Los analistas de JPMorgan explican los riesgos de la moda de las opciones 0DTE (vencimiento diario).

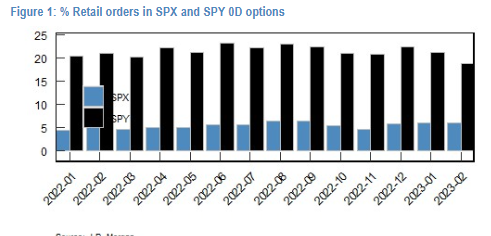

El CBOE introdujo por primera vez los vencimientos diarios del SPX en mayo de 2022 y del SPY en noviembre de 2022. Desde entonces, las opciones 0D se han negociado activamente en ambos subyacentes. Según los análisis, sólo alrededor del 5% de las opciones 0D del SPX son iniciadas por minoristas. En comparación, los minoristas representan aproximadamente el 20% del volumen de opciones del SPY. Además, no se observa un repunte significativo de la participación minorista después de mayo/noviembre de 2022. Por lo tanto, los inversores minoristas no son el principal motor del crecimiento del volumen de opciones 0D.

Para medir el impacto potencial, el equipo emplea una medida conocida como delta, o el valor teórico de las acciones necesario para que los creadores de mercado cubran la exposición direccional resultante de las transacciones de opciones. Para probar un escenario extremo, eligieron la 1 de la tarde como hora del día para el estudio, dado que es el punto más bajo de la liquidez intradía durante las horas de bolsa, y se centraron en el impacto del mercado durante un periodo de cinco minutos.

Tras realizar un seguimiento de todas las transacciones de opciones en los dos primeros meses de 2023, contabilizaron las posiciones netas en circulación de todos los contratos 0DTE a las 13:00 horas de cada día para obtener un delta medio relativo a los movimientos del mercado. Suponiendo que todos los contratos de día cero pendientes se liquiden al mismo tiempo, un descenso del 1% en el S&P 500 podría alimentar una venta delta de 6.600 millones de dólares, lo que corresponde a una pérdida adicional del 4% durante las operaciones de baja volatilidad, según muestra su modelo.

En un escenario en el que el S&P 500 caiga un 5%, la venta media de los operadores de opciones podría aumentar a 14.200 millones de dólares y arrastrar al mercado a una caída de otro 8%. En un caso extremo, esta caída podría dar lugar a una venta delta de hasta 30.500 millones de dólares, es decir, una pérdida del 20%.