La tensión financiera ha aumentado tras las recientes quiebras bancarias. Al mismo tiempo, la Reserva Federal ha endurecido la política monetaria para reducir la elevada inflación. Aunque tanto el estrés bancario como el endurecimiento de la política monetaria pueden ralentizar la actividad económica, la evidencia histórica sugiere que el estrés financiero puede ser menos eficaz para reducir la inflación.

En los últimos 15 meses, el Comité Federal de Mercado Abierto (FOMC) ha endurecido rápidamente la orientación de la política monetaria elevando el tipo objetivo de los fondos federales 500 puntos básicos y reduciendo su cartera de valores en más de 700.000 millones de dólares. Con estas medidas se pretende frenar la demanda de bienes y servicios, equilibrar mejor la oferta y la demanda del mercado laboral y reducir la inflación, que se ha situado muy por encima del objetivo a largo plazo del FOMC del 2%.

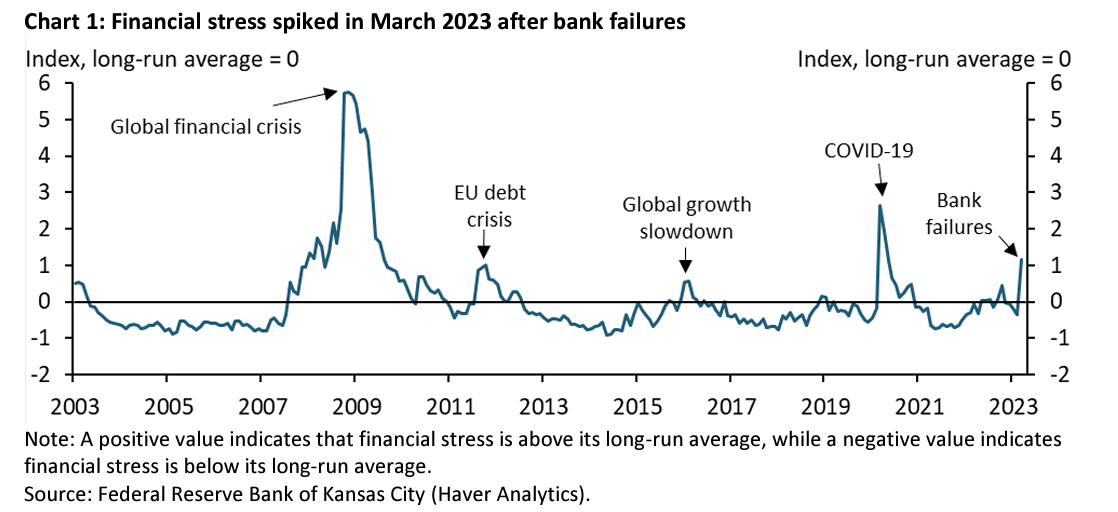

Las recientes tensiones en los mercados financieros parecen contribuir a los esfuerzos del FOMC. A principios de marzo, los mercados financieros esperaban nuevas subidas significativas del tipo de interés de los fondos federales en un contexto de continuo impulso inflacionista. Las expectativas del mercado sobre el tipo de interés de los fondos federales cayeron notablemente tras las quiebras de Silicon Valley Bank y Signature Bank. El gráfico 1 muestra que el Índice de Estrés Financiero de la Reserva Federal de Kansas City (KCFSI) se disparó en marzo de 2023 tras estas quiebras bancarias, a medida que aumentaba el temor a una inminente contracción del crédito.

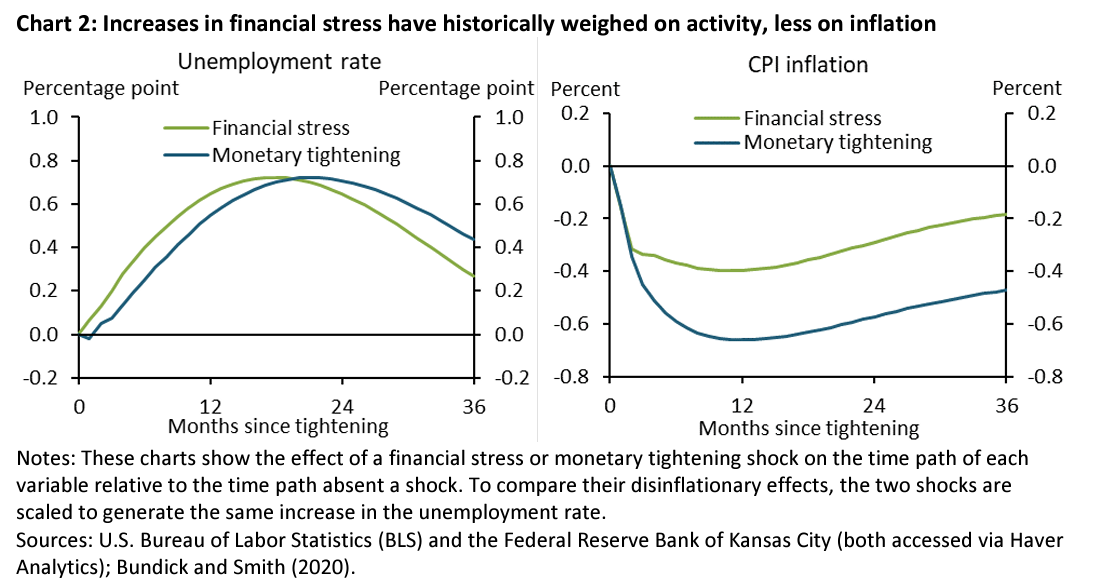

El panel izquierdo del gráfico 2 muestra que un aumento de una desviación típica del estrés financiero (línea verde) suele traducirse en un incremento de la tasa de desempleo de 0,7 puntos porcentuales. El panel derecho muestra que el estrés financiero también reduce históricamente la inflación: la inflación, medida por el índice de precios de consumo (IPC), cae alrededor de 0,4 puntos porcentuales en el primer año tras un aumento del estrés financiero (línea verde).

¿Podría el reciente aumento de la tensión financiera generar los mismos efectos desinflacionistas que el endurecimiento de la política monetaria?

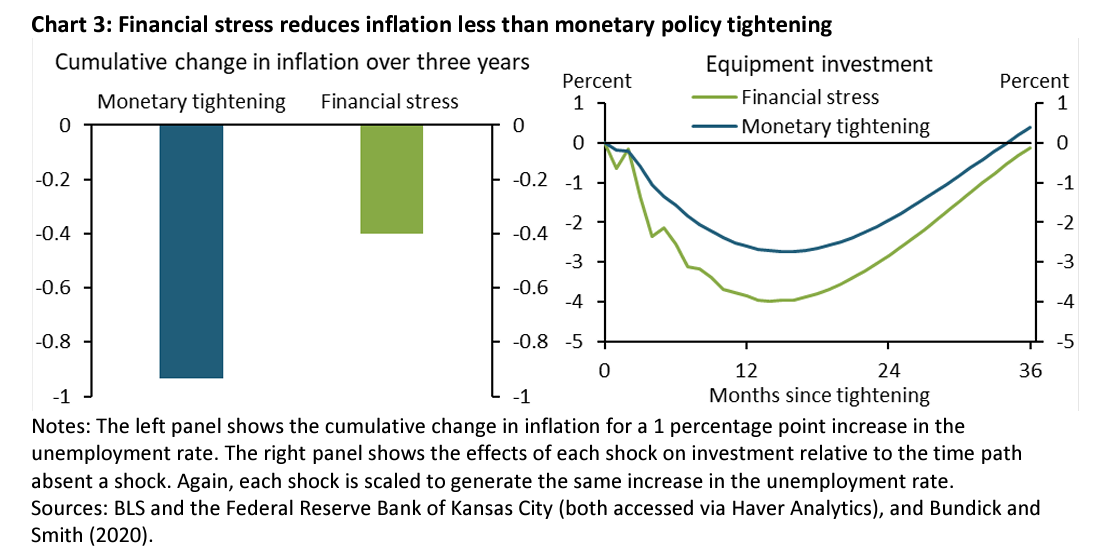

El panel izquierdo del gráfico 2 muestra que el endurecimiento de la política monetaria, medido por un aumento inesperado de la senda esperada del tipo de interés de los fondos federales (línea azul), ralentiza la actividad económica y eleva la tasa de desempleo, de forma similar a un aumento del estrés financiero. Sin embargo, a pesar de un aumento similar de la tasa de desempleo, la inflación cae 0,65 puntos porcentuales en el primer año tras el endurecimiento monetario (panel derecho), un descenso considerablemente mayor que el que estimamos tras un aumento del estrés financiero. Para resumir esta comparación, el Gráfico 3 muestra la variación acumulada de la inflación a lo largo de tres años para un aumento de un punto porcentual de la tasa de desempleo para cada perturbación (panel izquierdo)

¿Por qué las tensiones financieras reducen la inflación menos que el endurecimiento de la política monetaria?

La evidencia empírica sugiere que un aumento de las tensiones financieras puede afectar negativamente tanto a la oferta como a la demanda en la economía, amortiguando así sus efectos desinflacionistas. El panel derecho del gráfico 3 muestra que, para un mismo aumento de la tasa de desempleo, la inversión en bienes de equipo cae considerablemente más tras un aumento inesperado de las tensiones financieras (línea verde) que tras un endurecimiento inesperado de la política monetaria (línea azul). La senda persistentemente descendente del gasto de inversión tras un episodio de tensión financiera podría afectar negativamente a la capacidad productiva futura de la economía.

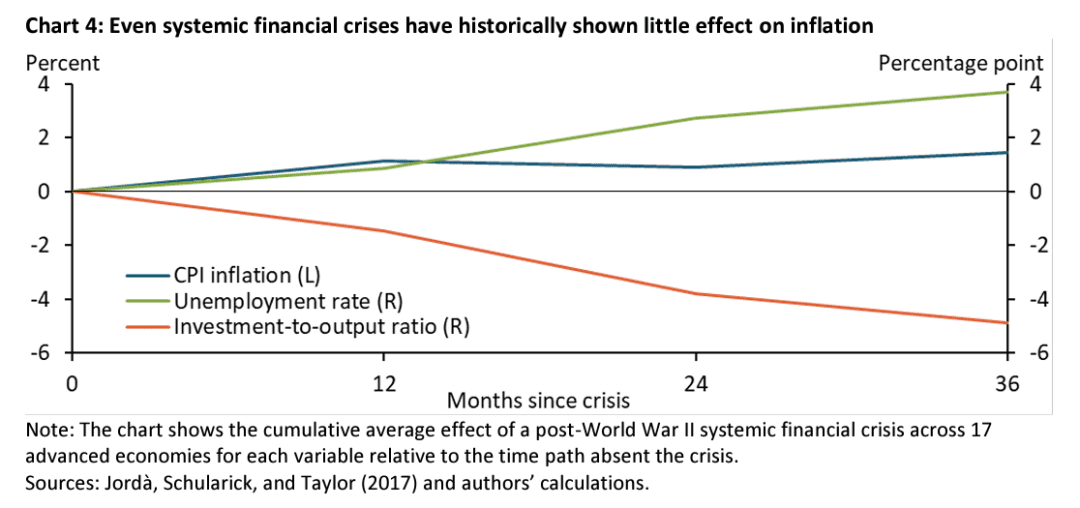

Incluso si las recientes tensiones se transformaran en una crisis financiera mucho más grave, la evidencia histórica desaconseja esperar grandes reducciones de la inflación. El gráfico 4 muestra un análisis complementario de una base de datos internacional que realiza un seguimiento de las crisis financieras sistémicas en 17 economías avanzadas desde la Segunda Guerra Mundial. Las crisis financieras sistémicas de esta muestra histórica muestran un efecto desinflacionista aún más moderado -con un aumento real de la inflación (línea azul)- a pesar de que la tasa de desempleo aumentó hasta 4 puntos porcentuales (línea verde). Al igual que en el Gráfico 3, la débil respuesta de la inflación va acompañada de fuertes caídas de la inversión (línea naranja), lo que sugiere que las crisis financieras pueden mostrar una dinámica de oferta adversa, atenuando o incluso invirtiendo sus efectos desinflacionistas.

Aunque tanto las tensiones financieras como el endurecimiento de la política monetaria ralentizan la actividad económica, no tienen necesariamente las mismas implicaciones para la inflación. Nuestro análisis muestra que las tensiones financieras generan efectos desinflacionistas más modestos que el endurecimiento de la política monetaria para un mismo aumento de la tasa de desempleo. Por lo tanto, en la medida en que las tensiones financieras reducen la inflación, lo hacen a un mayor coste de desempleo, lo que las convierte en un sustituto poco ideal de una política monetaria más restrictiva.

Fuente: FEDERAL RESERVE BANK OF KANSAS CITY