El canal lateral último:

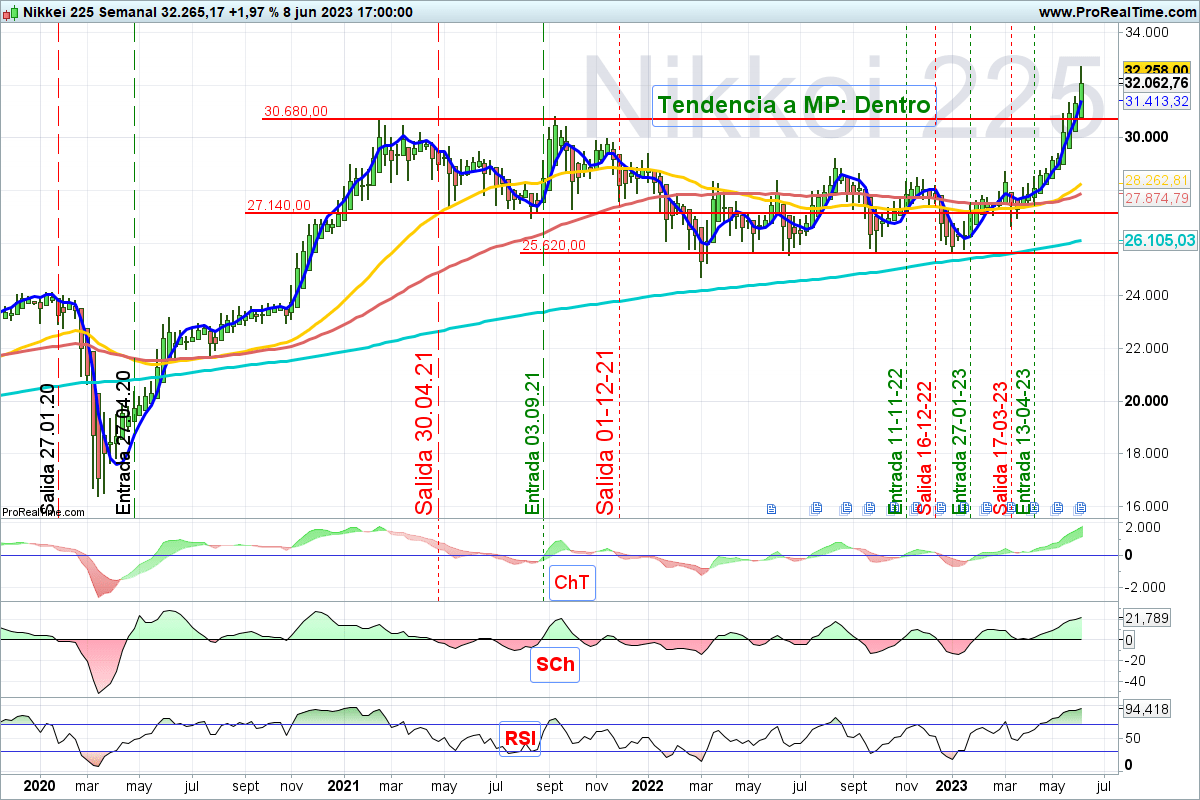

En el grafico de mas abajo se ve claramente el amplio canal lateral que ha formado el Nikkei 225 desde finales del 2020, y que nos hemos cansado de comentar al actualizar los gráficos semanales, como es habitual en zonadebolsa.es.

Lo de amplio, se ve en dos sentidos, como es en el tiempo, pues se ha tirado dos años y medios, sin ningún avance y encima muy caóticos, donde sin demasiada explicación macro ha estado formando rebotes y caídas perfectamente contenidos en el canal.

Pero también es amplio en el sentido de profundidad, donde incluso ha formado dos canales, como se ven perfectamente diferenciados en el grafico y mientras tanto semana tras semana desesperados por no ver aprovechamiento alguno de sus movimientos, pues rebotes tanto cortos son casi imposibles de aprovechar, y mas aun desde nuestra situación occidental que aunque seamos chartistas y no nos creamos, en la mayoría de los casos las interpretaciones macro, es que además la información que nos llega, me refiero a los inversores de a pie, es escasa y tardía.

De donde parte esta evolución:

La Bolsa de Japón no siempre ha sido tan anodina, sino que en la década de 1980 fue testigo de un notable auge económico en Japón, y la bolsa de valores japonesa, reflejada en el Nikkei 225, experimentó un período de crecimiento significativo durante esos años. Este fenómeno es comúnmente referido como la “burbuja económica de Japón” o la “burbuja de los activos japoneses”.

Aquí os dejo la evolución del Nikkei 225 en periodos trimestrales para poder aprecias mejor su evolución.

Se ve la subida de la bolsa japonesa en los años 80, va casi en vertical y se caracterizó por un rápido incremento en los precios de las acciones, especialmente en sectores como la tecnología, las finanzas y la construcción. El índice Nikkei 225, alcanzó su punto máximo el 29 de diciembre de 1989, cuando cerró en 38,915.87 puntos, cuando en toda la prensa se comentaba con un gran consenso que tocaría el nivel 40.000.

Estas paredes verticales, siempre se han producido, pues no han sido los FAANG los primeros en producirlos, lo malo es que una vez tocado techo el desplome alcanza la misma inclinación, pero en descenso.

Motivos de las subidas de los 80:

Fueron varias las razones que contribuyeron al auge de la bolsa japonesa en esa época. En primer lugar, Japón se encontraba en un período de rápido crecimiento económico, conocido como el “milagro económico japonés”, que se había iniciado después del final de la Segunda Guerra Mundial.

Las empresas japonesas estaban expandiéndose tanto en el mercado nacional como en el internacional, lo que generaba expectativas de mayores ganancias y aumentaba la demanda de acciones, ya que sus productos gozaban de un gran prestigio de calidad.

Además, el Banco de Japón mantenía una política monetaria expansiva, lo que impulsaba la disponibilidad de crédito y fomentaba la inversión en el mercado de valores. Los inversores japoneses, tanto institucionales como individuales, se volcaron hacia la bolsa en busca de rendimientos más altos.

Otro factor importante fue la especulación inmobiliaria. Durante esos años, el precio de los bienes raíces en Japón se disparó, y muchos inversores buscaban financiar sus adquisiciones mediante la compra de acciones en la bolsa. Esto generó una demanda adicional de acciones y contribuyó al alza de los precios.

Sin embargo, a fines de la década de 1980, la burbuja económica comenzó a desinflarse. Los precios de las acciones se habían vuelto excesivamente altos en relación con los fundamentos económicos, lo que llevó a una corrección en el mercado. A partir de 1990, la bolsa de Tokio entró en una tendencia bajista prolongada que se prolongó durante gran parte de la década de 1990, conocida como la “década perdida”.

Falta de recuperación:

El 03.11.2018 publicamos un artículo titulado: ”30 años después Tokio no ha recuperado sus precios”, donde tratábamos de combatir la estrategia durmiente que aplican muchos bancos de que cuando las Bolsas caen, no hay que salir, pues ellas solas se van a recuperar. Y es que la bolsa de Japón no ha logrado recuperar el nivel de los años 80 principalmente debido a varios factores económicos y estructurales que han afectado al país desde entonces. Estos son algunos de los factores clave:

- Estancamiento económico: Después de la burbuja económica de los años 80, Japón experimentó un largo período de estancamiento económico conocido como la “década perdida” (la década de 1990). Durante este tiempo, el país luchó por salir de la recesión, y esto tuvo un impacto negativo en los precios de las acciones.

- Deudas y malos préstamos: La burbuja económica llevó a un exceso de inversión y especulación, y muchas empresas y bancos japoneses acumularon enormes deudas y préstamos problemáticos

- Demografía en declive: Japón ha enfrentado un envejecimiento de su población y una baja tasa de natalidad durante décadas. Esto ha concluido en una disminución de la fuerza laboral y ha tenido un impacto negativo en el crecimiento económico y las perspectivas empresariales.

- Cambio en el poder económico global: Durante los años 80, Japón era considerado una de las principales potencias económicas del mundo, en concreto, llegó a ocupar la segunda posición como potencia economia. Sin embargo, desde entonces, la economía global ha experimentado cambios significativos, y otros países, como China y otros mercados emergentes, han ganado relevancia económica.

- Políticas económicas y monetarias: Las políticas económicas y monetarias implementadas en Japón también han tenido un impacto en el rendimiento de la bolsa. A lo largo de los años, el gobierno japonés ha llevado a cabo diferentes estrategias para estimular la economía, incluyendo la política de flexibilización cuantitativa. Aunque estas políticas han tenido ciertos efectos positivos, no han logrado impulsar el mercado de valores de manera sostenible.

Estos factores combinados han hecho que la Bolsa de Tokio haya evolucionado según vemos en el gráfico de más arriba.

Fondos para invertir:

Siempre que marcamos en los gráficos señales de entrada, solemos analizar y publicar una serie de fondos relacionados con ese mercado, para facilitar a nuestros suscriptores su elección, por si quieren entrar o traspasar fondos a ese mercado. Pues bien, en la ocasión de la última señal de entrada en Japón, los fondos estaban todos tan mal que no hicimos ninguna relación, aunque en los próximos días subiremos una relación de fondos japoneses.

Nuestro lema, sigue siendo: Las Bolsas son impredecibles, pero no son anárquicas.