La rebaja de calificación de la deuda americana introdujo nervios entre los inversores con alguna sesión de volatilidad y caídas, aunque las caídas han sido hasta la fecha bien contenidas y las bolsas se aferran a permanecer en la zona de niveles altos alcanzada en julio.

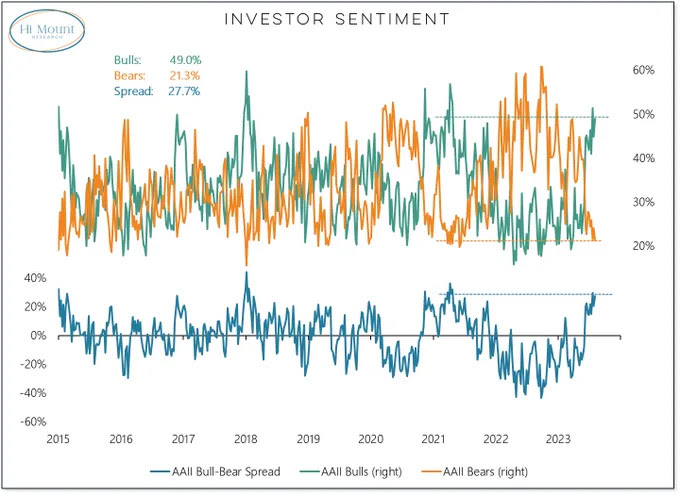

Los inversores particulares siguen optimistas según indica el índice de sentimiento de AAII el diferencial entre alcistas y bajistas se encuentra en los niveles más altos en dos años…

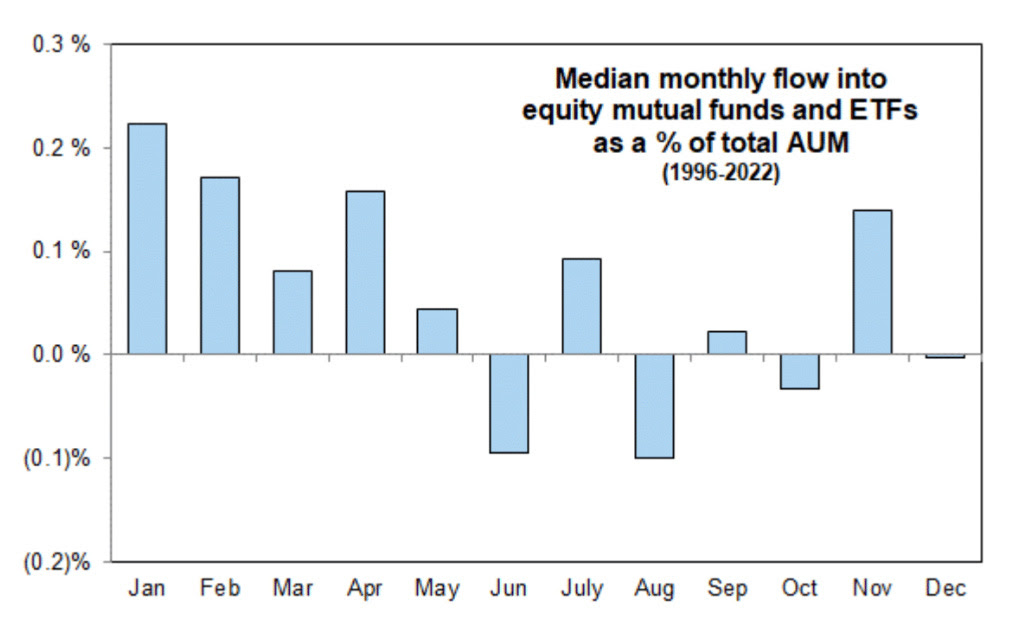

…. aunque está saliendo dinero de los mercados de riesgo, también de la renta fija y la estacionalidad de los flujos de fondos favorece salidas de fondos adicionales durante las próximas semanas.

Liquidar activos para levantar efectivo y pagar las vacaciones o reducir riesgos para salir tranquilos de vacaciones son argumentos que explican la habitual salida de fondos de agosto y caída de la actividad en los mercados durante el mes.

Este agosto, además, lógicamente algunos inversores decidirán reducir exposición en respuesta el mal de altura dados los niveles alcanzados por las cotizaciones.

FLUJOS DE FONDOS, COMPORTAMIENTO MENSUAL.

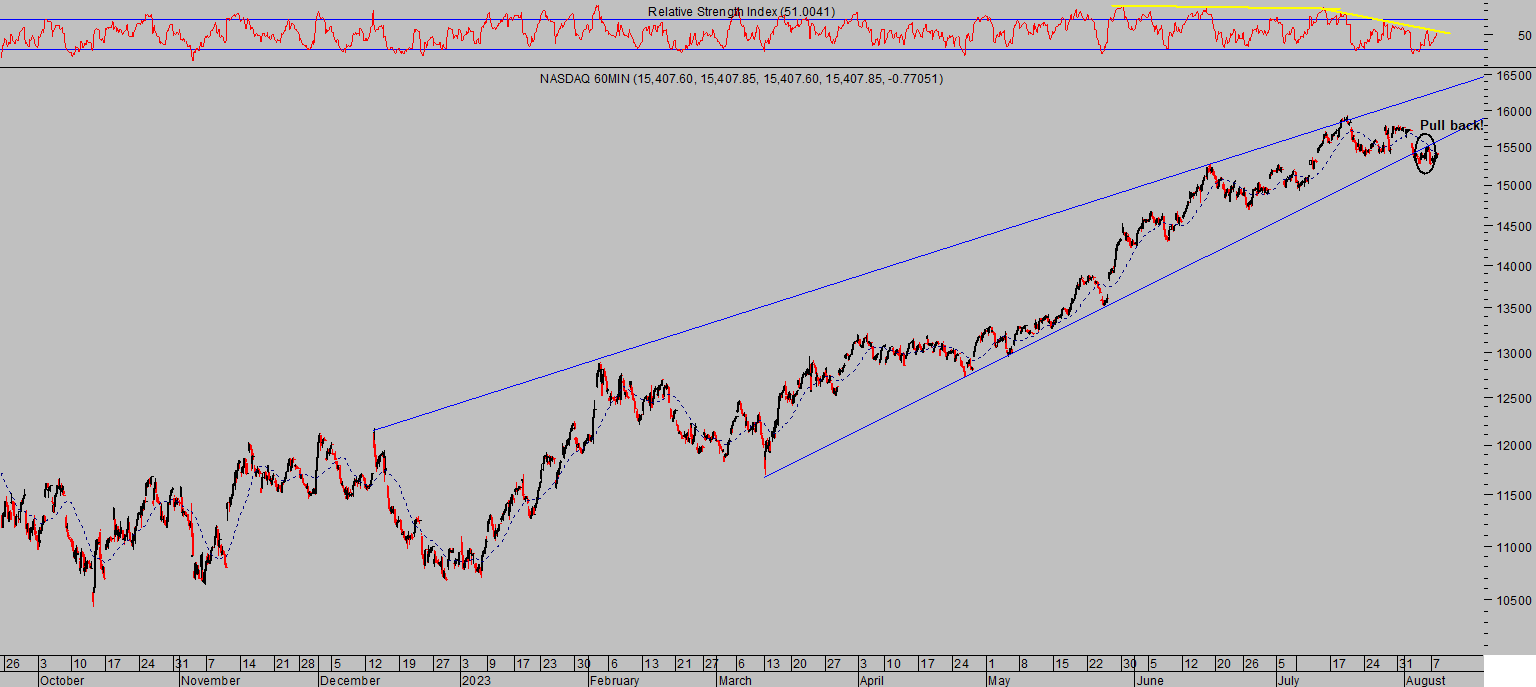

También influye la recomposición del Nasdaq anunciada a finales de julio con el fin de equilibrar las ponderaciones del índice y evitar el sobre peso de los 7 grandes.

A partir del 24 de julio la ponderación del 62% del Nasdaq que conformaban los 10 valores más grandes tendrá que ser reducida hasta el 50%, es decir, los grandes fondos y ETFs, carteras de inversión indexadas etc… deben vender acciones de los grandes y muchos recomprar acciones más pequeñas, otros muchos quizá popten por esperar a reequilibrar sus carteras con mejores precios, una vez se haya producido la necessaria y saludable corección.

NASDAQ-100, 60 minutos.

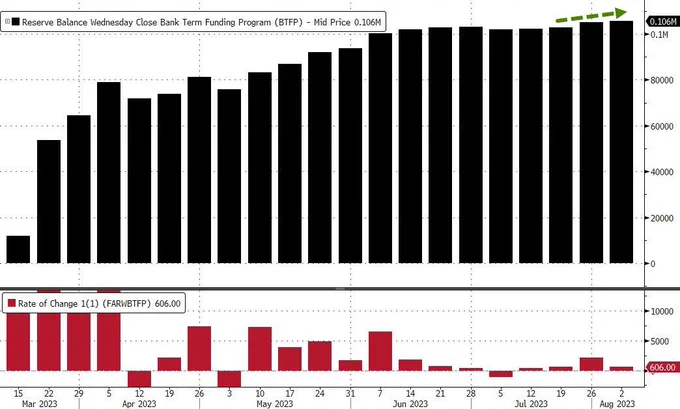

La ventanilla de la FED sigue regando dinero a niveles récord, curiosamente es una fuente de liquidez que no aparece en los gráficos habituales del balance de la FED pero sí justifica la particular fortaleza de las bolsas.

A pesar de tanta liquidez y apuntalamiento de las cotizaciones, las salidas de fondos en renta fija y variable ya ha comenzado.

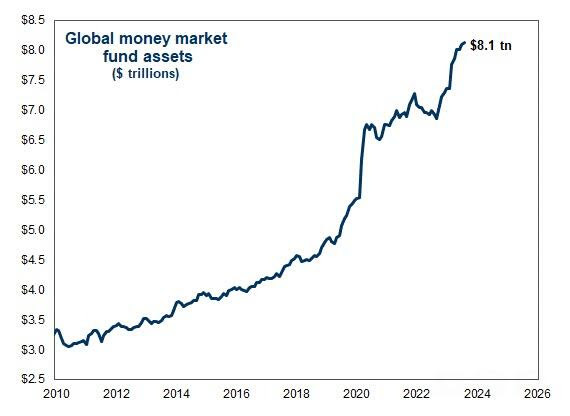

Durante las últimas dos semanas ha salido mucho dinero de los mercados de riesgo y el gran beneficiado ha sido el mercado de activos monetarios (deuda a corto plazo o activo cotizado más seguro), hacia el que se ha dirigido un gran volumen, disparando su capitalización hasta un máximo histórico de $8.1 billones.

CAPITALIZACIÓN FONDOS MONETARIOS.

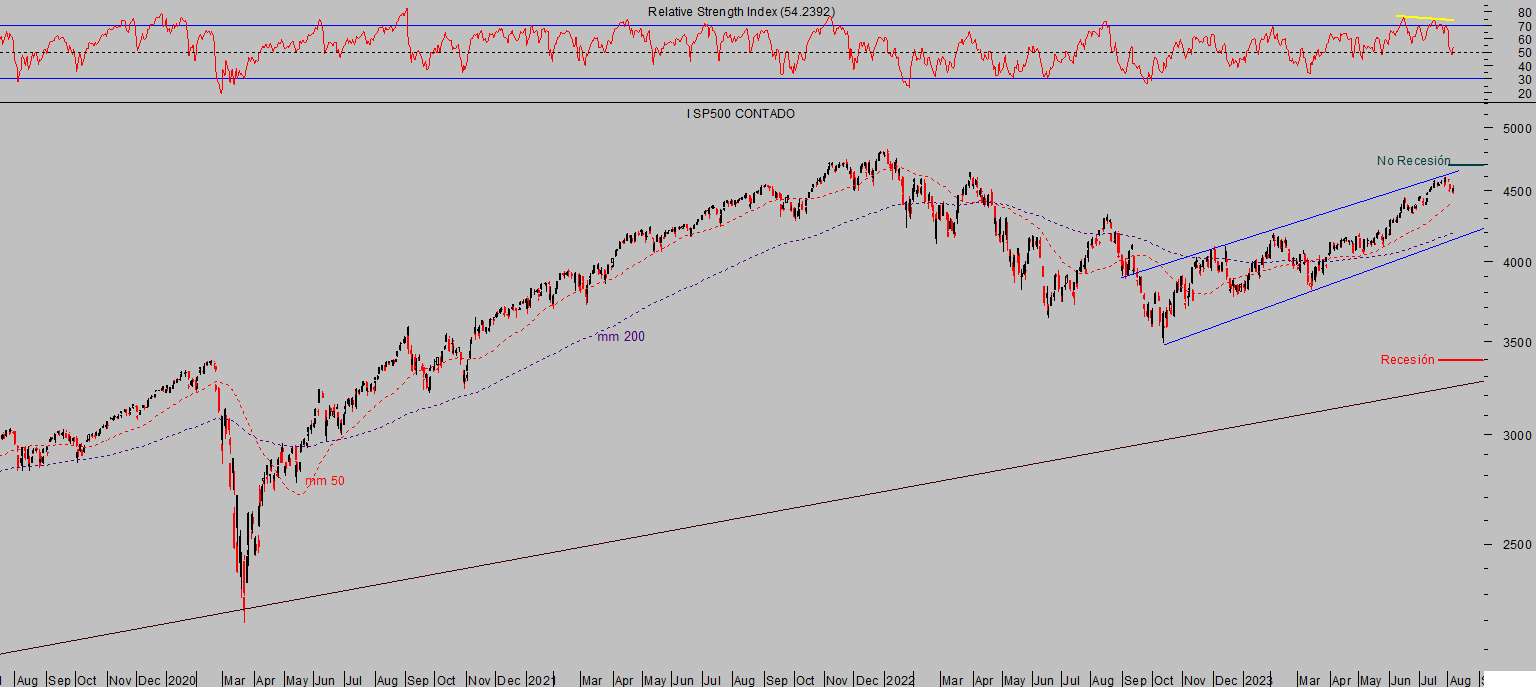

El impacto en las bolsas de la migración de fondos desde la renta variable ha sido bajo aunque existente, los índices registraron máximos del rally iniciado el pasado mes de octubre el día 27 de julio, justamente en la semana del rebalanceo de las ponderaciones de los índices y cooincidentemente desde los niveles objetivo señalados por la directriz de proyección.

S&P500, diario.

La corrección ha comenzado, existe recorrido para continuar a la baja sin alterar demasiado el panorama técnico de más largo plazo.

No obstante, dependiendo de la profundidad de la corrección en curso puede verse comprometida de manera muy significativa la pauta de medio y largo plazos. Es importante vigilar estrechamente las referencias de control y así como la relevancia de los niveles respetados y perforados en esta corrección.

NASDAQ-100, semana.

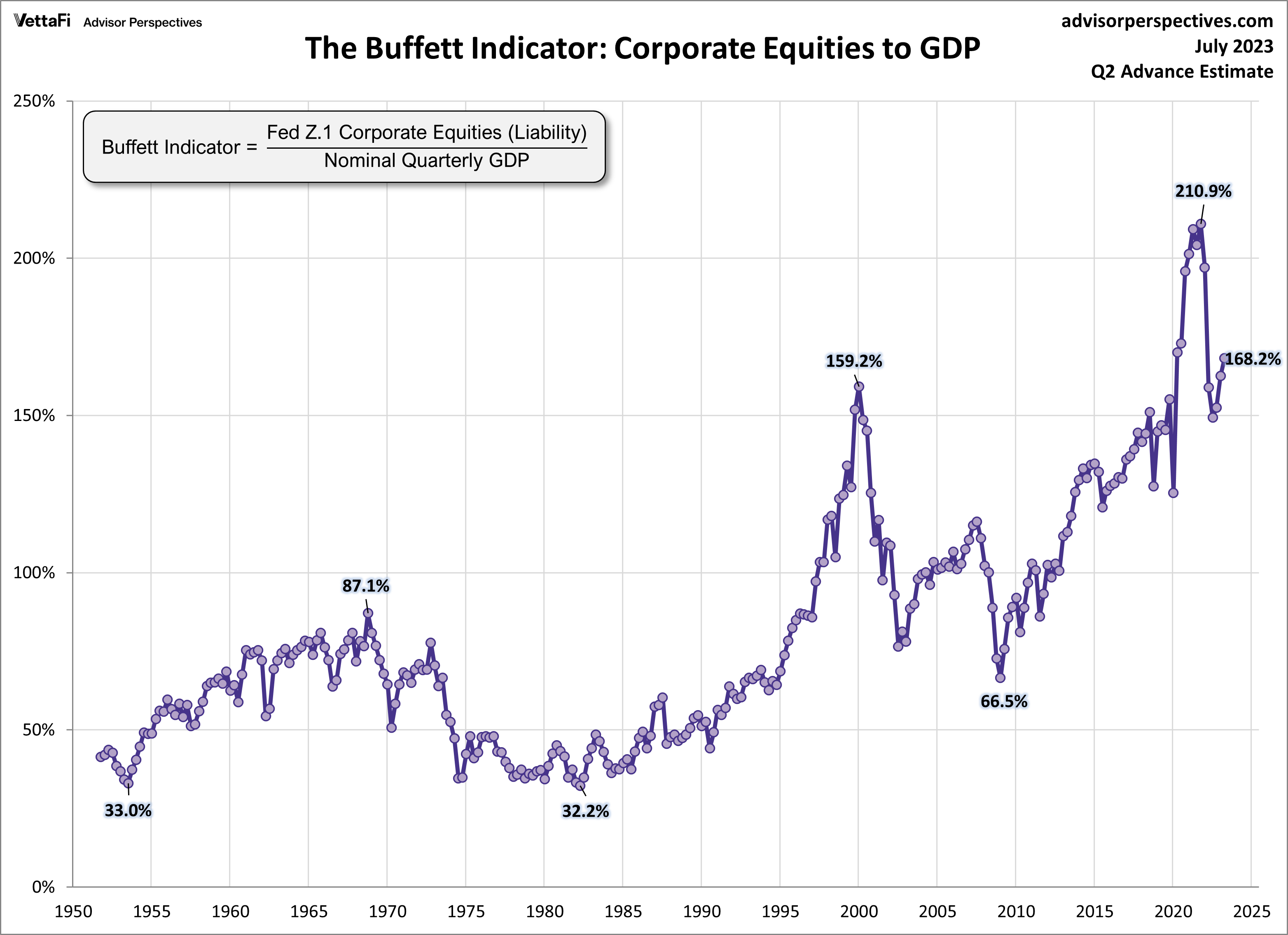

Las valoraciones no justifican ninguna euforia compradora, más bien al contrario.

Vean, por ejemplo, algunos ratios del gigante Apple: Forward P/E ~ 30x, PEG ratio ~4.2,x Price to Sales ~8x.

Se trata de valoraciones aplicadas al valor estrella de la bolsa, cuya evolución de resultados siendo positiva pero decreciente puede al menos justificar de alguna forma el exceso de valoración.

Existen miles de empresas caras, más todavía que Apple, pero sin un balance tan saneado ni una evolución de resultados siquiera positiva. Existen también miles de zombis o empresas cuyos ingresos por negocio operativo son más bajos que el coste de sus deudas.

Según el ratio de valoración de Warren Buffett (relación entre capitalización del mercado y PIB). la situación actual del mercado es la más extrema de la historia sólo por detrás del nivel alcanzado en enero de 2022 cuando el SP500 registró sus últimos máximos históricos:

INDICADOR BUFFETT.

La economía avanza más positivamente de lo esperado, aunque los datos macro enmascaran unas realidades micro y de las economías familiares mucho menos bondadosas.

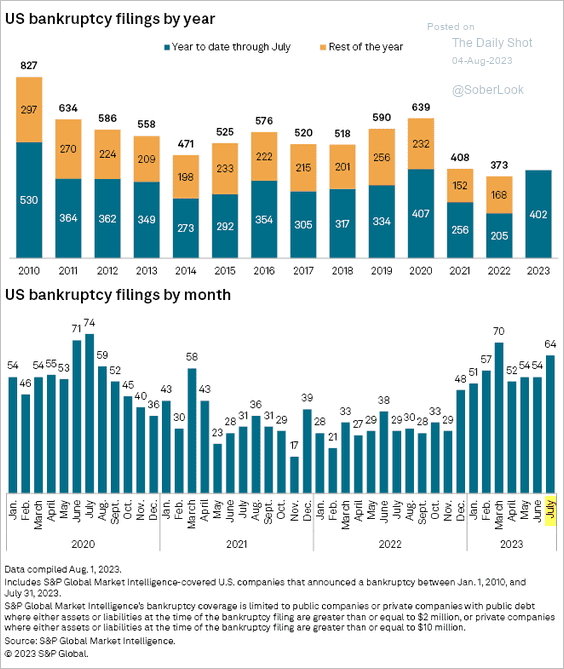

Las dificultades para llegar a fin de mes, el desplome de la tasa de ahorro, los impagos y defaults de particulares y empresas están creciendo mucho, de momento en silencio,

El número de quiebras empresariales presentadas hasta julio, superior a la de todo el año 2022 o casi las mismas que las de todo el año 2021 y(en el gráfico más abajo) la tendencia iniciada desde el repunte del pasado mes de diciembre:

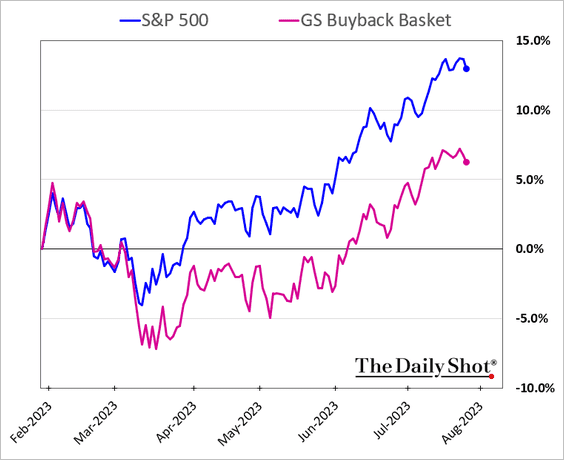

Otro factor a considerar respecto de la aparente fortaleza de las bolsas es la caída de la actividad de compra de autocartera de parte de las empresas, expuesta en post reciente, ha dejado huella en el comportamiento de las empresas tradicinalmente más activas, las seleccionadas por expertos de Goldman para la configuración de un índice que ha dejado de moverse en tandem con el S&P500 y en las últimas semanas presenta un comportamiento más débil.

La autocartera junto con el bajo coste de financiación han sido los principales motores de los mercados en los últimos años. Cést fini!

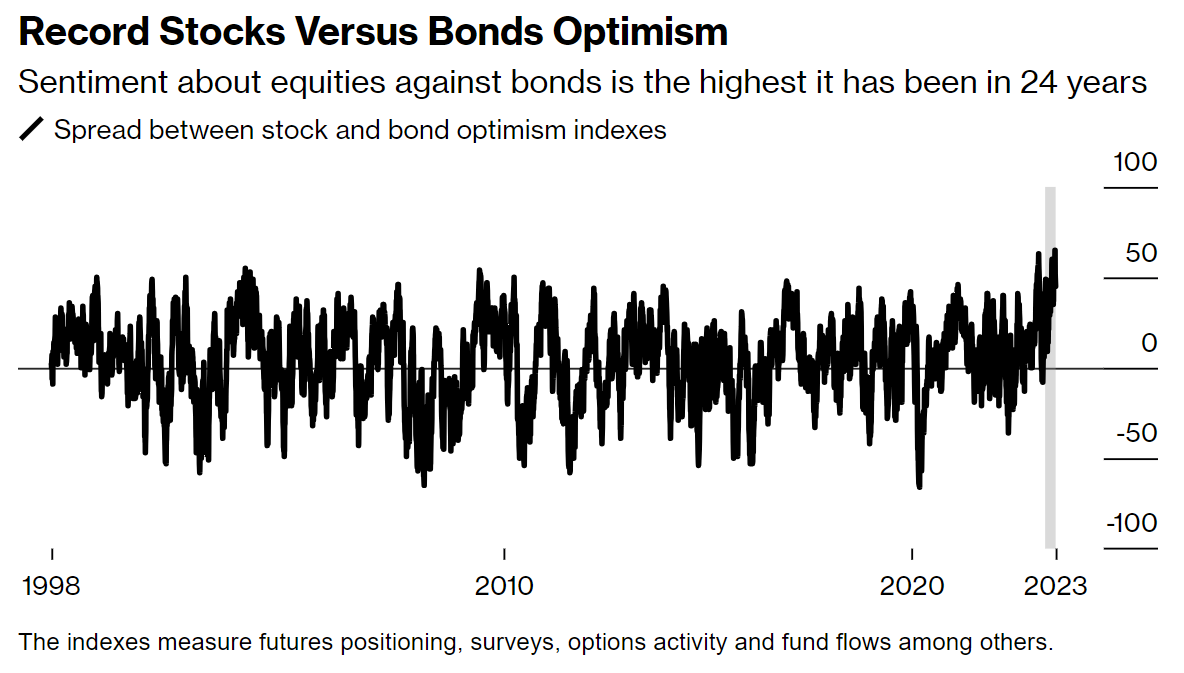

Los mercados de deuda están brindando a los inversores en activos de riesgo la oportunidad de diversificar y reducir exposición.

Los mercados de deuda son una bomba de relojería y no ofrecen la seguridad que acostumbraban en el pasado, en tanto que no estallen (Japón lleva más de 20 años con su bomba de relojería en marcha) y con unas bolsas tan caras y spobrevaloradas, la relación Bolsa- Deuda favorece una migración de fondos de acciones a bonos.

Actualmente, los inversores están más optimistas con acciones en relación a los bonos de lo que han estado en ningún otro momento desde hace al menos 24 años, cuando SentimenTrader inició el cálculo de la serie comparativa.

El camino de menor resistencia para las acciones sigue siendo bajista, no se confíen!.

El entorno de mercado es verdaderamente favorable para ganar dinero a la baja aprovechando la nocturnidad del mes de agosto, disponemos de interesantes estrategias (compartidas con suscriptores) de riesgo muy bajo y controlado que ya han comenzado a reportar buena rentabilidad.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta