Tradicionalmente entre los inversores suele pensarse que “salida a bolsa” es sinónimo de alta rentabilidad a corto plazo, que si invertimos en una empresa justo cuando sale a bolsa significa que vamos a ganar mucho dinero en el corto plazo, o por lo menos así nos lo vende el mercado.

También pensamos que empresas como Berkshire Hathaway o Apple, las empresas que mayor rentabilidad han ofrecido a sus accionistas en la historia, han subido desde el primer momento y no han tenido dificultades en su camino a ser lo que son hoy, y que los inversores que se han hecho ricos con ellas tuvieron mucha suerte por haber tenido la oportunidad de comprar acciones en su momento.

Estas dos afirmaciones nos llevan a cometer muchos errores de juicio. Veamos lo que nos dice la historia y qué podemos aprender de ella.

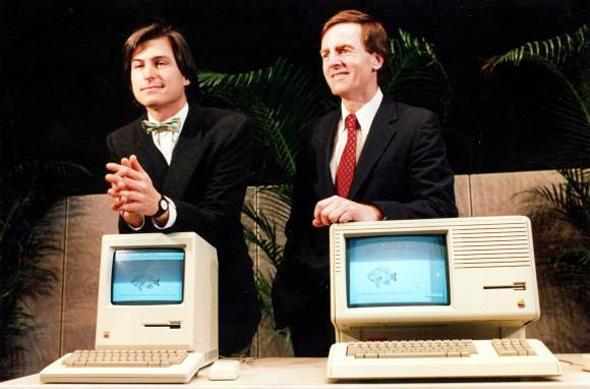

Empezemos por el caso de Apple. Su IPO fue en diciembre de 1980 a un precio de 22 euros por acción, Si miras el histórico de Yahoo el precio que aparece es 0,128 debido a los splits que hizo la compañía. Bien. Lo importante es que en julio de 1982, un año y medio después de la salida, la compañía había perdido un 60% de su valor en bolsa y en agosto del 85, 4 años y medio después, la caída era del 50%.

Solo a partir de abril de 1986 Apple superó su precio de salida a bolsa, ¿hubiéramos sido capaces de aguantar tanto tiempo como accionistas de la compañía? A toro pasado y viendo dónde ha llegado Apple es fácil decir que sí, pero debemos decir con humildad que es tremendamente difícil para un inversor aguantar esas pérdidas sin perder la paciencia y más en una empresa que acaba de empezar su andadura en el mercado. Pues bien, aquel que sí lo hizo convirtió 100 dólares de aquel momento en más de 60.000 a día de hoy. Una rentabilidad espectacular que requiere no solo invertir en la oportunidad sino olvidarse de esas acciones durante mucho mucho tiempo.

Otro caso paradigmático es el de Berkshire Hathaway, la empresa que ha hecho multimillonario a Warren Buffett y que este empezó a dirigir en 1965. Pues bien, el resultado para el accionista que invirtió con Buffett, es que entre 1968 y 1976 obtuvo un -2,6% de rentabilidad y además sin cobrar dividendos. En los últimos 3 años de ese período 1974, 75, y 76 la acción de BH cayó un 59% mientras, lo que es más importante, el book value de la empresa se incrementó un 205%. ¿Hubiéramos sido capaces de seguir invertidos en BH?¿nos hubiéramos dado cuenta de la descorrelación entre el book value y la acción y hubiéramos aprovechado para comprar más acciones?

Si lo hubiéramos hecho no tendríamos que haber buscado mas inversiones en nuestra vida. Cada 100 dólares de 1965 se habrían convertido en 2,7m en 2019.

Hay otros ejemplos, como el de Netflix la plataforma de streaming que todos conocemos. Esta empresa salió a cotizar en mayo de 2002 y en septiembre de ese mismo año había caído un 60%. Mientras, en 2005, tres años después, la rentabilidad total era de un 6%.

No hace falta decir que Netflix ha sido una de las inversiones más rentables de los últimos tiempos y lleva una rentabilidad del 15.000% desde su salida a bolsa, incluyendo la espectacular caída que ha tenido en 2022.

La historia es clara. las empresas que empiezan su andadura en bolsa, incluso aquellas que hoy veneramos,, pasan por momentos de grandes caídas y alta volatilidad hasta que el trabajo de sus gestores se ve reflejado en grandes beneficios para todos.

Solo los inversores capaces de permanecer como accionistas mucho mucho tiempo en estas empresas con alto potencial pero también alta volatilidad y capaces de obviar los problemas de corto plazo que siempre hay, obtienen rentabilidades espectaculares.

Normalmente son los insiders los que lo hacen, pues están más incentivados para mantener las acciones y son más conocedores de la marcha de la compañía, pero hay otros que no conocemos que también lo hacen y se hacen millonarios. En el caso de BH hay muchos de estos inversores anónimos que han contado su historia: lo único que han hecho es dejar trabajar a Buffett y Munger y confiar en ellos, un hecho que ahora nos parece fácil de hacer, pero que en 1973 costaba mucho esfuerzo, y no solo en 1973.

En 1987 las acciones de BH cayeron desde los 4250 dólares a 2750 un 35% mientras que entre 1999 y 2000 cayeron desde 80.300 hasta 41.300 casi un 50%. Incluso habiendo comprado en los picos antes de estas dos caídas las rentabilidades de largo plazo son espectaculares, pero había que aguantar, entender racionalmente lo que estaba pasando y no dejarse llevar por cantos de sirena. No todos lo hicieron.

Tampoco todos lo hicieron en Apple, en Netflix o en Google, y no han obtenido las mismas rentabilidades que aquellos que se olvidaron de sus acciones durante unos cuantos años.

Este fenómeno no solo afecta a empresas tan conocidas como las que hemos estudiado, sino a muchas otras que nadie conoce pero que siguen los mismos procesos, grandes rentabilidades con períodos de fuerte sufrimiento por el camino mientras van consolidado su negocio.

El profesor Damodaran, en su análisis del ciclo de vida de las compañías distingue entre 6 fases del crecimiento: -Start-up -Young Growth -High Growth -Mature Growth -Mature Stable -Decline. Cada empresa que sobrevive pasa por todos estos ciclos, pero obviamente muchas mueren por el camino. Cuanto antes inviertes en la empresa y más tiempo permaneces, más posibilidades de obtener altísimas rentabilidades pero también más riesgo.

La dificultad por tanto es múltiple, pues como inversores nos surge una pregunta ¿ será la empresa en la que he invertido de las que crecerá en los próximos años creando valor para los accionistas y madurará, o de las que se queda por el camino y cada vez vale menos pues estos casos también los hay y muy cercanos.? En la respuesta a esta pregunta radica la clave de todo, y lo que ha hecho rico a Warren Buffett. Por eso Warren dice que si tuviera solo un millón ganaría un 50%. Seguramente elegiría empresas en ciclos tempranos y aún pequeñas para invertir y se quedaría en ellas el tiempo suficiente, pero lo que no dice Buffett en esta cita es qué volatilidad sufrirá con su inversión. Seguro que mucha.

SI queremos realmente obtener grandes rentabilidades el juego está claro, debemos invertir en empresas pequeñas que empiezan su andadura, debemos estar preparados para perder un 50% sin que eso nos perturbe, tal y como Charlie Munger ha dicho muchas veces y debemos saber discernir si el precio está reflejando la creación de valor. Si no es así, es momento de comprar más, no de vender.

Este es el camino que Buffett ha hecho espectacularmente bien con contadas excepciones, responder adecuadamente a estas preguntas y saber ver siempre la diferencia entre valor en bolsa y valor de la empresa.

Levantar una empresa y hacerse rico invirtiendo en ella es un trabajo apasionante pero complicado así que, como dice Einstein, aquellos que piensan que es imposible deben dejar en paz a los que lo están haciendo.