Resultados al cierre: oro +26,2%, bonos gubernamentales +5,6%, bonos grado de inversión +3,9%, bonos high yield +2,5%, efectivo +1,3%, materias primas -1,8%, acciones -3,3%, dólar estadounidense -8,5%, petróleo -12,5%, criptoactivos -25,6% en lo que va del año (YTD).

Clima de mercado: “Si no hay recesión, los mínimos bursátiles ya se alcanzaron, así de simple; pero no se puede volver a ser alcista a menos que los rendimientos del Tesoro caigan por debajo del 4% y el crecimiento de beneficios se mantenga por encima del 5%”, gestor de asignación de activos.

Resumen de movimientos: las “3 B” de los bonos (subida de 50 puntos básicos en los bonos del Tesoro más rápida desde mayo de 2009), la Base (caída de la aprobación de Trump del 53% al 46% – Gráfico 3), los Multimillonarios (pérdida de más de 5 billones de dólares de capitalización en las “Magnificent 7”) impulsaron movimientos de Trump/Powell, Bessent/China, Musk/DOGE y el rally de activos de riesgo; ahora se necesitan las “3 C”: paz en China, recortes de la Fed y un consumidor resistente para desmontar el mantra de “vender en los repuntes”.

El precio manda: “vende arrogancia, compra humillación”… 304 acciones del S&P500 y 58 del Nasdaq 100 cotizan actualmente por debajo de sus máximos de 2021-22… un cambio notable desde la arrogancia del “excepcionalismo estadounidense” hacia la “repudiación estadounidense” (muchas acciones de EE. UU. están sobrevendidas); en contraste, las acciones españolas suben un 25% en lo que va del año (en términos de dólar), el mejor desempeño desde la humillación de la crisis de deuda europea, ya que comienza la reasignación de capital global desde EE. UU. (por ejemplo, capital latinoamericano ahora va más a Madrid que a Miami).

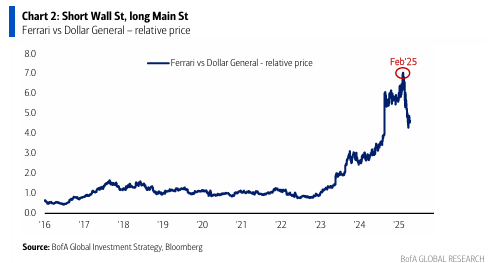

La visión más amplia: la relación entre Ferrari y Dollar General alcanza su mínimo de 9 meses (Gráfico 2); Wall Street (activos financieros del sector privado estadounidense) pasó de ser más de 6 veces el PIB de Main Street (Gráfico 7) a 5,4 veces, mientras que la riqueza en acciones de los hogares de EE. UU. ha caído en 6 billones de dólares en el año (Gráfico 4); los populistas ganando la “guerra contra la desigualdad”, y la IA representa una amenaza mayor para la clase media que para la clase trabajadora… “posicionarse largo en necesidades básicas, corto en lujos”.

Flujos semanales:

• $33.000 millones hacia efectivo,

• $9.200 millones hacia acciones,

• $3.300 millones hacia oro,

• $2.500 millones hacia criptomonedas,

• $700 millones de salida en bonos.

Flujos relevantes:

• Cripto: mayor entrada semanal de 2025 ($2.500 millones – Gráfico 14).

• Bonos del Tesoro: mayor entrada en cuatro semanas desde marzo de 2023 ($29.400 millones – Gráfico 15).

• Renta variable: entradas en todas las regiones (Europa $3.400 millones, mercados emergentes $1.000 millones, Japón $1.000 millones), excepto en acciones estadounidenses (salida de $800 millones).

• Fondos de renta variable global “long-only”: primer flujo positivo desde enero de 2025 ($800 millones – Gráfico 16).

• Tecnología: sexta semana consecutiva de entradas ($500 millones).

Clientes privados de BofA:

Administran $3,6 billones en activos… 60,8% en acciones, 20,1% en bonos, 11,9% en efectivo.

Mayor reducción de efectivo desde octubre de 2022; los clientes privados han estado comprando “defensivos deflacionarios” (ETFs de baja volatilidad, alto dividendo y utilities) durante las últimas 4 semanas, y vendiendo “coberturas contra la inflación” (préstamos bancarios, TIPS, ETFs del sector financiero).

Indicador Bull & Bear de BofA:

Cae de 4,1 a 3,9 por el aumento en las coberturas contra la caída del petróleo y acciones estadounidenses, compensado en parte por entradas globales en renta variable y buen desempeño de los bonos corporativos.

Sobre el posicionamiento:

La encuesta Global Fund Manager Survey de BofA del 17 de diciembre mostró asignaciones récord a acciones estadounidenses; la de 15 de abril mostró récord de intenciones de reducir esa exposición.

Los mercados dejan de entrar en pánico cuando los responsables políticos comienzan a hacerlo: la rentabilidad del bono a 30 años de EE. UU. en 5% es el nivel de “pánico” claro para los responsables estadounidenses en los últimos 2-3 años.

Actualmente, el “pain trade” es claramente un repunte estrecho liderado por las Magnificent 7 y el dólar, pero para una ruptura limpia de los niveles críticos entre alcistas y bajistas (por ejemplo, SPX 5690 = media de 50 semanas) se requieren las 3 C: recortes de la Fed, paz con China y resiliencia del consumidor.

• Recortes: la Fed dirige los rendimientos del Tesoro a la baja mediante la retórica de “estamos aquí como siempre, si nos necesitan”. Nota: las probabilidades de recorte de tipos son 8% para el FOMC del 7 de mayo, 65% para el 18 de junio, y 100% para el 30 de julio.

• China: un acuerdo de paz Trump-Xi que, como mínimo, reduzca los aranceles estadounidenses sobre China (actualmente en 145%) a menos del 60% prometido en campaña.

• Consumidor: un gasto resiliente del consumidor estadounidense, posiblemente impulsado por un mercado laboral ajustado debido a los controles migratorios (encuentros en la frontera suroeste de EE. UU. de 11.000/mes en feb/mar frente a >100.000/mes promedio en 2024 y >300.000 en el pico de dic’23 – Gráfico 6).

Esto revertiría el consenso de recesión del consumidor estadounidense basado en:

-

Efecto riqueza negativo para el 1% (los datos de clientes privados de BofA muestran que la riqueza en acciones de los hogares ha caído $6 billones en 2025 – Gráfico 4), en un momento en que el 10% más rico representa el 50% del gasto de consumo en EE. UU. (máximo desde 1989), y

-

Miedo a la inflación para el 99% (las expectativas de inflación son las más altas desde 1981 – Gráfico 5), impulsando el aumento del ahorro de los hogares.

Seguimos siendo compradores en caídas de bonos, activos internacionales y oro en el primer semestre, y vendedores en los repuntes de S&P500/dólar.

“Nunca hemos estado tan bien”:

Decimos que 2025 marca el pico de valoraciones en acciones y crédito, tras el esplendor de los últimos 5 años:

• Tipos de interés globales en mínimos de 5.000 años,

• Más de $30 billones en estímulos,

• Déficits fiscales en EE. UU. del 9% del PIB,

• Auge del PIB nominal de EE. UU. del 50%,

• Desempleo récordmente bajo en EE. UU. y Europa,

• Márgenes de beneficio récord,

• Auge de la IA (Gráfico 9),

Todo ello llevó a máximos históricos en acciones globales, bonos corporativos, oro y cripto, en fuerte contraste con la caída del 50% en el precio del bono estadounidense a 30 años (Gráfico 8).

Decimos que el nuevo orden mundial implica nuevas valoraciones:

• 14x fue el PER promedio del S&P 500 en el siglo XX, época marcada por guerras mundiales, guerra fría, depresiones y estanflación.

• 20x fue el PER promedio del S&P 500 en el siglo XXI, con globalización, tecnología y políticas monetarias ultra expansivas.

• 20x ha sido el “suelo” del PER del S&P 500 en la primera mitad de los 2020s, impulsado por el “excepcionalismo estadounidense”, exceso fiscal y auge de IA (en dic’24, la capitalización de las Magnificent 7 alcanzó casi el PIB combinado del G7 ex-EE.UU.).

• 20x será ahora el “techo” del PER: con la reversión de la globalización, una Fed menos independiente, fin del exceso fiscal/monetario, inflación estructural del 3-4% fuera de recesiones y mayor tasa de ahorro en EE. UU. (aunque el gasto en IA podría mantener momentáneamente múltiplos más altos).

La depreciación secular del dólar estadounidense (Gráfico 11) es el tema de inversión más claro para jugar:

-

DeepSeek = pico del excepcionalismo estadounidense (máximos históricos de las acciones de EE. UU. frente al resto del mundo en nov’24 – Gráfico 10),

-

DOGE = pico del gasto público estadounidense,

-

MAGA = inicio del exceso fiscal en Europa,

-

Día de la Liberación = pico de la globalización + aceleración del reequilibrio de China del modelo exportador al de consumo interno.

Un dólar más débil se materializará ya sea lentamente con menores tipos o rápidamente con tipos más altos, como indica el alza brutal del precio del oro (Gráfico 12).

Y aunque “los rumores sobre la muerte de las Magnificent 7 han sido muy exagerados” (siguen siendo centrales en el tema IA), la debilidad del dólar favorece una mayor asignación global hacia materias primas, mercados emergentes (Gráfico 13) e internacionales (tecnología china, bancos europeos y japoneses).