Puntuaciones generales: oro +28,4%, bonos gubernamentales +6,1%, bonos grado de inversión +4,7%, bonos high yield +3,2%, efectivo +1,4%, acciones +1,0%, materias primas -5,1%, dólar estadounidense -8,2%, petróleo -19,0%, criptomonedas -25,5% en lo que va de año (YTD).

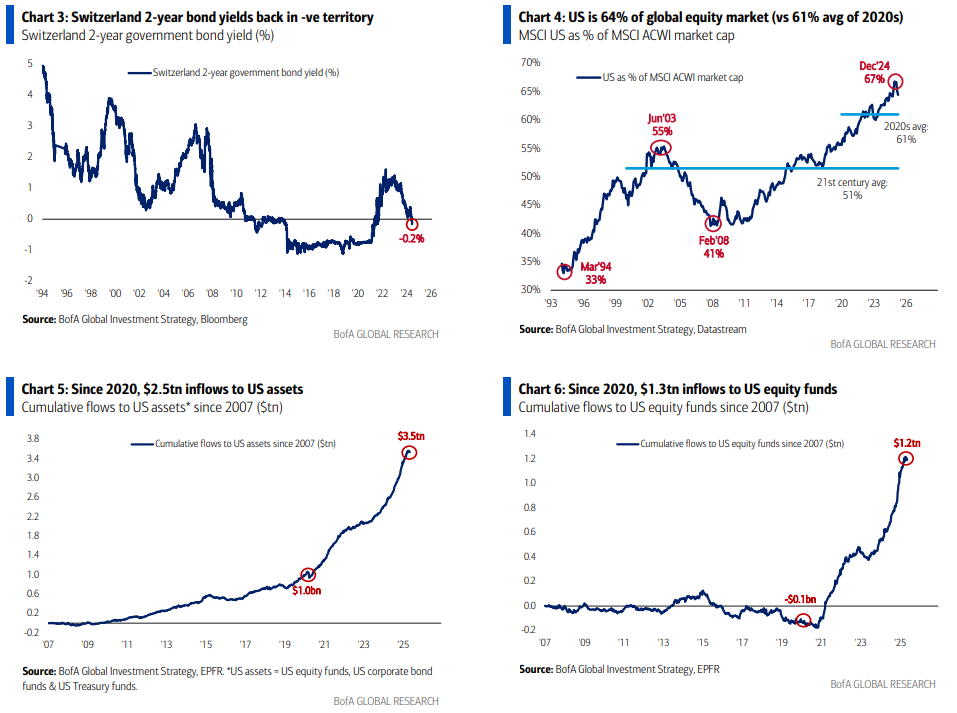

Resumen del mercado: el dólar taiwanés sube un +8% en 2 días, los tipos de interés a corto plazo en Hong Kong caen 200 puntos básicos en 4 días, el rendimiento del bono suizo a 2 años vuelve a ser negativo (Gráfico 3), el rendimiento del bono japonés a 40 años alcanza su máximo en 20 años, las bolsas de Tel Aviv y Teherán marcan máximos históricos… fuertes conmociones comerciales y geopolíticas están provocando un doloroso desapalancamiento; afortunadamente, la fortaleza de las acciones bancarias globales (IXG) indica que se espera un giro en las políticas en el segundo trimestre: menores aranceles, tipos y cargas fiscales, para evitar que las liquidaciones locales se conviertan en un contagio global.

El precio es el correcto: “Sé que es un buen general, pero ¿tiene suerte?”

…“tener suerte”: el ultra-optimismo del FMS global de BofA el 17 de diciembre = señal de venta, el ultra-pesimismo del 15 de abril = señal de compra; próximo FMS el 13 de mayo… el “pain trade” sigue al alza si el FMS muestra que el consenso sigue siendo bajista (niveles de efectivo >4,6%), pero si los asignadores globales vuelven a sobreponderar acciones, el rally se estanca en niveles clave (ACWI $120, QQQ $500…).

La visión más amplia: el déficit comercial de EE. UU. en marzo alcanzó un récord de $140 mil millones (Gráfico 2 – EE. UU. no tiene superávit comercial desde 1975)… de ahí su giro proteccionista actual; pero la otra cara del gran déficit es una entrada masiva de $540 mil millones en activos estadounidenses en los últimos 5 años; si los aranceles provocan más inflación o un dólar más débil, se pone en riesgo la financiación del déficit de EE. UU. mediante mayores rendimientos en los bonos; nada hace cambiar más rápido la política macro de EE. UU. que el riesgo de rendimientos del Tesoro superiores al 5%… por eso se espera que los aranceles bajen en el segundo trimestre.

Flujos semanales:

$51.900 millones hacia efectivo,

$14.100 millones hacia bonos,

$2.300 millones hacia acciones,

$1.300 millones hacia cripto,

$500 millones salieron del oro.

Flujos a tener en cuenta:

• Efectivo: entrada de $51.900 millones, la mayor en las últimas 9 semanas.

• Cripto: entrada de $1.300 millones, tendencia alcista más fuerte en 3 meses (Gráfico 11).

• Tecnología: salida de $1.200 millones, la mayor en 11 semanas (Gráfico 12).

• Acciones de EE. UU.: salida de $9.300 millones; en las últimas 4 semanas, la mayor salida ($24.800 millones) desde mayo de 2023 (Gráfico 13).

• Acciones internacionales: entrada de $7.000 millones, destacando Europa con $4.200 millones.

El gran flujo a seguir: en los últimos 5 años, EE. UU. ha recibido $2,5 billones en entradas hacia activos (bonos del Tesoro, bonos corporativos, acciones – Gráfico 5), y $1,3 billones hacia acciones estadounidenses en solitario (nota: en los años 2010 hubo salidas de acciones de EE. UU. – Gráfico 6).

Desde el “Día de la Liberación”, hay poca evidencia de que los inversores estén deshaciéndose de activos estadounidenses (instituciones locales vendieron $10.300 millones, mientras que extranjeras compraron $4.500 millones), pero los datos de la Fed muestran que los inversores extranjeros poseen una enorme cantidad de activos:

• $16 billones en acciones de EE. UU. (18% del total),

• $8,5 billones en bonos del Tesoro (33%),

• $4,4 billones en bonos corporativos (27%).

El dinero a largo plazo se mueve lentamente.

El capital global ya no persigue exclusivamente activos de EE. UU., y solo una leve reasignación desde el 64% que representan las acciones de EE. UU. en la capitalización bursátil mundial ($49 billones), hacia el 60% (promedio de la década de 2020 – Gráfico 4), tendría un impacto positivo importante en el resto del mundo (las acciones estadounidenses promediaron una cuota mucho menor, del 50%, en los últimos 25 años).

Clientes privados de BofA:

$3,8 billones en activos gestionados (AUM)… 62,3% en acciones, 19,3% en bonos, 11,3% en efectivo.

La semana pasada compraron ETFs de baja volatilidad, utilities, REITs; y vendieron ETFs de préstamos bancarios, bonos high yield y sectores de energía/materiales.

Indicador BofA Bull & Bear: sube de 3,6 a 3,7 gracias a una mejora en la amplitud del mercado de acciones globales (la Regla de Amplitud Global de BofA está en máximo de 8 meses), entradas en fondos de renta variable activa y en bonos high yield, y un mercado de crédito técnicamente resistente.

Además, los datos del CFTC muestran que los hedge funds están aumentando posiciones largas récord en futuros del yen japonés.

Visión para 2025:

Nuestra visión para 2025 sigue siendo:

• Bonos > acciones,

• Acciones internacionales > acciones de EE. UU.,

• Oro > dólar estadounidense.

Esta visión parte de la idea de que el posicionamiento excesivo en el “excepcionalismo estadounidense” chocará con las nuevas políticas populistas:

• Más aranceles,

• Menor tamaño del gobierno,

• Menos inmigración,

• Menos guerras.

Estas políticas reducirán el ritmo excepcional del crecimiento del PIB nominal de EE. UU. (50% en los últimos 5 años), revirtiendo algunas de las grandes tendencias de inversión de los años 2020, como:

• “ABB” (Anything But Bonds – Todo menos bonos),

• “ABC” (Anywhere But China – Cualquier lugar menos China),

• IA, etc.

Política en 2025:

• La Fed ha dejado de recortar tipos,

• El gasto público de EE. UU. ha dejado de crecer (aumentó $827.000 millones hasta $7,1 billones el año pasado, pero se prevé que baje $50.000 millones en el presupuesto para el FY26),

• La reducción del tipo arancelario efectivo de EE. UU. del 28% al 15% (por ejemplo, aranceles a China al 30%, a la UE al 10%) equivale a un aumento de >$600.000 millones en recaudación arancelaria (tipo mínimo del 10% = >$400.000 millones).

Tácticamente: las acciones sobrevendidas han anticipado correctamente los acuerdos comerciales del Q2 y la bajada de aranceles… esperamos un escenario de “compra el rumor, vende la noticia”, donde las acciones se desinflen tras la firma de los acuerdos.

Mientras tanto, mantener posición corta en el dólar hasta que la Fed se vea obligada a recortar tipos; y mantener posición larga en bonos del Tesoro a 5 años hasta que el Presupuesto de Reconciliación del GOP formalice futuras bajadas/extensiones fiscales.

Creemos que el “macro” vendrá de los 3C:

• Acuerdo con China,

• Recorte de tipos,

• Consumo (Consumer) fuerte,

como catalizadores más probables para un nuevo tramo alcista.

En cambio, los precios de los activos podrían verse afectados por un contagio derivado del desapalancamiento, especialmente si Trump y Powell “pierden el control del tramo largo” de la curva (nota: en el Q1, los niveles de deuda global alcanzaron un récord de $324 billones – Gráfico 8).

Visión de la década de 2020:

Tomando distancia del ciclo económico y de inversión, creemos que:

-

Los bonos están en una fase temprana de mercado bajista estructural, iniciado en 2020.

-

Las materias primas están en una fase temprana de mercado alcista estructural, lideradas por el oro.

-

Las acciones de EE. UU. están en una fase tardía de mercado bajista estructural relativo a las acciones internacionales, que ahora atraviesan un mercado alcista estructural relativo.

La década de 2020 está siendo testigo del fin del exceso monetario y fiscal (en EE. UU.), de una reversión de la globalización, de presiones populistas para limitar la inmigración, y de amenazas a la independencia de los bancos centrales.

El statu quo de 2000-2020 —donde el capital superó al trabajo— está siendo puesto a prueba por:

-

un nuevo sistema comercial,

-

una nueva arquitectura financiera global,

-

una política polarizada,

-

y una geopolítica cada vez más nacionalista.

Tres grandes mercados bajistas de acciones respecto al oro en el último siglo:

-

Años 30: Ley Smoot-Hawley y la Gran Depresión.

-

Años 70: estanflación, crisis del petróleo y fin del sistema de Bretton Woods.

-

Años 2000: 11-S, China entra en la OMC, auge de los BRICS.

Hoy, las acciones de EE. UU. están en su nivel más bajo frente al oro desde 2020 (Gráfico 9).

La IA seguirá siendo un factor transformador, y es la única tendencia secular que puede sostener los múltiplos (P/E) mediante un aumento de la productividad —algo urgente, ya que la productividad laboral de EE. UU. cayó un -0,8% en el 1T, y la tendencia a 4 trimestres es la más débil desde 2023 (Gráfico 10).

Pero la IA también trae riesgos friccionales:

-

Una gran inversión/adopción de IA sin desempleo (algo políticamente impopular) implicaría márgenes más bajos y/o presión sobre la Fed para bajar los rendimientos de los bonos (“escenario IA = RBU = CCY”, es decir, IA = Renta Básica Universal = Control de la Curva de Rendimientos).

-

Una gran adopción de IA con desempleo que mejore la productividad llevaría a los políticos estadounidenses a proteger a los trabajadores nacionales mediante impuestos a la riqueza.

Por ello, las carteras más diversificadas, como una 25/25/25/25 en efectivo, oro, acciones y bonos, probablemente seguirán siendo competitivas frente a la tradicional 60/40.