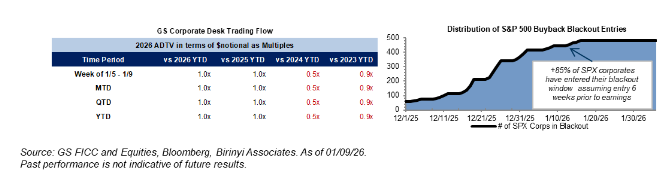

Recompras:

La mayoría de las compañías seguían en período de blackout la semana pasada, por lo que vimos volúmenes ligeros en la mesa. Los volúmenes de la semana pasada cerraron en 1,0x frente al ADTV YTD 2025 y en 0,5x frente al ADTV YTD 2024. En otras palabras, en lo que va de año los volúmenes están en línea con 2025 y por debajo de 2024. Esperamos que la ventana actual de blackout termine aproximadamente el 23/01/26. Nuestros flujos siguen canalizándose principalmente a través de planes 10b5-1.

Veremos salir primero del blackout al sector financiero, ya que suele ser el primero en presentar resultados.

Previa del IPC de EE. UU.:

Esperamos un +0,35% del IPC subyacente en diciembre (frente a +0,3% consenso), equivalente a una tasa interanual del 2,78% (frente a +2,7% consenso). Prevemos un +0,37% del IPC general (frente a +0,3% consenso), reflejando mayores precios de alimentos (+0,55%) y energía (+0,2%). Nuestra previsión es coherente con un +0,30% del PCE subyacente en diciembre.

El próximo mes, esperamos que los reajustes de precios de inicio de año impulsen la inflación mensual y estimamos una inflación mensual del IPC subyacente en torno al 0,3%. Posteriormente, esperamos aumentos mensuales alrededor del 0,2%, reflejando menores contribuciones del alquiler de vivienda y del mercado laboral, así como de aranceles. Preveemos un IPC subyacente interanual del +2,0% y una inflación PCE subyacente del +2,1% en diciembre de 2026.

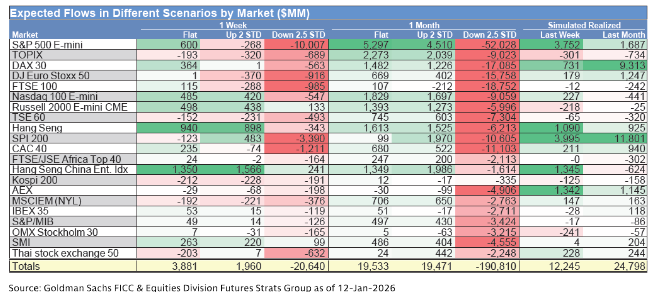

Flujos CTA:

Próxima 1 semana…

-

Mercado plano: compradores 3,88 bn $ ( 1,58 bn $ hacia EE. UU.)

-

Mercado al alza: compradores 1,96 bn $ ( 590 mm $ hacia EE. UU.)

-

Mercado a la baja: vendedores 20,64 bn $ ( 10,42 bn $ fuera de EE. UU.)

Próximo 1 mes…

-

Mercado plano: compradores 19,53 bn $ ( 8,52 bn $ hacia EE. UU.)

-

Mercado al alza: compradores 19,47 bn $ ( 7,48 bn $ hacia EE. UU.)

-

Mercado a la baja: vendedores 190,81 bn $ ( 67,08 bn $ fuera de EE. UU.)

Niveles clave de giro para el SPX:

-

Corto plazo: 6.853

-

Medio plazo: 6.629

-

Largo plazo: 6.187

Asignación de activos GOAL [GIR] – Moderadamente pro-riesgo

Seguimos moderadamente pro-riesgo en nuestra asignación para 2026 (sobreponderar renta variable, neutral bonos/commodities/caja, infraponderar crédito) dada una base favorable de crecimiento global sólido, descensos adicionales de la inflación y apoyo continuado de políticas. Desde el inicio del año, algunos mercados ya se han movido en la dirección de nuestras previsiones, en particular Topix y STOXX Europe 600 (donde estamos neutral/infraponderados, respectivamente) y los rendimientos del Treasury a 10 años (que esperamos se muevan en rango alrededor del 4,2%).

Aún vemos más potencial alcista para APAC ex-Japón y renta variable emergente, oro, Gilts frente a Bunds, y más potencial bajista para cobre, GBP frente a EUR y USD frente a divisas más procíclicas.

Europa

Las preocupaciones sobre la independencia de la Fed provocaron una apertura débil en los mercados europeos, que se revirtió a lo largo de la sesión (SXXP +20 pb, SX5E +30 pb), con subidas en Momentum (GSP3MOMO +70 pb) y Calidad (GSPEQUAL +3 pb).

La conversación se centró en noticias desde EE. UU. de que el DoJ citó a Powell por un posible testimonio engañoso ante el Congreso en junio sobre las reformas de la sede de la Fed. Las dudas sobre la credibilidad e independencia de la Fed pesaron sobre las acciones, debilitaron el USD y presionaron los tramos largos. Los inversores se dirigieron a activos refugio: mineras (GSXEMINE +2,4%) al alza, ya que oro/plata/platino subieron tras despejarse algo de posicionamiento la semana pasada.

De cara a los resultados bancarios de esta semana, los titulares en EE. UU. sobre tarjetas de crédito (Trump pidiendo un tope del 10% durante 1 año) añadieron complejidad a un sector con valoraciones elevadas (9,5x 27e) y posicionamiento exigente. La probabilidad de que se apruebe es baja (visión general: se requeriría acción del Congreso). El desempeño de los bancos europeos al cierre (SX7E +70 pb) sugiere un ajuste saludable más que algo fundamental. Deberíamos ver mejoras de beneficios vía CMD/actualizaciones de objetivos en las próximas semanas (especialmente BARC, UCG, SOGN, FINECO) para que el sector vuelva a resultar interesante.

Nuestros bancos de inversión de la UE (GSSBBKIB sin cambios) están en foco tras los titulares de tarjetas en EE. UU., que se suman a la presión reciente por valoración y posicionamiento. Por ahora, es más ajuste técnico que fundamental. Esperamos suficientes revisiones al alza de beneficios en las próximas semanas (especialmente BARC, UCG, SOGN, FINECO, y también BMPS, Lloyds en 1S) para que el sector recupere atractivo. Ventas especiales creen que BNP debe entregar en 4T y empezar a mostrar impulso de beneficios más allá de la mera reducción del COE. Además, UBS no descuenta costes adicionales por AT1 ni un posible acuerdo sobre CS AT1. Estamos 3% por debajo del consenso en ingresos para UBS 4T por recompras de deuda.

Con USD más débil, tipos de EE. UU. más altos y metales preciosos al alza tras el inicio de una investigación penal sobre Powell, aunque los tipos en EUR bajaron hoy (¿reasignación hacia bonos europeos?), los sustitutos de bonos siguieron la acción de precios de EE. UU. y cayeron en Europa, con dispersión: utilities/inmobiliario/salud a la baja frente a energía/materiales al alza.

Asia

Hong Kong cotiza firme mientras los inversores asimilan la continuación de un dólar más débil. Las ventas netas Southbound sugieren toma de beneficios para invertir en acciones A, donde el volumen de la sesión matinal fue de 2,42 billones de yuanes. Hong Kong sigue superando a China por su mayor beta con la fortaleza de la renta variable de EE. UU. (HSI +1,0%, CSI300 sin cambios). La fortaleza de ADRs de anoche impulsa GS China ADRs +3,9%. Salud y biotecnología lideran: GS China AI Healthcare +5,8%, GS China Bio Go Global +2,3%. Rezagados entre los ganadores YTD: GS China Satellites −4,2%, GS China Defense −6,3%.

Los flujos de mesa hoy son mejores para comprar a notional elevado. Se observa rotación desde tecnología hacia materiales como apuesta por dólar más débil y tensiones Trump-Fed. Flujo a dos bandas en juego de Macao, cerrando como pequeño comprador. Activos en materiales: compramos metales no ferrosos y vendemos oro. Compramos reparto de comida. Vendedores continuos en cadena de suministro de EV y juguetes. Ventas en tecnología por toma de beneficios tras la debilidad de hoy.

Las operaciones macro-driven ven materiales y salud superando, mientras consumo básico queda por detrás. Biotech y pharma lideran el índice al alza con un efecto doble del primer día de la conferencia de salud en San Francisco: la conclusión es que las herramientas de IA se están comercializando no solo para investigación, sino también para administración y automatización del flujo clínico. Catalizadores de valor individual: Wuxi Apptec +7,9% tras preliminares de resultados por encima de lo esperado; Wuxi Bio +4,3% tras obtener certificación GMP para fabricación comercial de un biológico oftálmico.

Materiales superan tras nuevos máximos históricos en spot. Acciones de oro destacan: China Gold +6,5%, Zijin Gold +5,6%, Wanguo Gold +4,9%.

En otros sectores, Alibaba +3,5% se pone al día con la fortaleza de su ADR. EVs expuestos a la UE (BYD y Geely) superan tras fijarse en Europa precios mínimos para EVs chinos en sustitución de aranceles; el MOFCOM apoyó el movimiento. BYD +3,2%, Geely +1,2%. Consumo y tecnología quedan rezagados: Meituan −0,9% al enfriarse el impulso; Baidu −1,4% pese a prima ADR del 4,0%. Cortos populares: Kuaishou −1,9% tras subidas de ayer; Pop Mart −2,5% sigue débil pese a noticias de colaboración con HONOR; el mercado teme ventas débiles de Labubu. El interés corto está en 9,3x DTC y la mesa sigue viendo oferta.

Japón

Según la prensa local, la primera ministra Takaichi considera disolver la Cámara Baja y convocar elecciones anticipadas. Posibles fechas: anuncio 27 de enero / elecciones 8 de febrero o anuncio 3 de febrero / elecciones 15 de febrero. El plan enfrenta oposición tanto del gobierno como de la oposición y complicaría la propuesta presupuestaria de 783.000 M$, dificultando su aprobación antes del cierre del ejercicio fiscal.

Declaraciones recientes del gobernador del BoJ, Kazuo Ueda, sugieren la necesidad de subidas graduales de tipos, indicando un giro respecto a la postura cauta previa. Identificamos tres razones:

-

El objetivo de estabilidad de precios del 2% está cada vez más cerca; ahora el riesgo de retrasar subidas pesa más que el de anticiparlas.

-

Con expectativas de inflación al alza, el comportamiento de fijación de precios corporativo es más agresivo y aumenta el riesgo de sobrepasar la inflación (p. ej., por un yen más débil).

-

La política fiscal expansiva de la administración Takaichi presionará al alza salarios y precios; ese mayor impulso también presionará a la baja al yen desde la óptica de la paridad de poder adquisitivo.