Última hora: el posicionamiento está tensionado y el sentimiento es extremadamente alcista. Aunque esto abre la puerta a movimientos de gran magnitud ante shocks de titulares, la configuración inmediata de flujos sigue siendo favorable para la renta variable estadounidense. Por ello, vemos como escenario más probable a corto plazo caídas contenidas combinadas con rallies de alivio.

Los flujos hacia renta variable han sido sólidos (por fin empieza a verse la rotación desde fondos monetarios), las empresas entran en sus ventanas de recompras, la actividad en mercados de capitales se está reactivando y la gamma volverá a ser suministrada al mercado.

Pese a estos vientos de cola, identificamos posibles vientos en contra que van en aumento… estamos atentos a un posible debilitamiento del complejo de flujos, tanto en la liquidez top of book como en la oferta procedente de estrategias sistemáticas.

Tipos afectando a la renta variable / renta variable afectando a los tipos — Nuestra operación favorita ante un escenario de mayor crecimiento y aumento de riesgos geopolíticos:

-

USD 17Abr26 .SPX <95% y 10Y SOFR < ATMF CMS −0,2%, indicativo en torno al 8%.

Análisis de retornos futuros RTY > NDX y lanzamiento del GS Marquee IPO Dashboard no se venden por separado (ver más abajo).

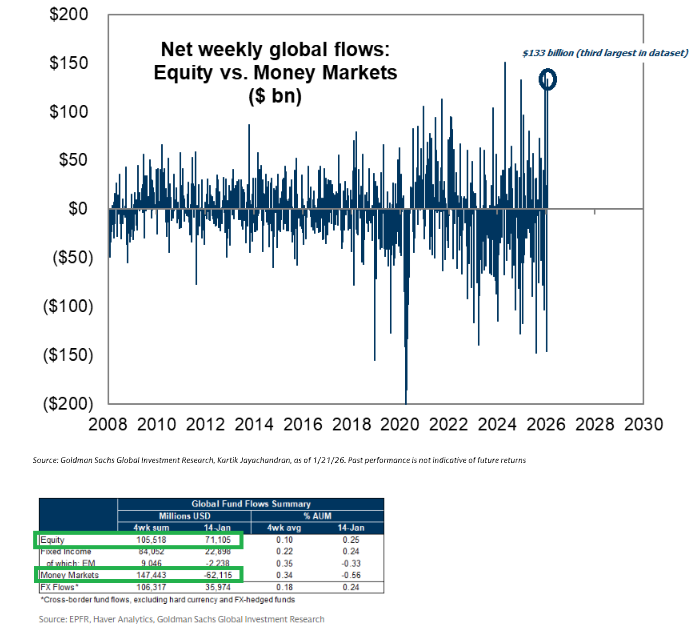

1. Flujos de fondos

La semana pasada observamos fuertes flujos netos hacia fondos globales de renta variable, liderados por mayores entradas en fondos de acciones de EE. UU. y mercados emergentes (+71.000 millones de dólares frente a +2.000 millones la semana anterior), multiplicando por más de 35 veces los flujos. A medida que aumentaban los flujos hacia renta variable, los activos en fondos monetarios cayeron en 62.000 millones de dólares. Se trata del tercer mayor dato de nuestra serie histórica.

A nivel sectorial, materias primas, tecnología y financieras registraron las mayores entradas netas. En las últimas cuatro semanas, las entradas netas en materias primas e industriales han sido especialmente fuertes.

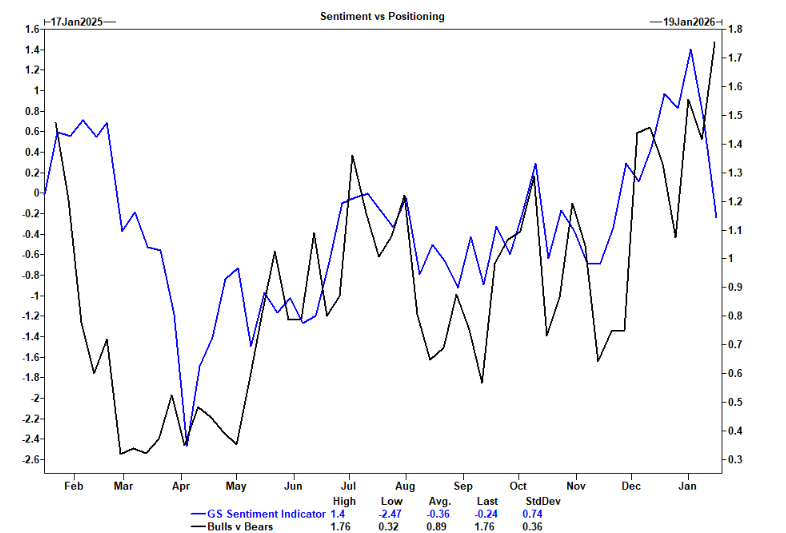

2. Sentimiento, posicionamiento, etc.

El Indicador de Sentimiento de GS es nuestra medida interna del posicionamiento en renta variable estadounidense (sí, no es realmente una medida de sentimiento).

La última lectura, de -0,2, pone de manifiesto lo nerviosos que están los inversores, a pesar de que el sentimiento de la AAII se situó la semana pasada en máximos de un año. Con la intensa actividad en el frente de titulares, esperamos que esta divergencia empiece a cerrarse.

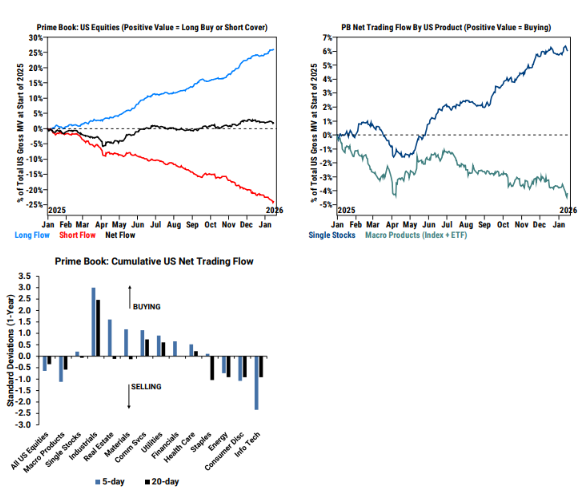

3. PB

En la semana finalizada el 15 de enero, los productos macro (índices y ETFs combinados) registraron la mayor venta neta de las últimas 4 semanas (-1,1 desviaciones estándar a un año), impulsada exclusivamente por ventas en corto.

Las posiciones cortas en ETFs cotizados en EE. UU. disminuyeron un -1,1 % (aunque siguen +8,1 % intermensual), debido al cierre de cortos en ETFs de renta variable de gran capitalización.

Las acciones individuales, en conjunto, mostraron una ligera compra neta (+0,2 desviaciones estándar a un año), impulsada por flujos risk-on, con las compras en largo superando modestamente a las ventas en corto (1,2 a 1).

Son señales de un entorno de “ampliación” del mercado (“broadening”): esperamos que continúe el interés por identificar ganadores a nivel micro.

Fuente de todos los gráficos y tablas: datos de Goldman Sachs FICC, Equities y Prime Services a 16 de enero de 2026.

Las rentabilidades pasadas no son indicativas de resultados futuros.

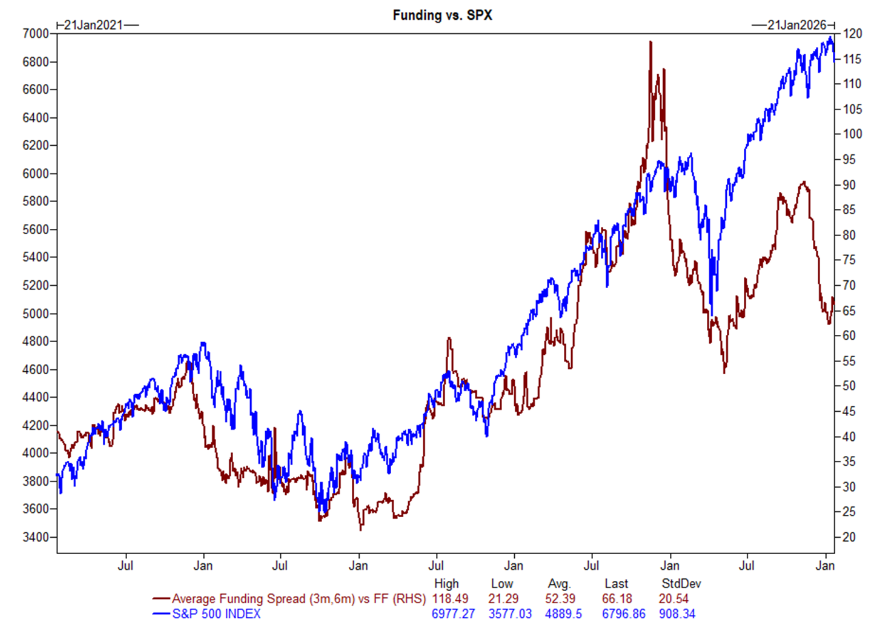

4. Spreads de financiación

Los spreads de financiación, así como la demanda de apalancamiento, han rebotado desde los mínimos con los que se entró en el cierre del año pasado. Este movimiento ha ido en paralelo con el reapalancamiento dentro de la comunidad sistemática.

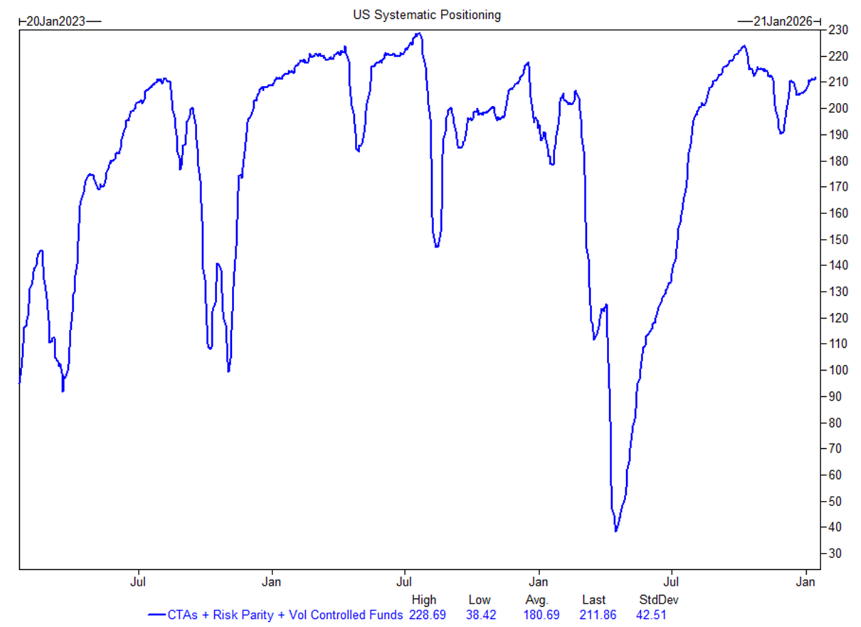

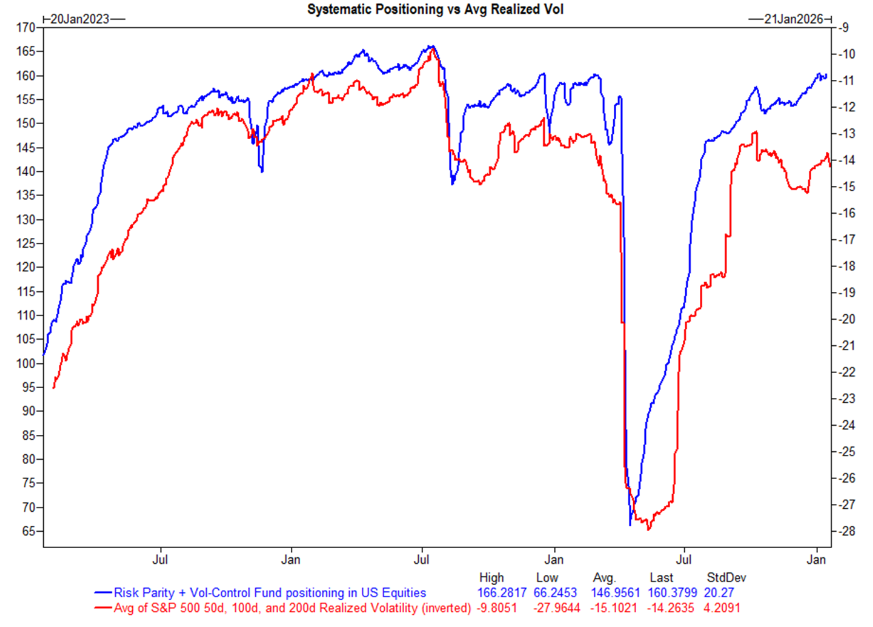

5. Sistemáticos

Las estrategias sistemáticas han añadido de forma conjunta alrededor de 5.000 millones de dólares de exposición a renta variable estadounidense desde el inicio del año, gracias a la persistencia de niveles bajos de volatilidad realizada a medio y largo plazo.

Sin embargo, la acción reciente del precio ha provocado que las CTA pasen a ser vendedoras moderadas de renta variable de EE. UU. Dicho esto, el S&P 500 se encuentra muy cerca del umbral de corto plazo en 6.874 y a más de 100 puntos del nivel de medio plazo en 6.657 (zona de oferta importante). Traducción: esto puede cambiar rápidamente.

En la próxima semana…

-

Mercado plano: vendedores 6.720 M$ (9.190 M$ fuera de EE. UU.)

-

Mercado al alza: compradores 1.760 M$ (813 M$ fuera de EE. UU.)

-

Mercado a la baja: vendedores 44.630 M$ (25.850 M$ fuera de EE. UU.)

En el próximo mes…

-

Mercado plano: vendedores 15.910 M$ (19.950 M$ fuera de EE. UU.)

-

Mercado al alza: compradores 14.820 M$ (5.470 M$ hacia EE. UU.)

-

Mercado a la baja: vendedores 210.200 M$ (74.670 M$ fuera de EE. UU.)

6. Gamma

Cuesta recordar aquellos días en los que el vencimiento de opciones (OpEx) liberaba al mercado para moverse durante más de una sesión. La gamma se ha reabastecido especialmente por el lado alcista, lo que ha hecho que el nivel de 7.000 en el S&P 500 al contado parezca muy lejano.

Tras la venta de ayer, el posicionamiento de gamma de los dealers se ha limpiado, y los dealers están máximamente largos de gamma en el S&P hasta alrededor de un +3 % desde los niveles actuales. Un rally de alivio devolvería rápidamente al mercado a una zona de “gamma pocket” y a un entorno más calmado. Hasta que eso ocurra, toca abrocharse el cinturón: el camino será más irregular.

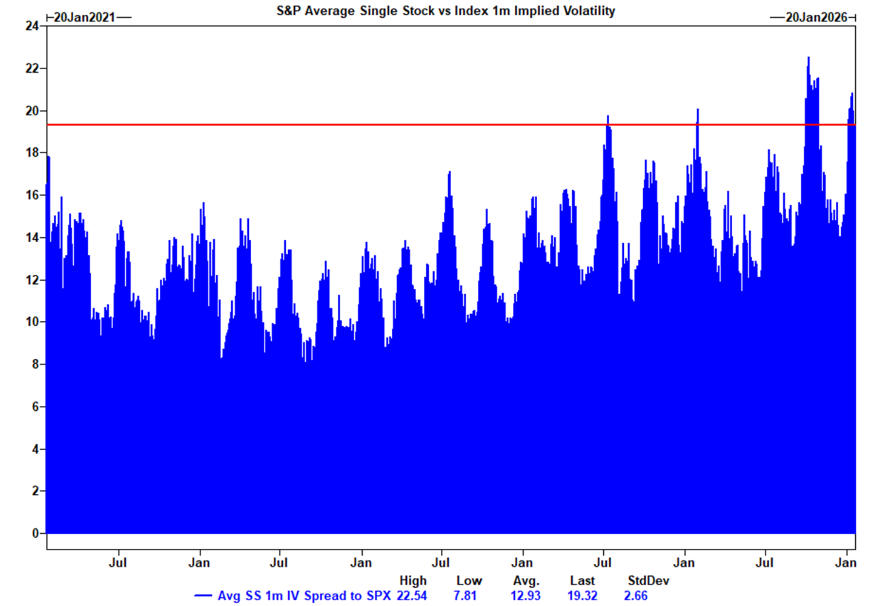

7. Dispersión

El aumento de la dispersión a nivel índice ha sido ampliamente señalado a través de las correlaciones, pero también estamos viendo cómo se materializa un auténtico “mercado para stock pickers” en métricas clave de volatilidad: persecución del upside en ganadores individuales y pérdida de tracción de los rallies fuertes de los índices.

El diferencial entre el skew del índice SPX y la media de sus componentes se sitúa en el percentil 93 con una ventana de 1 año, y en el percentil 97 con una ventana de 4 años, lo que subraya la magnitud de esta dispersión.

El diferencial entre la volatilidad implícita a 1 mes media de las acciones individuales del SPX y la del índice se sitúa en el percentil 89 en una ventana de 1 año y en el percentil 97 en una ventana de 5 años.

8. Recompras

Entramos en la última semana del periodo de blackout de recompras.

Nuestros flujos ya empiezan a mostrar un ligero repunte de actividad frente a la semana anterior; la semana pasada cerró en 1,3x frente al ADTV de 2025 YTD y en 0,6x frente al ADTV de 2024 YTD.

Aun así, los volúmenes siguen siendo ligeros debido al blackout, pero esperamos que los flujos aumenten a medida que se abra la ventana de recompras.

En resumen, el mercado recibirá una fuente adicional de flujos de apoyo a partir de la próxima semana.

9. Datos para llevar

El mejor comportamiento del Russell frente al Nasdaq ha estado en primer plano, dado que el RTY ha superado al NDX en casi un 3 % desde el inicio del año.

Dato curioso: el Russell ha superado al S&P 500 todos y cada uno de los días de 2026.

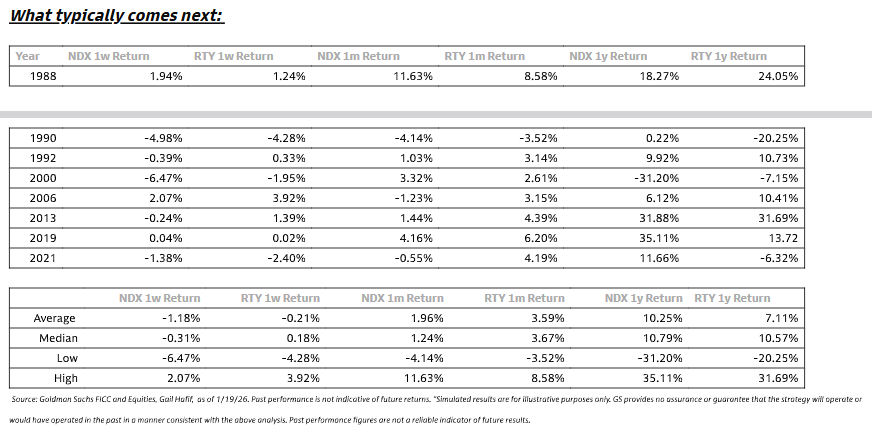

¿Ha ocurrido esto antes? Sí. El RTY ha superado al NDX en más de un 2 % al comienzo del año en otras 8 ocasiones desde 1928.

¿Qué suele venir después?

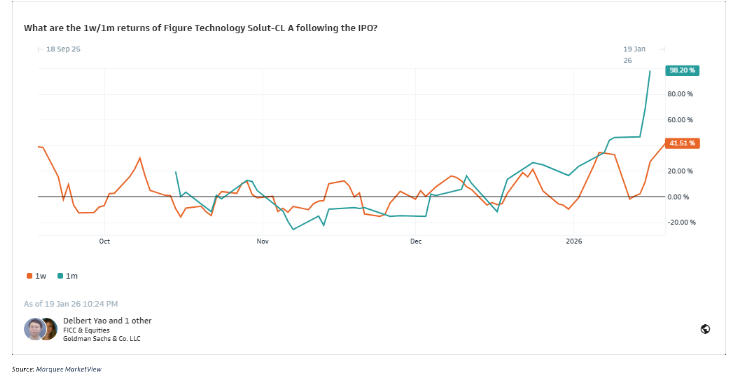

10. OPVs (IPOs)

La actividad en los mercados de capitales está repuntando al inicio del año, lo que implica nuevos flujos a monitorizar. Las nuevas salidas a bolsa fueron el foco de una intensa atención por parte del inversor minorista el año pasado, y estaremos atentos a cómo se mantiene esa actividad en 2026.

Hemos recibido numerosas solicitudes buscando formas de seguir todo lo relacionado con las OPVs de GS (flujos, comportamiento, comparables, etc.), y ya lo hemos puesto en marcha: