Flujos semanales: 15.400 M$ hacia bonos, 4.900 M$ hacia oro, 700 M$ hacia efectivo, 1.200 M$ salieron de cripto (mayor salida en 2 meses), 43.200 M$ salieron de acciones (salida récord impulsada por ETFs de China).

Flujos a vigilar:

-

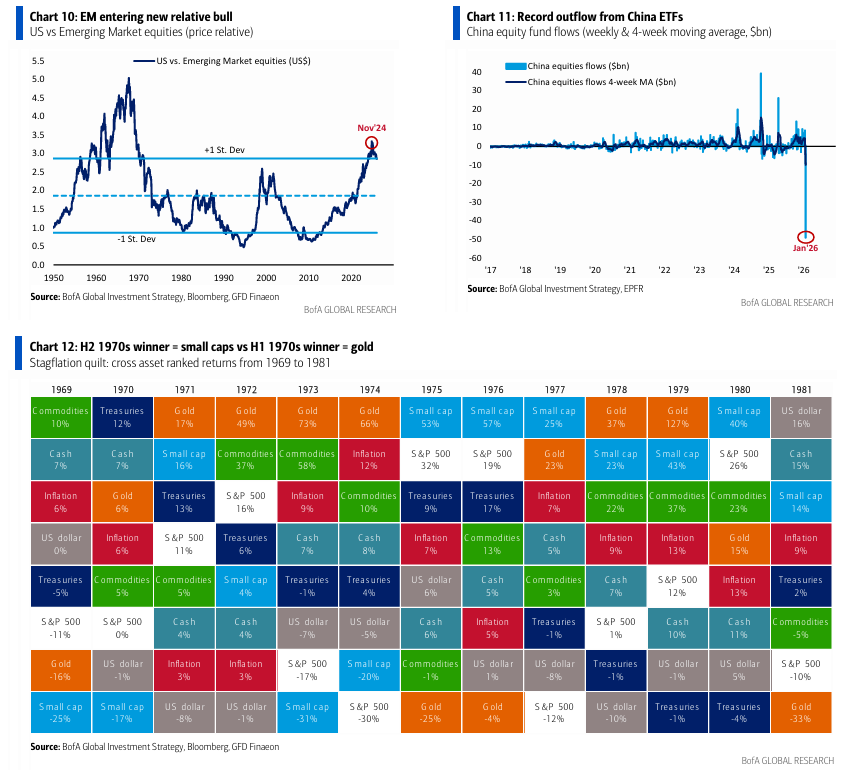

Renta variable China: salida récord de 49.200 M$ (relacionada con ventas del “equipo nacional” para enfriar las acciones chinas – Gráfico 11).

-

Renta variable Japón: entrada de 2.200 M$, la mayor desde oct’25.

-

Renta variable EE. UU.: salida de 16.800 M$, primera salida en 2 semanas.

-

Renta variable Europa: entrada de 700 M$ (la racha de 6 semanas de entradas en acciones de la UE es la más fuerte desde jun’25).

-

Tecnología: salida de 1.400 M$, la mayor en 4 semanas.

-

Financieras: entrada de 2.900 M$.

Clientes privados de BofA: 4,4 billones de $ en AUM… 64,4% acciones, 17,7% bonos, 10,7% efectivo; mayor semana de entradas en bonos desde mar’23, liderada por ETFs de bonos IG y Treasuries de EE. UU. En las últimas 4 semanas, clientes privados comprando bonos IG, bonos municipales y ETFs de TIPS, y vendiendo REITs, bonos HY y ETFs de renta variable “value”.

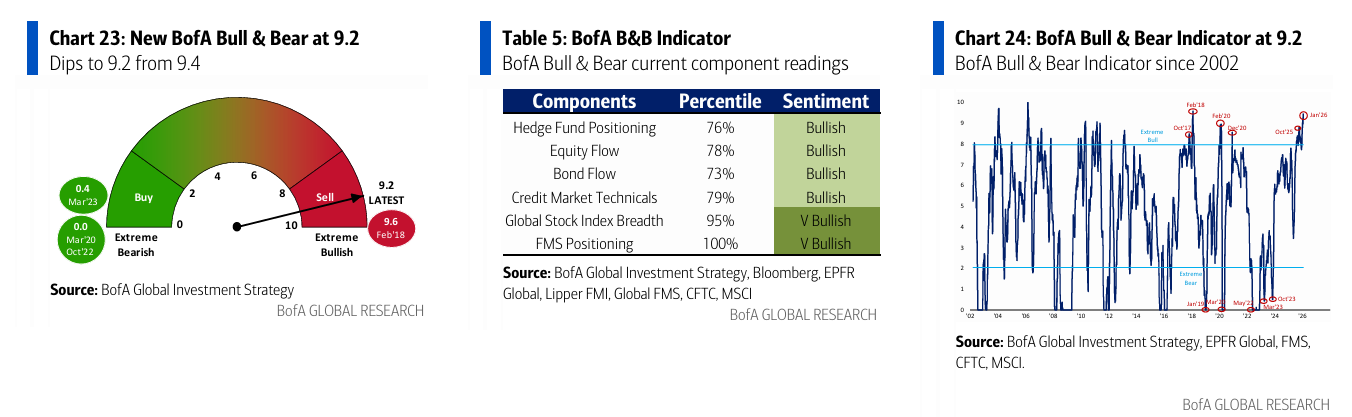

Indicador Bull & Bear de BofA: baja a 9,2 desde 9,4 por fuertes salidas de ETFs de renta variable/EM y un descenso de la amplitud de los índices globales, compensado por posicionamiento alcista en la encuesta FMS de BofA (p. ej., nivel de efectivo en mínimo histórico del 3,2%). El indicador B&B “antiguo” baja a 7,0 desde 7,5.

Las 3 P: el zeitgeist del 1T = “rotar, no retirarse”. Los grandes techos coinciden con máximo Posicionamiento (check), todos esperando un boom de Beneficios (check) y Política restrictiva (nope). 2026 no es 2018 ni 2022… la política se relaja a lo grande vía recortes de la Fed, recortes de impuestos, recortes de aranceles, además de ~0,6 bn$ de QE Fed/Trump. Por eso nadie se retira hasta que el rendimiento del Treasury a 30 años supere el 5,1% (nivel de pánico de oct’23 y may’25), señalando dinero más restrictivo.

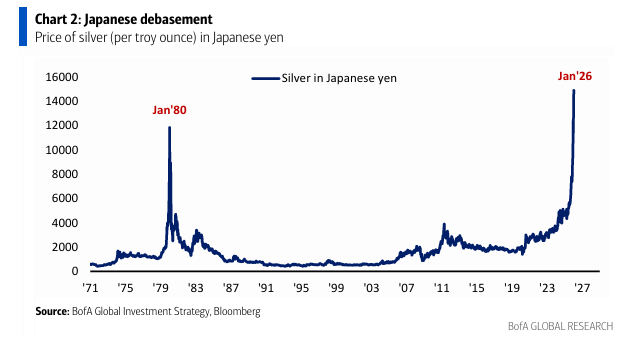

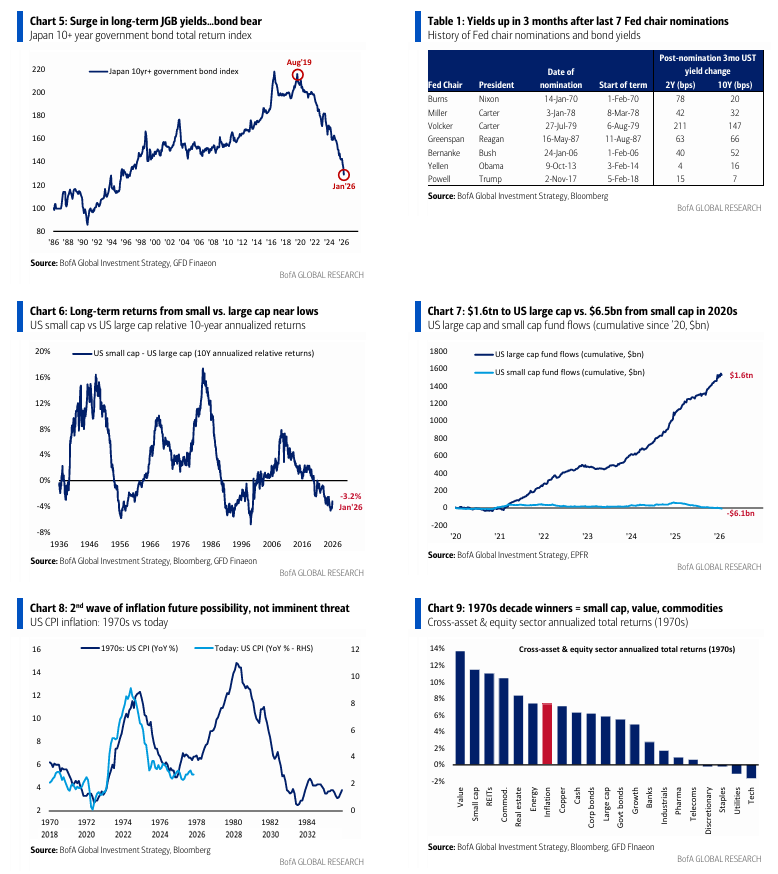

ABB… Anything But Bonds (Todo menos bonos): el repunte de los rendimientos a largo plazo en Japón hasta máximos desde 1999 (el 30 años alcanzó 3,9%) implica que, de pico a valle, el precio del Treasury USA a 30 años cae un 50% y el JGB a 30 años un 45% en lo que va de los 2020 (Gráfico 5). En la primera mitad de los 2020, el mercado bajista de bonos provocó un bull ABB en oro, bancos UE/JP y tecnología USA/Mag 7. Creemos que en la segunda mitad de los 2020 las small/mid caps y los Mercados Emergentes serán los nuevos beneficiarios del ABB… como en los años 70, cuando controles de salarios y precios, políticas fiscal/monetaria procíclicas y la devaluación del dólar (fin de Bretton Woods) llevaron al pico del bull de las Nifty 50 en 1972 y al oro (1971-74), reemplazado por small caps (1975-77) como el mejor activo (Gráficos 9 y 12). GLD, GNR, EEM, MDY, IJR son nuestros beneficiarios favoritos del ABB en 2026.

Oro: bull secular intacto; nuevo orden mundial/devaluación/populismo/excesos fiscales… el oro sigue siendo una cobertura atractiva e infraponderada. Los grandes bulls del oro terminan con grandes catalizadores (fin de Nixon en ’74, shock de tipos de Volcker en ’80, fin de la crisis de deuda europea en ’12, vacuna COVID en ’20). Una tregua EE. UU.-China, revalorización de reservas de oro por bancos centrales o subidas de la Fed para combatir una segunda ola inflacionaria (Gráfico 8) son posibilidades futuras, no amenazas inminentes. Ganancia media en los 4 grandes bulls del oro de los últimos 60 años ≈300% (implica un precio pico del oro >6.000 $).

Mercados Emergentes: nuevo bull secular en acciones internacionales en el segundo año, impulsado por el fin de la deflación en Europa, Japón y China, y por Trump forzando excesos fiscales en Europa y Japón en los 2020… de ahí la gran rotación de bonos a bancos. En 2026, creemos que los EM se sumarán al bull secular internacional… precios fuertes de materias primas (alimentando el despliegue de IA) = FX EM más fuertes = menores rendimientos de bonos EM = acciones EM entrando en un nuevo bull relativo (Gráfico 10). China = largo favorito por el fin de la deflación; el consumo debería reequilibrarse al alza desde el bajo ~40% del PIB; la guerra tecnológica EE. UU.-China implica que el peso del 3% de China en el MSCI ACWI es demasiado bajo frente al 64% de EE. UU.

Largo Detroit, corto Davos: la sobreperformance de small & mid cap continúa hasta 2027 impulsada por…

-

Posicionamiento: en la década, +1,6 bn$ de entradas a large cap USA vs. −6.100 M$ de salidas de small cap (Gráfico 7).

-

Precio: los retornos relativos de small vs. large cap solo fueron peores en ’56 y ’99 en el último siglo (Gráfico 6).

-

Política: se elimina el tail risk de una fuerte subida de rendimientos por el objetivo de la administración Trump de reducir el “precio del dinero” vía QE/YCC.

-

Política (doméstica): giro agresivo de Trump para abordar la asequibilidad (aprobación 42%, nuevo mínimo el viernes pasado – Gráfico 3), no vía política monetaria, fiscal, comercial ni precios de activos, sino mediante intervención gubernamental agresiva (nuestra visión de “mano invisible a puño visible”) en sectores corporativos para controlar precios… “drill, baby, drill” para bajar la energía, aranceles para reducir el coste sanitario en ’25, y en ’26 presionar a bancos para bajar tipos de tarjetas, frenar a private equity en compra de viviendas y hacer que la tecnología pague la generación eléctrica de centros de datos. Intervención para reducir precios de energía, sanidad, crédito, vivienda y electricidad vía márgenes de beneficio de las grandes corporaciones… de ahí la infrarentabilidad de big energy, big healthcare y big insurance en ’25 mutando hacia PE, grandes bancos y big tech en ’26… y por qué small & mid cap es la mejor jugada para el “boom” de la economía real, el reshoring y la renacimiento manufacturero de cara a las midterms de EE. UU.