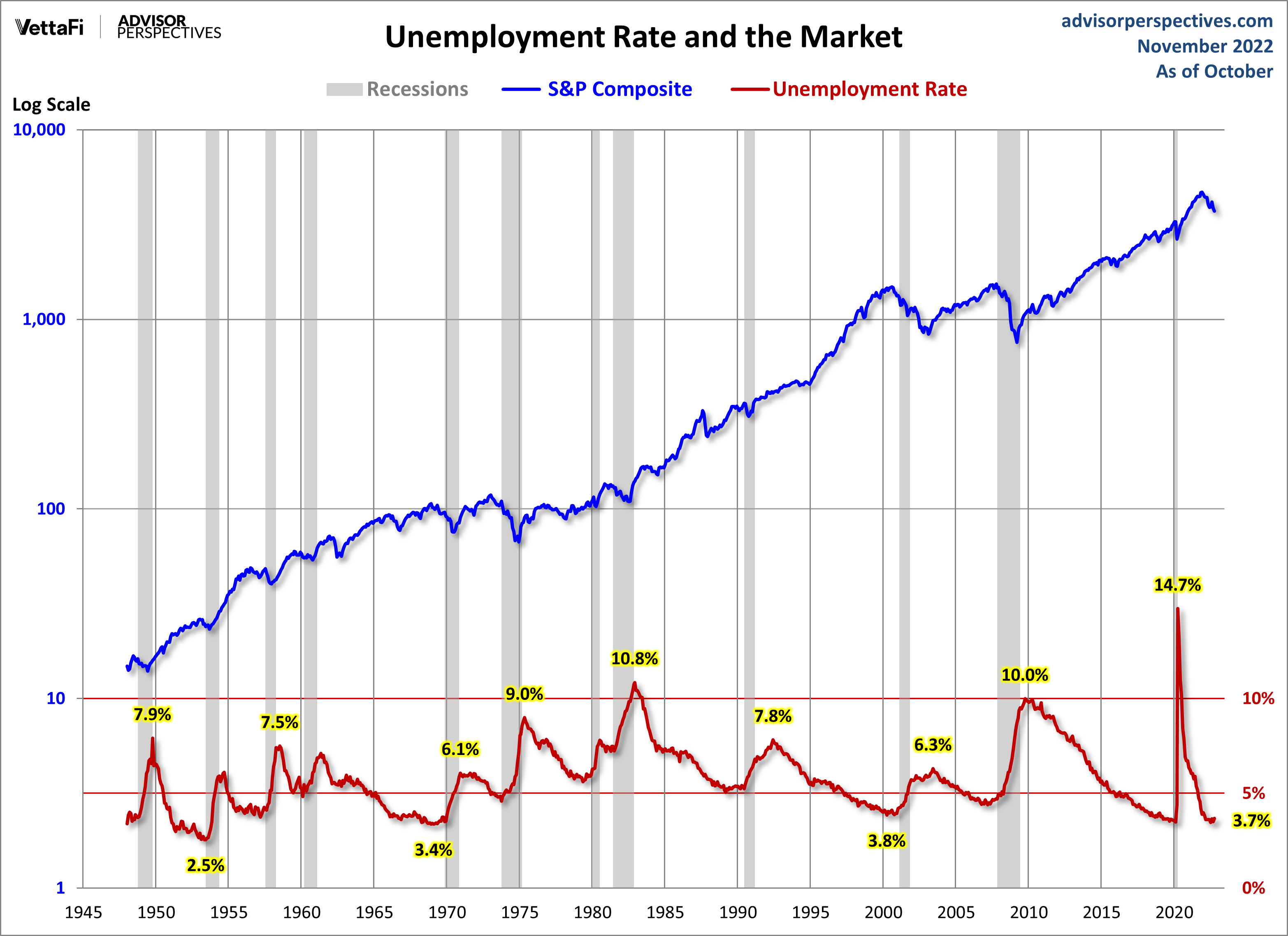

El viernes se publicó el informe de empleo USA de octubre, se crearon 261.000 nuevos puestos de trabajo cuando el mercado apuntaba a una cifra próxima a los 200.000, la tasa de paro subió una décima hasta el 3.7%.

TASA DE PARO vs SP500.

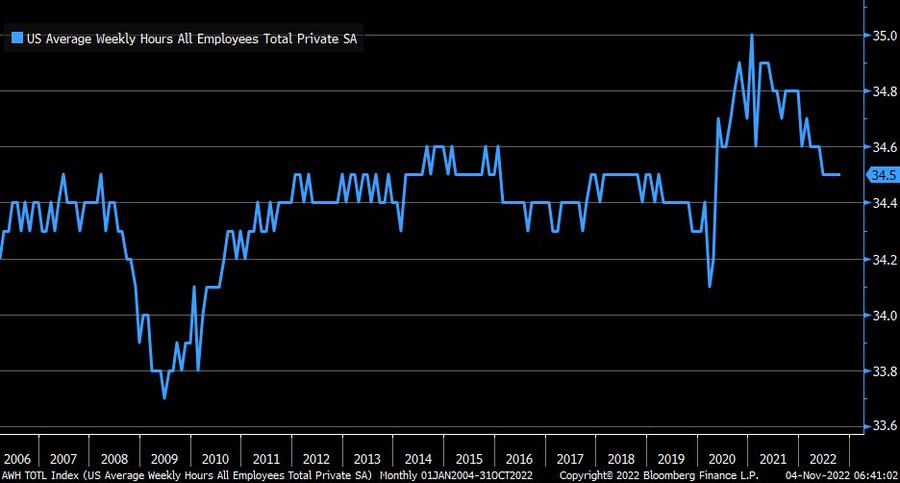

El salario por hora trabajada subió un +4.7%, aunque el número de horas trabajadas por semana quedó estancado en las 34.5 y por debajo de las 35 de hace unos meses, la tendencia es clara y tiende a reducir la jornada laboral.

NÚMERO DE HORAS TRABAJADAS POR SEMANA, EEUU.

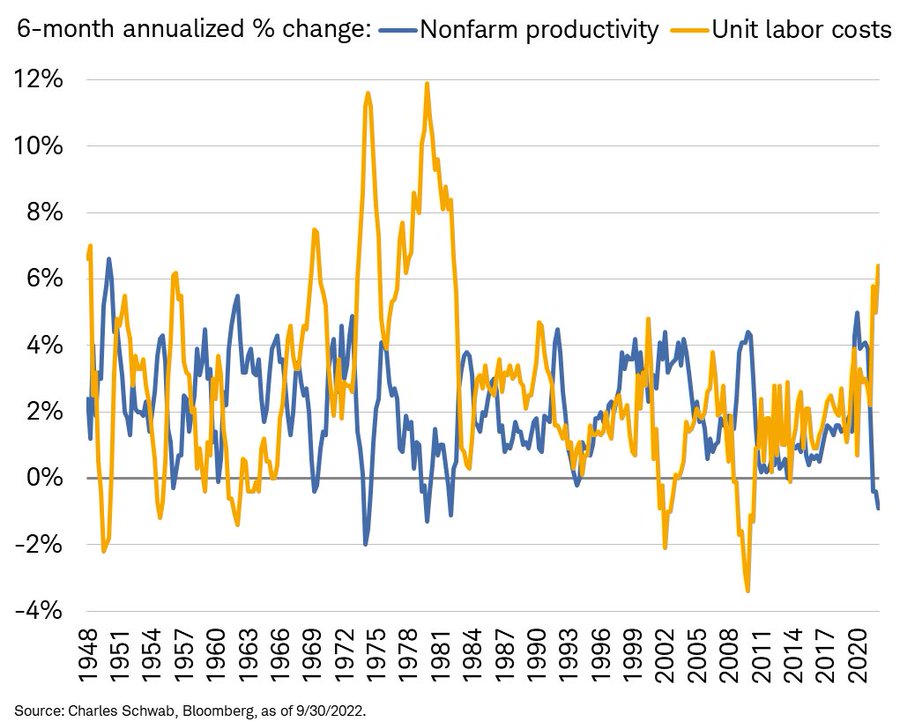

El impacto sobre la productividad de las subidas salariales, entre otras cuestiones, es preocupante, ha caído en los últimos meses hasta en niveles no vistos desde el año 1981.

COSTES LABORALES UNITARIOS vs PRODUCTIVIDAD

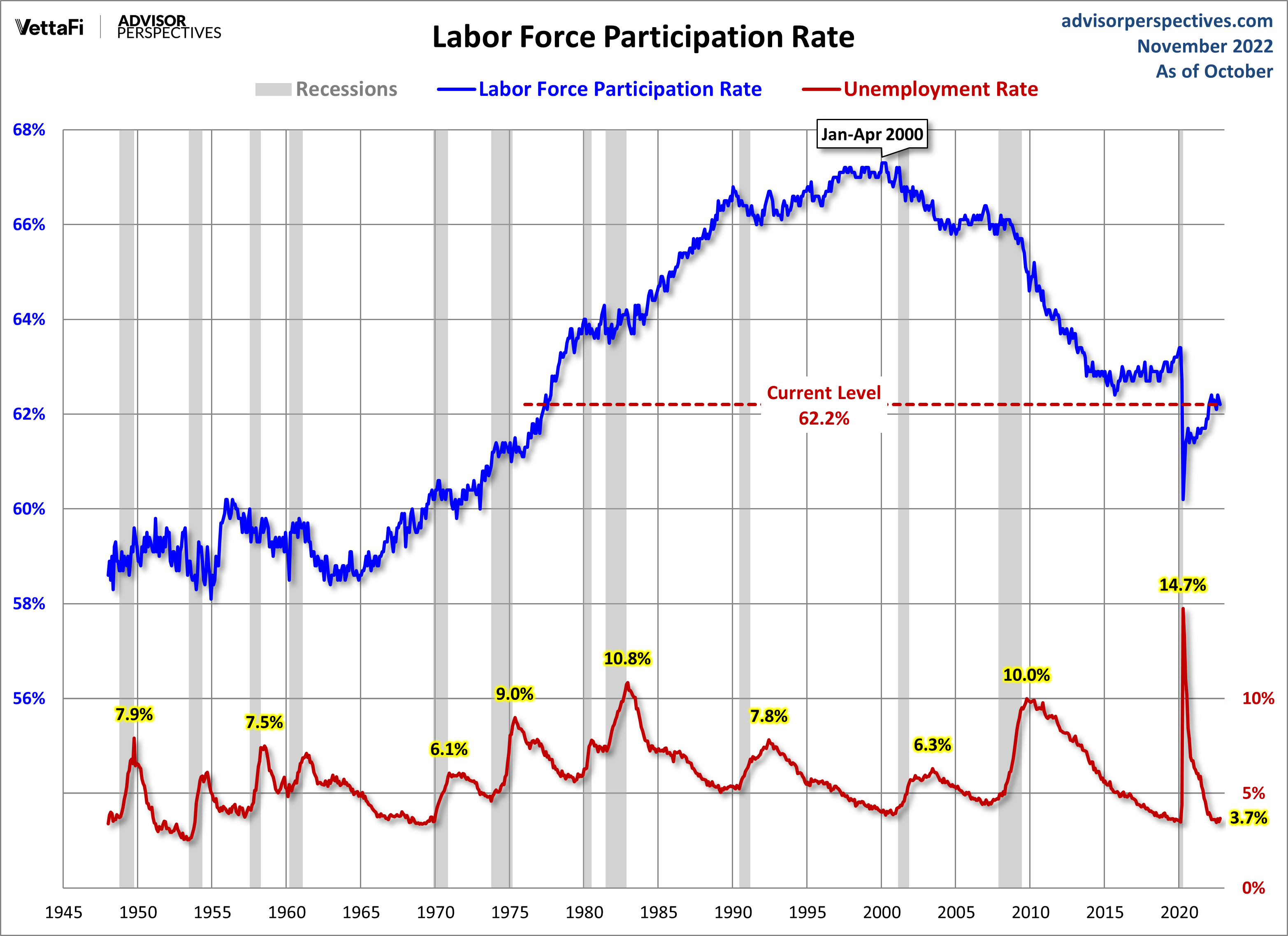

La participación de la fuerza laboral quedó inalterada y en el 62.2% se encuentra en los niveles de finales de los años ´70. Este dato refrenda la idea de que el dato de empleo está desvirtuado, gracias a la alta cocina que supone pasar los datos de empleo por el modelo de cálculo oficial empleado por las autoridades, detalles tantas veces explicados en estas líneas.

PARTICIPACIÓN FUERZA LABORAL, EEUU.

Las bolsas reaccionaron de manera convulsa y desconcertante durante toda la sesión del viernes, primero abajo, arriba, después abajo fuerte y en el tramo final de la jornada, de repente y de la nada, surgió gran fuerza compradora y recuperación vertical hasta situar a los índices bien en verde, registrando cierres del +1.28% el Nasdaq, el Dow y SP500 subieron +1.26% y +1.36% respectivamente.

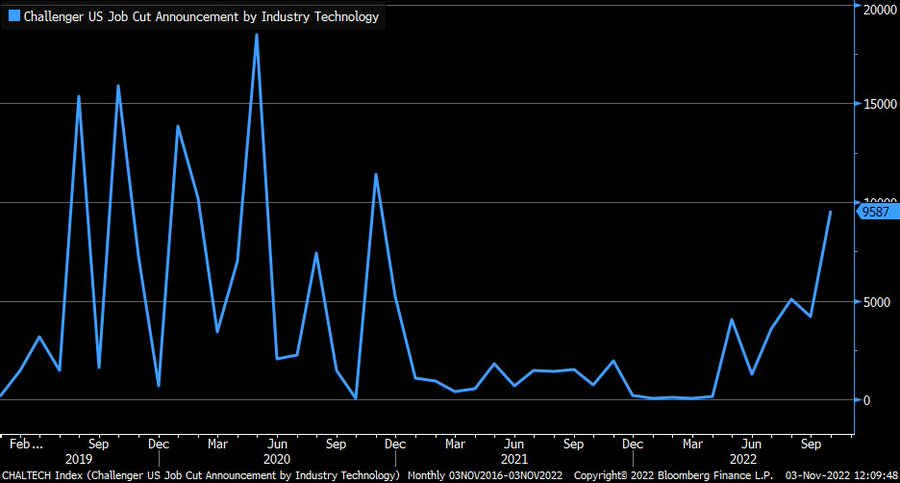

Los anuncios de despidos previstos por las empresas tecnológicas continúan subiendo y señalando una triste realidad para familias y economía.

DESPIDOS PREVISTOS POR TECNOLÓGICAS USA.

Pero los despidos pueden compensar el impacto adverso para los mercados que supone el positivo informe de empleo, bien por encima de las expectativas, bajo la idea de que si la economía y el empleo siguen resistiendo permitirán a la FED continuar subiendo tipos y aplazando el momento «pivot».

Es decir, el informe fue bueno pero la realidad de los despidos anuncia ralentización económica y al mercado ahora le agrada presuponiendo que la Reserva Federal no podría continuar endureciendo las políticas monetarias.

La supuesta resistencia económica es la excusa, de la FED para poder continuar elevando tipos, pero el mercado busca argumentos desesperadamente para justificar lo contrario.

El informe de empleo fue bueno, el mercado prefirió fijar la mirada en los anuncios de despidos o en la noticia de Apple fabricando la friolera de 3 millones de IPhone nuevos menos por la caída prevista de la demanda para estas navidades.

La FED necesita construir un relato para justificar sus decisiones, primero «inflación transitoria», para no tocar tipos y cumplir su agenda oculta (aquí expuesta en numerosas ocasiones), después «soft landing» para no tener que reconocer la fragilidad económica (ya ha registrado dos trimestres consecutivos en negativo) y poder continuar con su agenda.

No es dudoso que la economía está en una fase de enfriamiento severo y con aspecto de continuar, por mucho relato falaz que intente desvirtuar la realidad.

Las hipotecas han subido hasta el 7.3% en meses, disparando su coste como nunca antes y mermando la capacidad de compra, la solicitud de hipotecas se ha desplomado a mínimos de 25 años, la tasa de ahorro se ha caído un 72% este año, la venta y precio de las casas están sufriendo caídas severas, el volumen de crédito concedido a través de tarjetas de crédito se ha disparado al alza… ¿soft landing?

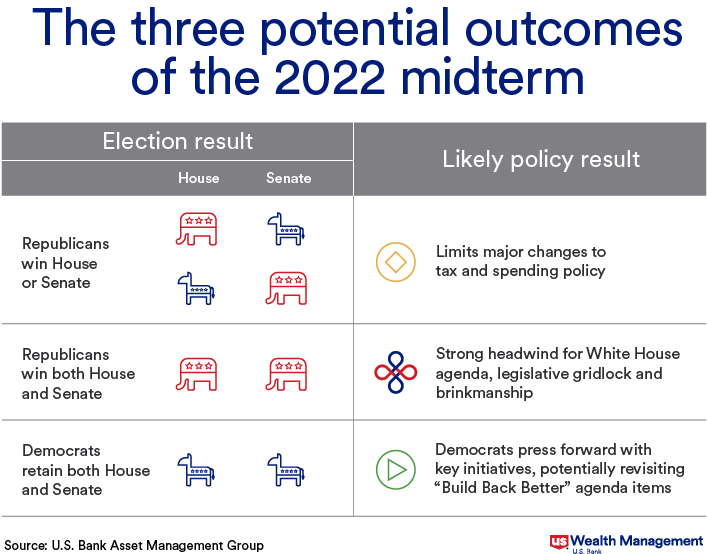

En otro orden de cosas, mañana elecciones «midterm» en Estados Unidos y el impacto histórico en los mercados es interesante . ¿Subirán las bolsas?

El partido demócrata actualmente controla las dos cámaras, Congreso y Senado, pero podría cambiar a partir de las elecciones midterm de mañana, el partido republicano se postula para ganar el Congreso y cabe la posibilidad, según algunas encuestas, de que venza también en el Senado.

Según FiveThirtyEight los republicanos conseguirían el 82% de los votos para el Congreso y 54% para el Senado, aunque sería deseable que cada partido consiga ganar una cámara de forma que habría mayor control y consenso en las decisiones políticas y economías.

De hecho las consecuencias sobre los mercados son, según estadística, favorables a un control dividido de las cámaras ya que fuerza a ambas formaciones políticas a un mayor compromiso, es decir, una menor capacidad de uso discrecional de las políticas y los fondos que se refleja en menor despilfarro.

El mercado suele rebotar al alza después de las elecciones, esperando mejor gobierno y asignación de recursos, mayor disciplina en el gasto, Si la historia se repite podría haber run rally una vez se ratifique el resultado electoral.

De momento, la historia no se ha repetido, en la recta final hasta las elecciones el mercado suele moverse en rango lateral o incluso caer. Sin embargo, las bolsas han subido mucho en las últimas semanas.

Además del resultado electoral «midterm» y de quien pase a dominar las cámaras, es aún más importante considerar la tendencia del mercado en el momento de las elecciones.

En tendencia bajista de corto y medio plazos, correctiva de largo plazo como es la actual, la estadística de comportamiento es radicalmente distinta la mostrada en el gráfico anterior.

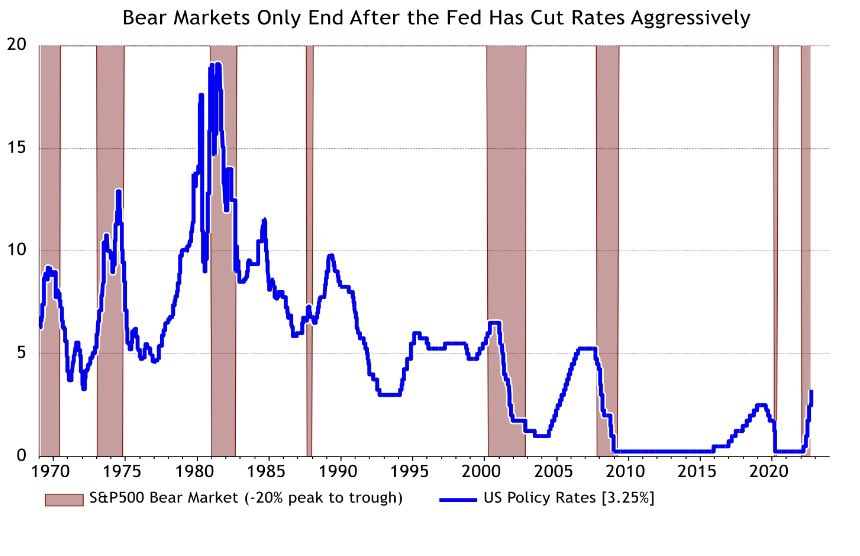

SI además se introduce la variable alzas de tipos en relación con suelos de mercados bajistas, entonces conviene ser cauteloso y no lanzar aún las campanas al vuelo esperando el rally post midterms seguido por un rally de fin de año.

El mercado tiende a encontrar suelo no sólo cuando la FED ha finalizado de subir tipos, según todos los pronósticos y el propio «dot plot» de la FED quedan dos o tres subidas de tipos. Más bien, el mercado hace suelo cuando la FED después de elevar tipos se embarca en el subsiguiente proceso de bajadas y no es hasta el fin de esas bajadas cuando el SP50o ha girado su tendencia desde mercado bajistas.

Si la Reserva Federal interpreta fortaleza en el mercado laboral, como afirma, y defendiendo el relato «soft landing» hasta la extenuación (o el sonrojo como ya hicieran con el relato de inflación transitoria) independientemente de los datos de PIB, podrá continuar elevando tipos y manteniendo el pero escenario para las bolsas, «higher for longer».

La inflación es una amenaza y se está devorando las rentas, el ahorro, la capacidad de poder adquisitivo, de consumir… El escenario de mayor probabilidad apunta a relajación de las presiones de precios pero no a una caída inmediata y rápida hacia el umbral del 2%, caer es positivo pero quedar en el entorno del 5%-6% sería un tormento que la FED desea eliminar para lo que una recesión sería positivo.

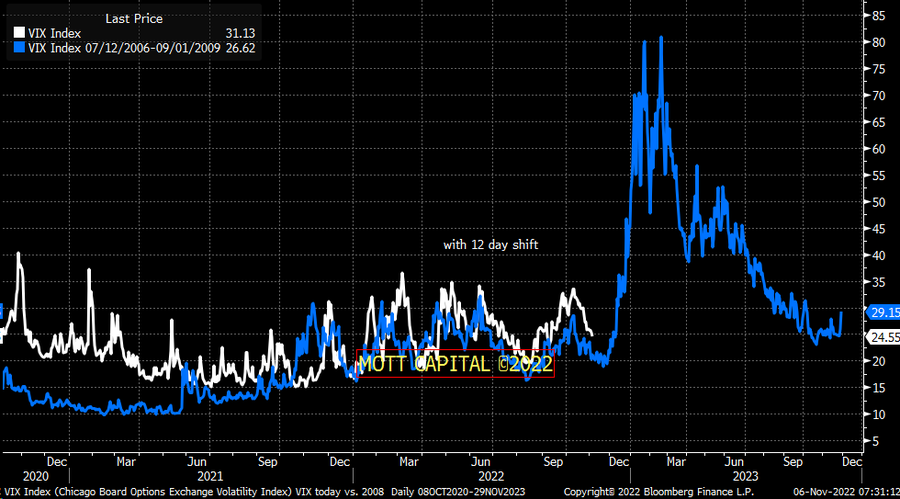

La volatilidad está servida. Repetirá el VIX su comportamiento de 2008?

Para terminar el post de hoy, la pauta del crudo West Texas así como la de Oro y Plata se están desarrollando en línea con lo previsto y anticipado en posts previos.

Nuestros lectores disponen de estrategias con niveles de actuación precisos y con gran potencial, de riesgo bajo y limitado, para aprovechar el comportamiento esperado en el mercado, en el sector metales y en el energético, vean dos ejemplo recientes:

NVIDIA, semana.

PHILLIPS 66, semana.

www.antonioiruzubieta.com

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta