Hoy quiero hablar sobre el Robeco Global Consumer Trends, uno de los fondos más seguidos de Robeco que invierte en megatendencias de consumo. Acumula un 23,56% anualizado a 5 años y del 16,12% a 10 años invirtiendo en los sectores líderes del mañana.

Se trata de un fondo RV Global que busca invertir en empresas estructuralmente ganadoras desde la perspectiva del gasto del consumidor y sus cambios. Primero identifica las tendencias dominantes para después comprar los nombres mejor posicionados en la industria.

Está gestionado por Jack Neele desde Junio 2007 (gestor de referencia) y Richard Speetjens desde 2010, junto con un fuerte equipo de profesionales especializados en las diferentes temáticas Aquí la foto del equipo de gestión al completo:

La estrategia tiene dos pilares fundamentales:

Selección de las temáticas

Contra lo que mucha gente piensa no es un fondo centrado en el sector consumo. Es un fondo que invierte en los cambios del consumo y sus nichos de crecimiento. De hecho, a mi juicio, es más un fondo Growth o Tech que otra cosa.

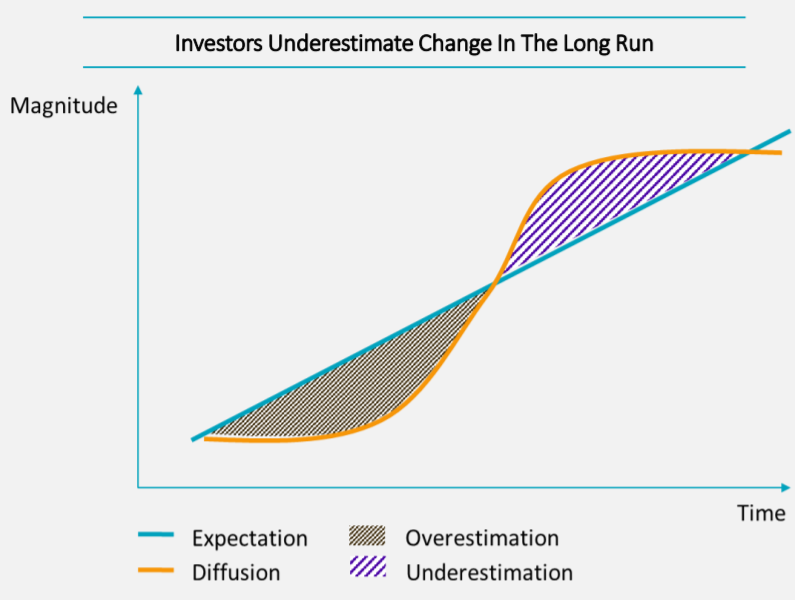

Una de sus premisas es que los inversores sobrevaloran el impacto de las nuevas tecnologías en el corto plazo, pero infravaloran su impacto en el largo plazo. Es la llamada “Amara´s Law”:

Actualmente encuentran 3 tendencias principales sobre las que gira la cartera:

- Transformación digital del consumo

- Auge del consumidor emergente

- Salud y bienestar en nuestras vidas

Después invierten en diversas sub tendencias dentro de cada una.

Transformación digital del consumo

El consumo es cada vez más “digital”, está ganando cuota de mercado y la adopción de nuevos productos es cada vez más rápida. Ven crecimiento estructural en temáticas como ecommerce, comida online, gaming, streaming y pagos online. Por ampliar una, aquí su resumida visión sobre el Gaming:

Auge de la clase media en emergentes

El crecimiento de la población, las ciudades y el aumento de la riqueza son los motores de un crecimiento estructural gasto en consumo en estas regiones Invierten principalmente en los “campeones emergentes” y vienes de lujo. Sobre los “Emerging Champions”:

Salud y bienestar

Los consumidores se centran cada vez más en la salud, la higiene y el bienestar personal, algo que ha ido a más desde el COVID. Según sus análisis, este tipo de empresas tienen ingresos, beneficios y flujos de caja más predecibles:

Decir que antes la temática “Salud y bienestar” era “Strong Brands”, pero han ido rotando de una tendencia a la otra y decidieron renombrar y apostar más fuerte por esta tendencia.

En total diferencian unas 11 tendencias en las que están invertidos. La siguiente imagen muestra las categorías y las empresas en cartera para cada una de ellas. Me parece una gran foto resumen:

Es importante destacar que se adaptan a las tendencias según van madurando en el tiempo. Aquí un ejemplo de la transformación digital y cómo han ido moviéndose dentro de la cadena de valor en 3 periodos muy marcados. De Hardware, a las FAANG y ahora la industria digital de pagos, streaming etc:

Una vez determinados los segmentos donde ven más valor pasan a poner el foco en encontrar a los ganadores dentro de cada nicho e invertir en ellos.

Selección de valores dentro de cada nicho

Tienen un fuerte sesgo Quality. Sus estudios académicos muestran una “evidencia empírica” de que hay un Quality Premium en todas las regiones. Defienden que a l/p la diferencia entre alta vs baja calidad sería del 5% aprox.

Buscan Quality Compounders, empresas con:

- Activos intangibles de valor

- Poder de fijación de precios

- Poco intensivas en capital

- Alta generación de caja

- Retornos sobre el capital elevados

- Economías de escala

Estas son algunas de las métricas que tiene la cartera vs el MSCI World. Es evidente su foco en el crecimiento futuro:

Una de las críticas más frecuentes a este tipo de fondos son las altas valoraciones medias de la cartera. Ellos defienden que en la mayoría de casos son un fuerte reflejo de los sólidos fundamentales de la empresa, y que se normalizan según el ciclo de la empresa:

La construcción de la cartera sigue el siguiente proceso:

- Inician posiciones con un 1%, siendo la media el 2% y el máximo el 5% de peso

- Los pesos van en función de la convicción en la empresa

- Las empresas más cíclicas y volátiles tienen un peso inferior de forma estructural

El sistema para ampliar o desinvertir en las posiciones se basa en los cambios en el crecimiento de la tendencia en la que encasilla la acción o una mejora/deterioro en los fundamentales de la compañía

Uno de los detalles importantes es su excelente gestión del riesgo (marca de la casa) dado el sesgo Quality Aquí una foto que muestra el upside/downside capture del fondo. Ojo, es vs MSCI World, algo meritorio dado su sesgo Growth/Tech:

El proceso completo se podría resumir en la siguiente imagen:

Esta es su estructura de cartera actual por tendencia, geografía y sector. Como puedes ver la transformación digital es la mitad de la cartera y tienen un fuerte sesgo por los mercados desarrollados:

Aquí una imagen con el track record del fondo a largo plazo. Es de los temáticos con más historial, algo que avala que no es un fondo “marketiniano” y nos permite analizar su consistencia en el tiempo:

Decir que a mi no me parece del todo justo compararlo contra el MSCI World ya que tiene un fuerte sesgo Growth o incluso Tech puro, pero bueno la “foto” contra los índices Growth sigue siendo muy buena:

Por si quieres ampliar info, Robeco es muy fuerte generando análisis, webinars y contenido sobre sus estrategias y fondos Te recomiendo darle un vistazo a su web, siempre publican cosas interesantes (y en castellano!).

Como resumen, es un fondo que busca las temáticas del futuro en el consumo e invierte en las mejores Quality Compounders de cada nicho. Sólido equipo de gestión, filosofía clara, amplio histórico y capacidad para adaptarse a las nuevas tendencias. Una excelente combinación.

Este es un artículo resumen de un hilo que escribí en Twitter, así que si te interesa el contenido sobre fondos y gestoras sígueme para verlo.