Artículo escrito en honor al Sr. John C. Bogle y sobre cómo ir un paso más allá de lo que explica Bogle, hoy que podemos hacerlo gracias a zonavalue.com, como si tu fueras un quantitative researcher de Vanguard y tuvieras que diseñar un ETF que gestionara menos de 1 millón de euros.

John Clifton “Jack” Bogle (May 8, 1929 – January 16, 2019) was an American investor, business magnate, and philanthropist. He was the founder and chief executive of The Vanguard Group.

His 1999 book Common Sense on Mutual Funds: New Imperatives for the Intelligent Investor became a bestseller and is considered a classic within the investment community.

—

Rentabilidad sin riesgo sobre el papel

A lo largo de la historia los inversores no han hecho más que tratar de buscar y buscar métodos en los que ganar dinero sin asumir riesgos. Y todos sabemos dónde acaba eso, en una nueva historia de fracaso.

Si bien, muchos otros inversores, ávidos de tratar de lograr lo imposible, sí han hablado y enseñado a los inversores sobre formas de minimizar los riesgos.

Algunos de ellos, han optado por la inversión pasiva como un método para al menos no añadir riesgos derivados de los sesgos cognitivos y errores de comportamiento en la gestión activa. Otros, han optado por métodos quantitativos que transforman la gestión activa en pura mecánica, llamada también “semi-pasiva”. Otros, consideran que el riesgo se puede cubrir, y usan productos derivados para reducir el impacto de sus posiciones en mercados bajistas.

Todos tienen una cosa en mente, ganar dinero y no perderlo a la vez. Un puzzle que se presenta casi como imposible.

En mi apuesta por dar nuevas ideas de gestión, me parece que la más sensata de todas estas propuestas consiste en una mezcla de las dos últimas: gestión semi-pasiva y cobertura de riesgo.

¿Qué es la gestión semi-pasiva?

La gestión semi-pasiva consiste en la aplicación sistemática de modelos factoriales que están basados en la evidencia científica, por parte de los inversores particulares o gestoras de fondos de inversión.

Por ejemplo, imaginar que decidimos comprar una cartera que se componga de las 30 acciones con más bajos PER del mercado Europeo, sistemáticamente, cada principio de año; y las mantenemos un año en cartera hasta el inicio del siguiente año, cuando cambiaríamos las acciones por las nuevas candidatas.

En este caso, si descartamos las empresas que coticen por debajo de 1 euro (o equivalente al cambio), eliminamos también las empresas más pequeñas de 1.000 millones de Euros (o equivalente al cambio) y descontamos 0.2% de gastos de trading, entonces el resultado hubiera sido en los últimos 15 años (2004 – 2018):

Rentabilidad Anual Media (CAGR): 8.46 %

Volatilidad: 33,634 %

Ratio Sharpe: 0,252

Ratio Sortino: 0,198

Valor inicial de la inversión: 100.000€

Valor final de la inversión:337.917,20 €

No está mal, teniendo en cuenta que el Eurostoxx50 ha obtenido en ese mismo período una rentabilidad del -0,26% anualizado.

Es decir,

Inversión semi-pasiva basada en el PER: 8,46% anual medio

Inversión pasiva en el Eurostoxx50: -0,26% anual medio

*Eurostoxx50, histórico:

| 2004 | 5,49% |

| 2005 | 20,50% |

| 2006 | 14,31% |

| 2007 | 5,20% |

| 2008 | -43,59% |

| 2009 | 16,89% |

| 2010 | -7,46% |

| 2011 | -18,41% |

| 2012 | 11,21% |

| 2013 | 14,67% |

| 2014 | 2,83% |

| 2015 | 4,69% |

| 2016 | 1,04% |

| 2017 | 5,90% |

| 2018 | -14% |

Esto nos da respuesta a la pregunta de si merece la pena indexarse. Desde mi punto de vista, no. Entiendo a Jack Bogle cuando introdujo en Vanguard los fondos indexados donde no había gestión alguna, pero de ese momento hasta el día de hoy, ha evolucionado mucho el mercado.

El motivo por el que esos fondos no funcionan es porque los índices tampoco funcionan siempre. Y de los años 50 hasta el día de hoy se han encontrado muchos períodos donde los índices baten a la gestión activa, pero otros muchos en los que no. Quizá desde el año 1929 hasta aquí el S&P500 ha obtenido una media anual del 9% pero con un drawdown de un 83%, y en un período de inversión que supera por mucho tu vida de inversión útil. La solución ha estado (para la gestión pasiva) en los ETF basados en factores, como en el caso de lo que yo os he propuesto, donde no es un índice sobre lo que se referencia un vehículo de inversión sino que es una selección de acciones basada en algún factor como el PER u otros los que forman la cartera.

La ventaja de estos ETF es que están superando por mucho a los índices pues tienen algún factor, ya sea Value, Quality, Size, Momentum…; sobre los que basar la distribución de sus inversiones, que tienen una mayor correlación con elevada rentabilidad cíclica que el Large Cap (factor que se utiliza para la construcción de los índices comunes).

Además pueden ser más precisos, pues en el ejemplo anterior yo propuse un modelo basado en el PER, pero ¿y si proponemos un experimento similar pero que tenga en cuenta varios factores a la vez?. En este caso estaríamos hablando de un modelo multifactorial.

¿Qué tal el siguiente Modelo Multifactorial?

Modelo I:

Vamos a formar una cartera con las 30 acciones con más altos FCF Yield (factor Value) & más altos ROIC (factor quality); además, descartamos todas aquellas empresas que tengan un Cash Flow Operativo/capitalización negativo. El resto de condiciones las mantenemos constantes.

Países

Alemania

EEUU

Holanda

Suecia

Austria

España

Italia

Suiza

Bélgica

Francia

Noruega

Reino Unido

Canadá

Grecia

Portugal

Sectores

Basic materials

Consumer Goods

Consumer Services

Healthcare

Industrials

Oil & Gas

Technology

Telecommunications

Dirección

Largo

Orden

Orden 1: EV/FCF

Order 2: ROIC – Return on Invested Capital (ROCE Greenblatt)

Deducción de costes

0.2 %

Filtro de liquidez

Precio cierre mensual > 1

Condiciones

Market Cap > 1.000.000.000

Cash Flow operativo por acción/precio (%) > 0

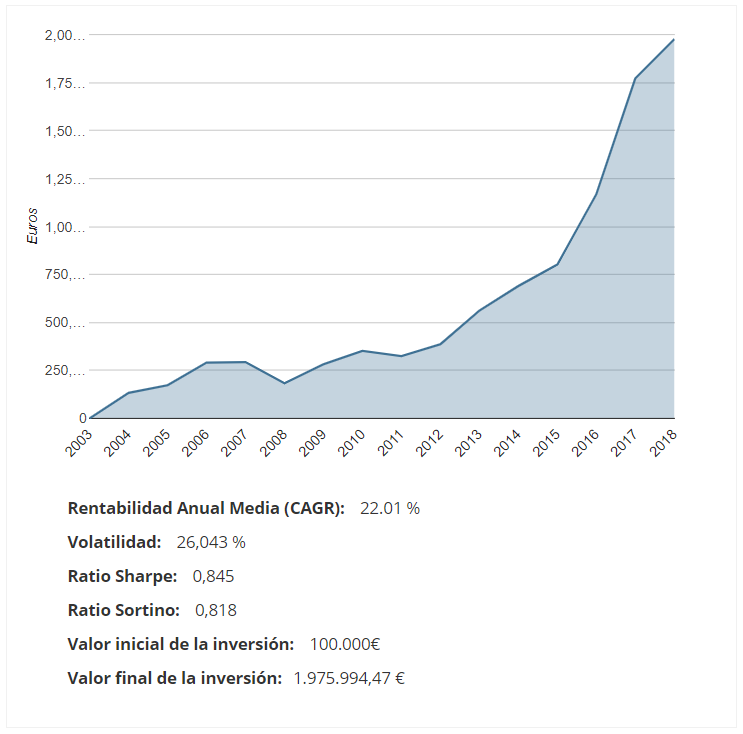

En este caso la rentabilidad anualizada es de un 22,01% neto después de gastos de trading. El modelo es un poco más complejo, pero sin embargo se gestiona de la misma forma que el anterior, de forma mecánica, cada año el Top30 del ranking. En este caso, en lugar de ser el PER el protagonista, son unos cuantos factores a la vez.

La cuestión entonces es ¿qué es mejor usar un ETF factorial o un modelo semi-pasivo gestionado por nosotros mismos como el que aquí he mostrado?.

La respuesta es simple, si los ETF factoriales pudieran gestionar un modelo como el que yo os he propuesto, está claro: un ETF. La cuestión es que no pueden. Bueno siempre y cuando el inversor fuera capaz de comprarlo y olvidarse de él durante los próximos 20 años; que no lo hará por cierto, sino que se dedicaría a hacer trading con el ETF como ya pasa en la mayoría de los casos (98%). Es decir, no porque se llame “inversión pasiva” el inversor hará gestión pasiva. Ni por asomo.

Pero como decía un ETF no puede replicar el modelo que aquí he propuesto. Un ETF gestiona una cantidad de dinero que a veces nos cuesta entender escrita en número, lo que les obliga a usar modelos muy básicos y amplios para no tener un número de ocurrencias pequeño. Tampoco pueden comprar empresas pequeñas; o, so to speak, deberíamos redefinir qué es pequeña para estos gigantes de la inversión, pues a veces 10 billones de tamaño se les queda corto, mientras que a nosotros 1.000 millones nos sobran.

Este factor es importante porque el “tamaño” sí importa en la inversión; y es conocido por evidencias empíricas que el factor Low Size (tamaño pequeño) aporta una prima de rentabilidad importante cíclicamente.

Por otro lado, los ETF tienen una ventaja: No pagas impuestos. Está bien.

Pero,

- Apenas nadie compra un ETF y lo mantiene indefinidamente, con lo que sí paga impuestos anuales como si de acciones se tratara.

- Una cartera de acciones que mantuvieras “Buy&Hold”, es decir, indefinidamente, tampoco pagaría impuestos anuales.

En cualquier caso,

Veámos qué tal hubiera quedado el modelo multifactorial que os propuse antes después de gastos e impuestos, y comparemos:

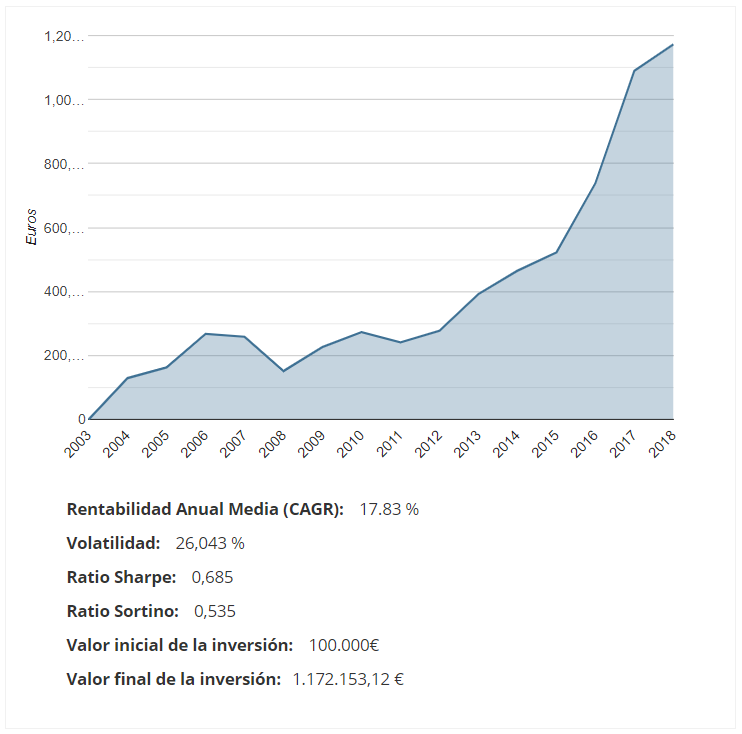

Modelo II: Descontamos impuestos.

He descontado gastos de trading 0.2% e impuestos (20% de los beneficios).

El resultado habla por sí solo. Mejor un 17,83% neto anualizado después de gastos e impuestos, que no cualquier otra de las propuestas que tantos ETF factoriales nos ofrecen. El motivo de esto es que, como decía, nosotros podremos crear siempre modelos más efectivos y precisos para nosotros mismos que no podríamos poner en práctica si trabajásemos en el departamento de quantitative research de Vanguard, BlackRock, AQR, O’Shaughnessy Management u otros.

Hasta aquí, ya hemos resuelto algunas de las preguntas. Recap:

Mejor gestión semi-pasiva con modelos multifactoriales

Mejor gestionarlo nosotros mismos aunque paguemos impuestos

Pero la cosa sigue, pues debíamos responder a la pregunta de,

Cómo eliminar cuánto más riesgo mejor

Entonces montemos un Long/Short.

Si un modelo multifactorial es capaz de batir a los índices, ya sea por la vía de ETF Factoriales o porque nosotros hayamos diseñado dicho modelo, la cuestión ahora es extraer de dicho modelo el Alpha y sólo el Alpha.

Eso es muy fácil, compramos el portfolio y vendemos un índice.

Voy a proponer el siguiente modelo:

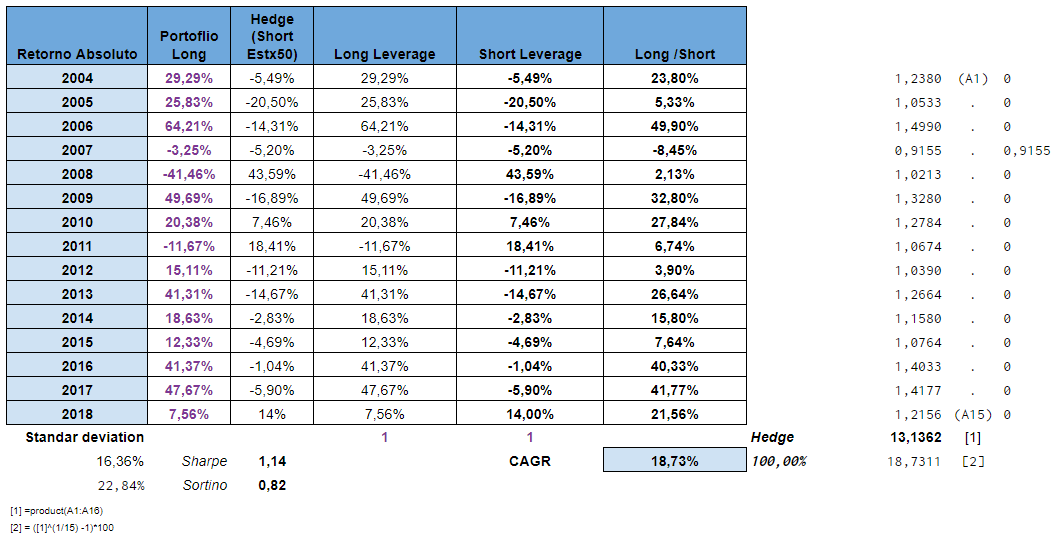

Modelo III = Modelo II + Short Eurostoxx50

Veamos qué tal,

Mirad qué curioso. El combo Portfolio Long + Short (hedge, cobertura) obtuvo una rentabilidad del 18,73%, más incluso que el Modelo II sólo long, con una pérdida máxima del -8,45% en el año 2007, un año en el que el portfolio cayó y el Eurostoxx50, subió. Un spread negativo para un modelo Long/Short, que como véis es poco probable, pero puede suceder en alguna ocasión.

Sin embargo, pérdidas como las del 2008 donde el portfolio cayó un 41% se ven protegidas por ganancias en la posición corta del 43%, dejando incluso una rentabilidad positiva en el año.

El Alpha del Modelo III es del 18,73% y esa se convierte en nuestra rentabilidad anual media. Para ello, debes ser tú el gestor de tu dinero, pero gestionarlo de forma pasiva.

Muchos inversores confunden inversión pasiva con comprar y vender ETF, por el mero hecho de ser un ETF, porque la realidad es que acaban haciendo trading con ETF, es decir, hacen una gestión activa sólo que con otro producto: ETF en lugar de acciones al uso. De hecho los número apuntan a que eso sucede en el 98% de las casos.

El problema no está en la gestión, si la llamamos activa (existe gestor: fondos de inversión) o pasiva (no existe gestor. Inversión sistemática factorial para la construcción de índices -factor: tamaño-, o ETF -factor: tamaño y otros-, o Fondos Indexados -tipo Vanguard-), sino en el inversor particular que hará trading con Fondos, ETF, Acciones o lo que le pongan por delante, en lugar de hacer una gestión pasiva de verdad.

Desde mi punto de vista, este ejemplo o experimento, llevado a la práctica de forma totalmente mecánica sería gestión pasiva de la de verdad. Y además responde a la pregunta de cómo buscar rentabilidad sin riesgo sobre el papel. Luego faltará que tú como inversor realmente seas sistemático y compres “tal cual” el Top del ranking, sin pensar; que hagas las rotaciones anualmente, sin importarte si el mercado sube o baja o sin hacer predicciones, sin tomar decisiones discrecionales según por dónde te pega el aire. De ser así, sería una inversión pasiva súper rentable y sin apenas riesgo.

Decir tiene que todo está en tu contra. No podrás hacerlo, caerás en los tópicos, miedos, errores y acabarás pensando que cierto evento podría modificar el buen hacer de la bolsa los próximos meses o peor, dias; o preocupándote por si 1 ó 2 acciones de tu cartera de 30, han caído un -40% en alguno de los años y eso no te lo puedes permitir porque te pones malo sólo de verlo, y pensarás que eso no debe pasarte y cambiaras cosas relativas a la gestión monetaria y de la estrategia; o pensarás que mejor comprar las acciones del ranking cuando estén en tendencia alcista, porque así podrás batir a las evidencias de estudio; o cualquier otra cosa.

Pero bueno, te lo habrás pasado bien jugando a los analistas, pensando que esta o aquella acción tiene mucho MOAT o que en tu análisis has visto ciertas ventajas competitivas intangibles (que ya me dirás cómo las relativizas para considerar a esa acción mejor que las otras). Mejor basarse en evidencias y usar el Value, Quality, Momentum o cualquier otro factor de forma pasiva.

Si uno no es capaz por tanto de llevar a la práctica la teoría, mejor comprarse en el libro de “El pequeño libro para invertir con sentido común” y seguir, sin poner en duda, lo que explica Jack Bogle. Quién dice básicamente:

“Compra dos productos de inversión: El Vanguard 500 Index Fund y un Fondo de Bonos global, y olvídate de ellos hasta tu jubilación”

Te iría mucho mejor…

Este artículo es sólo una opinión y seguro que podría estar totalmente equivocado. Pero sabed de antemano que mi intención es buena.

Saludos.