Cómo interpretar el NCAVPS/P nuevo ratio en la lista de resultado del radar profesional.

Mucha gente está preguntando sobre cómo interpretar este nuevo ratio que aparece en zonavalue.com, así que voy a tratar de explicarlo y ayudar a su interpretación.

Lo primero que voy a hacer es explicar brevemente en qué consiste este ratio, aunque podréis profundizar en este articulo sobre Benjamin Graham

Este ratio forma parte, entre otras cosas, del trabajo del genial Ben Graham, cuando en sus clases de Security Analisis disertaba a propósito de lo que se conoce hoy como estrategia Net-Net y en la que interviene el ratio NCAVPS/P.

En última instancia, lo que se pretende con este ratio es saber cuál es el valor de los Activos Netos Corrientes (o Valor de Liquidación), y lo que se espera de éstos es que sean positivos.

En particular decía que si conseguimos encontrar empresas que cotizan a 2/3 o menos de su valor de liquidación, estaremos comprando una empresa devaluada con un gran margen de seguridad.

Encontrar empresas candidatas de este tipo nos lleva a una conclusión: podemos comprar a un precio por debajo de lo que obtendría si vendo la empresa por partes (sus activos) y pago todas las deudas. Cuando esa diferencia es positiva y grande, y no requiere siquiera que contemos con el negocio de explotación para hacer caja, sino que sólo vendiendo los activos me sale a cuenta la operación.

Pues bien, la fórmula es la siguiente:

NCAVPS = (Total Activos Corrientes – Total Pasivo) / Nº Acciones

Ahora si queremos ver el dato en porcentaje, que es más intuitivo y nos permite hacer comparaciones entre empresas, deberíamos de dividir entre el precio y multiplicar por 100. Así:

%NCAVPS = NCAVPS/P * 100

Según Graham, el Precio tiene que ser menor de 2/3 * NCAVPS, entonces el NCAVPS/P tendrá que ser mayor a 3/2, lo que es lo mismo que decir que deberá ser superior a un 150% cuando está expresado en porcentaje.

Ahora bien, actualmente esta condición se considera muy, muy restrictiva. El mercado ha cambiado desde que allá por el 1932 Graham daba clases sobre todo esto, con lo que es comúnmente aceptado que si el NCAVPS/P > 0% eso ya nos otorga un excelente filtro de valor, ya que esas empresas cotizan por debajo de sus Activos Netos Corrientes, con lo que podemos comprarlas sabiendo que tenemos un margen de seguridad contable importante.

Desde el punto de vista de la utilidad que podamos darle a la columna que aparece en los radares profesionales, ahora me extenderé un poco aquí.

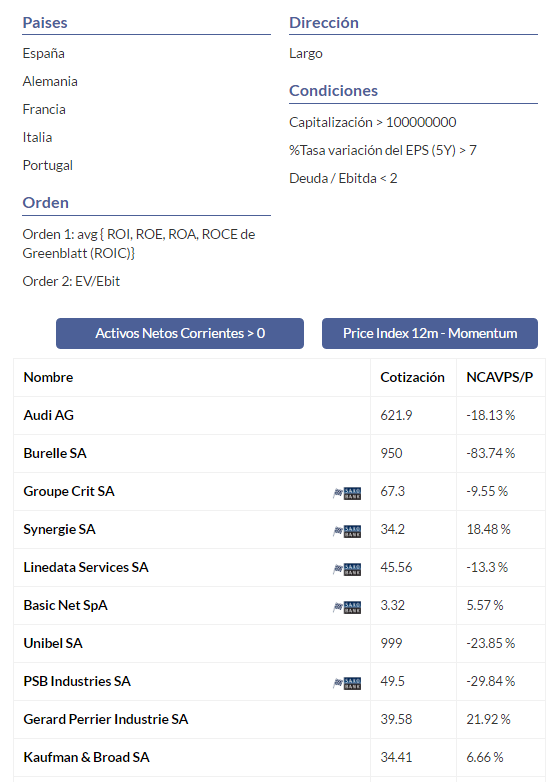

Veamos un ejemplo con los datos de la Fórmula KAU, para la cartera de Retorno Absoluto:

En este caso, nos encontramos con que muchas de las acciones de la lista tienen NCAVPS/P negativos. Primero que nada, ojo, eso NO ES MALO, de hecho es lo normal. [ctt template=”1″ link=”l4P1q” via=”no” ]Muy pocas empresas hoy cumplen con los criterios de Graham,[/ctt] tan sólo imaginar qué empresas tienen los Activos Netos Corrientes positivos es casi de risa, ya que para eso los Activos Corrientes tienen que ser mayores que los Pasivos Totales, y eso es casi imposible. Con lo que retomando, que el NCAVPS/P sea negativo, no es algo malo por sí mismo.

Utilidades:

1) Ahora bien, sí nos da una idea clara de qué empresas, si tuviéramos que apostar algo más fuerte por ellas, serían las candidatas: aquellas que tuvieran un NCAVPS/P > 0%. Me refiero a portfolios que no sean equi-ponderados.

2) Por otro lado, contar con un portfolio que tenga un NCAVPS/P medio por encima de -50% indica una solidez extraordinaria. En este caso, la cartera tiene un NCAVPS/P medio de -12,5%, es decir, fantástico.

Esta es la más importante de las utilidades, pues nos ayuda a comprender a golpe de vista si nuestro portfolio tiene sesgo de Valor y margen de seguridad, ya que, como hemos dicho, lo normal es que el NCAVPS/P sea negativo, pero cuando este tiende a 0 (cero), nos encontramos que el negocio ordinario esta infravalorado por el mercado y tenemos que pagar por esa empresa (que según los criterio que he usado en el radar, son empresas de gran calidad) tan sólo un poco más de lo que valen sus Activos Netos Corrientes, lo cuál es fantástico.

3) Cabe la posibilidad, para inversores que tengan una cartera de más acciones, concentrar un poco de la inversión en acciones con NCAVPS/P > 0%. Para lo cuál habría que pasar el filtro de Activos Netos Corrientes > 0, y de la lista resultante seleccionar y tener en cartera algunas de las acciones con mayores NCAVPS/P.

Por ejemplo, en el caso que nos ocupa,

En este caso, si el inversor tiene una cartera de, por ejemplo, 15 acciones, puede usar sus criterios normales, como los que yo he utilizado para construir el radar, para 10 de sus acciones; y luego, otras 5, pasando el segundo filtro de NCAVPS/P y apostando por las de mayor métrica. De esta forma, la cartera tendría un pequeño sesgo hacia Deep Value, o Profundo Value.