En este pequeño post quiero poner ejemplos reales del ahorro que puede supone la devolución de retrocesiones para los socios del Club y su impacto a largo plazo.

Lo primero es entender cómo funcionan las retrocesiones y posteriormente comprender qué tipos de fondos retroceden y su impacto. Por regla general las gestoras internacionales son las más “generosas” con las retrocesiones y lo habitual es que repartan una parte de su comisión. En cambio, los fondos nacionales (sobre todo los Value) no tienen esa tradición y se suelen quedar la totalidad de la comisión para ellos.

Es importante destacar que la retrocesión de un fondo NO supone un coste extra sobre la comisión de gestión para el inversor ni significa que el fondo sea más caro, ni mucho menos. Puede haber dos fondos que cobren exactamente lo mismo (supongamos el 2%) y que uno retroceda la mitad, por lo que el socio podría reducir enormemente el coste final de su inversión, mientras que el otro se quede la totalidad para la gestora.

Dicho esto, también es importante comprender que la misma cantidad de ahorro puede ser mucho más relevante para un tipo de fondos que para otro. Esto se debe a las expectativas de rentabilidad y el porcentaje que supone el ahorro como incremento de rentabilidad. Veamos un ejemplo.

Supongamos dos fondos que tienen una retrocesión del 0,50% para el socio, siendo uno un renta variable global y otro un fondo de renta fija a corto plazo. El de renta variable podría tener una expectativa de rentabilidad del 10% mientras que el de renta fija un 2% por ejemplo. La devolución de comisiones supondrá para el fondo agresivo un incremento de la rentabilidad del 5% (de 10% a 10,5%) mientras que para la renta fija supondrá un incremento de 25% de la rentabilidad (de 2% a 2,5%), por lo que el impacto. Como podemos ver, el mismo ahorro puede tener impactos diferentes. Ahora veamos algunos ejemplos.

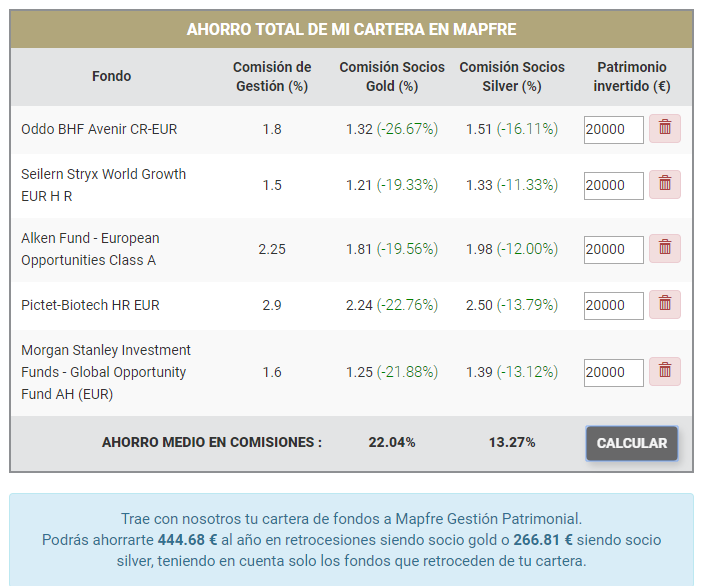

Dejo capturas de la calculadora de retrocesiones con algunos ejemplos en diferentes tipos de fondos y su ahorro para cada tipo de socio. En ellas podrás el ahorro anual por tener dicha cartera con el Club de forma porcentual y en euros sobre una inversión teórica de 100.000 €.

Esta es un ejemplo de cartera 100% renta variable:

Como podemos observar esta cartera supondría un ahorro de unos 444 € anuales, que supondrá una devolución de 37 € todos los meses en la cuenta.

Ahora veamos una cartera algo más defensiva, con fondo de renta fija, retorno absoluto y multiactivos:

En este caso el ahorro es algo menor, de 400 € anuales para una cartera de 100.000 €, pero hay que tener en cuenta que su impacto en la rentabilidad de la cartera será mucho mayor por tener unas rentabilidades objetivo menores.

Como puedes ver existen fondos de calidad que dan altas retrocesiones a los socios y está en tu mano disfrutar de esta ventaja. Para comenzar a disfrutar de estas retrocesiones solo tienes que trasladar tu cartera (no hace falta cambiarla ya que la mayoría de fondos retroceden) y así se reducirá el coste final de la misma incrementando la rentabilidad final todos los años.

Te animo a utilizar la calculadora de retrocesiones para conocer cuánto retroceden los fondos que te gustan. Si tienes alguna pregunta o no te ha quedado algo claro no dudes en ponerte en contacto con el Club.