En este artículo vamos a tratar de explicar en profundidad en ratio EV/EBIT, y seguiremos en detalle el siguiente guión:

- ¿Qué es el EV/EBIT?

- Cómo se interpreta el EV/EBIT

- Qué pasa si una empresa no tiene beneficios

- Qué ocurre cuando el EV o el EBIT cambian.

- Qué ratio EV/EBIT podemos considerar adecuado

- Libros que tratan el tema del ratio EV/EBIT

- Lecturas interesantes sobre el EV/EBIT o a propósito de éste

- Bola de cristal (baktesting)

- Vídeo relacionado

¿Qué es el EV/EBIT?

El EV/EBIT es la relación entre el precio que pagamos por una acción y el beneficio que obtenemos. Seguro que muchos se preguntan en este punto “vaya, eso me suena al PER”, pues sí, habéis acertado. Pretende medir lo mismo que el ratio PER o P/E Ratio, sólo que esa ligeras variaciones en su formulación.

En este caso en vez de usar el Precio en el numerador usa el Enterprise Value (EV); y en lugar de compararlo con el Beneficio por acción, lo hace con el EBIT (beneficio antes de intereses e impuestos).

Por tanto queda como:

Enterprise Value (EV) / Beneficio antes de intereses e impuestos (EBIT)

Algunos analistas presentan este ratio en su forma de Earnings Yield, que no es sino que el inverso multiplicador (recíproco o sencillamente inverso) del EV/EBIT, es decir:

EV*EBIT^-1 = EBIT/EV

Cómo se interpreta el EV/EBIT

Para interpretarlo deberíamos empezar por entender qué es el Enterprise Value, que se define como:

Valor del patrimonio de la empresa (incluyendo las acciones preferentes) + Deuda Neta con intereses

0

EV = Capitalización Bursatil + Deuda + Intereses Minoritarios + Acciones Preferentes – Total Caja y equivalentes

En última instancia el

[ctt template=”8″ link=”3n32s” via=”no” ]EV (Enterprise Value) mide el importe de todos los compromisos que asume un comprador al adquirir una compañía[/ctt]

En otras palabras:

Imaginemos que queremos adquirir un negocio (un bar por ejemplo) que está situado a pié de calle en nuestro barrio. Por ese negocio nos piden un desembolso de 100.000 euros, además este negocio tiene unas deudas financieras de 50.000 euros y una caja de 10.000 euros.

Imagina que el negocio que está al otro lado de la calle, y que también se vende, piden por él también 100.000 euros, sin embargo no tiene deuda financiera y sí una caja de 10.000 euros.

Si convertimos estos datos a términos financieros (bursátiles):

Precio de acción = 100.000 euros que nos piden por comprar el negocio.

Deuda = Deuda Financiera

Caja = Caja

Pues si ahora damos por sentido que el EBIT de ambos es de 20.000 euros (beneficio antes de intereses e impuestos), entonces la pregunta que subyace es,

¿cuál de los dos está más barato, pues desde el punto de vista de Bolsa, ambos “cotizan” el mismo precio (100.000 euros = precio acción)?

Negocio 1

EV / EBIT = (100.000 + 50.000 – 10.000) / 20.000 = 140.000 / 20.000 = 7x EBIT

Negocio 2

EV / EBIT = (100.000 + 0 – 10.000) / 20.000 = 90.000 / 20.000 = 4,5x EBIT

La respuesta es clara. Es mucho más barato el segundo de los negocios, porque aunque “cotiza” al mismo precio que el otro y tiene la misma caja, sin embargo no debo hacerme cardo de deuda ninguna.

Muchos de los inversores, usan ratios que comparan el precio de la acción cotización) con partidas relacionadas con las ganancias (ya sea el Beneficio Neto, EBITDA, EBITDA – CapEx, u otros), y esto no es del todo eficiente pues una empresa que cotiza al mismo precio que otra pero que tiene deuda neta a sus espaldas, tendrá que hacerse cargo de pagar su deuda con lo que si podría re-invertir ese dinero en su propio negocio y rentabilizarlo a tasas del Retorno Medio sobre Capital Empleado, en realidad no lo va a hacer. Y eso redunda negativamente en el inversor, obviamente.

De acuerdo a lo dicho hasta aquí, podemos considerar que un ratio EV/EBIT será mejor, cuanto más pequeño sea, ya que pagaremos por esa empresa en términos reales menos veces ganancias, de ahí que se llame este ratio: relación precio-ganancia. Es decir, mide si una empresa está “barata” o “cara” respecto de lo que gana; o, dicho de otro modo, si está infra-valorada o sobre-valorada. La idea básica subyace al concepto de cuánto gana una empresa en relación con el precio de compra de la misma.

En este ratio el uso del EBIT es crítico pues si el EV era más preciso que usar el Precio; ahora sucede lo mismo con el EBIT: es mucho más preciso que usar el Beneficio por Acción.

Por tanto podríamos decir que usar el EV/EBIT es mucho más preciso que usar el PER.

El EBIT, como hemos dicho es el beneficio antes de intereses e impuestos, que contempla los beneficios de explotación reales antes de gastos e impuestos. Si lo comparamos con el EV, estamos pudiendo estamos pudiendo situar a las compañías con diferentes niveles de deuda y distintos tipos impositivos en igualdad de condiciones cuando comparamos unas con otras.

Es decir, es un ratio que nos permite comparar si unas empresas están más baratas o caras en relación a otras aunque tengan diferentes estructuras de deuda y tipos impositivos. Convierte a las compañías en homogéneas.

[ctt template=”8″ link=”G2e8E” via=”no” ]Por decirlo de forma casual el EV/EBIT nos permite comparar “peras” con “manzanas”, ¿cómo?, convirtiendo ambas en “fruta”[/ctt]

Qué pasa si una empresa no tiene beneficios

Si el EBIT es negativo, así como ocurre con otros ratios (como el PER por ejemplo), sucedería que el resultado del EV/EBIT sería negativo también y por tanto más pequeño que cualquiera de los EV/EBIT positivos por muy próximos a cero que estuvieran; lo que nos pone en una encrucijada, ya que en tal caso si se entiende que cuanto más pequeño sea el ratio es mejor, deberíamos admitir que cualquier EV/EBIT negativo sería mejor que cualquier positivo por pequeño que fuera. Sin embargo, entenderéis que esto es inconsistente en cuanto a calidad, pues si la empresa tiene pérdidas no deberíamos considerar que está “barata” o “súper barata” por tener un EV/EBIT negativo, sino que está en una situación de dificultad.

La mayoría de los analistas suelen simplemente descartar los EV/EBIT negativos, y un problema menos que tienen en sus interpretaciones. Esto quiere decir que si los analistas hacen un ranking de menor a mayor EV/EBIT con el universo de acciones disponible, las acciones que pondrían en cabeza del ranking serían las que tienen un EV/EBIT más pequeño siendo positivo (mayor que cero).

Téngase en cuenta sin embargo, que hay otros inversores más de tipo CONTRARIAN que sí querrían considerar EV/EBIT negativos, pues de este modo empresas en dificultades podrían ser una gran ventaja si además disponen de una gran caja y de proyecto con el que reinventarse. El origen de Value Investment, en realidad viene por aquí, empresas que atraviesan situaciones especiales y que cotizan a precios ridículamente infravalorados.

Además el EV/EBIT podría ser negativo también por que la Caja Neta fuera más grande que la Capitalización, en tal caso el EV sería negativo y por tanto el ratio EV/EBIT también.

Qué ocurre cuando el EV o el EBIT cambian

Bueno en este caso podemos plantear tres escenarios.

nota: ya que el factor que más va a repercutir en la variación a corto plazo del EV es el precio (capitalización bursátil), interpretaré la variación del EV en base al precio de la acción; obviando escenarios en los que cambie la deuda neta.

- El EV cambia y el EBIT se mantiene constante. En este caso si el precio de la acción sube o baja (puesto que el precio de la acción equivale a la capitalización bursátil) el ratio EV/EBIT aumentará; lo que nos indicará que la empresa (acción) se está encareciendo en relación a su beneficio. Es decir, si la acción sube de precio, pero su beneficio EBIT se mantiene constante, significa que se está encareciendo.

- El EV se mantiene constante y el EBIT cambia. En este caso imagina que la empresa está aumentando su EBIT de forma considerable, mientras que el mercado no reconoce esta situación y su precio se mantiene constante, esto significa que la empresa se está abaratando en términos relativos, porque la puedo comprar al mismo precio pero gana mucho más dinero.

- Si el EV cambia y el EBIT cambian. En este caso, imagina que una empresa no para de crecer en su beneficio EBIT y a su vez, no para de subir el precio de la acción (y la tienes en tu cartera, qué maravilla, ¿verdad?), en tal caso mucha gente tiende a pensar “uy esto está muy alto (o muy caro), voy a venderla que ha subido mucho”. Grave error si se da este tercer caso, es decir, si la acción sube pero su beneficio sube a una relación proporcional igual o superior, el ratio EV/EBIT va a permanecer constante a baja incluso a bajar, lo que significa que aún habiendo subido mucho no deja de esta barata esa acción o incluso aún barata que antes.

Qué ratio EV/EBIT podemos considerar adecuado

En términos generales se considera que el EV/EBIT es adecuado cuanto más pequeño sea.

Otra consideración a tener en cuenta es que la media del mercado USA ronda los 25x EBIT históricamente, con lo que podríamos usar esa referencia también, así como se usa las 15x Beneficio por Acc en el PER.

Lecturas interesantes sobre el EV/EBIT o a propósito de éste

Sin ninguna duda dos libros a tener en cuenta:

Bola Cristal (Backtesting)

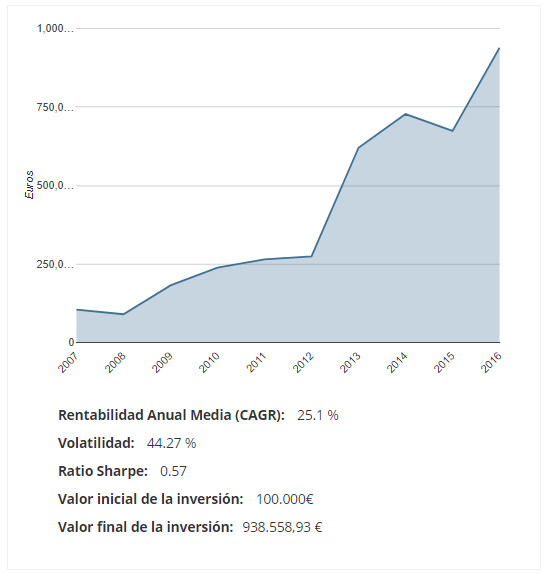

Con las siguientes características hemos testado de forma aislada, el múltiplo de valoración EV/EBIT en los mercados de EEUU, UK, España, Alemania, Francia, Italia y Portugal, considerando una capitalización mínima de 50 millones con el siguiente resultado:

El resultado del test, muestra una rentabilidad media anualizada del 25,1%. En el test se ha tomado como referencia una portfolio equi-ponderado con las 20 primeras acciones del ranking que resultaría de ordenar todo el universo de acciones de menor a mayor EV/EBIT; y haciendo una rotación de los portfolios anualmente durante los pasados 10 años.

Otros múltiplos de valoración:

Múltiplos de Valoración: Cuáles usar y porqué para valorar empresas

Vídeo relacionado (Tobias Carlisle, profundo Value)

www.youtube.com/watch?v=akKTm-_sbOA