El título de este artículo es bastante osado. Si lo supiéramos tendríamos resuelto un conundrum casi irresoluble para los inversores, si bien, lo que sí podemos hacer es tratar de invertir en aquellos sectores que más confianza nos den, y quizá las evidencias empíricas nos ayuden a hacerlo con convicción.

De entre todas las posibilidades al alcance de la inversión factorial, me centraré en el Value Investing.

Definir Value Investing usando factores no es fácil. Muchos factores se han usado para definir este estilo de inversión, desde el básico Precio / Valor en Libros hasta factores como el F-Score del profesor Piotroski o la Fórmula Mágica de Joel Greenblatt.

En mi caso para el siguiente estudio definiré “Value” de una forma que muchos de los lectores puedan verse identificados.

“Factor Value” = High FCF Yield (Low EV/FCF) & High ROIC

Muchos de vosotros convendréis que esta definición es bastante acertada. Estamos hablando de empresas que son una “ganga” respecto de su FCF y “maravillosas”, tanto en cuanto ganan mucho EBIT respecto de poco Capital de Explotación Neto + Activo Fijo Neto (Capital Tangible). Sea por lo que fuere son baratas y eficientes en términos relativos respecto del resto.

Básicamente esto es lo que dijo Greenblatt, así que tampoco me estoy inventando nada.

A esta definición, le añadiría alguna condición adicional tales como:

- Descartamos las penny stocks (empresas que cotizan por debajo de 1 euro o equivalente al cambio).

- Descartamos las empresas con una capitalización por debajo de 1.000 millones.

- Y añadimos la condición de que tengan un Cash Flow Operativo por acción / precio positivo.

Con estas condiciones adicionales, me huele que la aproximación factorial al “Value” sería bastante acertada.

Entonces,

Qué sectores lo han hecho mejor de acuerdo al “Factor Value” en los últimos 15 años. Utilizaré para ello la herramienta de backtesting de zonavalue.com:

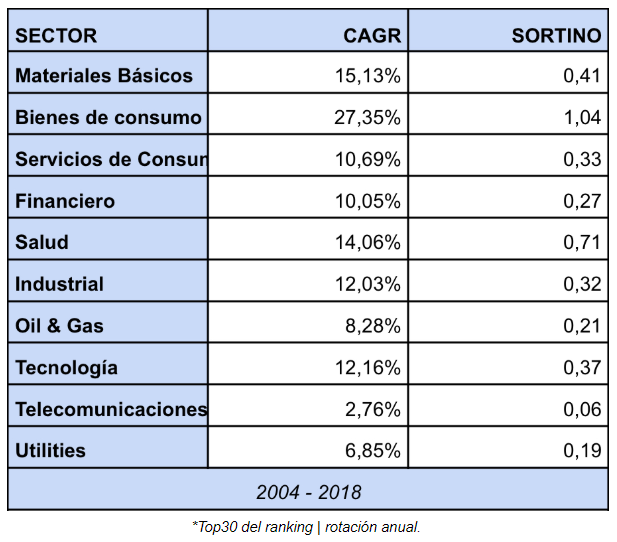

En la tabla anterior vemos el resultado por sectores de haber aplicado el Factor Value tal y como lo definimos a lo largo de los últimos 15 años, tomando como “cartera” el Top30 del ranking de cada año.

De esta forma podemos ver cuál fue el comportamiento relativo de las empresas que cumplen con mayor excelencia los requisitos del “Factor Value” a lo largo del periodo de estudio.

El resultado,

El resultado es aplastante a favor del sector de Bienes de Consumo. La rentabilidad para este sector ha sido del 27,35% anual medio con un sortino del 1,04. Es decir, una rentabilidad muy elevada con un riesgo muy bajo.

Los peores sectores sin duda: Telecomunicaciones y Utilities, con rentabilidad anual media del 2,76% y 6,85% respectivamente, pero con ratios Sortino de 0,06 y 0,19. Dicho de otro modo, habríamos ganado 0,06 euros por euro de riesgo asumido para Telecos y 0,19 para Utilities.

Materiales Básicos, Salud, Tecnología e Industrial siguen a Bienes de consumo en la cabeza de la lista.

Por tanto, como…

Conclusión

Si el pasado se repite, y todo apunta a que con estas diferencias tan notorias cierta lógica en ello hay, es probable que durante los próximos años los sectores más favorecidos para la inversión “Value” sean el sector de Bienes de Consumo, seguido de Materiales Básicos, Salud, Tecnología e Industrial.

Con lo que si tienes que elegir entre analizar unas empresas de un sector u otro, probablemente querrás primar al sector Bienes de Consumo antes que a cualquier otro, y descartar Telecos, Utilities y Oil & Gas.

Admito que muchos diréis, “bueno es que mi círculo de competencia se encuentra en el sector Telecos o Utilities”. En ese caso, analízalas, pero que sepas que deberás de ser muy bueno separando las buenas de las malas, porque lo tendrás todo en contra para invertir con éxito.

¿Y por qué va a ser mejor centrarse en algún sector que no buscar las mejores empresas allá donde se encuentren?

Otra opción es dejar que el peso de la inversión cuantitativa pasiva caiga sobre tus hombros, y selecciones las acciones no porque tus análisis determinen la selección de valores, sino por medio de métodos relativos, es decir, por comparación.

Si hacemos un combo de todos los sectores, y seleccionamos las acciones con más “Factor Value” de entre todas las del universo de acciones, por comparación y en términos relativos, el Top30 de la lista estará formado cada año (en el pasado, y en el futuro) por aquellas acciones sean del sector que sean que más ventaja “Value” tienen. Esto tiene una ventaja, no hay que pensar ni analizar nada, sino construir una cartera de la forma más pasiva posible, como si de un ETF o Fondo Indexado se tratara, pero habiendo elegido tú los factores porque demuestran cierta evidencia cíclicamente.

Por ejemplo,

Rentabilidad Anual Media (CAGR): 33.93 %

Volatilidad: 101,174 %

Ratio Sharpe: 0,335

Ratio Sortino: 1,305

Valor inicial de la inversión: 100.000€

Valor final de la inversión: 7.997.008,36 €

En este caso he usado los mismos factores “Value” sólo que en lugar de yo ir a un sector o a otro, he dejado que los sectores vengan a mi. Sin pensar. Las acciones con más ventaja según el “Factor Value” que hemos definido previamente se han puesto en el Top30 de cada ranking (de entre todos los sectores), y han demostrado un comportamiento relativo mejor. Una rentabilidad del 33,93% anual media con un Sortino Ratio del 1,3. Es decir, elegir sectores sería un ejercicio equivocado, parece más sensato elegir las “mejores” de entre todas que las mejores por cada sector. Ya que así concentramos nuestra inversión en las mejores, y no en las mejores de entre las “posibles” mediocres como puedan ser las Utilities o Telecos u otras.

—

Nota:

Si descontamos gastos de trading e impuestos (rotación anual de los portfolios), el resultado del último estudio hubiera sido del 25,94% anual medio con un Sortino del 1,10. Dejaríamos de ganar a 15 años 4.916.802 euros.

Todas las carteras anuales del artículo se construyeron usando la herramienta de backtesting de zonavalue.com. El screening de zonavalue.com te permitirá.

Replicar estos modelos en forward test, localizando las acciones que “hoy” cumplen con las características del “Factor Value” u otros de tu conveniencia.

Todo lo anterior es un estudio que se circunscribe al ámbito académico. La puesta en marcha de dichas estrategias supondría que tú como inversor fueras capaz de replicar sistemáticamente esos modelos, sin favor ni desprecio a ninguna de las acciones que salieran en los sucesivos screenings, cada año durante los próximos 15 años. Y el futuro sin embargo, podría no ser igual al pasado, por mucho que las evidencias empíricas nos ayuden a entender el lugar en el que estamos.