No hace mucho Tobias Carlisle ha montado un ETF para competir activamente con la gestión Pasiva en su propio terreno. En este caso su propuesta es una versión Long/Short que combina la inversión cuantitativa para la selección del universo de acciones sobre las que trabajar basado en el Acquirer’s Multiple y su expertise en la selección de valores cualitativa.

https://www.theinvestorspodcast.com/episodes/tip243-creating-an-etf-w-tobias-carlisle/

Su ETF es el siguiente:

En concreto, su propuesta consiste en:

Long 130%

Short 30%

Lo que nos deja una exposición neta alcista del 100% a mercado + el spread Long/Short del Market Neutral (30% Long – 30% Short). Según él, los mercados tienden a subir, pese a la coyuntura puntual en contra de dicha lógica, y su exposición debe ser alcista; más aún, basando su screen en la búsqueda de empresas infravaloradas.

“I am very excited to be announcing the launch of ZIG,” said Tobias Carlisle, founder of Acquirers Funds, the firm behind this new ETF, and author of the best-selling books The Acquirer’s Multiple, Deep Value, and Quantitative Value, which set out the philosophy underpinning the fund.

“In 2019, after one of the most prolonged growth rallies ever, value spreads are widest since the run-up to the Great Depression and the Dot Com bubble. Historically, the base rate for investing in value after it has disappointed and spreads are wide has been extremely attractive.2 As a concentrated, 130/30 long/short deep-value fund, ZIG is designed to maximally exploit this rare opportunity.”

“Estoy muy emocionado de anunciar el lanzamiento de ZIG”, dijo Tobias Carlisle, fundador de Acquirers Funds, la firma detrás de este nuevo ETF, y autor de los libros más vendidos “The Acquirer’s Multiple, Deep Value, and Quantitative Value“, que establece la filosofía que sustenta el fondo.

“En 2019, después de uno de los repuntes de crecimiento más prolongados de la historia, los diferenciales de valor son los más amplios desde el período previo a la Gran Depresión y la burbuja de Punto Com. Históricamente, la tasa base para invertir en valor después de lo que ha decepcionado y que los diferenciales se han ensanchado, lo hace extremadamente atractivo. El fondo concentrado de 130% largo / 30% corto de Deep Value, ZIG, está diseñado para aprovechar al máximo esta rara oportunidad “.

El Acquirer’s Multiple es una métrica que podemos descomponer en:

Acquirer’s Multiple = Enterprise Value / Resultados Operativos

Dicho lo cual, se me ocurre que deberíamos testar el escenario de partida del que sale Tobias en busca de oportunidades de inversión. Teniendo en cuenta, que los números deberían salirle desde el minuto uno, es decir, el Long/Short sin añadir su selección de valores cualitativa, debería funcionar. De ser así, su expertise sólo podría aportar una mejora significativa si, como presuponemos de él, lo hace bien.

Modelo Long

Países

EEUU

Sectores

Basic materials

Consumer Goods

Consumer Services

Healthcare

Industrials

Oil & Gas

Technology

Telecommunications

Dirección

Largo

Orden

Orden 1: EV/Operative Earnings

Filtro de liquidez

Precio cierre mensual > 1

En este caso he testado cómo se han comportado las acciones que tienen un EV/Operating Earnings más bajo de entres todas las acciones Americanas, descartando los sectores Financiero y Utilities; y he seleccionado el Top30 de la lista para construir los portfolios año a año durante los últimos 15 años.

El resultado,

Rentabilidad Anual Media (CAGR): 15.87 %

Volatilidad: 42,624 %

Ratio Sharpe: 0,372

Ratio Sortino: 0,414

Valor inicial de la inversión: 100.000€

Valor final de la inversión:911.423,26 €

El modelo basado en 30 acciones, resulta con una CAGR del 15,87% y una Volatilidad, para mi gusto, demasiado alta.

En este caso, no hemos aplicado ninguna selección de valores cualitativa sino que nos hemos ceñido a “comprar” las 30 acciones que cada año a lo largo del estudio tenían un menor EV/EBIT de entre las disponibles.

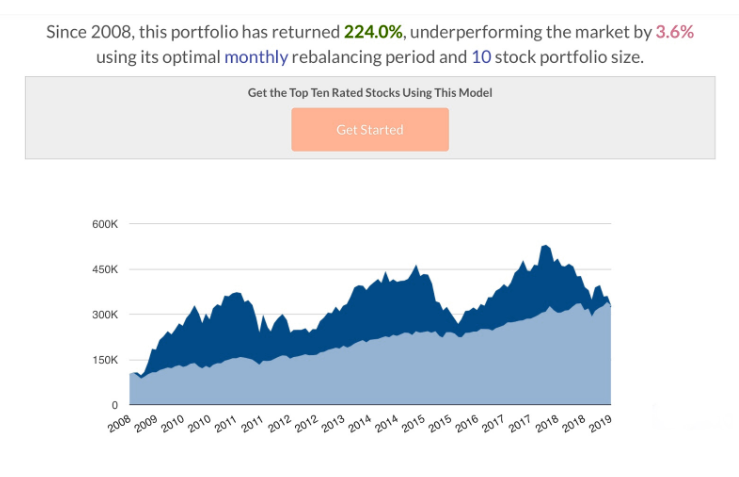

Según otros medios, como por ejemplo, Validea.com la estrategia de Tobias basada en el Acquirer’s Multiple, del mismo modo sólo cuantitativa, sin valoración cualitativa adicional resultó del siguiente modo:

En este caso, desde el 2008 y con un portfolio concentrado de 10 acciones, la estrategia sólo Long basada en el Acquierer’s Multiple ha arrojado una rentabilidad TR del 224%, quedando en un 3,6% por debajo del S&P500. Pero ojo, esto no es lo que hace Tobias en su ETF, sino que para la gestión de su vehículo él propone un Long/Short, así que sigamos desarrollando el modelo.

Modelo Short

Países

EEUU

Sectores

Basic materials

Consumer Goods

Consumer Services

Healthcare

Industrials

Oil & Gas

Technology

Telecommunications

Dirección

Corto

Orden

Orden 1: EV/Operative Earnings

Filtro de liquidez

Precio cierre mensual > 1

En este caso he testado cómo se han comportado las acciones que tienen un EV/Operating Earnings más alto de entres todas las acciones Americanas, descartando los sectores Financiero y Utilities; y he seleccionado el Top30 de la lista para construir los portfolios año a año durante los últimos 15 años. Se ha trabajado con portfolios equi-ponderados y con rotación anual.

El resultado ha sido:

Rentabilidad Anual Media (CAGR): 15.54 %

Volatilidad: 47,974 %

Ratio Sharpe: 0,324

Ratio Sortino: 0,382

Valor inicial de la inversión: 100.000€

Valor final de la inversión:872.924,33 €

En una de sus últimas entrevistas Tobias decía que durante la última década las empresas sobrevaloradas han ofrecido una prima de rentabilidad muy interesante y según él, podrían seguir haciéndolo. Lo que indica que posicionarse corto (Short) en acciones “caras”, para él, tiene sentido.

Si bien, él tratará de obtener ese spread pósito sólo sobre el 30% Long – 30% Short de su portfolio en el ETF, y se deja un 100% Neto Largo para comprar acciones muy infravaloradas, dado que los momentos en los que el Value no funciona, dice “son los que hacen que el Value funcione siempre en el largo plazo”, citando a Wes Gray, por un lado; y Warren Buffett, por otro.

Según esta lógica, un modelo basado en el Acquirer’s Multiple + Su selección cualitativa para hacer un ETF Long 130% – Short 30% podría tener todo el sentido.

Si calculamos la prima de riesgo según Fama & French (HML) el modelo arroja una prima de riesgo del 0,33%, pero al invertir en corto sobre el bottom del ranking, se nos convierte en un 31,41%. Una pasada.

Ahora bien, nos falta ver el comportamiento del modelo cuando construimos el Long/Short según indica Tobias Carlisle; qué volatilidad tiene y ratios de rentabilidad-riesgo.

Vamos a por ello,

130% Long – 30% Short Acquirer’s Multiple ETF

Entonces vamos a hacer unos ajustes de cálculo en una hoja de excel.

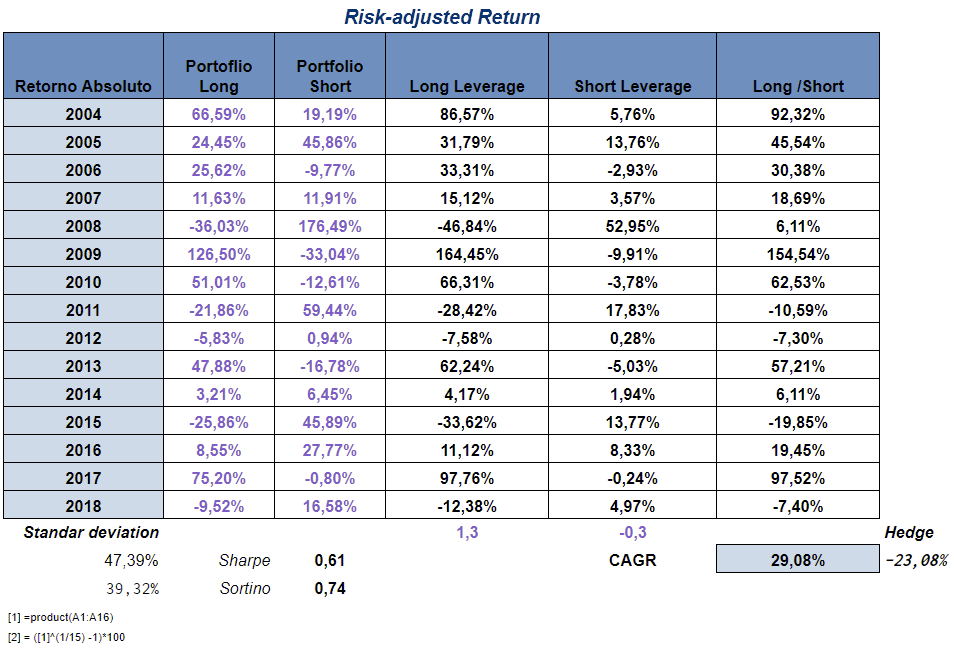

En este caso hemos unido en los términos que propone Tobias el producto creando un Long/Short que invierte 130% en el portfolio Long que vimos antes, y el 30% en el Short.

El modelo tiene una exposición Neta del 100% a bolsa y un Market Neutral que busca obtener el spread positivo entre largos y cortos (o la prima de riesgo que antes comentábamos) 30% Long – 30% Short.

Ahora bien, la diferencia entre largos y cortos, como decía antes, ofrece una rentabilidad por diferencias muy interesante y reduce la volatilidad total del portfolio. Si tomamos como alternativa el portfolio sólo Long, su volatilidad era del 42,624% con un Ratio Sortino del 0,414, es decir, el modelo ganaba 0,414 dólares por dólar de riesgo asumido; sin embargo, el modelo Long/Short tiene una volatilidad del 47,39% con un Sortino del 0,74. Mucho mejor.

Además el conjunto de ambos portfolios manteniendo estas proporciones descritas, ha dado una rentabilidad del 29,08% anual medio frente al 15,87% que daba el modelo sólo Long.

Parece que tiene sentido suavizar el riesgo usando posiciones cortas, y no sólo eso, sino que este hecho mejora considerablemente la rentabilidad a cambio.

Por otro lado, nótese que en este ejercicio sólo estamos estudiando el comportamiento digamos “académico” de su modelo, pero no estamos teniendo en cuenta la selección cualitativa que él haga sobre el universo de acciones de estudio, pues según sus propias palabras, de entre las empresas más baratas según el múltiplo de adquisición EV/Operative Earnings, él no se limita a comprar sistemáticamente las más baratas del ranking (o a vender las más caras, en el caso de los cortos) sino que hace otra selección basada en su análisis en profundidad de las compañías. Por tanto, este estudio sólo nos ayuda a comprender en mejor medida las bases de las que parte Toby para iniciar su gestión.

Sobre Tobias Carlisle,

Curso de inversión Deep Value Investing con Tobias Carlisle

Evento exclusivo en España