Sobre el Value Investing hemos escrito mucho, pues es esa es nuestra vocación. Ahora bien, entendemos que el Growth no es tampoco nada diferente del Value aunque muchos se empeñen en defender lo contrario.

Desde mi punto de vista, el Growth debería recoger altos % en el crecimiento esperado del EBIT; todo lo demás son etiquetas, como esas que dicen que el Growth se categoriza como altos múltiplos de valoración. ¿Qué lógica tiene eso?, ¿las empresas baratas son Value y las caras Growth?. No tiene ni pies ni cabeza. Que me perdonen.

Según esa lógica de pensamiento, o bien tienen un beneficio neto, ventas, valor contable, etcétera (según el múltiplo de valoración que se escoja) realmente malo o ya han subido como la espuma. ¿Eso es Growth?.

Obviamente no.

Descomponiendo el Growth

Es fácil decir que Apple es una empresa Growth, pero es fácil a toro pasado. Lo difícil era saberlo cuando no cotizaba a múltiplos de valoración elevados, y por el hecho de que una empresa cotice a elevados múltiplos de valoración, no puede deducirse que sea Growth. Muchas de ellas simplemente serán empresas “sobrevaloradas”.

Se dice que:

“las empresas en crecimiento son empresas de alta calidad con posibilidades mayores a la media de aumentar sus beneficios más rápidamente que sus homólogas del sector o que el mercado en su conjunto”.

Esto tiene sentido, ahora bien, la relación entre ambas cosas no es bidireccional. Quiero decir, una empresa con elevados crecimientos en el beneficio puede tener altos múltiplos de valoración, pero empresas con altos múltiplos de valoración no tienen porque ser empresas Growth.

Si nos vamos a la parte práctica del asunto, existe una fórmula que ideó Donald Yacktman que recoge muy bien la esperanza de crecimiento de las empresas.

Esta fórmula es la siguiente:

TASA FUTURA DE RETORNOS (FORWARD RATE OF RETURN = FRR)

Tasa Futura de Retornos = Free Cash Flow normalizado / Precio + Tasa de crecimiento

Esta fórmula no despeja todas las dudas, en principio a diferencia de otros tipos de Retornos, la Tasa Futura de Retornos tiene en cuenta el Free Cash Flow (FCF) normalizado de los últimos 7 años así como el ritmo de crecimiento de la empresa. Es un multiplicador muy interesante para hacernos una idea del ritmo al que pueden crecer las ganancias operativas de la empresa (EBIT), por tanto:

Una manera de estimar el EBIT esperado es multiplicando la tasa de futura de retornos por el EBIT de la empresa:

EBIT Esperado (^EBIT) = FRR*EBIT

En este caso sí, cuanto mayor EBIT esperado (^EBIT), mejor.

Entonces, desde el punto de vista práctico, si hacemos un ranking de empresas de acuerdo a esta métrica, el top de la lista coincidiría con las empresas con mayor expectativa de Growth del universo de acciones.

Por otro lado este factor (^EBIT) es un factor no-comparable, por tanto deberíamos de relativizarlo, para así obtener un factor que sea comparable a efectos de ranking. Es decir que podamos comparar empresas que tengan diferentes tamaños de ganancias operativas.

Entonces,

Ahora sí…

Esta fórmula nos ofrece un dato bastante interesante. Por un lado tiene en cuenta el FCF normalizado, inflación y crecimiento. Por otro, a ese ritmo de expectativas de retorno, podemos estimar el incremento de las ganancias operativas.

Parece que tiene sentido, pero deberíamos ir un poco más allá, y comprobar que la lógica se adapta a la realidad.

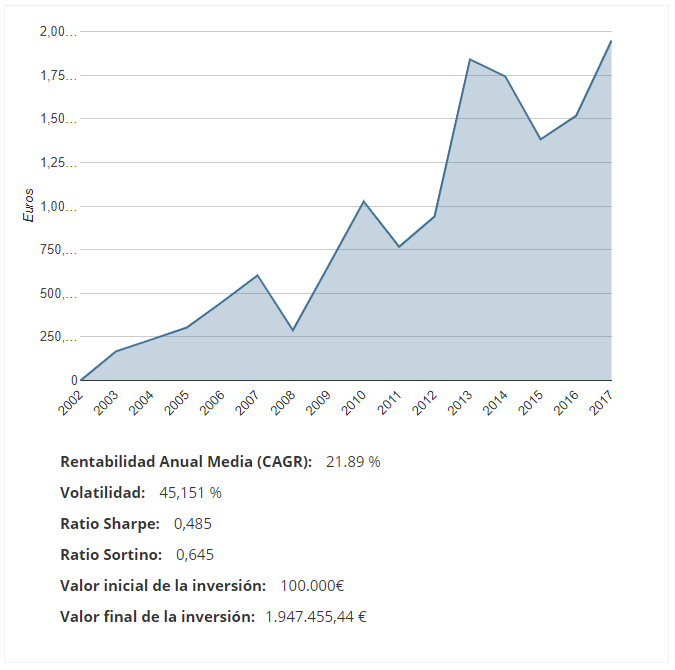

Utilizaré la herramienta de backtesting de zonavalue.com para comprobar que esta fórmula explique altas rentabilidades cíclicamente.

Asunciones de estudio:

- Todos los mercados

- Todos los sectores

- Criterio de ranking (orden): ^EBIT PS

- Portfolios equi-ponderados del Top30 del ranking

- Rotación anual

- Período de estudio 2003 – 2017

Growth (Crecimiento). Conclusión

Parece que esta fórmula sí tiene una alta correlación con elevadas rentabilidades cíclicas, y además tiene sentido.

Further thoughts

Tener en cuenta que, sin embargo, en su aplicación práctica, tal y como decía al principio, no tiene sentido identificar una empresa con alta capacidad de crecimiento y que aceptemos comprarla cara.

No, el Growth no está reñido con el Value. De hecho son la misma cosa, con ligeras aproximaciones que separan el sentido único que es el todo del Value Investing.

Según la lógica de este estilo de inversión, una empresa Growth debería ser capaz de crecer a ritmos superiores a sus comparables, pero además deberías poder comprarla barata.

Vamos a desarrollar un modelo de inversión que valga como ejemplo a los amantes del Growth sin que caigan en tópicos que pudieran derivarles de sus objetivos.

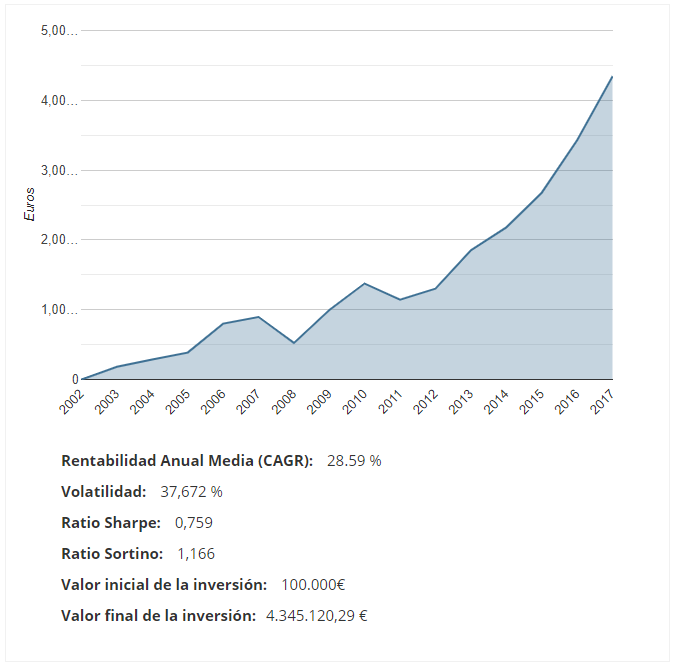

Modelo de Inversión Growth

Como inversores Growth buscaremos empresas que tengan una alta tasa de Crecimiento esperado en el EBIT pero que además coticen baratas en relación a su FCF. Estudiaremos si tiene sentido invertir en empresas de tales características y si este modelo explica una elevada rentabilidad cíclica.

- Las empresas de crecimiento se caracterizan por tener una elevada Caja, en este caso, usaremos la condición adicional de que la Caja Neta sea positiva.

- Descartamos las empresas penny stocks y descontamos unos gastos de trading del 0,2%.

- Portfolios equi-ponderados del Top30 del ranking.

- Periodo de estudio 2003 – 2017

El resultado,

Países

Alemania, EEUU, Holanda, Suecia, Austria, España, Italia, Suiza, Bélgica, Francia, Noruega, Reino Unido, Canadá, Grecia y Portugal

Sectores

Basic materials, Consumer Goods, Consumer Services, Healthcare, Industrials, Oil & Gas, Technology, y Telecommunications

Dirección

Largo

Orden

Orden 1: EV/FCF

Order 2: ^EBIT PS (% Crecimiento Ebit Esperado por acción)

Deducción de costes

0.2 %

Filtro de liquidez

Precio cierre mensual > 1

Condiciones

Market Cap > 50.000.000

Caja por acción/precio (%) > 0

Conclusión

La inversión Growth bien justificada explica una alta rentabilidad cíclica, así como lo hacen otros modelos de inversión de corte más “Value”. En este caso, la rentabilidad media anual fue del 28,59% Neto, con un ratio Sortino de 1,16, es decir, el modelo gana 1,16 euros por cada euro de riesgo asumido.

Es una modalidad de inversión que aporta mucho confort en cuanto a convicción de compra, pues saber que las empresas de tu cartera cumplen estas características da mucha confianza.

Vídeo relacionado