Hace poco estuve escuchando una maravilla de ponencia de Howard Marks, fundador de Oaktree Capital Management, en la CFA Society de Chicago el 22 de Febrero de este mismo año 2019.

La entrevista en su totalidad no tiene desperdicio. Este hombre además de poseer una didáctica brillante, es una de las mentes más maravillosas del planeta (sí de inversión estamos hablando, aunque no dudo de que también pueda serlo en otros ámbitos).

Aquí dejo el guión de la ponencia por si algo en particular os llama la atención y queréis ir directamente al grano.

0:00 Introduction

0:30 Low interest rates

2:31 Economic indicators

4:21 Why are prospective returns low

6:17 Risk and return

9:45 Investors have taken on more risk

13:55 How are high returns achieved with low risk

15:03 How to avoid extremes of the market

18:46 Aggressive and cautious investing

20:15 Losing money and missing opportunity

24:06 How should you invest in a low return world

26:56 Pursuing superior returns

30:01 To be an active manager, markets must be inefficient and people have the skills to spot this

31:41 Start of Q&A

32:01 The line between inefficiencies and efficiency in today’s markets with ETFs?

39:00 How do you distinguish between market timing and cycles?

42:10 Optimal structure to capture market inefficiencies?

47:18 Do you think the FED will raise interest rate?

50:13 Do stocks and bonds have different cycles?

55:10 Why did the market collapse in the fourth quarter?

1:00:22 Does awareness of the current point in the cycle prolong the cycle?

Vídeo Completo,

https://www.youtube.com/watch?v=rbsp8T633lk

En particular, el segmento del vídeo que empieza en el minuto 24:06 How should you invest in a low return world, me llamó la atención.

En él describe,

Cómo debería enfrentarse un inversor a un mundo con bajos retornos esperados

Nota: Todo lo que sigue es una transcripción de sus palabras hasta que diga lo contrario, teniendo en cuenta que ciertas cosas me las he saltado, o he cambiado el sujeto, por darle cierta continuidad literaria al texto

- Invierte como siempre has hecho y espera alcanzar tus resultados históricos.

- Esto es una estafa.

- Nada ofrece actualmente los retornos que históricamente ha ofrecido.

- Es una cortina de humo.

- Invierte como siempre has hecho y prepárate para menores retornos.

- Esto es más realístico.

- Es más prudente aunque no tan divertido.

- Para muchas organizaciones o empresas del sector financiero, no encaja en su business plan.

- Reduce tu riesgo, prepárate para una corrección de los mercados y acepta aún menores retornos.

- Esto es incluso menos divertido que la anterior opción.

- Vete al lado más defensivo. Haz liquidez, asume unos retornos cercanos a cero y espera un mejor entorno para poner ese dinero a trabajar.

- Esto es muy drástico además de muy osado.

- Esta es una acción muy extrema para un inversor activo.

- No sólo debes tener razón, sino debes de acertar el momento exacto, porque si te lleva dos años tener razón, habrás cavado tu tumba.

- Entonces, el lado opuesto: tomar más riesgo en un entorno de bajos rendimientos para tratar de conseguir los retornos que antes hubieras conseguido en un ambiente de defensivo, de seguridad.

- Esto tiene obvios méritos y deméritos.

- Pon más dinero en nichos especiales y gente especial. Apuesta más en estrategias alternativas no comerciales privadas y gestores habilidosos.

Ninguna de estas alternativas es completamente satisfactoria. Cada una de ellas tiene un lado negativo. Incluida la número 6), porque te metes en clases especiales de activos o estrategias con la esperanza puesta en grandes gestores, exponiendo la gestión de tu riesgo a esos gestores, pensando que vas a encontrar a alguien que te ofrezca Alpha, pero puede resultar que al final te ofrezca un Alpha negativo también.

Hasta aquí Howard Marks

Entonces cómo conseguir retornos superiores a través de la alternativa número 6)

26:56 Pursuing superior returns

Bueno aquí no voy a hacer una transcripción “casi literal” del segmento del vídeo, sino que contaré aquello que dice Howard.

De acuerdo a la hipótesis de los mercados eficientes, no puedes batir al mercado, no existe Alpha y no puedes hacer una contribución a la gestión activa. Eso significa que el retorno de un inversor será igual al producto de la rentabilidad del mercado por el grado de exposición que tu portfolio tenga al mercado, es decir Beta.

Sin embargo, en el supuesto de que aceptemos que la hipótesis del Mercado Eficiente no es correcta, entonces la rentabilidad sería:

Rentabilidad = Alpha del gestor + Beta * Rendimiento del Mercado

Es decir, añadiremos el Alpha del gestor.

Entonces, el único medio de obtener un mayor rendimiento en un mundo de bajos retornos sería aumentar el riesgo.

Ambas posibilidades, ambos tipos de mercados, pueden, según Howard Marks coexistir. Siendo más preciso, dice que no cree que existan mercados perfectamente eficientes y que sí existen los mercados ineficientes.

Y por las razones que antes describió Howard, actualmente la perspectiva de retornos esperados es baja.

Entonces si aceptamos lo anterior como premisas ciertas, sólo tenemos tres posibilidades de obtener retornos superiores:

- Aumentar el riesgo.

- Tentar a la suerte.

- O, distribuir tus inversiones en mercados ineficientes donde es posible obtener Alpha; y, por supuesto, en gestores que tengan habilidades para obtener Alpha.

En un mercado eficiente los inversores obtienen una rentabilidad media similar en el largo plazo, por ejemplo un Fondo Índice. A diferencia de en los mercados eficientes donde, no por serlo reparten dinero a espuertas, sino que la rentabilidad obtenida por los actores puede ser muy diferente entre unos y otros, en función de las habilidades de cada uno, a consecuencia de aceptar que existe una desviación importante entre valor y precio.

Si aceptamos que los mercados de renta variable son ineficientes, entonces aceptamos que ofrecen la posibilidad de un retorno superior ajustado al riesgo, y que hay gente con las habilidades para identificar oportunidades de inversión y añadir valor mediante gestión activa.

Experimento

Como decía al principio, da gusto escuchar a este hombre hablar. Desde mi punto de vista los mercados, efectivamente no son del todo eficientes, y cabe la posibilidad de añadir Alpha. Así lo han demostrado muchos grandes gestores.

Buscar Alpha consiste en obtener una rentabilidad superior a la del índice de referencia mediante la identificación de factores que permiten añadir valor mediante gestión activa.

De hecho vamos a hacer un experimento y vamos a tratar de batir al mercado Eurostoxx50 con una estrategia simple.

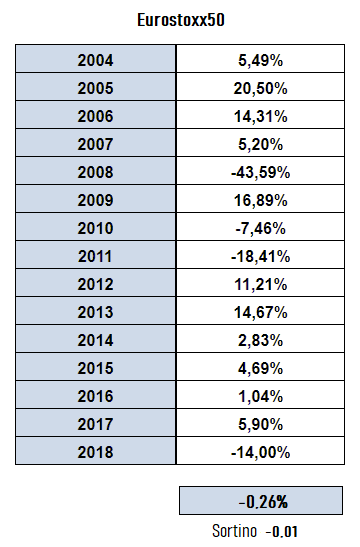

Partimos de que en los últimos 15 años (del 2004 al 2018) el Eurostoxx50 ha obtenido una rentabilidad media anual del -0,26% CAGR con un Sortino Ratio del -0,01.

Las acciones que componen el índice vienen determinadas básicamente por el factor High Size (tamaño grande) de entre las del universo de acciones de Europa. Es decir un inversor que invierta en un Fondo Índice del Eurostoxx50 está invirtiendo en las 50 empresas más grandes de Europa, ponderadas según el propio tamaño de las acciones, es decir, pesan más en el portfolio aquellas que son más grandes.

Yo creo que podríamos batir ese rendimiento si mejoramos un poco los factores que determinan la elección de acciones de entre las del universo de acciones de Europa.

Por ejemplo si hubiéramos comprado:

- Las 30 acciones con menor EV/EBIT, entonces: 8,93% CAGR, Sortino 0,24.

- Las 30 acciones con menor PER, entonces: 8,71% CAGR, Sortino 0,22.

- Las 30 acciones con mayor F-Score, entonces: 8,17 CAGR, Sortino 0,26.

- Las 30 acciones con mayor ROCE, entonces: 4,59% CAGR, Sortino 0,11.

- Las 30 acciones con menor EV/FCF & mayor ROIC (fórmula mágica de Joel Greenblatt), entonces: 33,54% CAGR, Sortino 1,05.

- Las 30 acciones con menor Price/Book Value & mayor F-Score (Profesor Joseph Piotroski), entonces: 19,74% CAGR, Sortino 0,51.

- Etcétera.

*Todos estos estudios han tendido en cuenta portfolios equi-ponderados, rotación anual, Market Cap superior a 1.000 millones, período de estudio del 2004 al 2018, descartamos las acciones que cotizan por debajo de 1 euro o equivalente al cambio y universo de acciones: Europa. Se ha usado la herramienta de backtestig de Zonavalue Club.

Como veis, un experimento tan simple, haciendo lo mismo que hace el comité de decisión del Eurostoxx50 para determinar sistemáticamente qué acciones forman parte del índice, pero eligiendo nosotros otros factores que no el tamaño grande sino un poco más elaborados, hubiera sido mucho mejor.

Buscar Alpha, consiste en creer que el mercado no es eficiente, y por tanto, dependiendo del tipo de cartera que tengamos nuestros resultados serán o no mejores que los que el factor “tamaño grande” (High Size) otorga a los índices.

Sin embargo, la dificultad de batir a los índices reside en que los índices se construyen de forma sistemática sin intervención humana en decisiones a favor o en contra de ninguna de las acciones que componen o compondrán el índice, mientras éstas cumplan las condiciones o requisitos para formar parte del índice; mientras que la mayoría de inversores, ya sean profesionales o particulares, que quisieran aplicar cualquier de estas otras fórmulas no podrán mantener la convicción en el modelo cuando sus sesgos cognitivos o errores de comportamiento intercedan en la construcción normal de los portfolios de forma sistemática.

Espero que os haya gustado.

José Iván García

Más sobre Howard Marks

Howard Marks Books

The Most Important Thing:http://bit.ly/MostImportantThingHM

Mastering The Market Cycle: http://bit.ly/MasteringTheMarketCycle

Howard Marks Favourite Books

Winning the Loser’s Game:http://bit.ly/WinningTheLosersGame

A Short History of Financial Euphoria:http://bit.ly/FinancialEuphoria

Fooled by Randomness:http://bit.ly/FooledByRandomnessHM