Guión del artículo:

- Antecedentes

- Y entonces qué

- Timing de cobertura de riesgos

- Conclusiones

Antecedentes

La inversión en retorno absoluto zona euro, como hemos visto en otros artículos[1] es muy rentable, nos permite aumentar en unos puntos la rentabilidad CAGR (rentabilidad anual media compuesta) y reducir la volatilidad de nuestro portfolios, consiguiente que los retornos sean más constantes y descorrelacionados del comportamiento errático de las bolsas.

Artículos relacionados[1]

https://zonavalue.com/estrategia/inversion-en-corto-short-selling-definicion-y-portfolios-longshort

https://zonavalue.com/estrategia/backtesting-estrategia-retorno-absoluto-formula-kau

Esto esta muy bien, pero por otro lado, me consta que muchos inversores no son capaces de ver cómo pierden una cantidad de dinero X (que puede ser muy grande puntualmente) en la cobertura aunque por el otro lado (la cartera sólo long) esté ganando una rentabilidad mucho mayor que la pérdida generada en la parte Short (bajista, cobertura de riesgos). Llegado ese momento, en vez de ver que ganan por ejemplo un 32,35% en el 2005 sólo se fijan en que pierden ese mismo año un -16,60% en la cobertura. La avaricia se apodera de ellos y sólo quieren idear formas de evitar esas pérdidas cuando los largos están dando rentabilidad (para coger el 100% de esa subida) y, eso sí, esperan que si las cosas se tuercen la cobertura esté ahí para protegerles.

Ya, y no se dan cuenta de que si juegan a los adivinos de bola de cristal, siembre van a entrar y salir con el paso cambiado. Pondrán la cobertura cuando ya es tarde y ya se han “comido” la pérdida en los largos, además de que entonces subirá el mercado y en vez de recuperar con la subida, la cobertura les frenará ya que la llevan a cuestas habiendo entrado tarde y mal en ella. Del mismo modo, cuando la bolsa está muy alcista y digan que para qué quieren cobertura, será el momento ese tan fantástico en que se alinean los astros y el mercado “se la pega de infarto”, y tú ahí “a pecho descubierto como un campeón/a”.

Ah y lo mejor, aún dirás que las coberturas no funcionan bien. No, seguro que no; así no.

Y entonces qué

Te propongo, si eres de esos que no puedes quedarte quietecito, un modelo de Timing de Cobertura, muy sencillo que puede valerte para lidiar con tu despecho, y engañarte a ti mismo con la idea de que gestionas la cobertura de cierto modo.

Lo primero que debo decirte es que gestionarla, desde mi punto de vista, no es ponerla o quitarla, no, sino aumentar o bajar exposición a bolsa usando la cobertura como herramienta.

Me explico.

En el modelo previo se usó en el estudio un modelo Market Neutral, es decir, cobertura al 100% siempre durante todos los años de estudio. Me apuesto contigo lo que quieras a que aún viendo las evidencias de su funcionamiento, no eres capaz de aguantar ciertos momentos donde la bolsa no para de subir y tú te torturas con la idea de que esa cobertura está haciéndote mucho daño: “¡¡y si la quito, y si la quito, y si la quito…!!”, hasta que zass!!, metes la pata.

Pero fíjate que en el estudio, no nos ha importado si eso sucedió por ejemplo en los meses que van de Febrero a Junio del año, digamos… 2012, ¿a qué no?, a que una vez ves el resultado de final de año y dices “a pues no me hubiera ido tan mal”, no te importa si en esos meses las cosas estaban desbocadas, el mercado subía, y subía y a ti te temblaban las piernas porque tu avaricia quería ganar todo lo que los largos te daban y esa “maldita” cobertura no hacía sino que molestar…

Y si en vez de haber cerrado el Eurostoxx50 con un +8% lo hubiera hecho con un -8% y tu y tu “ojo de águila” hubierais decidido que “esto está alcista y estoy harto de perder dinero con la cobertura de riesgos, mejor la quito”, y cómo no, los astros se alinean en tu contra, el mercado se hunde y te pilla con el paso cambiado. Knock out

Ni que decir tiene si esto pasa varias veces a lo largo del año donde no haces sino que marearte, poner la cobertura de riesgos, quitarla, ponerla, quitarla… siempre con el paso cambiado como consecuencia de una pifiada tras otra, entonces la pones porque te ha salido mal y cascaste lo que no está escrito; y luego te envalentonas, “y para qué ponerla de nuevo si ahora va a salir bien, está claro”, “voy a recuperar lo que perdí…”

En fin, que así no.

Usaremos un modelo de cobertura de riesgo que maneje cierto grado de exposición a bolsa. Siempre estaremos cubiertos pero en ocasiones lo estaremos más y en otras menos, dependiendo de una simples y claras reglas fácilmente aplicables.

Timing de Cobertura de riesgos

La idea puede ser la siguiente (y es lo que desde Kau Markets EAFI recomendamos):

Que se use una cobertura de riesgos siempre a lo largo de todo el año, que no se quite nunca. Ahora bien que se aumente o se reduzca en base a ciertas reglas que cumpla el Eurostoxx50.

MM20 & MM50 > MM200 = Eurostoxx50 ALCISTA: cobertura al 60%

MM20%MM50 < MM200 = Eurostoxx500 BAJISTA: cobertura 80%

Un condición como esta, que tan sólo usa las medias móviles de 20, 50 y 200 para determinar si el Eurostoxx50 está alcista o bajista y gestionar así la exposición a bolsa, que varía de un 40% Neto al 20% Neto; en vez de usar un Market Neutral (que sería 0% Neto).

Con esta sencilla regla, podemos establecer un escenario en el que unos años los pasaremos con una cobertura de riesgos del 80% del portfolio Long, y otros con tan sólo un 60%. De este modo, si el mercado está alcista, ganaremos más en las subidas ya que la mochila que cargamos (la cobertura) es más pequeña y esas pérdidas serán más soportables. Por otro lado, si el mercado está bajista estaremos cubiertos al 80%, asumiendo que la cobertura de riesgos nos protegerá prácticamente en la totalidad pues el comportamiento de la cartera de acciones solo Long (acciones buenas) se comporta por lo general mejor que el índice (que no son sino acciones mediocres).

Por ejemplo:

La rentabilidad anual media corresponde con la CAGR, es decir, es la tasa geométrica de rentabilidad. Aquella que tiene que se aplica en capitalización compuesta (interés compuesto) y que se define como:

CAGR = (Cf/Ci)^(1/n) -1

Cf = Capital Final

Ci = Capital Inicial

n = número de años

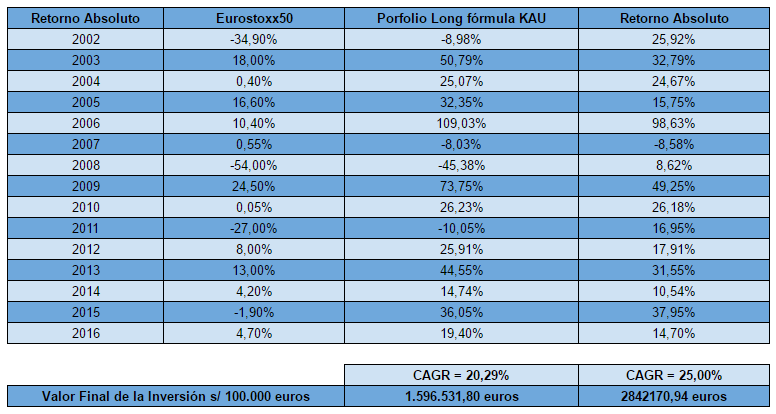

En la tabla anterior hemos representado 4 portfolios:

- Eurostoxx50. Este portfolio representa el comportamiento del Eurostoxx50 en los últimos 15 años y su evolución a partir de una cartera con un valor inicial de 100.000 euros.

- La Cartera sólo Long de KAU representa el TOP20 de las acciones que resultan de aplicar el ranking de la fórmula KAU durante los últimos 15 años. Portfolio equi-ponderado y rotación anual. Evolución a partir de una cartera con un valor inicial de 100.000 euros.

- Retorno Absoluto Market Neutral: Cartera sólo Long + Eurostoxx50 al 100%

- Cartera R.A. Timing de Cobertura: Cartera sólo Long + Eurostoxx50 al 80% o al 60% dependiendo de los años en los que se cumplía la condición de las medias móviles para la gestión de la exposición neta.

Takeaways:

- Lo primero que vemos es que invertir en el índice Eurostoxx50 no hubiera sido una buena idea, pero ojo, ésto no es del todo cierto. La cobertura de riesgos la haríamos con el índice “normal” ahora bien, en caso de invertir en una cartera sobre el Eurostoxx50 nunca lo haríamos sobre el índice al uso sino sobre el índice Total Return con lo que en realidad la rentabilidad de dicha cartera hubiera sido del 4,31% CAGR y no del -3,96%.

(24215,10/11255,50)^(1/15) -1 = 0,0431 => 4,31%

Recordamos que el índice Tota Return es el que incluye los dividendos y ampliaciones, ya que de comprar un ETF por ejemplo sobre éste índice nos beneficiaríamos de estas dos partidas en nuestra inversión.

- Lo segundo que la cartera sólo Long ha funcionado mucho mejor que el índice Total Return (o el normal, obviamente), ya que esta cartera es el resultado de buscar empresas de alta calidad compradas a un precio muy devaluado. La rentabilidad CAGR del modelo asciende a un 20,29%.

- La tercera de las conclusiones es que el Retorno Absoluto Market Neutral bate a las otras dos carteras y reduce consistentemente la volatilidad. La rentabilidad CAGR es del 25%

- Lo cuarto que podríamos anotar es que si utilizamos el Retorno Absoluto que usa el Timing de Cobertura, vemos que el modelo no mejora la rentabilidad, prácticamente se queda igual, en un 25,67%. Ahora bien, podemos observar que en los años alcistas la rentabilidad del modelo es mayor que la del Retorno Absoluto Market Neutral permitiéndonos disfrutar más de esas subidas. Por el contrario, en los mercados bajistas, hay que considerar que el comportamiento será peor ya que estamos sólo cubiertos al 80% y no al 100%.

Por cierto que en dos años el modelo de Timing de Cobertura arrastra pérdidas (2007 y 2008). Ahora bien en el 2007 el Eurostoxx50 se quedó plano y ambos modelos cubiertos sin embargo cayeron algo más del 8% (mal año para las emociones), pero en el 2008 esa caída del -54% del Eurostoxx50 se torna una pérdida del -2,18% para modelo de Timing de Cobertura tan sólo consiguiendo que la sangría quede en tan sólo un sustito de nada.

Conclusiones

No hay motivo que sustente el hecho de que usar el Timing de Coberturas sea mejor que un Retorno Absoluto Market Neutral. Sin embargo, sí hay cierta lógica en el hecho de gestionar las emociones en bolsa, pues éstas tienden a sacarnos del camino que nos lleva a nuestros objetivos. Tenlo en cuenta.

Otra evidencia salta a la vista. Hay quien no es capaz de gestionar siquiera este modelo cubierto pues eso de perder en la cobertura cuando el mercado sube no le entra en la cabeza y no puede sobrellevarlo. En tal caso, lo más sensato es invertir de la forma tradicional, sin ningún tipo de cobertura, pues así se someterá a los designios de la bolsa, su cartera subirá cuando la bolsa suba, y caerá cuando la bolsa caiga, y lo hará de forma que a estas personas les parezca racional. Sus emociones estarán alineadas con el mercado y, como el modelo de selección de acciones es bueno, su rentabilidad será mucho mejor que la de la bolsa en general (20,29% fórmula KAU Vs. 4,31% Eurostoxx50 Total Return).

Por cierto, lo que no vale es eso de “yo quiero ganar lo máximo (sólo Long) cuando el mercado suba, y también quiero ganar cuando el mercado baje)”. Sí claro, y yo quiero este ultra long range que sólo vale unos 45 millones.

Cuando fui a sacar el Falcon del concesionario (modo ironía)

Ya si eso cuando ambos consigamos nuestro objetivo, nos tomamos unas copas (y si tu eres de esos que lo quiere todo, siento decirte que no te la tomarás).

Por tanto, clarifica tus ideas. Tienes un modelo que es súper rentable, lo puedes combinar con una cobertura de riesgo para aplanar la curva de rentabilidad y aún ganar más dinero, o gestionar ésta para no descorrelacionarte demasiado de la bolsa, pero no juegues a los analistas, no quieras descubrir el Dorado, no te creas más listo que los billonarios que implementan estas estrategias ya que si ellos se han hecho billonarios es por hacer lo que predican, y en muy pocos casos (contado con los dedos de una mano, y sobrarían varios dedos) los inversores han conseguido una rentabilidad anual media (tras períodos largos de inversión) superior a un 30% CAGR. No quieras ser tú el próximo Jim Simos o Stanley Druckenmiller inventándote modelos de inversión, que el tiempo y el dinero que pierdas por el camino no se recupera (y mira lo que cambia la rentabilidad cuando de los últimos 5 años estamos hablando en las carteras que hemos usado de ejemplo. Extraordinario). Cuanto más tarde empieces a hacer lo adecuado, menos lejos llegarás.

Nota: en estos supuestos no hemos usado apalancamiento, de hacerlo las tornas cambiarían. Consulta a tu coach si tienes dudas. En tal caso, de usar apalancamiento, aún se hace más necesario el uso de coberturas de riesgo que repliquen estos modelos que aquí hemos explicado, de ahí que inversores como Greenblatt, Asness, Marshall y un largo etcétera usan modelos de inversión con posiciones cortas en cestas de acciones (a modo de índices) como cobertura de riesgo, porque es el complemento perfecto para inversiones apalancadas.