Aquí os dejo una excelente entrevista con Mohnish Pabrai y The London Business School. Durante la entrevista, Pabrai habla sobre su proceso de selección de valores, que dice “comienza con deshacerse de nuevas oportunidades de inversión por la más mínima razón posible”. En el siguiente extracto de la entrevista Mohnish hace patente la lógica simplista pero no simple de su proceso:

Mohnish Pabrai:

“Le daré una idea de lo que realmente sucede después de ver una acción.

Mi objetivo cuando me encuentro con cualquier acción es rechazar la idea lo más rápido posible para que pueda volver a la lectura general. El modelo no es buscar inversiones. El modelo es encontrar la razón más endeble para decir “no”; y por lo general dos cosas funcionan bastante bien para deshacerme de las acciones realmente rápido.

El primero es el círculo de competencia. Quiero decir, si miro a alguna compañía farmacéutica, la descarto. Realmente no necesito mirar más allá del nombre, ya la he rechazado. La segunda es que si creo que tengo un poco de comprensión del negocio, analizo muy rápidamente la capitalización del mercado, las ganancias, solo algunas métricas de la valoración. Estoy hablando de menos de 60 segundos y una vez que veo que no es a una P/E de uno, la rechazo también.

Básicamente queremos, o al menos quiero, deshacernos de las ideas de inversión por las razones más endebles lo más rápido posible. Digamos que algunas acciones son realmente baratas y parecen estar dentro de mi círculo de competencia; entonces, de un minuto iré a cinco minutos. Le daré cinco minutos, otra vez para encontrar algo que no me guste. Si no puedo deshacerme de ella en cinco minutos, le daré 15 minutos. Todos estos ejercicios están diseñados para deshacerse del acción tan pronto como sea posible. Si puedo encontrar dos o tres ideas en un año, estoy listo”.

Puedes ver la entrevista completa aquí:

La idea de este artículo proviene del inversor Americano Tobias Carlisle, cuándo él tomó esta misma entrevista para realizar un artículo sobre Deep Value, apoyándose en las ideas de Mohnish Pabrai. Yo me he tomado la libertad de adaptarlo y orientarlo por otro camino.

En cualquier caso, es de notar que su sesgo de inversión es claramente Contrarian, Deep Value o como queramos llamarlo.

En otra entrevista, oí decir a Pabrai que le gustaba descartar también por la vía de rechazar todas las que en los últimos 12 meses, hubieran subido. Dicho de otro modo, con un Price Index 12m negativo.

Cuando uno se plantea este tipo de filtrado, tan agresivo como hace Mohnish Pabrai es que tiene las ideas muy claras.

Para ello, se me ocurrió testar estas dos métricas de forma conjunta, usando la herramienta de Backtest de Zonavalue Club.

El objetivo era estudiar si las acciones que cumplían conjuntamente los criterios de filtrado propuestos por Pabrai generaban una alta prima de riesgo.

Países

Alemania, EEUU, Holanda, Suecia, Austria, España, Italia, Suiza, Bélgica, Francia, Noruega, Reino Unido, Canadá, Grécia, Portugal

Sectores

Basic materials, Consumer Goods, Consumer Services, Financial, Healthcare, Industrials, Oil & Gas, Technology, Telecommunications, Utilities

Dirección

Largo

Orden

Orden 1: PER

Order 2: Price Index 12m (Inverso)

Filtro de liquidez

Condiciones

PER < 1

Price Index 12m (%) < 0

El resultado,

Zonavalue Club

Zonavalue Club

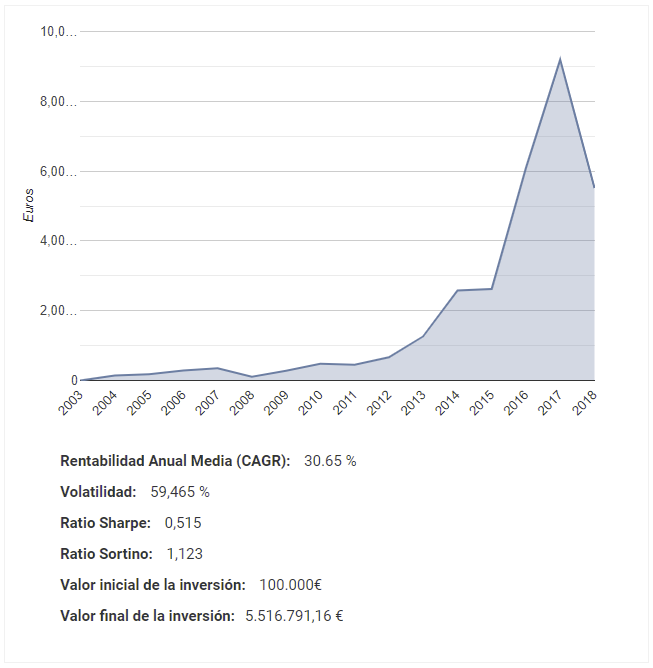

El resultado es espectacular, una rentabilidad del 30,65% anual medio (CAGR) con un Ratio Sortino del 1,123 (el modelo gana 1,123 euros por euro de riesgo asumido).

La prima de riesgo del modelo (high Top30 minus low Bottom30) es del 14,41%.

*Portfolios equi-ponderados del Top30 del ranking o inferior si faltan ocurrencias. No se tuvieron en cuenta costes de transacciones en el estudio. Rotación de los portfolios anual, en base a períodos fiscales.

Según Pabrai,

[ctt template=”7″ link=”Hqc6f” via=”no” ]“Me conformo con unas pocas ideas de inversión al año; una o dos al año”[/ctt]

La verdad que estos criterios tan “Deep Value”, nos hacen confiar en el efecto Reversión a la media, así como nos invitan a estudiar más en profundidad las pocas acciones que cumplan tales condiciones año tras año.

De hecho, en el estudio anterior los portfolios estuvieron formados por las siguientes acciones:

Ver los portfolios

Como véis una estrategia muy típica Contrarian incluso en cuanto a la fuerte concentración. Muy pocas acciones cumplen estos criterios de forma conjunta, lo que supone que de comprar todas y mantenerlas un año, para luego volver a comprar todas las que en ese momento cumplan tales filtros, y mantenerlas otro año; y así sucesivamente, implica una fuerte convicción en lo que se está haciendo

Me recuerda al sentido práctico del Acquierer’s Multiple de Tobias Carlisle. Cuando dice de invertir en un portfolio concentrado de empresas que están super infravaloradas, apostando por esa idea de Deep Value tan del origen del Value Investing.

Por otro lado, es necesario ser consciente de que muchas de esas empresas podrían tener baja liquidez, así como que los portfolios son en ocasiones demasiado concentrados, con el riesgo que eso conlleva pero valorando a su vez la ventaja en términos de rentabilidad que aporta cíclicamente.

Mohnish es un magnífico inversor, y quizá debiéramos tomar nota de sus palabras.

Actualmente, a fecha de hoy (11/07/2019) las acciones que cumplen con los criterios de estudio de entre el universo de acciones son las siguientes:

Screening

*Fuente: Zonavalue Club

Según Mohnish, recordad, una vez descartadas el resto de acciones que no cumplen estas condiciones, es decir, todas las demás que no aparecen en esa lista, deberíamos centrarnos en estas y analizarlas para seguir descartándolas hasta quedarnos con una o dos que sean realmente unas buenas oportunidades de inversión. Pero tenemos una gran ventaja, hemos reducido el universo de acciones de estudio de unas 40.000 a 25, una ventaja enorme no bucear a ciegas entre miles y miles de empresas para buscar las que te gusten. Mejor sólo hacerlo entre 25, les puedes dedicar más tiempo, y seguro que éste estará mejor empleado.

El mundo del Deep Value es un enigma para muchos, en ocasiones contraintuitivo y que requiere de una fuerte convicción en lo que se está haciendo. Por otro lado, es el método de inversión más rentable.

Aprender más sobre todo esto te hará cambiar de opinión haciendo que tiemblen tus convicciones. Pero si estás dispuesto a cambiar de opinión para mejor, no dejes de aprender.

Uno de los máximos exponentes y quien me dió pié a escribir este artículo es Tobias Carlisle. De hecho, aquí un extracto de una charla que tuve con él en la que él explica en unas pocas líneas, ¿por qué Deep Value Investing?

Yo (Iván): Why Deep Value instead of other approaches?.

¿Por qué Deep Value en lugar de otras aproximaciones?

Tobias Carlisle: I differentiate between Buffett-style “Franchise” value, which seeks “wonderful companies at fair prices”–those with high barriers to entry, or “wide moats,” as Buffett describes them, that can compound their growth through sustained high returns on invested capital–and “deep value,” which seeks “fair companies at wonderful prices,”–those that do not own a business with high barriers to entry but are very undervalued when taking into account the strength of the balance sheet and a trickle of cash flow from the business.

Diferencio entre el valor de “Franquicia” al estilo de Buffett, que busca “compañías maravillosas a precios justos”, aquellas con altas barreras de entrada, o “fosos anchos”, como Buffett las describe, que pueden componer su crecimiento a través de altos rendimientos sostenidos de capital invertido y “Deep Value”, que busca “compañías justas a precios maravillosos”, aquellas que no poseen un negocio con altas barreras de entrada pero que están muy infravaloradas al tener en cuenta la solidez del balance y un flujo continuo del flujo de caja del negocio.

Como veis, es interesante ver que la aproximación es similar, como toda aproximación Deep Value. Esa idea de buscar empresas fuertemente infravaloradas que no necesariamente son una maravilla, pero que tienen una capacidad importante de revertir a la media. Es el origen del Value Investing, y a lo que se dedicó Buffett al principio de su carrera cuando aún no gestionaba cientos de miles de millones. Luego, su tamaño le obligó a derivar la gestión hacia la calidad y hacia esa forma descrita por Toby como Buffett-Style “Franchise”.

Por cierto, aprovecho el artículo para recomendaros la asistencia al curso de Deep Value que impartirá Tobias Carlisle en Madrid el próximo Noviembre, no olvidéis reservar vuestra plaza, que será un evento único.

Espero que os haya gustado el artículo.