Opciones PUT. Warren Buffett, Joel Greenblatt y Zonavalue.com

¿Puede ser que las estrategias con Opciones PUT vendidas formen parte del día a día de los grandes inversores value?

Quizá no sepamos que uno de los grandes inversores value, Joel Greenblatt, no sólo aplicó el value investing a las estrategias long/short sino que inició su andadura con un fondo en el que hacía value investing con opciones.

Joel Greenblatt

Quizá duden de esto y digan. No puede ser que Warren Buffett, que tildó a los derivados de armas de destrucción masiva, haga lo mismo, utilice las opciones para invertir y ganar dinero con ellas. Pues sí. Lo hace.

Si, las opciones put vendidas son una gran fórmula para hacer dinero en el mercado. Veamos cómo explica Warren Buffett el uso que hace de ellas en su carta a los inversores de 2008.:

Our put contracts total $37.1 billion (at current exchange rates) and are spread among four major indices: the S&P 500 in the U.S., the FTSE 100 in the U.K., the Euro Stoxx 50 in Europe, and the Nikkei 225 in Japan. Our first contract comes due on September 9, 2019 and our last on January 24, 2028. We have received premiums of $4.9 billion, money we have invested. We, meanwhile, have paid nothing, since all expiration dates are far in the future.

Nuestras contratos de opciones PUT suman en total 37, 1 billones (a los precios actuales) y están repartidos en cuatro grandes índices. S&P500 en USA, FTSE100 en UK Euro Stoxx 50 en Europa y Nikkei 225 en Japón. el primer contrato tiene vencimiento de 9 septiembre de 2019 y el último de 24 de enero de 2028. Por estos contratos hemos recibido una prima de 4.9 billones. dinero que hemos vuelto a invertir.

Nosotros mientras tanto no hemos pagado nada, pues todas las fechas de vencimiento están muy lejos en el futuro.

Como vemos nos son pequeñas ni puntuales inversiones, sino un uso masivo de opciones put como inversión directa en el mercado.

Warren Buffett

Pero Buffett añade más:

To illustrate, we might sell a $1 billion 15-year put contract on the S&P 500 when that index is at, say, 1300. If the index is at 1170 – down 10% – on the day of maturity, we would pay $100 million. If it is above 1300, we owe nothing. For us to lose $1 billion, the index would have to go to zero. In the meantime, the sale of the put would have delivered us a premium – perhaps $100 million to $150 million – that we would be free to invest as we wish.

Para ilustrar (<< se refiere a cómo hace dinero con las opciones PUT>>) podríamos vender contratos por un billón de dólares con vencimiento a 15 años del s&p500 cuando este índice está a, digamos 1300. Si el índice está a 1170 (caída del 10%) el día del vencimiento pagaremos 100 millones. Si está por encima de 1300 no deberemos nada. Para que con esta operación perdamos 1 billón el índice debería caer hasta cero. Mientras tanto la venta de la opción put nos habría traído un premio- entre 100 y 150 millones (la prima) -que tendríamos libre para invertir como quisiéramos.

Warren Buffett

Zonavalue.com y las opciones put vendidas.

Una de las estrategias que utilizamos desde www.zonavalue.com para trabajar con opciones, son las opciones put vendidas cubiertas. Una estrategia que nos permite obtener una gran rentabilidad a corto plazo.

En esta estrategia prima ante todo la seguridad, la cobertura, la cual nos permite contar con la tranquilidad de una inversión rentable.

Veamos una aplicación práctica, a modo de tutorial, en concreto vamos a ver una cobertura con CFDs a unas Opciones Put Vendidas sobre el EuroStoxx50 vencimiento Julio :

La operación que vamos a estudiar se abrió el día 17 de mayo de 2017, cotizando el Euro Stoxx 50 a 3.584 puntos.

Esta estrategia se puede realizar si vende opciones put de EuroStoxx50 Jul P, precio de ejercicio 3300 puntos, vencimiento 21/07/2017, con un ingreso de prima de 16 €.

Nota: las opciones sobre índices tienen un multiplicador de 10 índices por 1 opción EuroStoxx50 Jul P .

Fuente : SaxoTrader

ESCENARIOS POSIBLES

Escenario 1

EuroStoxx50 Jul P cotiza por encima de 3300 puntos, el día del Vencimiento, en ese caso, usted se quedaría con el 100% de la prima íntegra cobrada. Con lo que su ganancia sería de 2400 Euros

Escenario 2

EuroStoxx50 Jul P cotiza entre 3300 y 3284 el día del vencimiento, en ese caso, usted se quedaría con el porcentaje de la prima cobrada equivalente. Con lo que el valor de la prima en Euros sería alguna cifra entre 0€ y 2400 Euros

Escenario 3

EuroStoxx50 Jul P cotiza por debajo de 3284 el día del vencimiento, en ese caso, usted incurriría en la pérdida equivalente a la diferencia entre 3284 y la cotización del EuroStoxx50 Jul P el día del vencimiento. Ej: si EuroStoxx50 Jul P cotiza en 3278 el día del vencimiento, la pérdida sería de 6€ x 15 opciones x 10 de multiplicador = 900€

¿Y si cubrimos la Opción con un CFD vendido?

Para el escenario 3: En este caso, deberíamos introducir una orden condicionada para abrir una posición CORTA a través de CFD en caso de que el EuroStoxx50 Jul P caiga hasta los 3284 puntos. De este modo, en caso de que el índice, una vez tengamos en cartera el CFD, cayera por debajo de los 3284 puntos, tendríamos protegida la operación, ya que si a vencimiento cerrara en 3278 por ejemplo, los 6€ que perderíamos adicionalmente estarían cubiertos matemáticamente por la ganancia de 6€ que obtendremos en los CFD.

Visto de otro modo, perderíamos 900€ en opciones pero ganaríamos 900€ en CFDs a fecha de Vencimiento.

¿ Qué hemos hecho durante este año ?

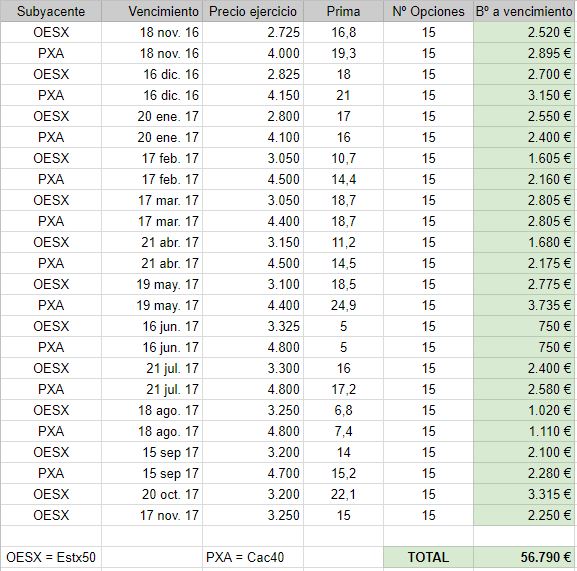

Durante este año, se ha publicado en www.zonavalue.com operaciones mensualmente con los siguientes resultados.

Teniendo en cuenta que para cada opción hemos dispuesto de 2.500 € de inversión. Para 15 opciones hemos dispuesto de 37.500 €

Funte www.zonavalue.com

** Actualizado a 20 de noviembre de 2017

Los beneficios obtenidos durante este último año (vencimiento noviembre 2016 a noviembre 2017 ) son de 56.790€. Es decir, un inversor que hubiera empezado a aplicar esta estrategia con las opciones vencimiento noviembre 2016 con un capital de 75.000€ (37.500 € en cada entrada de 15 opciones), llevaría una rentabilidad acumulada del 75,72 %. Todo esto sin reinvertir los beneficios, pero esto lo dejamos para otro artículo igual o quizá más interesante