Sí. Oppenheimer y Carlisle lo han demostrado. 35% rentabilidad anual

Inviette como Benjamin Graham. Nueva actualización en zonavalue.com.

Ahora contamos con un nuevo ratio en la plataforma de quant-advising zonavalue.com.

Este ratio proviene de la teoría de Benjamin Graham allá cuando en el 1932 propuso un estudio muy detallado al respecto de esta métrica. Lo que allí se explica es lo mismo que él solia enseñar en las clases de “Security Analisis” en la Columbia.

En última instancia lo que se pretende Benjamin Graham con este ratio es saber cúal es el valor de los Activos Netos Corrientes (o Valor de Liquidación), y lo que se espera de éstos es que sean positivos y 1/3 más grandes que el precio actual de la compañía.

Dicho de otro modo: si conseguimos encontrar empresas que cotizan a 2/3 o menos de su valor de liquidación, estaremos comprando una empresa devaluada con un margen de seguridad altísimo según el profesor Graham.

Tiene su sentido, pues de encontrar empresas candidatas de este tipo nos lleva a una conclusión: podemos comprar a un precio por debajo de lo que obtendría si vendo la empresa por partes (sus activos) y pago todas las deudas. Cuando esa diferencia es positiva y grande, y no requiere siquiera que contemos con el negocio de explotación para hacer caja, sino que sólo vendiendo los activos me sale a cuenta la operación, parece que el negocio nos sale redondo.

Pues bien, la fórmula es la siguiente:

NCAVPS = (Total Activos Corrientes – Total Pasivo) / Nº Acciones

Ahora si queremos ver el dato en porcentaje, que es más intuitivo y nos permite hacer comparaciones entre empresas, deberíamos de dividir entre el precio y multiplicar por 100. Así:

%NCAVPS = NCAVPS/P * 100

Aunque suele expresarse directamente como NCAVPS/P.

Bien, en este caso si contamos con la restricción que comentaba Graham, según este ratio,

P < 2/3 * NCAVPS = NCAVPS/P > (3/2 = 1.5)

Es decir, si el Precio tiene que ser menor de 2/3 * NCAVPS, entonces el NCAVPS/P tendrá que ser mayor a 3/2, lo que es lo mismo que decir que deberá ser superior a un 150%.

Por otro lado, hay que reconocer que en los tiempos que corren, dadas las circunstacias y el cambio en el mercado concurrido desde el 1932, se considera que este ratio es excelente sólo con ser positivo y cuanto mayor mejor.

En zonavalue.com ahora contamos con este ratio de Banjamin Graham para hacer nuestro análisis o para usarlo como filtro en los radares profesionales.

Personalmente estoy muy contento de haber podido programar esta métrica y espero que os ayude a detectar buenas compañías en las que invertir.

Vamos a hacer un ejemplo de radar basado en el estudio que Oppenheimer* publicó y que abarca del 1970 al 1983. Por cierto, basado en este mismo ratio y con las mismas condiciones de compra/venta, Tobias Carlisle en su libro Deep Value, hizo otro estudio igual que abarcaba desde el 1983 hasta el 2008.

Los resultados del estudio son:

Oppenheimer:

- 13 años, desde Diciembre del 1970 hasta Diciembre del 1983.

- Las compras se realizan el 31 de Diciembre de cada año, se mantienen un año entero, hasta el siguiente día 31 de Diciembre, cuando las acciones se sustituyen por nuevas que cumplan la condición de cotizar por debajo de su valor de liquidación.

- El total de acciones que se compraron a lo largo del experimento fueron 645.

- El portfolio anual más pequeño contenía 18 acciones.

- El portfolio anual más grande contenía 89 acciones (muchas menos de las que Graham encontró en el 1932 cuando preparó su estudio).

- La rentabilidad media anual de dicha estrategia se situó en 29,4% frente a un 11,5% que subió el mercado en general. Es decir, mucho mejor.

- Dicho de otro modo, $1m se hubiera convertido al finalizar el período de estudio en $25,497,300; mientras que ese mismo $1m invertido en el mercado se hubiera convertido en tan sólo $3,729,600.

Tobias Carlisle:

- 25 años, desde el 1983 hasta el 2008

- Mismas condiciones de compra/venta.

- Rentabilidad anual media del 35,3%

- Mejora al mercado en un 22,4% anualmente.

- En 1984 el portfolio se compuso del menor número de acciones a lo largo del período, contando con 13 acciones.

- En 2002 el portfolio contaba con 152 acciones que cumplían con el criterio de Graham.

*Podéis ver el estudio de Oppenheimer aquí.

Bien, vista la parte científica de la aplicación de este ratio en Bolsa a lo largo de 38, podemos ponerla en práctica si así lo consideramos. Veamos cómo:

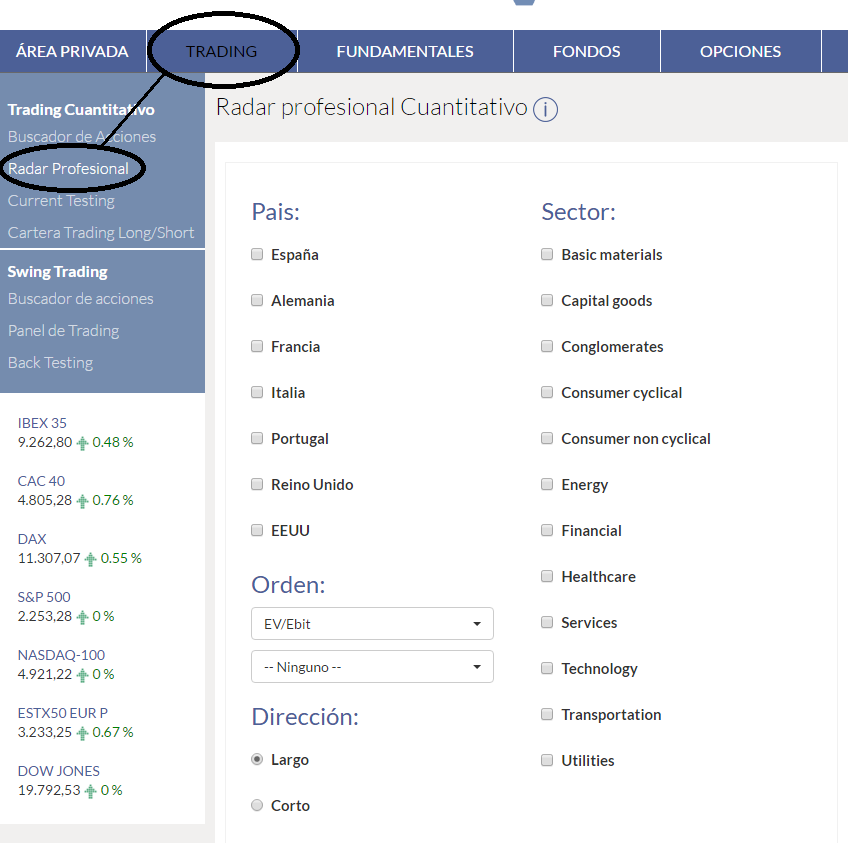

Entra en zonavalue.com

Pica en la parte de TRADING y acto seguido en Radar Profesional.

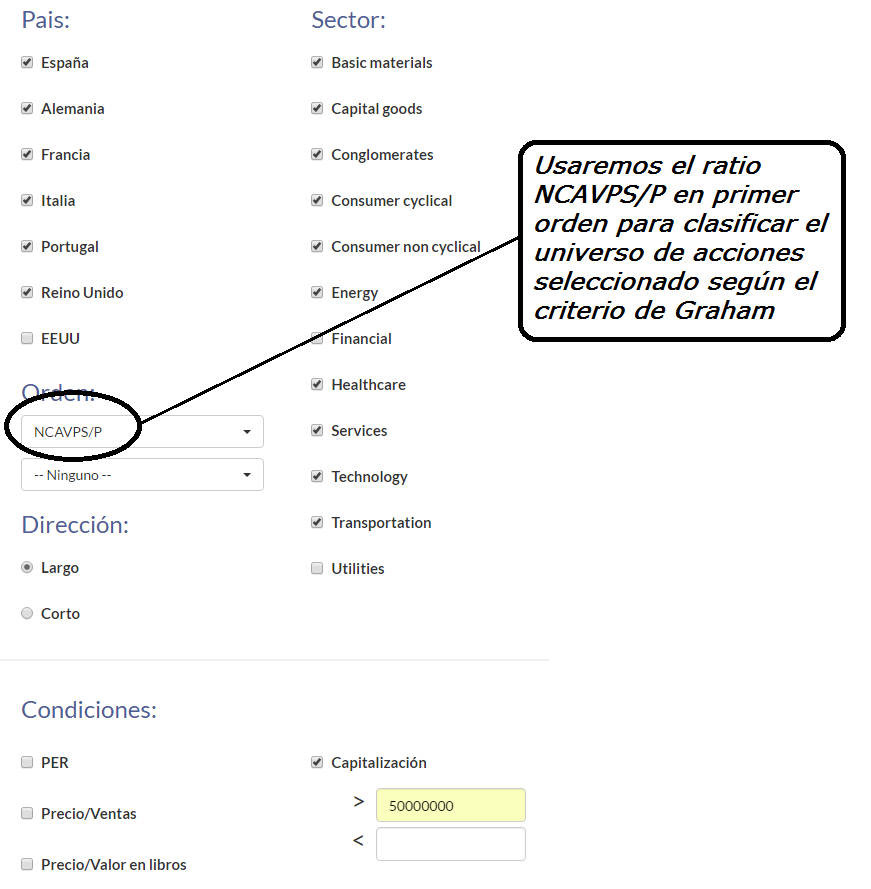

El siguiente paso sería rellenar los datos de radar. Os damos los pasos que debéis seguir para replicar el modelo descrito por Oppenheimer y Carlisle.

Hemos seleccionado universo zona Euro, de todos los sectores excepto Financial y Utilities. En condiciones adicionales hemos filtrado que nos muestre empresas de más de 50M de capitalización, siguiendo los pasos de Greenblatt y el propio Carlisle.

Ahora tenemos que continuar guardando el radar con un nombre con el que podamos recuperar la información a posteriori.

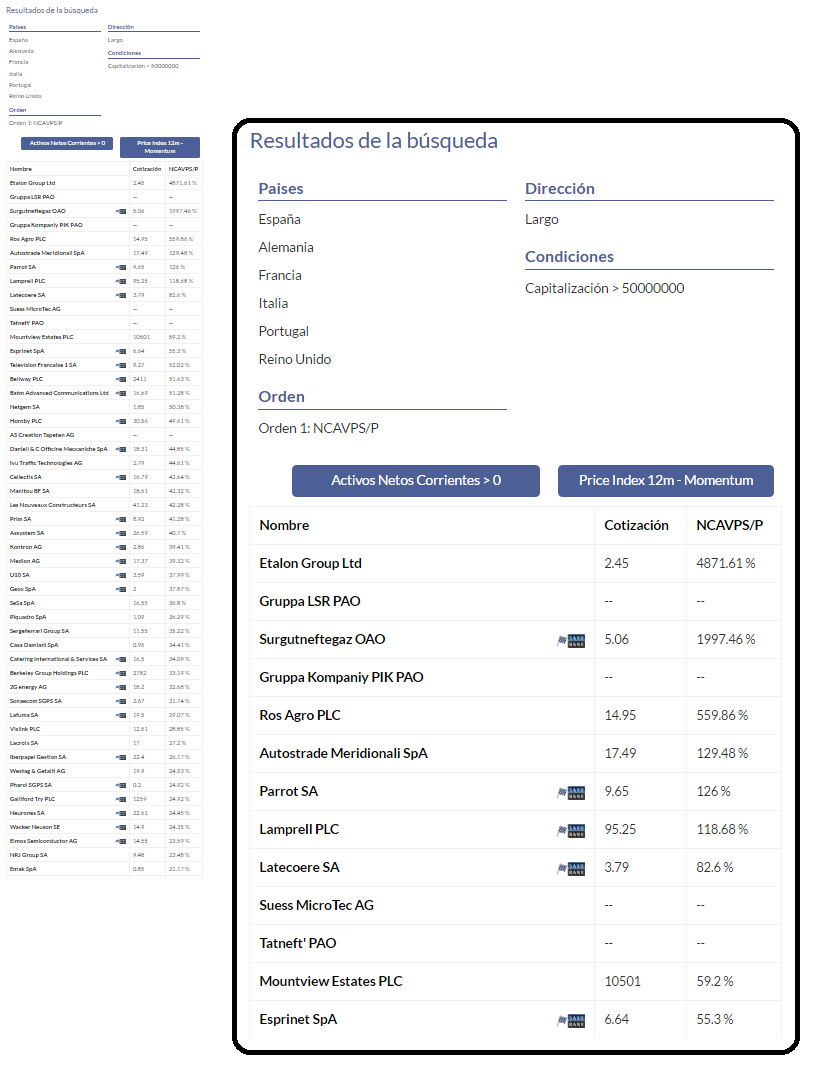

El siguiente paso es darle a enviar, y ver el resultado de la búsqueda.

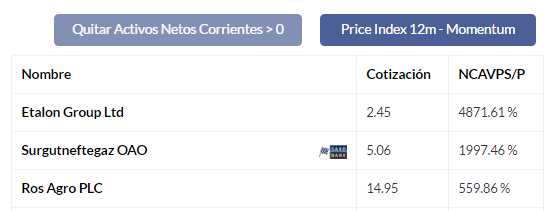

Ahora, para filtrar con la condición última en la que Benjamin Graham recomendaba comprar sólo aquellas acciones que tuvieran un NCAVPS/P mayor de 150%, podemos picar en el botón Activos Netos Corrientes > 0, y luego seleccionar aquellas acciones que tengan el NCAVPS/P superior a 150%.

En este caso, si seguimos el criterio de Graham estrictamente, sólo 3 acciones cumplirían la condición de Graham, con lo que para seguir el trabajo de Oppenheimer y Carlisle, este año deberíamos tener sólo estas tres acciones en cartera, no más. Otros años tendremos más, pero en esto consiste esta sencilla y rentable forma de invertir.

Por otro lado, como comentábamos antes, actualmente muchos autores han considerado que las condiciones del mercado son muy diferentes a las que concurrían en el año 1932 cuando Graham publicó este ratio. Lo que ellos mismos han dicho es que en estos tiempo podemos considerar que la condición de Graham debería ser menos restrictiva, hasta el punto de considerar que con que el NCAVPS/P sea positivo y cuanto mayor mejor, las acciones candidatas estarían dentro del paradigma del profesor Graham.

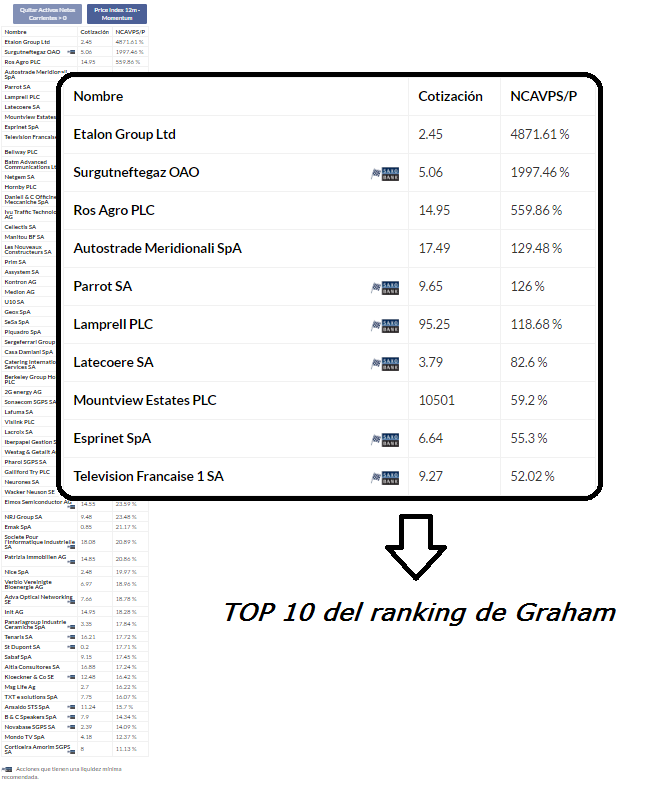

Entonces, dicho esto, las acciones que resultan de considerar al NCAVPS/P >0 serían las que siguientes (mostramos ahora toda la lista):

Si consideramos adecuada una cartera compuesta por 10 valores, deberíamos comprar el TOP10 de la lista resultante, y hacer un rebalanceo de la cartera anualmente, es decir, el año que viene ver qué acciones han dejado de estar en el TOP10 para venderlas, y ver qué otras acciones han pasado a formar parte del TOP10 para comprarlas.

Esperamos que el tutorial os sea de utilidad.

“El tiempo es amigo de los buenos negocios” Warren Buffett