Qué ha funcionado en Wall Street. Value y Momentum

A lo largo de numerosos estudios se han demostrado muchas evidencias que quizá el inversor particular debería tomar en consideración a la hora de llevar a cabo su proceso de investigación.

Las conclusiones de dichos estudios no tienen porqué llevarse a la práctica “tal cual” ya que son sólo eso, estudios, que deberían valer para sacar conclusiones que te lleven a desarrollar un proceso de inversión con sentido común.

Algunas de las cosas que creo deben tenerse en cuenta, aún si tu estilo de análisis no es el mismo que el mío, son las relativas a las evidencias en cuanto al filtrado o screening cuantitativo que permite reducir el universo de acciones disponibles a un universo de acciones trabajable, susceptibles de ser analizadas; pues todos sabemos que no tenemos capacidad de analizar todas las acciones y hay que elegir poner nuestros esfuerzos en unas y dejar de lado otras.

En resumen, podríamos aportar una lista de papers que nos podrían ayudar a saber qué debemos buscar cuando de invertir en bolsa se trata, y que recoge en esencia el paper de Tweedy Browne Company LLC.

1) Empresas de baja capitalización.

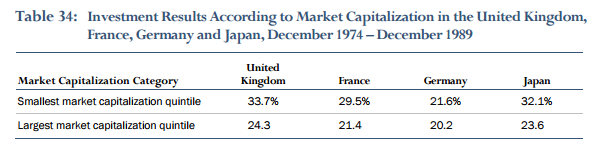

John R. Chisholm examinó la relación entre la capitalización y los resultados de las inversiones para empresas de UK, Francia, Alemania y Japón en el paper “Quantitative Applications for Research Analysts”. Investing Worldwide II, Association for Investment Management and Research, 1991.

Las empresas de cada país se listaron de acuerdo a su capitalización al final de cada año y se clasificaron según quintiles (5 grupos de un 20% cada uno). El período de estudio fueron 15 años de Dic. 1974 a Dic. 1989. Portfolio equi-ponderado y rebalanceo anual.

Los resultados del primer y último quintile del ranking fueron:

En todos los casos, el quintile de empresas más pequeñas es el que mejor comportamiento tuvo.

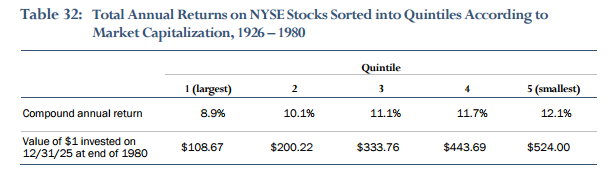

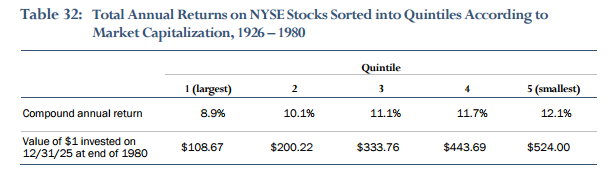

Lo mismo ocurrió en USA, cuando Rolf Banz hizo lo mismo en el período comprendido del 1926 al 1980:

Takeaways:

La conclusión es clara, no te limites a comprar empresas grandes, sino más bien cuando busques empresas hazlo poniendo el foco en empresas pequeñas; o en su defecto, a partir de una capitalización baja de forma que tu portfolio pueda tener empresas de cualquier tamaño.

2) El Value Investing funciona para hacer screening cuantitativo.

Busca empresas infravaloradas. Hay muchos métodos para hacer esto, pero en cualquiera de los casos, lo que pretenden es que puedas encontrar empresas con una baja relación entre el precio que pagamos por ellas y sus ganancias.

Por ejemplo:

a) En el siguiente paper:

“Ben Graham’s Net Current Asset Values: A Performance Update”, Henry Oppenheimer estudia el resultado de aplicar uno de los criterios más seguidos y estudiados a lo largo de los tiempos desde que Graham lo enseñaba en su clase de Security Analisis: el NCAVPS/P.

En este estudio se compran, todas las empresas que cumplen la condición de que el NCAVPS/P > 150% (que al ser un criterio muy restrictivo, no son muchas), cada 31 Diciembre y se rebalancean el 31 de Diciembre de cada año, a lo largo de 13 años. Portfolio equi-ponderado.

El resultado anual medio es de un 29,34% vs. 11,5% del mercado.

Lo que buscaba Graham son empresas que tengan unos Activos Netos Corrientes (NCAV) positivos y 2/3x superiores al precio de cotización de la empresa.

[ctt template=”1″ link=”2R5pa” via=”no” ]”Siempre parecía, y todavía parece, ridículamente simple decir que si uno puede adquirir una cartera de empresas diversificada de acciones ordinarias a un precio inferior al de sus activos netos corrientes, los resultados deben ser bastante satisfactorios“. Benjamin Graham[/ctt]

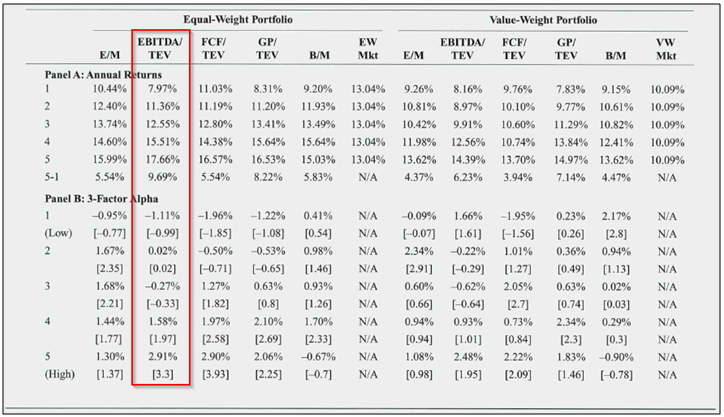

b) Tobias Carlisle, llegó a la conclusión en su libro Deep Value, que pese a lo anterior, por diversos motivos que no trataré ahora, el ratio EV/Resultados Operativos (EBIT), es mejor si cabe para encontrar empresas infravaloradas.

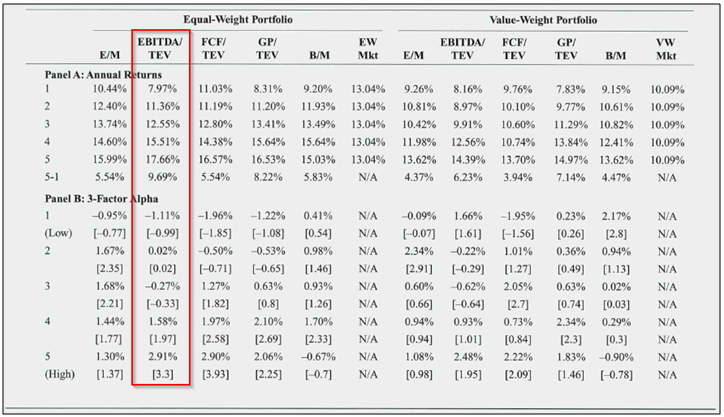

Muchos estudios demuestran este extremo, pero el que él propone en su libro corresponde con la siguiente tabla:

En esta tabla se observa que las empresas “Value” clasificadas según el ratio EV/EBIT muestra el mejor performance posible.

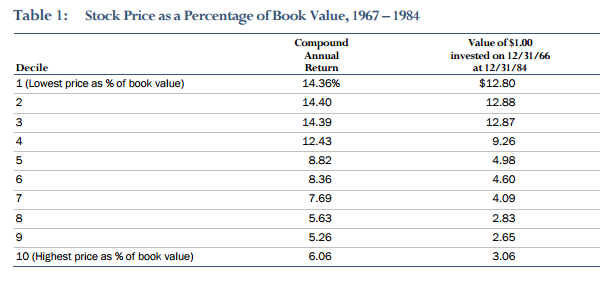

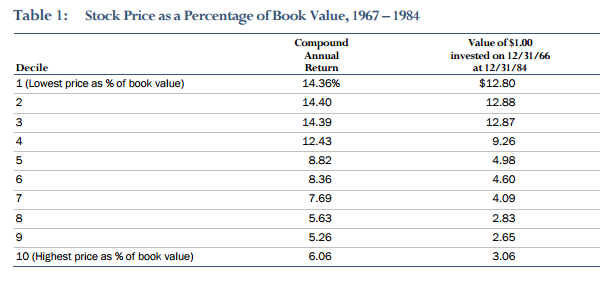

c) Roger Ibbotson propuso un estudio interesante que versaba sobre el ratio P/BV. En concreto, llega a la conclusión de que este ratio mejora el comportamiento del mercado. Concretamente divide el mercado en deciles (clasifica el mercado en paquetes de un 10%) y los ordena de menor a mayor P/BV.

“Decile Portfolios of the New York Stock Exchange, 1967 – 1984,” Working Paper, Yale School of Management, 1986.

El resultado es como el que sigue a continuación:

Aquí podemos observar que las empresas de menor P/BV tienen mejor comportamiento que el mercado, y que los deciles, 2º y 3º funcionan mejor que el 1º., en línea del trabajo de investigación que propuso James O’Shaghnessy en su libro What works on Wall Street.

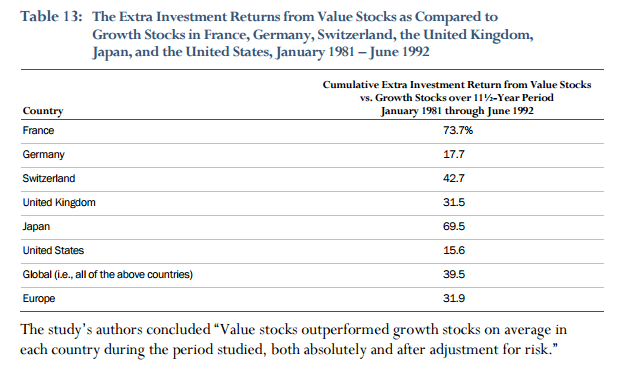

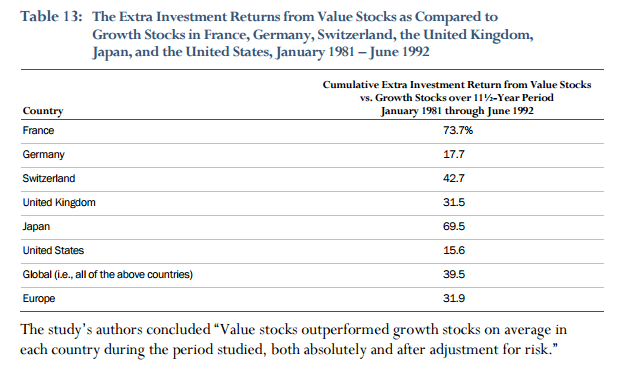

d) Algunos definen las empresas Value, como aquellas que tienen un P/BV bajo, y las empresas Growth como aquellas que tienen un P/BV alto (sólo a efectos académicos y comparativos). Entre ellos el premio nobel William F. Sharpe, junto con Carlo Capau y Ian Rowley de UBS.

Ellos examinan cómo se comportan las empresas con bajos ratios de P/BV respecto de las que lo tienen alto. Esa diferencia representa el exceso de rentabilidad a lo largo del período de estudio entre empresas Value y empresas Growth.

La conclusión a la que llegan es clara: el Value mejora al Growth en cada país durante el período de estudio y después de ajustar el riesgo. El país que mejor performance tiene, para la inversión Value, es Francia.

d) Podría poner otros muchos estudios que se centran en otras métricas como la Deuda/Ebitda, P/FCF, u otros… pero bien es cierto que estos que he nombrado están en el TOP del ranking de ratios que mejoran el comportamiento del mercado, con lo que me planto aquí.

Takeaways:[ctt template=”1″ link=”r85m3″ via=”no” ]Busca empresas que estén infravaloradas y usa métricas cuantitativas para ese rastreo tales como el EV/EBIT.[/ctt]

3) Invierte en portfolios equi-ponderados.

Los estudios de investigación concluyen en los portfolios equi-ponderados mejoran el rendimiento de los portfolios que nos son equi-ponderados. Es decir, es preferible invertir en un portfolio en el que cada acción representa el mismo porcentaje que las otras en la cartera, que no de otro modo.

Quizá el siguiente paper os ayuda a entenderlo un poco mejor: Why Does an Equal-Weighted Portfolio Outperform Value- and Price-Weighted Portfolios. Yuliya Plyakha, Goethe University Frankfurt; Raman Uppal, EDHEC Business School; Grigory Vilkov Goethe, University Frankfurt.

En este paper los profesores estudian diferentes métricas tanto de Value como de Momentum, que comparan en porfolios Equal-, Value-, and Price-Weighted, con un claro ganador: Equal-Weighted.

Takeaways:

Invierte la misma cantidad de dinero en cada una de las acciones que compongan tu cartera, y haz un rebalanceo periódico para recuperar la equidad cuando ésta se haya perdido por la evolución de los precios en Bolsa de las acciones que tienes en cartera.

4) El Momentum aporta un valor añadido nada despreciable.

Siempre fue un gran aliado de los inversores profesionales. La mayoría de ellos usan una métrica muy simple a la par de que común que es el Price Index. Muchos de ellos han escrito ríos de tinta sobre este indicador, pero una de las conclusiones más sonadas es que éste funciona mejor como complemento del Value que por sí mismo. ¿por qué?.

En respuesta a esto, podemos nombrar algunos de los estudios del afamado inversor Cliff Asness, por ejemplo, pero puesto que son de un grado de complejidad alto, me centraré en un artículo que escribió Jack Vogel y que explica en detalle porqué combinar Value & Momentum.

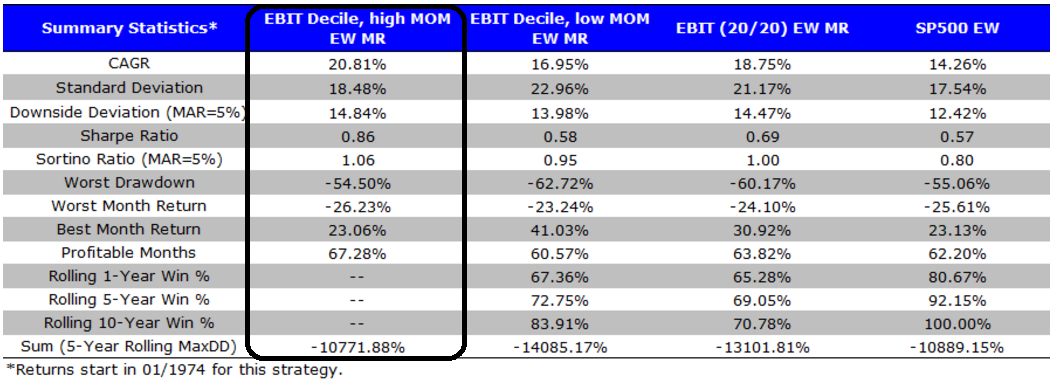

En términos generales el Value bate al Momentum, aunque ésto depende de varios factores. Lo que sí es concluyente es que por lo general la volatilidad y máximo riesgo en portfolios de Momentum es mayor, ahora bien, llegan a una conclusión clara:

[ctt template=”1″ link=”Dma3i” via=”no” ]Cuando combinas el Value (EV(EBIT) y el Momentum (Price Index), clasificando el primer decile de Value por Momentum, entonces el resultado es mejor que cualquiera de las otras combinaciones posibles, con una rentabilidad anual media en el período de un 20,81%.[/ctt]

Takeaways:

Combina el Value Investment con métricas sencillas de Momentum, para clasificar el universo de acciones en un ranking de empresas candidatas.

5) La Calidad debe estar en el filtrado previo al análisis.

[ctt template=”1″ link=”6hFq7″ via=”no” ]La calidad es algo que muchos inversores han buscado tras re-formular los principios básicos de Graham[/ctt].

Uno de los estudios más destacados es el que desarrolló el profesor Damodaran, quien establece que medir la calidad en la inversión cuando de un screening se trata es un imput de gran valor. Para ellos métricas como los retornos sobre inversiones nos harán las veces de termómetro de calidad cuantitativo.

Pero como éste otros, por nombrar a alguien que creo hay que tener como libro de cabecera, citaré a Joel Greenblatt y “El pequeño libro que bate al mercado”.

El motivo de incluir calidad en los screening es, y sobretodo tras la etapa de Graham, que la calidad mejora el universo de acciones sobre las que invertir, no necesariamente en términos de resultados, sino como consecuencia de evitar lo que en el mundo del Value se conoce como una “trampa de valor”.

Takeaways:

Incluye Calidad y no sólo Value en tus inversiones.

CONCLUSIONES:

Dicho todo lo anterior, y que conste que mucho más podríamos añadir y debatir, no me cabe duda, ahora lo suyo sería hacer un ejemplo práctico:

Desde nuestro punto de vista, atendiendo a estas evidencias y otras, y basándonos en la lógica y necesidad de filtrar el mercado ya que no podemos analizar todas las empresas, sino unas cuantas cada período de estudio, mi propuesta por si a alguien le interesa o le ayuda en ese filtrado es la siguiente:

Clasifica el universo de acciones según los retornos medios sobre capitales empleados; y en segundo lugar, re-ordena el primer decile por baja relación precio-ganancia.

Orden 1º: Avg[ROI, ROA, ROE, ROIC]

Orden 2º: EV/EBIT

Desde mi punto de vista, optaría por un análisis cualitativo, aunque entiendo que otros inversores prefieran otros estilos como análisis técnico, sistemas automáticos o lo que usen. Eso sí, recordar que si aplicáis vuestros análisis sobre acciones que resulten de aplicar estos métodos de screening, la balanza se decantará hacia vuestro lado, pues contaréis con el apoyo de la ciencia en la selección de valores.

EJEMPLO DE CARTERA A 18/01/2017

De hecho, aplicando el proceso que antes he mencionado, a modo de ejemplo, mi cartera a día de hoy sería:

Paso 1: Screening Cuantitativo

Nombre Cotización NCAVPS/P

Audi AG 650 -16.92 %

Synergie SA 38.41 18.48 %

Burelle SA 1002.05 -78.76 %

Linedata Services SA 47.06 -13.3 %

Groupe Crit SA 75.15 -8.32 %

Unibel SA 979.39 -23.63 %

Basic Net SpA 3.36 5.29 %

PSB Industries SA 52.1 -29.84 %

Gerard Perrier Industrie SA 41.85 21.92 %

Kaufman & Broad SA 37.27 6.66 %

Le Belier SA 41.94 —

Gaztransport et Technigaz SA 38.63 4.49 %

Hugo Boss AG 61.92 4.57 %

Radiall SA 255.2 26.15 %

MGI Coutier SA 26.13 5.02 %

Continental AG 187.75 -18.2 %

Dialog Semiconductor PLC 42.44 16.23 %

Groupe Guillin SA 35.5 -2.12 %

Valsoia SpA 16.88 10.03 %

Miquel y Costas & Miquel SA 25.98 2.27 %

Reply SpA 119.3 9.81 %

KPS AG 16.78 1.15 %

Societe LDC SA 96.2 6.88 %

Societe BIC SA 124.45 12.03 %

Krones AG 92.2 14.59 %

Boiron SA 85.21 6.08 %

Duerr AG 75.08 -18.73 %

Viscofan SA 48.04 10.85 %

Tonnellerie Francois Freres SA 106.5 25.74 %

Takkt AG 22.25 -19.12 %

Neurones SA 21.8 24.45 %

Evolis SA 40.94 17.43 %

Lisi SA 31.99 0.27 %

Bertrandt AG 96.47 8.85 %

Salvatore Ferragamo SpA 24.8 4.25 %

Fromageries Bel SA 502 -5.23 %

Borussia Dortmund GmbH & Co KGaA 5.27 1.44 %

Moleskine SpA 2.4 1.56 %

Serma Technologies SA 173 11.07 %

Mediaset Espana Comunicacion SA 11.37 4.46 %

Valeo SA 54.98 -22.08 %

Alten SA 67 7.32 %

Aubay SA 26.47 -1.14 %

Bechtle AG 94.65 13.66 %

Robertet SA 365 18.79 %

Let’s Gowex SA 7.92 5.75 %

Pharmagest Interactive SA 34.99 9.84 %

Freenet AG 27.59 -16.82 %

Dmg Mori AG 43.9 10.52 %

Cewe Stiftung & Co KGaA 76.56 0.88 %

Fuchs Petrolub SE 41.86 6.2 %

Corticeira Amorim SGPS SA 8.43 10.26 %

Compagnie Plastic Omnium SA 31.59 -19.73 %

Jenoptik AG 16.25 6.1 %

Washtec AG 52.47 -1 %

Somfy SA 404.95 2.03 %

Henkel & Co KGaA AG 115.25 -3.83 %

All for One Steeb AG 57.29 -6.94 %

Devoteam SA 54.08 5.76 %

Freni Brembo SpA 61.45 -2.55 %

MTU Aero Engines AG 113.35 -38.58 %

Luxottica Group SpA 52.45 -6.33 %

Societe Pour l’Informatique Industrielle SA 19.89 20.89 %

Cancom SE 43.4 5.35 %

L’Oreal SA 170.05 -0.93 %

Teleperformance SE 98.94 -2.72 %

Mgi Digital Technology SA 39.7 14.88 %

Amadeus IT Group SA 43.67 -17.79 %

Trigano SA 80.51 15.4 %

Recordati Industria Chimica e Farmaceutica SpA 27.43 -0.11 %

Paso 2: Selección cualitativa. Mis 10 acciones propuestas tras el análisis cualitativo, serían:

Radiall SA

Synergie SA

Corticeira Amorim SGPS SA

Groupe Guillin SA

Washtec AG

Burelle SA

Linedata Services SA

KPS AG

Freni Brembo SpA

Dialog Semiconductor PLC