Sigue leyendo y descubre qué es el ratio sortino, cómo se interpreta, calcula y conoce un ejemplo para asentar este concepto. Profundiza en el significado de ratio sortino y lo que implica en cada inversión.

Diferencia entre Volatilidad “mala” y “buena”

La Volatilidad siempre trae de cabeza a los inversores, y ésta nos lleva a desestimar muchos modelos de inversión precisamente porque requieren que sus partícipes tengan una baja aversión al riesgo.

Por tanto para los más conservadores, deberían concienciarse sobre el uso del Ratio Sortino para validar sus modelos de inversión.

Este ratio nos va a permitir:

- Identificar el el downside del modelo, la parte que hace aguas por decirlo de algún modo; y cómo esta se relaciona con la rentabilidad.

- Medir la bondad de un modelo de inversión desde el punto de vista del riesgo.

¿Qué es el Ratio de Sortino?

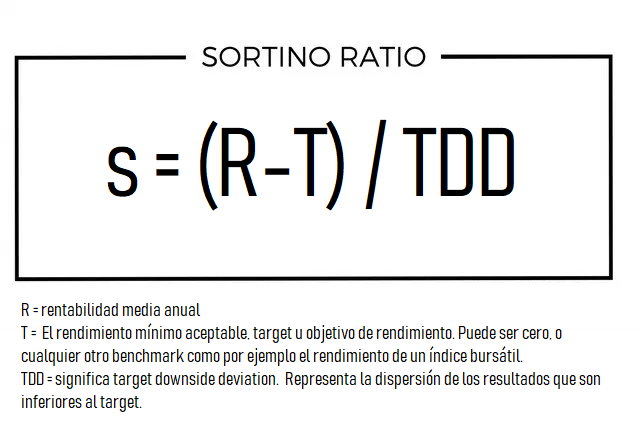

El Sortino es un Ratio Sharpe ajustado. Se formula de la siguiente forma:

Si os fijáis la fórmula del ratio de sortino consiste en la rentabilidad media anual del modelo (CAGR) menos el Target (que será cero a efectos de estudios) dividido entre la Desviación estándar de las bajadas (rendimientos negativos).

A diferencia del Ratio Sharpe, el Sortino tiene en cuenta sólo el lado negativo, es decir la dispersión de las caídas. El Ratio Sharpe es idéntico, sólo que en el cálculo de la volatilidad se tienen en cuenta las variaciones tanto positivas como negativas.

¿Cómo se interpreta el Ratio Sortino?

cuánta rentabilidad esperamos obtener en función del riesgo de caídas que tiene nuestra inversión.

Al aprender a invertir vemos que es más exigente que el ratio de Sharpe, puesto que la desviación de las subidas no se tiene en cuenta.

Más preciso que el Sharpe, y

cuanto más elevado, mejor.

Ejemplos prácticos del ratio sortino y el ratio de sharpe:

Supongamos que tenemos una cartera con 5 activos que tienen una rentabilidad media en el último año del 10%. El target de rentabilidad es 0%[1], y la volatilidad de la cartera (desviación estándar) ha sido del 6%. Finalmente, la dispersión de las caídas ha sido de un 7% (la volatilidad del lado negativo).

Si calculamos el ratio de Sharpe tenemos: (10%-0%)/ 6% = 1,66%

En cambio, si calculamos el ratio de Sortino, como las bajadas han tenido una dispersión más alta que la desviación estándar total, el ratio debería empeorar.

Vamos a verlo:

Ratio de Sortino: (10%-0%) / 7%= 1,42%

En conclusión, pese a que posiblemente sea menos conocido que el ratio de Sharpe, que se utiliza muy habitualmente, el Sortino es sin duda una alternativa mejor, sobre todo para aquellos inversores con más aversión al riesgo.

Estudio de Backtest: puesta en práctica

He testado con zonavalue.com la estrategia de Greenblatt, descrita en el libro “The little book that beats the market”, llamada la Fórmula Mágica.

Consiste en un modelo factorial que usa dos factores, uno Low EV/EBIT (o altos EBIT yield, que es lo mismo) y otro High ROIC (ROCE de Greenblatt).

Con estos dos ratios ordena el universo de acciones de estudio en un ranking en el que las acciones del Top presentan la mejor combinación de ambos factores, asegurándose así identificar “empresas maravillosas a precio de ganga”.

En el siguiente test yo he testado ese mismo modelo en EEUU y Europa, con el siguiente resultado:

Países:

- Alemania

- EEUU

- Holanda

- Suecia

- Austria

- España

- Italia

- Suiza

- Bélgica

- Francia

- Noruega

- Reino Unido

- Canadá

- Grecia

- Portugal

Sectores:

- Basic materials

- Consumer Goods

- Consumer Services

- Healthcare

- Industrials

- Oil & Gas

- Technology

- Telecommunications

Dirección

- Largo

Orden

- Orden 1: EV/EBIT

- Order 2: Return on Invested Capital (ROIC Greenblatt)

Condiciones

- Market Cap > 50m

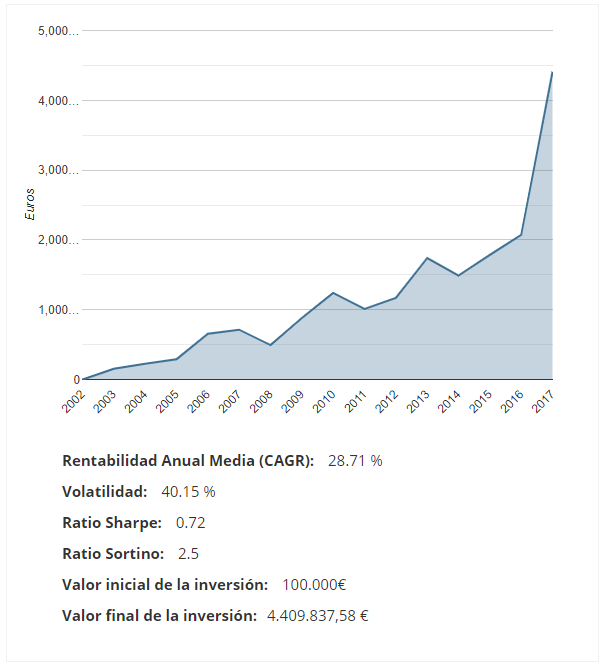

En el libro Greenblatt testa los años que van del 1988 al 2004 con un resultado del 30,08%. Yo lo he testado del 2003 al 2017 con un resultado del 28,71%.

El resultado es similar, con la que la estrategia parece no tener curve-fitting. Por otro lado, vemos que la volatilidad es muy alta.

Muchos inversores se echarían atrás si se les dice “con esta estrategia se gana mucho, pero a cambio de una volatilidad de un 40%”. Sobretodo los más conservadores que no podrían hacer frente a semejante volatilidad. Cuando vieran el ratio Sharpe confirmarían sus miedos: preferirían evitarla. Si bien, estarían equivocados:

El Ratio Sharpe es muy bajo, de un 0.72. Generalmente se dice que un buen binomio rentabilidad-riesgo es que el ratio Sharpe sea mayor que 1. Si bien el Sharpe tiene en cuenta la volatilidad tanto del lado positivo como del negativo.

Cuando quitamos de la fórmula el lado positivo (ya que riesgo son pérdidas no ganancias), vemos que el Sortino nos dice que el binomio riesgo-rentabilidad está muy bien.

De hecho un Sortino de un 2.5 está muy, pero que muy bien. Nos dice que cuando esta estrategia gana, gana mucho; y cuando pierde, pierde poco.

fuente: Sortino FA, Price LN (1994) Performance Measurement in a Downside Risk Framework. The Journal of Investing 3: 59–64 doi:10.3905/joi.3.3.59.