Mucha de la gente que acostumbra a leer mis artículos, seguro que se hará una idea de porqué la inversión semi-pasiva o smart-beta tiene sentido.

En cualquier caso, ahora que zonavalue club va a ofrecer sus herramientas de forma gratuita a cualquier interesado (a partir del 4 de Marzo 2019), con todos los ratios de estudio y todos los países, entiendo que se hace más interesante todavía profundizar en qué es esto de la inversión semi-pasiva o por factores.

En realidad ya he escrito mucho sobre ello, pero hoy voy a navegar por otros ríos, y espero que también os guste.

Qué son los factores

“Los factores como medio para obtener resultados concretos de inversión”.

“Las ideas que subyacen a los factores no son nuevas. Pero su uso ha mejorado gracias a la disponibilidad de datos y tecnología”.

*

Andrew Ang, PhD, Managing Director, is Head of Factor Investing Strategies and leads BlackRock’s Factor-Based Strategies Group.

Los factores son la base de todas las carteras: fuerzas de amplio alcance y persistentes que han impulsado los rendimientos de acciones, bonos y otros activos a lo largo del tiempo.

La inversión basada en factores aprovecha los actuales avances en datos y tecnología para buscar, intencionalmente, estos impulsores del rendimiento históricos en las carteras.

Comprender cómo funcionan los factores puede ayudarte a captar su potencial para obtener un mayor rendimiento y reducir el riesgo, al igual que lo han hecho durante décadas los inversores institucionales más destacados y los gestores de fondos activos.

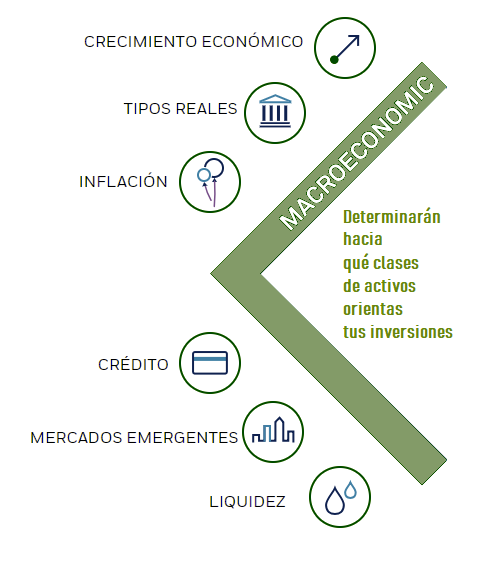

Tipos de factores

Hay dos tipos de factores: los factores macroeconómicos, que captan los riesgos en sentido amplio entre las distintas clases de activos.

Y los factores de estilo, que ayudan a explicar los rendimientos y el riesgo dentro de las clases de activos.

Por lo general, los factores suelen tener una baja correlación entre sí y, por lo tanto, suelen rendir bien en distintos momentos del ciclo económico.

Los inversores institucionales y los gestores de fondos activos llevan décadas usando los factores para gestionar sus carteras. Hoy, los datos y la tecnología disponibles han democratizado la inversión basada en factores para dar acceso a todos los inversores a estos consistentes impulsores del rendimiento.

¿Y cómo puedes usar los factores para la gestión de tus inversiones?

Todas las carteras de activos pueden explicarse por el uso de uno o varios factores.

Tomemos como ejemplo la cartera “Ibex35”. Ésta se compone de las 35 acciones más grandes del mercado Español y cada acción tiene un peso en la cartera acorde al tamaño de las acciones que la forman.

En el caso del Ibex35 el factor que se está usando es tamaño. Sin embargo, en la imagen anterior mencioné que el factor tamaño explica una alta rentabilidad histórica cuando las empresas son pequeñas y con alto crecimiento. Imaginad que ordenamos el universo de acciones de menor a mayor tamaño, y seleccionamos un grupo de acciones, las más pequeñas de entre todas, y comparamos su comportamiento con las restantes.

Ese estudio nos diría que ese grupo de acciones pequeñas (las más pequeñas de todas) se comportan mejor que el resto de las acciones históricamente.

El Ibex35 por tanto hace justo lo contrario, seleccionar las últimas de la lista. Pero no quita que esté usando un factor, el tamaño, para hacer la selección de su cartera sólo que a la inversa.

Obviamente, todos sabemos que ese simple factor (tamaño grande) no va a rendir tan bien como otros factores, pero no sabéis qué factores rinden mejor que el tamaño grande; porque sólo tenéis la referencia de los índices para guiaros.

La manera de usar los factores, será entonces un reverse approach, es decir, tomaremos como referencia el comportamiento histórico de otros factores para diseñar nuestras estrategias, en lugar de guiarnos por los índices.

Ejemplo

Vamos a crear una cartera que se componga de las 30 acciones más pequeñas del Mercado Español (es decir lo contrario del Ibex35) y ver qué han hecho las empresas más pequeñas del mercado Español a la largo de los últimos 15 años (2004 – 2018). Usaremos la herramienta de backtesting de zonavalue para estudiarlo.

Rentabilidad Anual Media (CAGR) de las acciones más pequeñas del mercado Español:

3.95 %

El Ibex35, sin embargo, ha generado una rentabilidad del -0,40% anual medio en ese mismo período, con lo que vemos que el factor tamaño, efectivamente como ha demostrado históricamente, se comporta mejor cuando hablamos de tamaño pequeño que en lugar de grande.

Una manera simple y efectiva de batir al índice Ibex35 sería por tanto hacer justo lo contrario a lo que hace el Ibex35 cuando su comité de revisión elige las acciones más grandes del mercado. Nosotros, elegiríamos las más pequeñas.

Pero esto no acaba aquí…

El factor tamaño (low size) explica una rentabilidad cíclica superior a la que ha generado el Ibex35, pero y si usáramos otros factores de estilo, ¿qué pasaría?

Universo de acciones: España

Factor:

Value: bajos EV/FCF

Momentum: Altos Price Index 12m

Quality: Altos ROIC

*Podríamos haber usado otros muchos factores para definir cada uno de estos estilos, por ejemplo: Value (price/book value, EV/EBIT, PER, price/sells…), Momentum (Price Indes 3 meses, 6 meses…), Quality (ROCE, ROE, ROA…), o cualquier combinación multifactorial que use varias métricas a la vez de varios estilos combinados).

Top 30 del ranking, portfolios equi-ponderados

Resultado:

Value: Rentabilidad Anual Media (CAGR): 8.52 %

Momentum: Rentabilidad Anual Media (CAGR): 4.74 %

Quality: Rentabilidad Anual Media (CAGR): 6.10 %

Como veis el mercado Español tiene muchas mejores alternativas que la que usan los índices. Mejores referencias en realidad que simplemente usar el tamaño grande para construir la guía que son los índices.

¿Y cómo podemos crear un índice para gestión semi-pasiva que sea nuestra guía y que usemos para invertir replicándolo?

Aquí entra en juego la literatura y tu ingenio. Cuanto más sepas de finanzas, más leas y más estudies, mejores modelos podrás crear. Modelos que tengan sentido común y que se sustenten en la lógica financiera y económica.

Voy a poner un ejemplo,

Países

Alemania

EEUU

Holanda

Suecia

Austria

España

Italia

Suiza

Bélgica

Francia

Noruega

Reino Unido

Canadá

Grecia

Portugal

Sectores

Basic materials

Consumer Goods

Consumer Services

Healthcare

Financial

Industrials

Oil & Gas

Technology

Telecommunications

Utilities

Dirección

Largo

Orden

Orden 1: EV/FCF

Order 2: ROIC – Return on Invested Capital (ROCE Greenblatt)

Deducción de costes

0.2 %

Filtro de liquidez

Precio cierre mensual > 1

Condiciones

Market Cap > 1.000.000.000

Cash Flow operativo por acción/precio (%) > 0

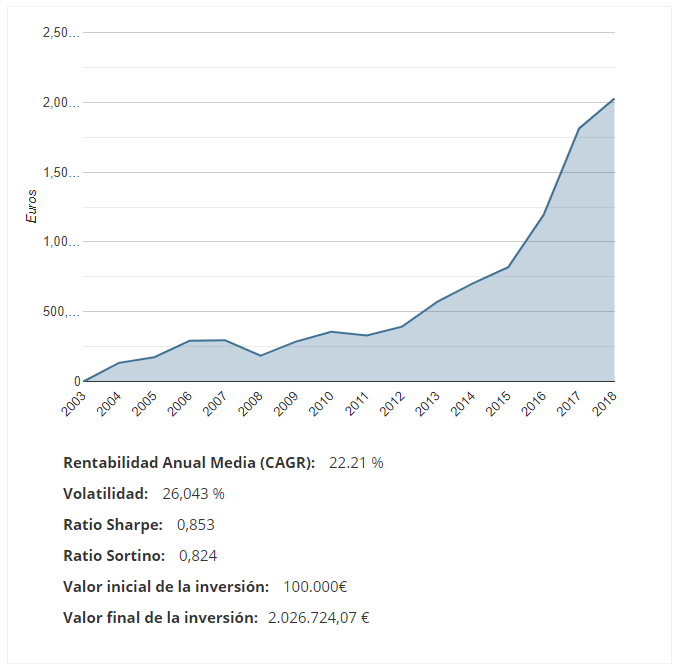

Es este caso he preferido usar un universo de acciones más grande, pues España puede tener acciones mejores que otras pero convendrás conmigo que no va a tener las mejores acciones. Para encontrar las mejores en términos relativos, debemos abrir el universo de acciones y hacerlo más grande.

Por otro lado, he usado un modelo multi-factorial que busca las empresas con más bajos EV/FCF y más altos ROIC, y que a la vez tengan un Cash Flow Operativo por acción/precio positivo. También he decidido descontar un 0.2% de gastos de trading, ya que como inversores son costes que vamos a pagar. También he quitado las empresas que cotizan por debajo de 1 euro (porque muchas de ellas no tendrán liquidez) y las que son más pequeñas de 1.000 millones de capitalización (por el mismo motivo: liquidez).

El resultado:

En este caso, el Top30 del ranking (nuestro índice guía) ha generado, en el mismo período de estudio en el que el Ibex35 cayó un -0.40% anual medio, una rentabilidad del 22,21% anual medio.

Esto es smart-beta o inversión factorial.

Como veis, el comportamiento de las acciones puede explicarse mediante factores, lo que significa que podemos usar los factores que más alta correlación tengan con elevadas rentabilidades cíclicas para construir nuestros portfolios, y no tendremos así que analizar una a una las acciones, pues es sabido que la mayoría de gestores activos no baten a los índices de referencia. El motivo es que como humanos que son, padecen graves errores de comportamiento y sesgos cognitivos, que por otro lado la inversión smart-beta los evita.

Para ponerlo en práctica sólo necesitas una herramienta de screening, para lo cual te recomiendo la de zonavalue.com.

Espero que os haya gustado el artículo.