Hemos grabado el que será el siguiente capítulo de Casting Strategies y en este caso centramos el tema en la inversión bajista (Short Selling), aquella que suelen llevar a cabo los inversores Deep Value, Activistas y gestores de Hedge Funds. El caso es que al final del episodio se me ocurrió que Tobias Carlisle en su último libro le faltó la versión Long/Short en un apéndice, de haberlo hecho, su propuesta le hubiera quedado mucho mejor.

Algo así como hizo el profesor Joseph Piotroski en su paper, donde explicaba su propuesta que combinaba el Price to Book Value & F-Score, pero que en el apéndice explica un portfolio Long/Short usando sólo el F-Score, y le queda mucho mejor el resultado.

Pues bien, si Tobias hubiera hecho lo mismo…

Para quien no se haya leído el libro, aquí adjunto una propuesta que compara este libro con la fórmula mágica de Greenblatt.

THE ACQUIRER’S MULTIPLE VS. MAGIC FORMULA

El caso es que Toby explica que simplemente comprando las acciones más baratas de acuerdo al Acquierer’s Multiple se batirá al mercado consistentemente. Así de simple, sin pensar. Pura inversión cuantitativa.

Acquierer’s Multiple = Enterprise Value/Operating Earnings = EV/EBIT

Si compramos empresas que están muy infravaloradas, lo que él llama Deep Value (profundo value) entonces no hace falta, según él, buscar calidad en las empresas, no hace falta buscar que la empresa sea maravillosa, sino más bien lo contrario, encontraremos empresas echas unos zorros pero que cotizan irracionalmente baratas.

Se aproxima a la idea original del Value Investing o de los Contrarian.

Está muy bien el enfoque del libro que conste y sus resultados son interesantes.

Yo he testado ese modelo no sólo en EEUU sino incluyendo países de la zona Euro y el resultado sigue siendo fantástico; y excluyendo el sector Financiero como hace Tobias Carlisle.

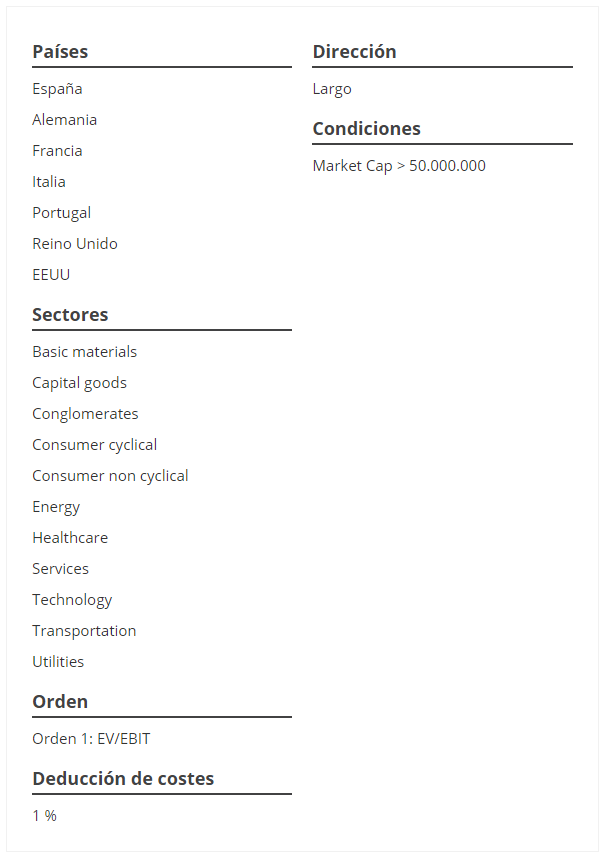

Portfolio Long

backtesting gratuito zonavalue.com

El resultado es claramente interesante, con una CAGR del 26,05% en los últimos 10 años.

Nota: porfolios equi-ponderados, períodos fiscales, top20 del ranking para cada porfolio.

Ya habla Toby en su libro de todo esto. El motivo es que al comparar el Enterprise Value con las ganancias operativas el ratio nos muestra un método muy preciso para calcular cuánto gana una empresa en relación al precio de compra (incluyendo la deuda neta) de la misma.

También explicaba esto mismo Joel Greenblatt. Quiero decir, no hay nada nuevo en lo que hemos visto hasta aquí.

Una cosa interesante a tener en cuenta en este estudio es que Tobias se da vía libre para contar con EV/EBIT negativos, cosa que nos permite dos cosas:

- las empresas del top del ranking tendrán una caja neta por acción superior al precio de la acción (me recuerda a algunos comentarios de Iván Martín, respecto de cómo localizar empresas infravaloradas, donde usaba esta métrica); o,

- la empresa tendrá pérdidas operativas, en lugar de ganancias. Pero esto no necesariamente es malo cuando se trata de buscar Value profundo, de hecho se acerca a esa idea de encontrar “empresas a las que les queda una última calada” que decía Buffett.

Muy interesante.

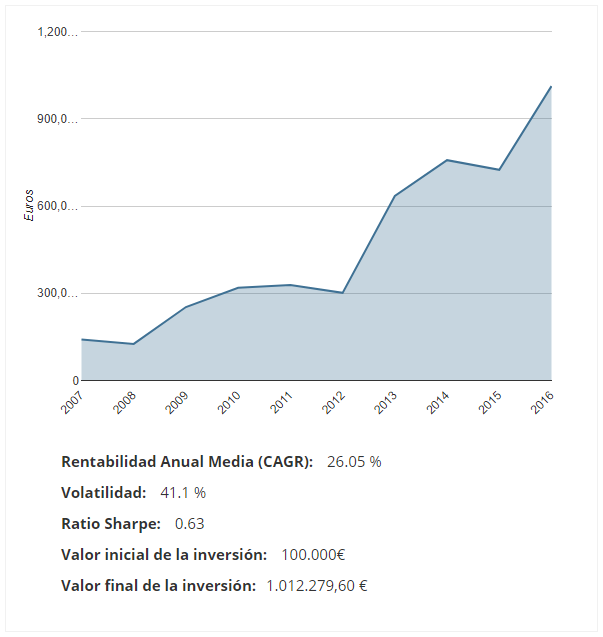

Porfolio Short

El siguiente paso en este trabajo sería identificar cómo se comporta el escenario contrario, es decir,

¿qué pasaría si invertimos en posición corta sobre las acciones del universo de estudio que tengan mayor EV/EBIT?

Veámoslo:

En este caso, tener en cuenta que he tenido en consideración el sector Financiero (es decir, todos los sectores), porque estamos hablando de posiciones Bajistas, con lo que parece sentido invertir en aquellos sectores más desfavorecidos por el Value Investing, y el Financiero se lleva la palma, motivo por el cual Tobias lo retira del estudio para los Largos, y yo lo añado para los cortos.

La rentabilidad es muy moderada, como es lógico pues hasta las empresas que están más caras tratan de seguir creciendo. Siempre.

Pero mirar, la clave no está en que estas empresas nos hagan ganar dinero, sino que lo que sucede cuando combinas ambos portfolios.

Long/Short Acquirer’s Multiple

Explico lo que he hecho.

Lo primero es que la mayoría de inversores profesionales que hacen inversión Short, no ponderan de la misma forma la parte Long que la Short, una práctica habitual es que los Short cubran el 50% de la posición alcista.

Otra cosa habitual es que los inversores que hacen Long/Short lo hagan por la vía de apalancar un poco la parte long.

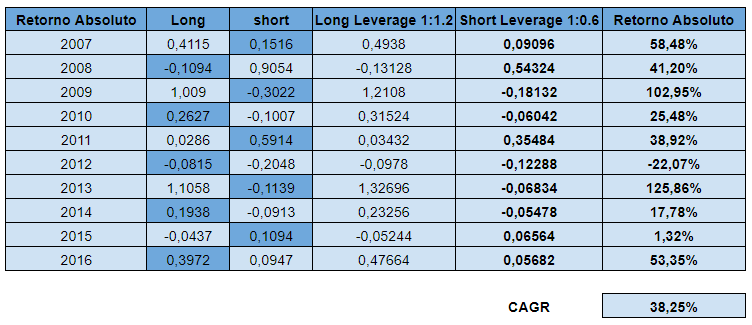

Dicho esto me baso en el Fondo GARIX de Joel Greenblatt para construir un portfolio que tiene una exposición neta del 120% en LONG y cubre con SHORT el 60% del portfolio.

Haciendo esto, el resultado de aplicar conjuntamente la estrategia que propone Carlisle junto con su respecto opuesto para posiciones Short, sucede que el conjunto se comporta mucho mejor.

Como suele pasar en casi todos los modelos Long/Short y por lo que la mayoría de inversores Billonarios tiene Hedge Funds (Fondos de Cobertura), a saber: Joel Greenblatt, Cliff Asness, el propio Toby Carlisle aunque no lo cuenta en su libro (asesora en esta estrategia a través de Carbon Beach con un portfolio cubierto).

El resultado,

- Rentabilidad anual media del 38,25% neta

- Años como el 2008, el modelo arroja una rentabilidad del 41,20% neto ese año

- Años como el 2011 donde la cartera Long no da rentabilidad, el portfolio Short suma un 59%, dando un resultado conjunto en el año del 38,92%

- Simple a más no poder. Gracias Toby

Para los escépticos de la inversión bajista o aquellos que crean que los “bajistas” son tiburones desalmados que quieren hundir a las empresas, que piensen que en realidad la mayoría de inversión bajista se lleva a la práctica bajo la perspectiva o enfoque de inversión que aquí he explicado.