Para analizar qué es el valor intrínseco a lo largo de post seguiremos al detalle el siguiente guión:

- Qué es el Valor Intrínseco

- Inconvenientes en el cálculo del valor íntrínseco

- La fórmula del Valor Intrínseco

- Free Cash Flow Futuro por acción

- Algunos ejemplos de valor intrínseco

- Interpretación del valor intrínseco

- Screening y Conclusión

Qué es el Valor Intrínseco

El Valor Intrínseco, en el ámbito de la inversión en Bolsa sobre acciones, es un concepto popularizado por el padre del Value Investing, conocido por todos, Benjam Graham.

¿Podemos invertir como Benjamín Graham de un modo sistemático?

El significado de valor Intrínseco trata dar a conocer al inversor el valor real de la compañía, que no tiene porque ser igual el precio al que cotiza. De hecho el precio de un producto es la cantidad de dinero que pagamos por él, mientras que el valor es el beneficio o la utilidad que obtenemos si adquirimos ese producto.

[ctt template=”8″ link=”2U860″ via=”no” ]”Price is what you pay, Value is what you get”. Warren Buffett[/ctt]

En general se ha entendido, tras interpretaciones ulteriores que el Valor Intrínseco de una compañía se calcula como el Descuento de los Flujos de Caja.

La fórmula para calcular el Descuento del Free Cash Flow es la siguiente:

Descuento del Free Cash Flow= FCF*{[(1+g1)/(1+d)+(1+g1)^2/(1+d)^2+…+(1+g1)^10/(1+d)^10]+(1+g1)^10/(1+d)^10*[(1+g2)/(1+d)+(1+g2)^2/(1+d)^2+…+(1+g2)^10/(1+d)^10]}

Donde,

d = a la tasa de descuento

g = a la tasa de crecimiento.

Se establece un período de flujos equivalente a 10 años, como norma generalizada.

Inconvenientes en el cálculo del Valor Intrínseco

Ahora bien, el problema de esta fórmula es que no puede aplicarse en empresas sin ventas o resultados relativamente constantes; pues se está teniendo en cuenta el crecimiento, asumiéndose que la empresa va a seguir creciendo a tasas similares.

La fórmula del Valor Intrínseco

En zonavalue.com sin embargo con motivo de disipar el anterior inconveniente, y puesto que nos interesan métricas que puedan usarse en términos cuantitativos comparables, optamos por la siguiente re-formulación, muy generalizada en el mundo de la inversión por los analistas.

Valor Intrínseco = Múltiplo de crecimiento*Free Cash Flow (media 7 años) + 0.8*Activos Netos(más recientes)

Esta fórmula pretende estimar el Valor Intrínseco de la compañía, usando varias métricas. A saber:

El Múltiplo de Crecimiento: el múltiplo de crecimiento se determina proyectando 20 años de Free Cash Flow y descontándolos a Euros corrientes.

Free Cash Flow (media 7 años): se usa una media de los últimos 7 años en el Free Cash Flow para normalizar el Free Cash Flow. La idea es suavizar los picos y caídas que pueda tener en Free Cash Flow en el período comprendido anualmente, por medio de una media de 7 períodos, incluyendo el año en curso.

0.8*Activos Netos(más recientes): el objetivo de este ajuste que contempla sólo el 80% de los activos netos es que a menudo se compran y venden partes proporcionales de las empresas por numerosas razones. Debido a esto, parece justo incluir una porción del patrimonio total como parte del cálculo del valor intrínseco.

En cualquier caso, esta proporción puede ser considerada a discreción del inversor, teniendo en cuenta que no parece sensato incluir el 0% de los Activos Netos en el Valor Intrínseco (porque significaría que los Activos Netos no tienen ningún impacto), ni un 100% ya que supondría admitir un impacto irracional en el Valor Intrínseco (por ejemplo estaríamos asumiendo que las cuentas pendientes de cobro van a ser cobradas en su totalidad, y todos sabemos que eso no es así. De ahí los impagados).

Más información sobre cuánto cuestan tus pantalones y el valor intrínseco en este artículo, amplía tus conocimientos.

Free Cash Flow Futuro por acción (Valor)

El Valor Intrínseco puede expresarse como el Free Cash Flow Futuro por acción, para ello tan sólo habrá que dividir el Valor Intrínseco entre el número de acciones, es decir:

Free Cash Flow Futuro por acción = Valor Intrínseco / Nº Acciones

En este caso, lo que obtenemos en un valor futuro estimado del Valor Intrínseco por acción, de tal forma que se hace comparable con el precio de la cotización y altamente significativo en cuanto a su interpretación.

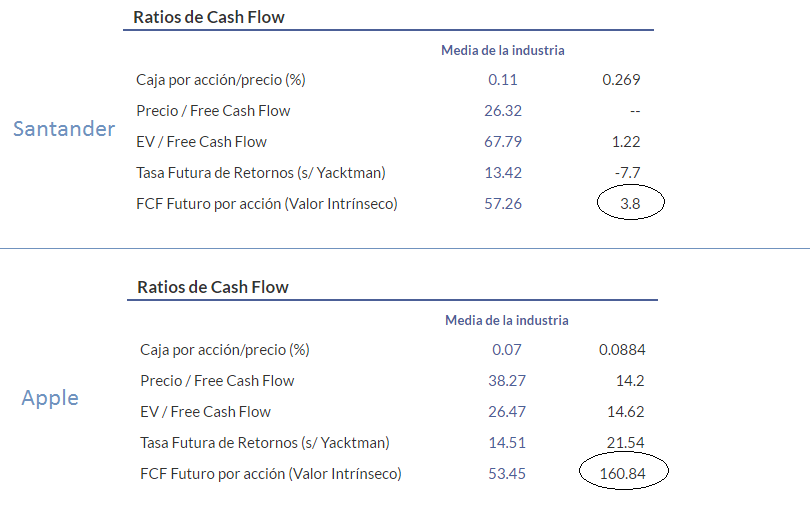

Algunos ejemplos (a 28/04/2017)

Banco Santander: Precio 5,93 euros / Valor 3,8 euros

Apple: Precio 143,79 dólares / Valor 160,84 dólares

Interpretación del valor intrínseco

En el caso de del Santander, cotiza a un precio superior al de su Valor Intrínseco, con lo que no existe margen de seguridad en la compra ya que estaríamos pagando por las acciones del Banco Santander una cantidad superior al Valor de lo que percibimos. Sería una mala idea de compra.

En el caso de Apple, cotiza por debajo de su Valor Intrínseco, lo que implica que existe un margen de seguridad en la compra que nos asegura comprar por debajo de su Valor real. Sería una buena idea de compra.

ratios cash flow Santander y Apple

Fuente: zonavalue.com

a 28/04/2017

Screening y Conclusión

Este ratio no permite hacer screening puesto que no es un ratio relativo. Para relativizarlo deberíamos usar el Free Cash Flow Futuro por acción/Precio. Por tanto, mientras no se divida entre el precio, su uso se circunscribe sólo al ámbito del análisis.

Esta métrica sin embargo es muy restrictiva, hay pocas empresas que cumplan la condición de Valor Intrínseco > Precio y aún en este caso, dada la fórmula en cuestión, ésta atraerá a nuestro radar muchas empresas que tienen altos Free Cash Flow Futuros pero que están echas unos zorros, pues pueden concurrir circunstancias en una mayoría de los casos donde esta condición de infravaloración se dé porque la empresa sea un mal negocio.

El ratio Valor Intrínseco (aún relativizado para poder usarlo en screening), no es un ratio adecuado para esta práctica, sino que se usa en los siguientes ámbitos:

- Localizar empresa infravaloradas, para luego aplicarles un exhaustivo análisis cualitativo y cuantitativo a las acciones candidatas para elegir de entre ellas aquellas en las que definitivamente invertiremos.

- De entre las acciones que he localizado usando otras métricas de valoración distintas del Valor Intrínseco, puedo poner especial atención en conocer qué circunstancias concurren para que se dé el caso en que algunas de ellas tengan un valor superior a la cotización. Puede ser de sumo interés indagar en porqué se da esa circunstancia y podemos descubrir motivos interesantes que motiven la compra esa acción entre otras candidatas.

Pensar que con esta fórmula, pretendemos acercarnos a la filosofía de inversión que ideó Graham y que popularizó Warren Buffett, en la que

[ctt template=”8″ link=”D89t9″ via=”no” ]El objetivo de una buena inversión es comprar Valor lo más barato posible[/ctt]