Los estudios de Backtesting que se hubieran realizado con anterioridad al 12/02/2018 podrían ofrecer resultados muy distintos de los que ahora pueda ofrecer la herramienta de Backtesting, como consecuencia de la actualización y ampliación de la base de datos.

Ver aquí las nuevas actualizaciones

Value & Estrategia de Momentum

Este artículo nace de una de las preguntas que respondí en la entrevista que me hicieron en el programa Casting Strategies, sobre la Estrategia de Momentum, pero me parecía que el asunto requería mayor detalle que la respuesta que dí entonces, así que aquí estamos.

La idea del artículo estará basada en la misma argumentación que hacemos Lorenzo Serratosa y yo en el paper que nos publicaron en SSRN: ver paper aquí.

En este paper examinamos el comportamiento de porfolios basados en estrategias cuantitativas orientados tanto al Value Investment como Momentum.

Además examinamos la conveniencia de combinar ambos estilos de inversión mediante haciendo un ranking del universo de Acciones en Europa y EEUU, y encontramos que resulta beneficioso combinar ambos modelos cuando utilizamos Momentum para clasificar el primer decile del ranking de Value.

Nos basamos en el trabajo previo de Wesley Gray y Jack Vogel para ilustrar una guía de estudio, y completamos las conclusiones previas con información sobre las diferencias entre el trabajo previo y el nuevo.

Llegamos a la conclusión de que combinar Value & Momentum en Europa funciona, y conviene. Así como lo hace en EEUU.

Proporcionamos un método de screening que cumple con los criterios y casos de estudio revisados en el paper.Keywords: Value, Momentum JEL Classification: a, c, g, h

En particular mi sesgo de inversión es fundamental, yo me decanto por el Value Investing. La Estrategia de Momentum, ¿tiene sentido? carece de fundamento aunque es lógico y evidente, pero cuesta hacerse a la idea de invertir con convicción bajo los supuestos de que “si algo ha ido bien, seguirá yendo bien durante algún tiempo”, al menos a mi me cuesta. Pero no niego la mayor, la realidad es la que es.

La inversión por fundamentales requiere de ciertos conocimientos de Valuación de empresas que, pese a lo que la gente cree, es más sencillo de lo que parece. Sin embargo la idea de comprar una empresa que “está subiendo” y presumiblemente por eso seguirá haciéndolo durante algún tiempo, es seductora (y accesible, vendible, fácil).

A la gente le seduce lo fácil de esta segunda elección, porque practican el arte de la pereza. La pereza del aprendizaje, la pereza frente a la inquietud por el conocimiento.

Sin embargo, va y resulta que tienen razón. Que funciona.

Vaya…

La Estrategia de Momentum, ¿tiene sentido? se basa en la idea científica de que un cuerpo en movimiento tiende a continuar en Movimiento (Sir Isaac Newton). Respecto a la inversión, se dice que el Momentum es el movimiento del precio de la acción ya sea al alza (positivo) o a la baja (negativo).

El Momentum más testado y que genera mayor rentabilidad es el Momentum Relativo.

¿Qué es el Momentum Relativo?

El Momentum Relativo es el resultado de comparar en el período de 12 meses el comportamiento de unas acciones respecto de otras. Se dice que es la fuerza relativa de una acción y ésta es comparable con el resto de acciones.

Cualquier empresa que en los 12 últimos meses haya tenido un comportamiento al alza mejor que otras, tendrá mejor Momentum Relativo positivo. Ver paper aquí.

TIME SERIES MOMENTUM

Tobias J. Moskowitz

AQR Capital; University of Chicago – Booth School of Business; National Bureau of Economic Research (NBER)

Yao Hua Ooi

AQR Capital Management, LLC

Lasse Heje Pedersen

AQR Capital Management, LLC; Copenhagen Business School – Department of Finance; New York University (NYU); Centre for Economic Policy Research (CEPR)

September 1, 2011

Abstract

We document significant “time series momentum” in equity index, currency, commodity, and bond futures for each of the 58 liquid instruments we consider. We find persistence in returns for 1 to 12 months that partially reverses over longer horizons, consistent with sentiment theories of initial under-reaction and delayed over-reaction. A diversified portfolio of time series momentum strategies across all asset classes delivers substantial abnormal returns with little exposure to standard asset pricing factors and performs best during extreme markets. Examining the trading activities of speculators and hedgers, we find that speculators profit from time series momentum at the expense of hedgers.

El problema del Momentum Relativo es la alta volatilidad pese a la buena rentabilidad. La solución, muchos inversores la encuentran en combinar empresas infravaloradas (Value) que a su vez tengan alto Momentum Relativo. Y parece tener sentido.

De hecho Cliff Asness es un gran defensor de esta idea de combinar Value & Momentum (de AQR), así como inversores de la talla de Patrick O’Shaughnessy, Stanley Druckenmiller o Wesley Gray y Jack R. Vogel.

De hecho estos últimos publicaron un artículo bastante interesante donde estudian la rentabilidad en backtesting de aplicar de forma conjunta un combinado de Value con Momentum con fantásticos resultados.

La Estrategia de Momentum, ¿tiene sentido? además tiene algunas versiones que han perturbado su sentido original. Los inversores que usan análisis técnico tienen su origen en el Momentum pero han variado sus principios para introducir factores de toma de decisiones basadas en hacer un seguimiento de esas tendencias.

Vamos a analizar por tanto las bondades del Momentum y me basaré en el artículo de Wes y Jack para estudiar si podemos explicar porqué el Momentum funciona.

Momentum

Según ellos,

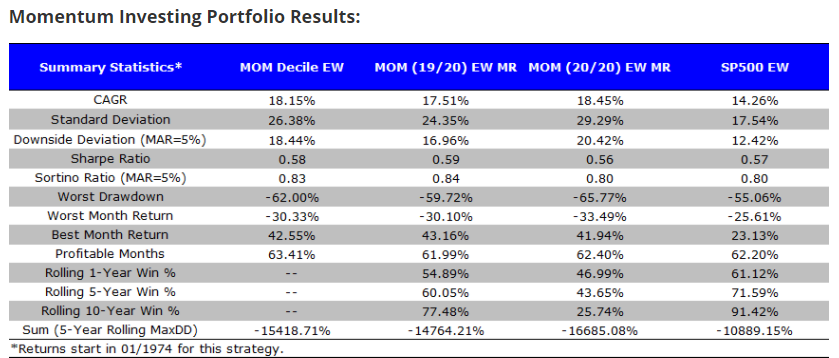

Ellos testan esta estrategia usando el Price Index12m desde el 1974 hasta el 2014 y la rentabilidad del modelo les da una rentabilidad CAGR del 18,15% para el primer decile del ranking en EEUU.

Aquí hay que considerar que no están teniendo en cuenta gastos (cosa que me parece lógico pues es un modelo de estudio) pero usan porfolios de aproximadamente 1.800 acciones, cosa que me parece irracional para un inversor de a pie.

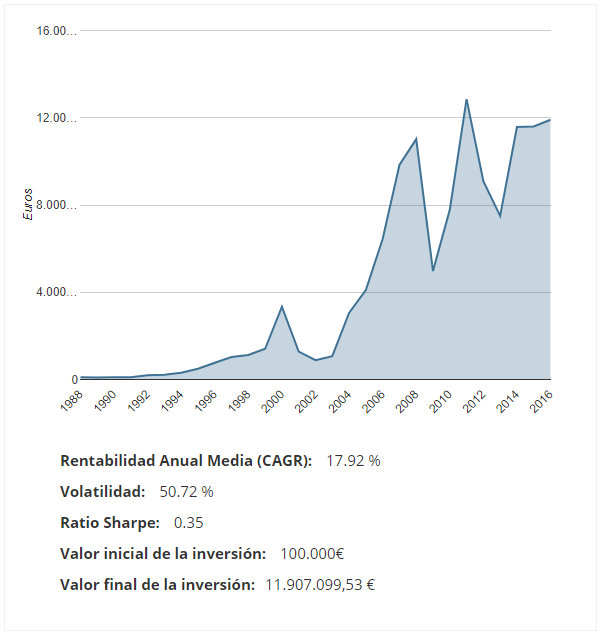

Si testamos nosotros mismos esta estrategia podemos ajustarla a criterios más cercanos a lo que haríamos en realidad. Así que eso haremos y vemos qué tal funciona:

Porfolio Estrategia de MOMENTUM

Ranking: Price Index 12m

Usaré porfolios equi-ponderados para construir año tras año durante los últimos 28 años una cartera que se compondrá del TOP20 del ranking de empresas con mayor Price Index 12m

No descontaré gastos pues éste es un trabajo de estudio

Universo de acciones: España, Alemania, Francia, Italia, Portugal, UK y EEUU.

Resultado:

Takeaways:

Lo primero que podríamos concluir es que el Momentum tal y como apuntan las evidencias, sí es una estrategia de por sí rentable, alcanzando una rentabilidad del 17,92% CAGR durante un período de 28 años.

Lo malo es la Volatilidad, que como es ampliamente conocido, es muy elevada en la estrategia de Momentum, de hecho tal y como podemos observar en nuestro estudio, alcanza el 50,72%.

El binomio rentabilidad riesgo es malo, pues es demasiado Volátil para la ganancia que otorga el modelo a cambio (Ratio Sharpe 0.35)

Añadir países zona euro y UK reduce un poco la rentabilidad pero no de forma significativa. Podemos decir que el Momentum funciona de forma global.

CONCLUSIÓN:

Dicho ésto, podemos concluir ampliamente que el Momentum funciona y explica retornos elevados, pero a su vez entendemos por qué la mayoría de inversores de éxito no lo usan de forma aislada.

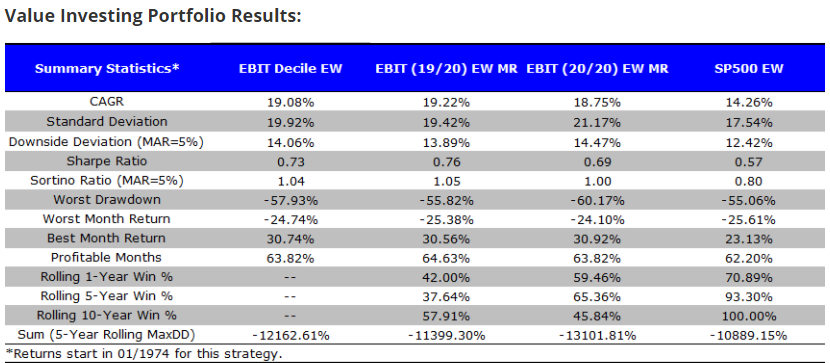

Value

En este caso el artículo concluye que el Value también funciona, y explica retornos del 19,08% CAGR en el mismo período.

Como hicimos antes, testaremos esta misma métrica bajo nuestro parámetros de estudio.

Porfolio VALUE

Usaré las mismas condiciones de estudio que usé en el modelo de Momentum.

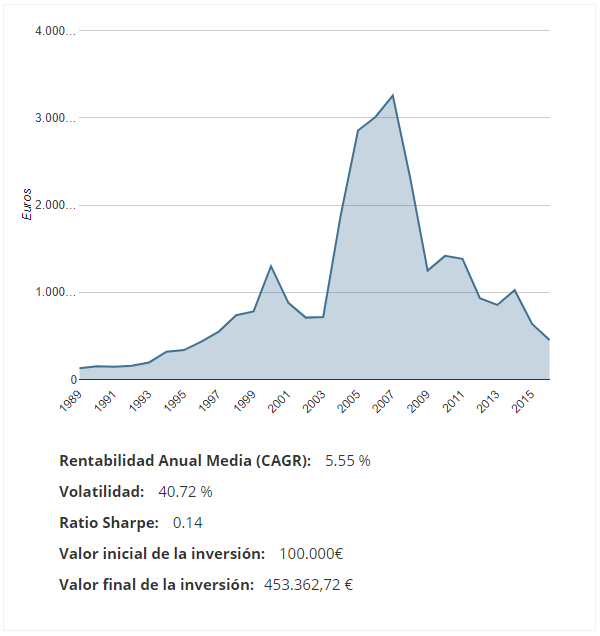

En este caso, el resultado del estudio es el siguiente:

Takeaways:

Introducir Value pasado el año 2007 no ha sido una gran estrategia a partir del 2007.

La rentabilidad del Value en los últimos 28 años en zona euro, UK y EEUU no ha rentado más que un 5,55% CAGR, con una elevadísima volatilidad en relación a la rentabilidad conseguida a cambio (Ratio Sharpe 0.14).

CONCLUSIÓN:

Value genera rentabilidad pero hay períodos donde el Momentum esquiva con mucho mejor acierto las situaciones de crisis en Bolsa.

¿y qué pasa si combinamos los modelos Value & Estrategia de Momentum?

Según Wes y Jack la mejor forma de combinar Value & Momentum es mediante el uso de dos rankings, el primero Value y el segundo Momentum, clasificando el primer decile de Value por Momentum

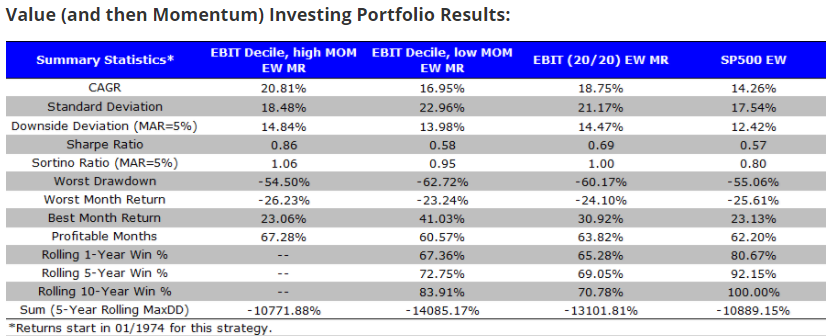

El resultado de su estudio es el siguiente:

Cuando nosotros estudiamos el mismo modelo pero introduciendo países zona euro y UK así como construyendo los porfolios con el TOP 20 de la lista de clasificación ordenada en primer orden por Value y segundo por Momentum (como hacen ellos), entonces el resultado cambia:

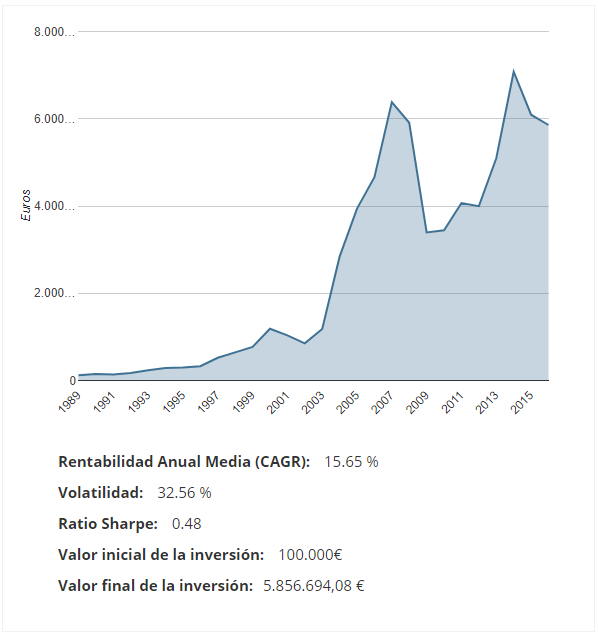

Porfolio VALUE & Estrategia de Momentum

Takeaways:

El modelo explica una rentabilidad global CAGR del 15,65%, lo que es bastante significativa.

Mejora el binomio riesgo-rentabilidad (Ratio Sharpe 0.48), pese a que la volatilidad sigue siendo alta.

La rentabilidad empeora en la etapa de estudio al introducir mercados Europeos.

¿Y entonces qué conclusión deberíamos sacar de todo ésto?

La primera que el Momentum funciona.

La segunda que el Value Funciona pero se ve fuertemente condicionado por los ciclos de mercado (en particular en Europa le ha afectado sobremanera a partir del 2008 incluido)

Combinar Value & Momentum tiene sentido, suaviza la curva de rentabilidad y mejora el ratio riesgo-rentabilidad.

Y entonces, si esa es la conclusión, ¿qué modelo deberíamos usar para implementar Value & Momentum?

En mi opinión Value es mucho más que el EV/EBIT. En este caso he estado usando este ratio sólo por seguir la misma línea argumental de Wes y Jack pero llegado este momento, deberíamos desarrollar un modelo de Value más preciso. El Momentum por su lado no tiene más precisión posible a no ser la de usar medias de diferentes períodos, pero me parece que eso no es necesario pues el Momentum testado con el Price Index 12m es de por sí, como hemos visto, bastante significativo.

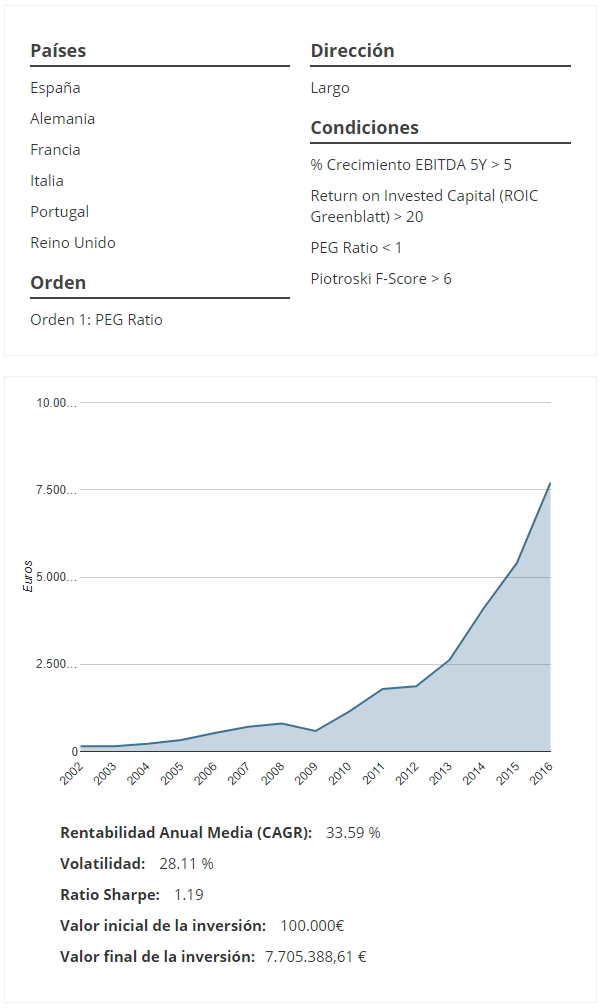

Propongo el siguiente modelo de estudio, que implementaré en Zonan Euro y UK (quitaré EEUU que parece que si añadimos EEUU sesgará el modelo hacia mayor rentabilidad por la parte de Value, y eso podría ser engañoso para inversores Europeos como nosotros que tendemos a invertir más en Europa que en USA). Además testaré sólo los últimos 15 años, así tomará más peso relativo la etapa que va del 2008 al 2015.

Usaré los mismos criterios para la creación de los porfolios así como resto de condiciones:

Ranking: Low PEG Ratio

Condiciones adicionales:

%Crecimiento en el EBITDA 5y > 20

ROIC > 20%

PEG Ratio < 1 Piotroski F-Score > 6

Takeaways:

Lo primero que vemos es que Value, cuando añadimos más factores que hagan más preciso el modelo, funciona y funciona muy bien.

La rentabilidad CAGR asciende al 33,59% con una Volatilidad mucho más baja y un Ratio Sharpe del 1.19.

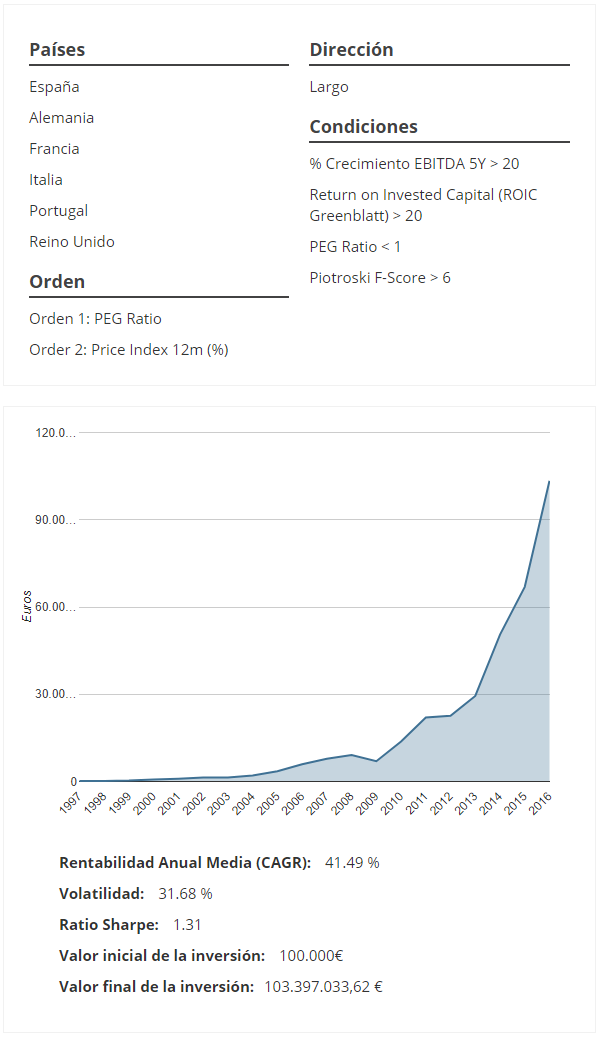

Pero qué pasa si añadimos la Estrategia de Momentum al mismo modelo, ordenando el primer decile de Value por Momentum como sugería el artículo de Wes y Jack

Takeaways:

La rentabilidad del modelo que combina Value & Momentum asciende a un 41,49% en Europa

El Modelo de Value es mucho más preciso, llevándonos a una rentabilidad mucho mayor, pero si añadimos factores de tendencia la rentabilidad mejora considerablemente (7,9% anual)

La Volatilidad es mucho más baja en relación al riesgo. De hecho tiene un ratio Sharpe del 1.31, es decir, excelente.

Conclusión: Obviamente combinar Value & Estrategia de Momentum tiene sentido.

Tendré que estudiar más sobre todo ésto…

Si te interesa el Momentum, no dejes de leer el siguiente artículo

TRADING DUAL MOMENTUM: COMBINA MOMENTUM ABSOLUTO Y RELATIVO

- Trading con Momentum: combina Momentum absoluto y relativo

- 2 Risk Premia Harvesting Through Dual Momentum

- 3 Time Series Momentum

- 4 Value and Momentum Everywhere