En Wall Street…

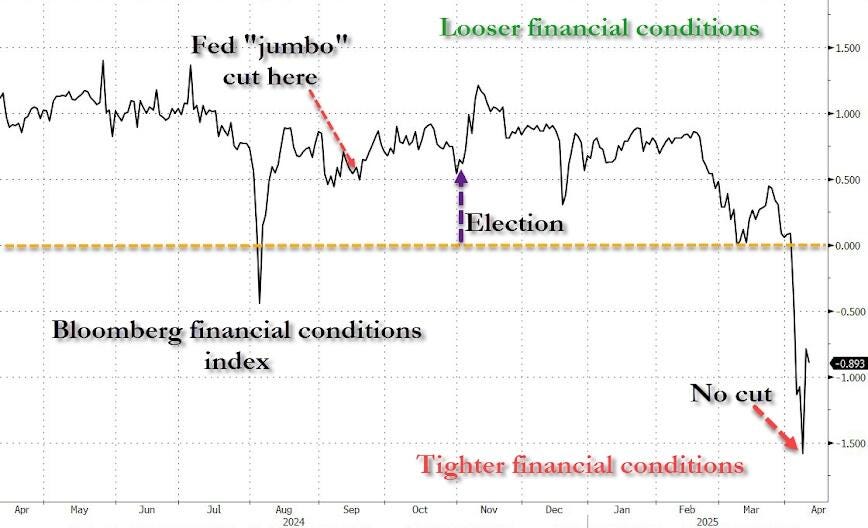

Las condiciones financieras se endurecieron drásticamente durante la semana, aunque obtuvieron algo de alivio el miércoles tras la pausa de Trump del miercoles:

ZeroHedge

Gracias a eso, y al gran cierre de cortos en el rebote de sobreventa que ocurrió, el NASDAQ cerró su mejor semana desde noviembre de 2022.

Esta semana fue la mejor semana para las empresas tecnológicas de gran capitalización desde marzo de 2023.

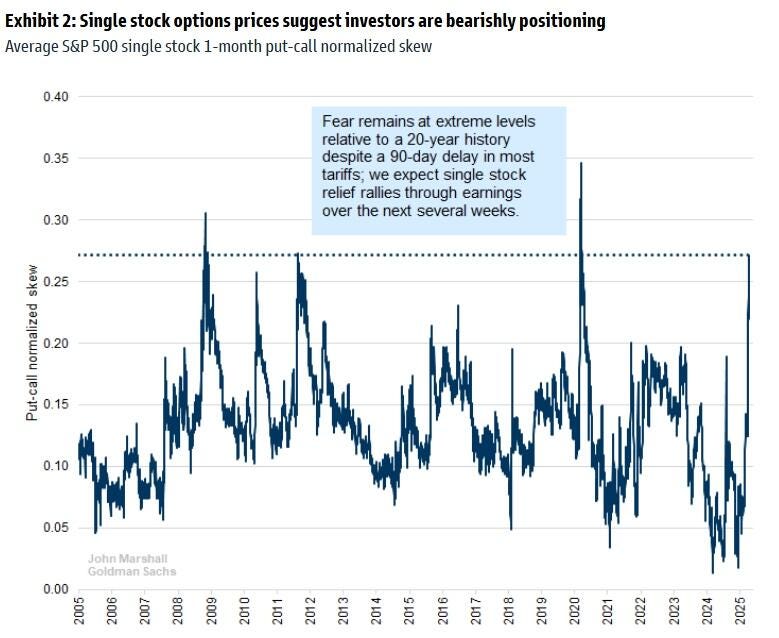

Sin embargo, no celebren estos grandes movimientos, que se deben a un desajuste total… de todo: la desviación entre opciones put y call en la acción promedio del S&P 500 ha pasado de niveles moderados la semana pasada a niveles que reflejan un miedo extremo en comparación con el historial.

Su análisis muestra que cuando los inversores compran opciones de venta de acciones individuales (es decir, la desviación entre opciones de venta y compra es alta), esto muestra que el sentimiento es demasiado bajista y es probable que sea un viento de cola para las acciones.

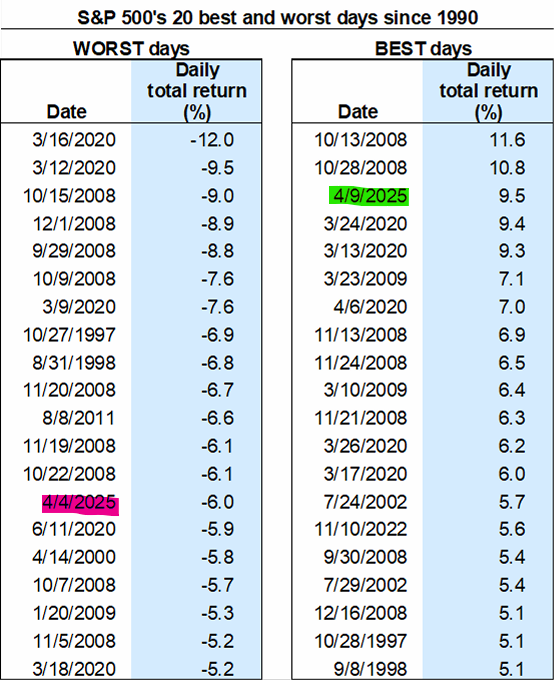

La caída del 4 de abril fue top15 mayores bajadas diarias de la historia (segunda mayor pérdida de capitalización bursátil) y la subida del miércoles, top 3 (mayor ganancia de capitalización)

John Flood, el principal operador de Goldman Sachs, resumió bien las cosas esta semana: el mercado de valores ya no está al mando.

Pero no significa que no pueda tomar impulso de nuevo… Aunque las pistas tendremos que buscarlas por otros lados…

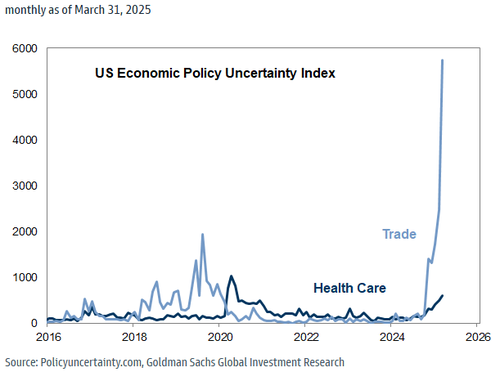

Incertidumbre sobre los aranceles

El viernes por la noche observabamos cómo el USD/CNY caía menos de lo que caída el índice dólar… Lo cuál podía ser una señal de que China había empezado a estabilizar su divisa…

¿Por qué frenar su caída si sabes que es lo “fastidia” a EEUU?

¿Por qué ocurría eso? ¿Estabamos a punto de conocer noticias “positivas”?

La Oficina de Aduanas y Protección Fronteriza de EE. UU. (CBP) publicó ese mismo viernes una nueva guía relacionada con exclusiones (exenciones) a ciertos productos que estaban afectados por los aranceles impuestos por Trump como parte de una política de medidas recíprocas contra China.

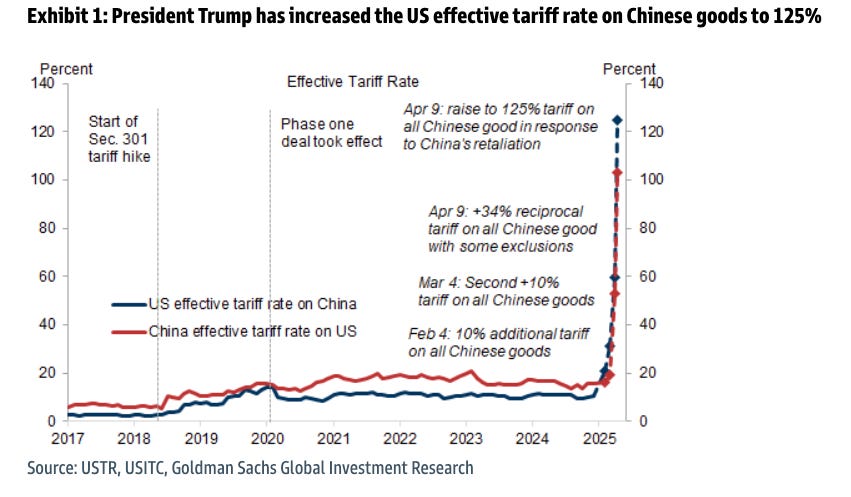

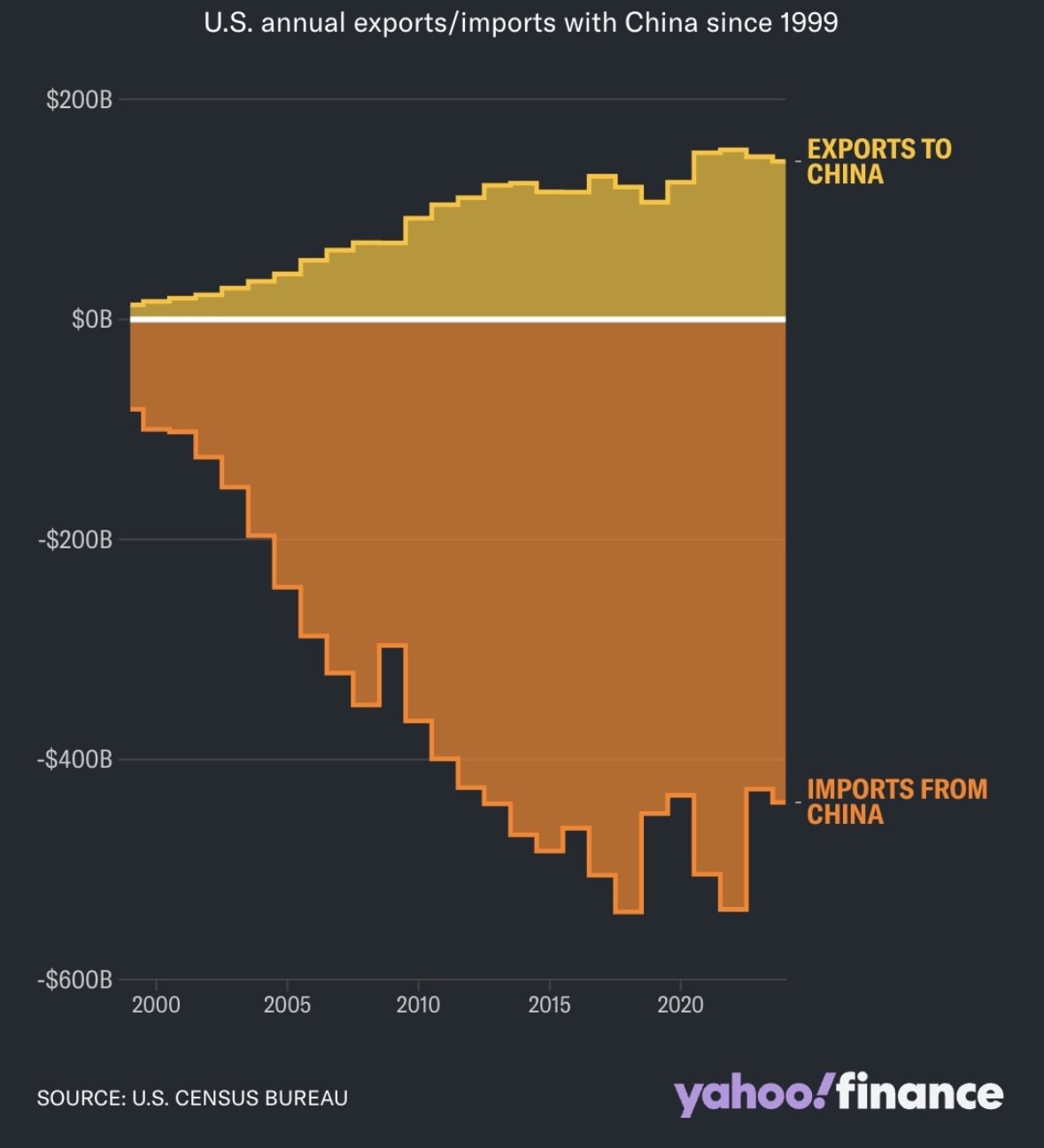

Recuerde… Tasa arancelarias del 145% y 125% no son sostenibles para el comercio actual entre ambos países… Es prácticamente una paralización del comercio:

Esta guía citaba:

Se excluyen temporalmente de los aranceles más altos una serie de productos electrónicos (como smartphones, portátiles y componentes electrónicos).

La Casa Blanca ha indicado que esta exención aplica con efecto retroactivo desde el 5 de abril, es decir, si alguna empresa pagó aranceles más altos desde esa fecha, se le devolverá ese dinero.

En resumen: productos tecnológicos como los iPhones y ordenadores que antes pagaban aranceles más altos al entrar en EE. UU. desde China ahora están temporalmente exentos, y las empresas serán reembolsadas por los pagos realizados desde el 5 de abril.

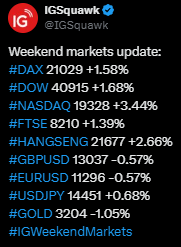

Fantástica noticia, incluso los derivados del fin de semana lo celebraron con alzas del 3% en el NASDAQ

Sin embargo… Las buenas noticias no iban a durar mucho…

El Secretario de Comercio de EE. UU., Howard Lutnick, dijo en ABC, que los teléfonos inteligentes, computadoras, chips y otros productos electrónicos de consumo podrían estar sujetos a nuevos aranceles dentro de aproximadamente un mes, lo que sugiere que las exenciones anunciadas el viernes por la noche son solo temporales.

“Todos esos productos van a quedar incluidos dentro del grupo de los semiconductores, y van a tener un tipo de arancel especial enfocado para asegurar que esos productos se vuelvan a fabricar en EE. UU. Necesitamos tener semiconductores, necesitamos tener chips y necesitamos tener pantallas planas — necesitamos que estas cosas se fabriquen en América. No podemos depender del sudeste asiático para todo lo que utilizamos”.

Cuando el presentador le pidió aclarar si los aranceles sobre los iPhones de Apple y otros teléfonos inteligentes podrían “volver dentro de un mes más o menos”, Lutnick respondió:

“Correcto. Exacto. Necesitamos que nuestros medicamentos, semiconductores y productos electrónicos se fabriquen en América.”

Lutnick también dijo que Trump implementaría:

“Un modelo de aranceles para incentivar que las industrias de semiconductores y farmacéutica trasladen sus cadenas de suministro de vuelta al interior del país”.

“No podemos depender de países extranjeros para cosas fundamentales que necesitamos”

“Esto no es una exención permanente. Él (Trump) solo está dejando claro que estas áreas no están disponibles para negociaciones con otros países. Son cuestiones de seguridad nacional, y necesitamos que se fabriquen en América.”

Y los derivados recogieron ganancias, aunque siguen en positivo:

Y a última hora Trump comento:

Observemos los puntos importantes a futuro:

Evidentemente, es este “paripé” lo que está moviendo los mercados… Pero debemos analizar también, cómo está dispuesto a reaccionar o cuáles son los niveles clave a observar, en caso de que la “cordura” vuelva, que tarde o temprano, volverá.

¿Es momento de volver a la discoteca?

Recuerdo esta cita del jueves:

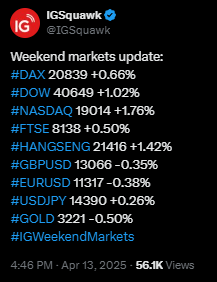

“El cansancio ha aparecido en casi todas las llamadas de hoy. Hasta que no veamos una mejora en la liquidez, seguiremos experimentando una volatilidad extrema a nivel de índice.”

— Mesa de trading de GS.

Por lo que lo más relevante y principal es observar la liquidez…

El “top of book” (la mejor oferta y demanda disponible) está en mínimos de varios años, con solo ~1,5 millones de dólares por lado.

Hay menos dinero disponible en las primeras posiciones de compra y venta, lo que aumenta la fragilidad del mercado. Ordenes relativamente pequeñas pueden causar grandes oscilaciones en el precio.

¿Capitulación? No lo parece:

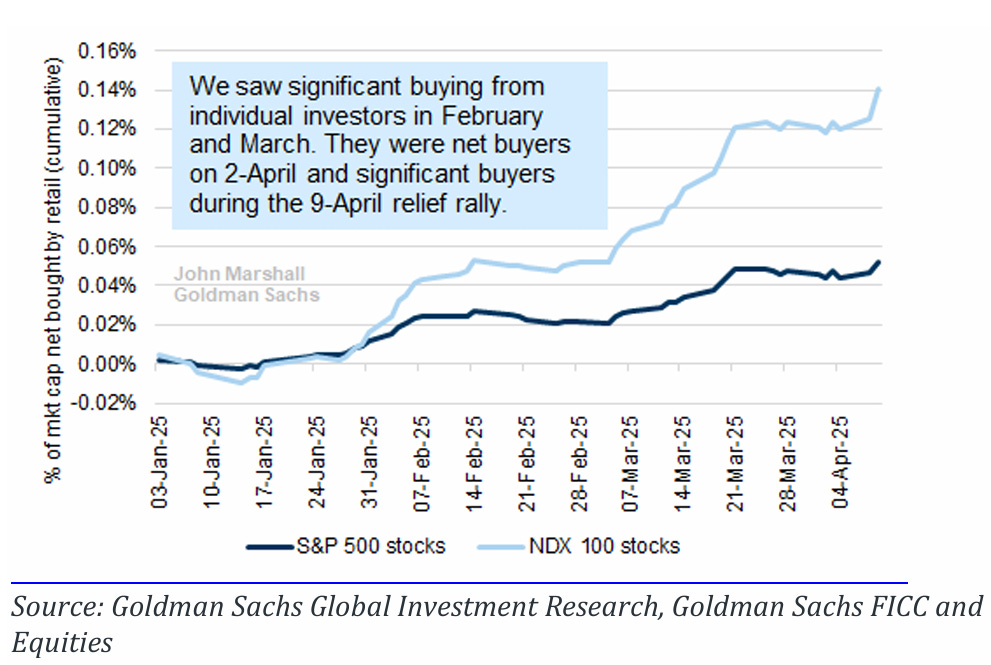

Los inversores individuales no perdieron la confianza en las acciones durante la reciente volatilidad.

Goldman Sachs Electronic Trading (GSET) analizó el flujo neto de compras agregadas en todas las acciones del SPX (S&P 500) y el NDX (Nasdaq 100), utilizando datos públicos a nivel de transacción.

Durante la caída de 2022, los inversores minoristas fueron vendedores,

pero en la reciente volatilidad han sido compradores.

El 9 de abril, los inversores individuales compraron tanto acciones como ETFs durante el repunte.

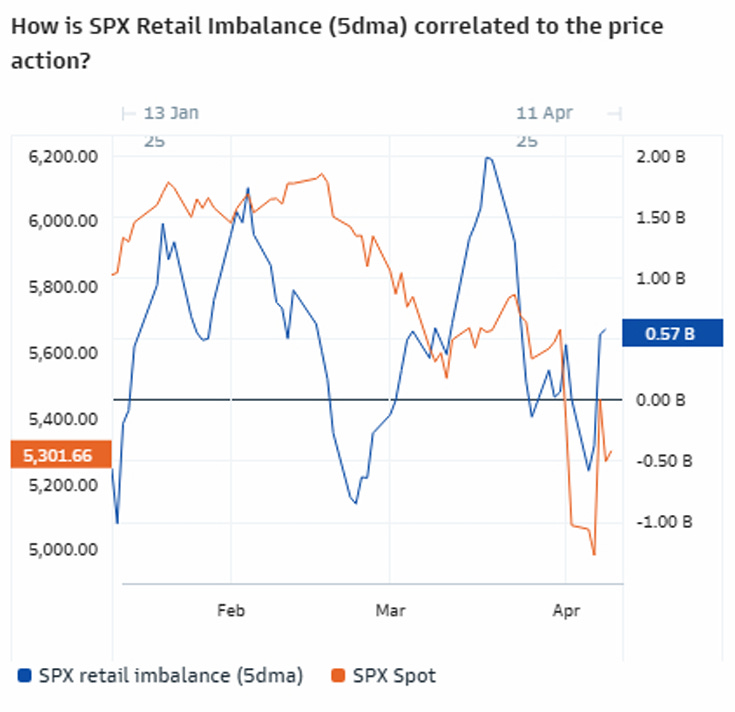

Los inversores minoristas siguen comprando acciones individuales. Se muestra la compra neta diaria de acciones individuales en cada índice, basada en operaciones que pasan por el sistema PFOF (Payment for Order Flow).

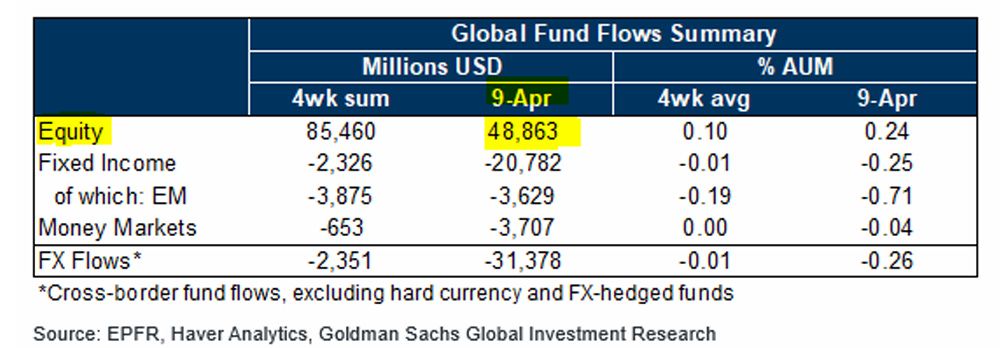

Los flujos netos hacia fondos de renta variable global fueron fuertemente positivos en la semana que terminó el 9 de abril, con +49.000 millones de dólares, frente a solo +2.000 millones la semana anterior.

Hasta el día de hoy, mantienen posiciones cortas por -42.000 millones de dólares a nivel global y -30.000 millones en EE. UU.

Lo más destacado ha sido la venta reciente en fondos de paridad de riesgo y control de volatilidad.

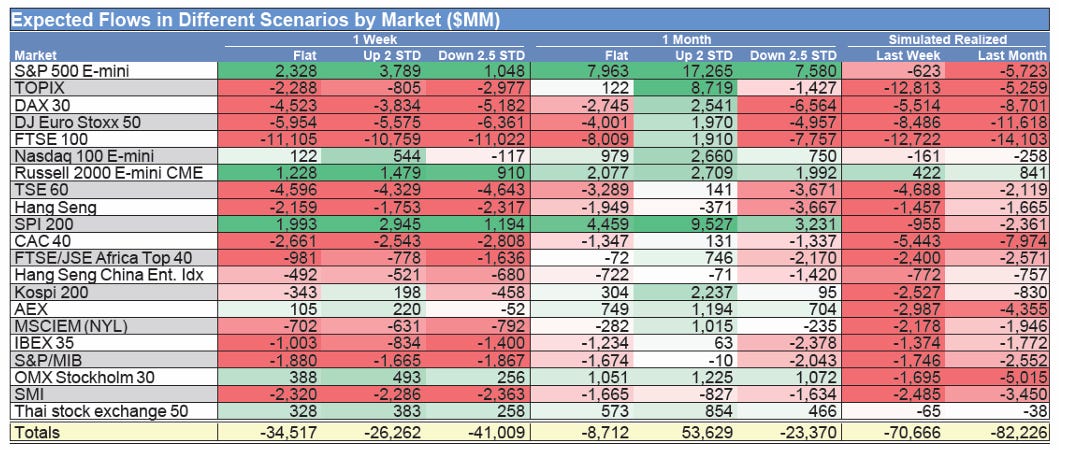

Pero hay algo de optimismo en las pantallas:

- Compradores en EE. UU. durante una semana de mercado lateral:

- +2.300 millones en el SPX (S&P 500)

- +1.200 millones en el RTY (Russell 2000)

- No es mucho, pero es algo.

- Compras fuertes en EE. UU. en un mes con mercado claramente alcista:

- +17.300 millones de dólares

Niveles clave a vigilar en el SPX:

- Largo plazo (LT): 5472

- Medio plazo (MT): 5802

- Corto plazo (ST): 5659

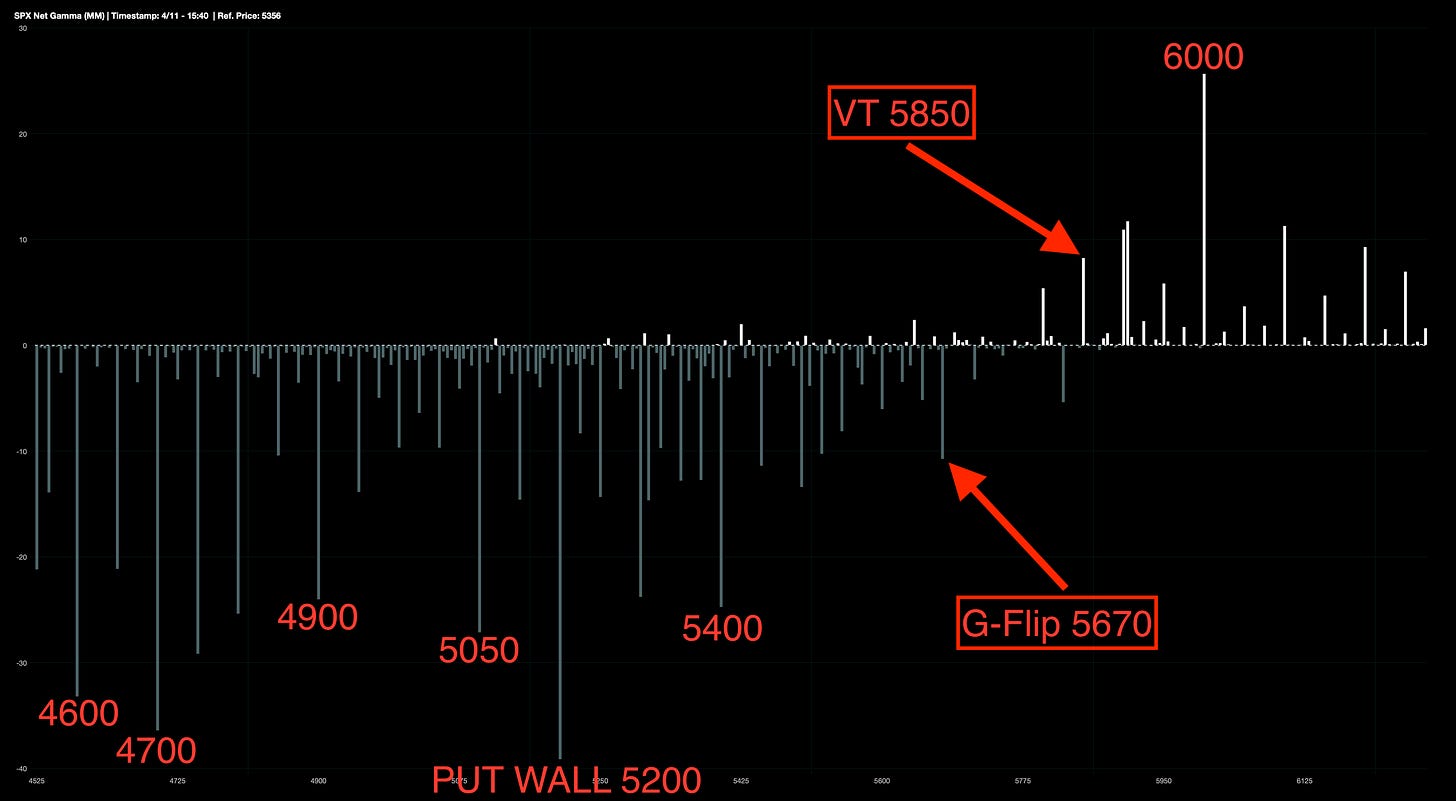

Niveles de Gamma SPX:

- G-Flip 5670.

- Put Wall 5200.

- Volatility Trigger 5850.

J.J Montoya

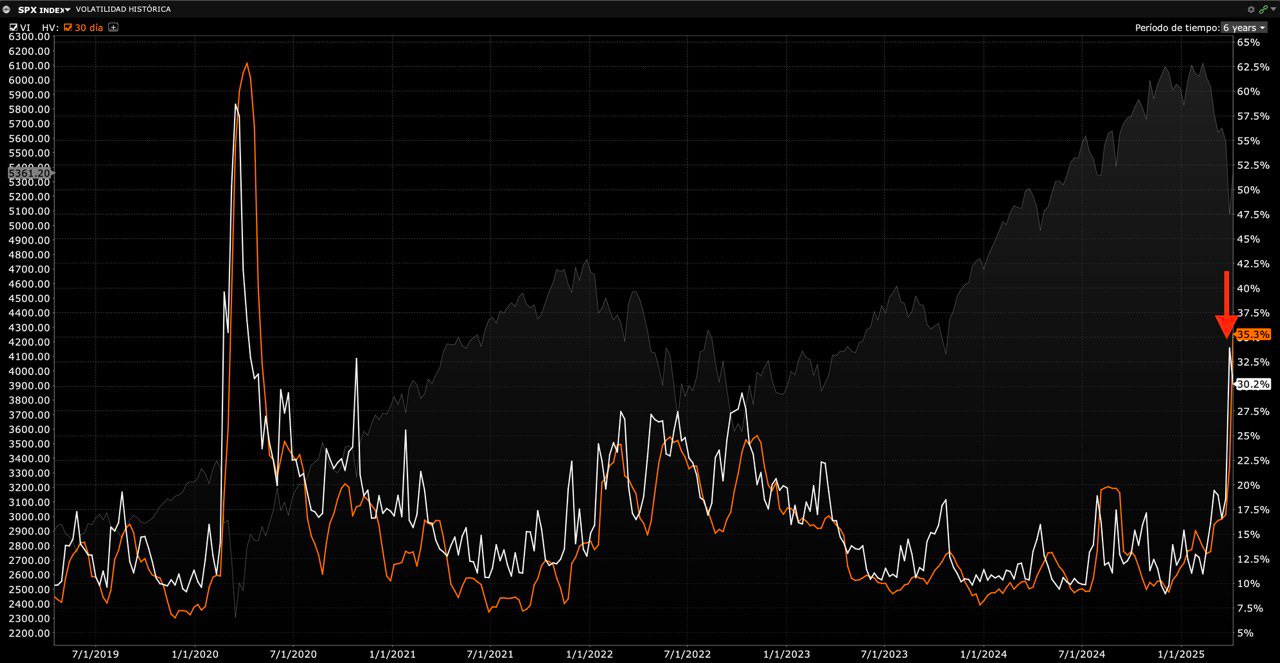

La volatilidad implícita del SPX mostró un leve retroceso el viernes.

J.J Montoya

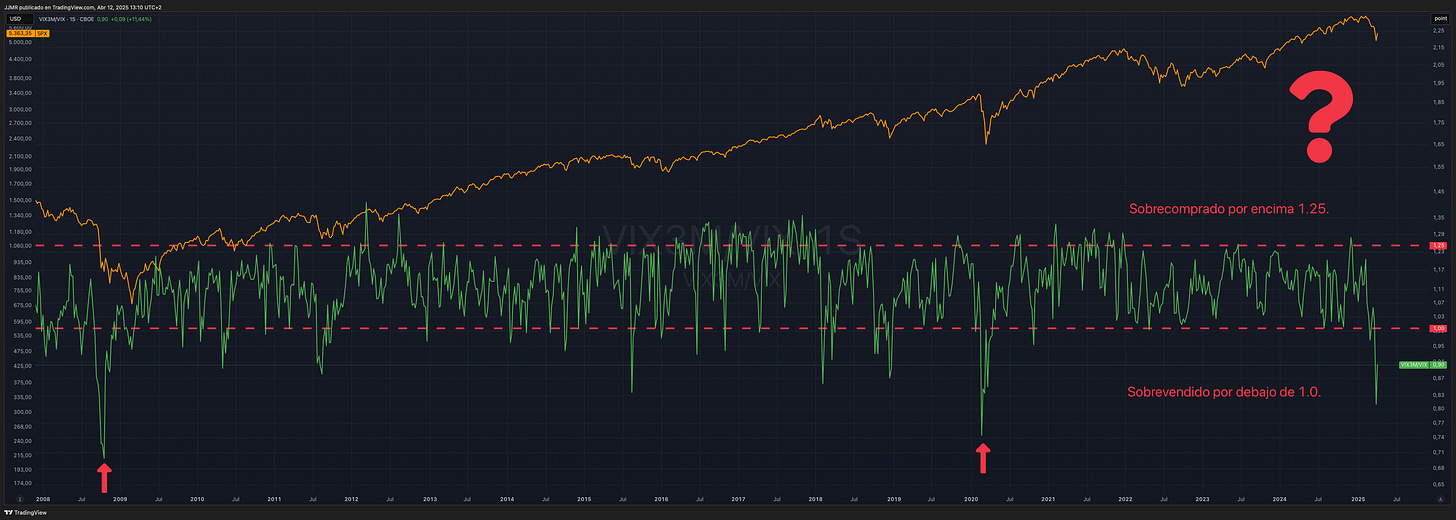

El ratio VIX3M/VIX solo ha estado tan sobrevendido en dos ocasiones anteriores: durante la crisis financiera global de 2008 y la crisis del COVID.

Cuando este ratio vuelva a situarse por encima de 1.0, podría ofrecer una señal interesante de compra.

J.J Montoya

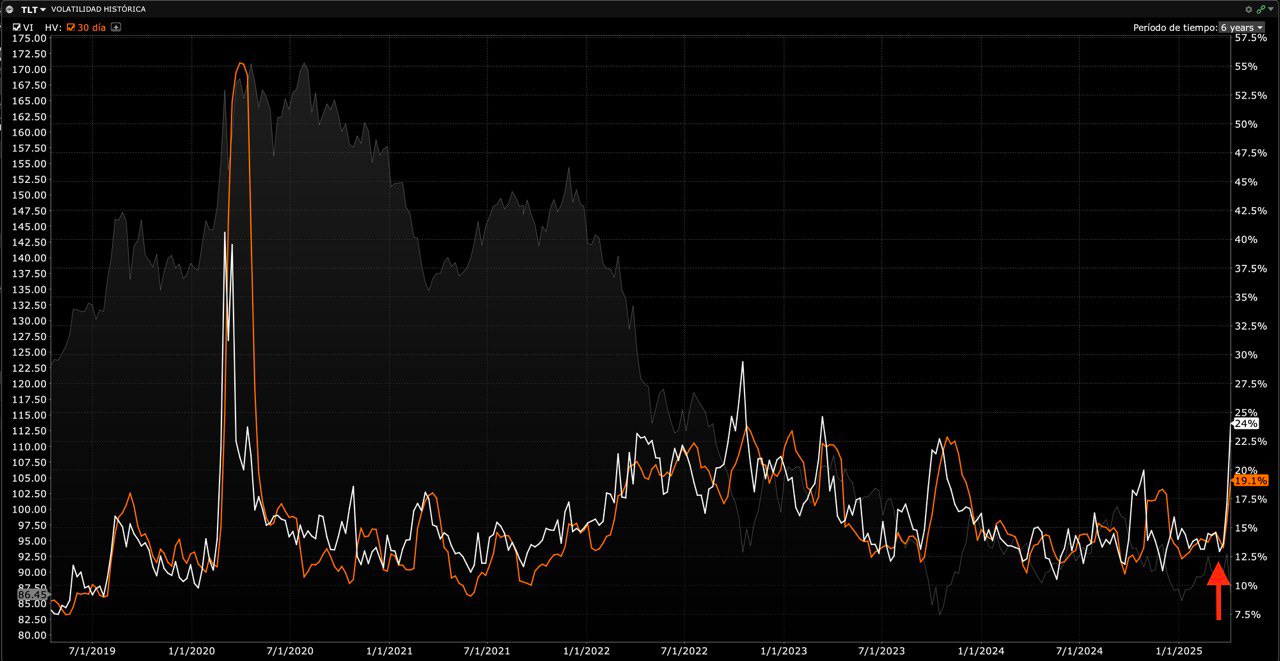

La volatilidad implícita (IV) del ETF TLT y del índice VXTLT está marcando sus niveles más altos desde el mercado bajista de 2022. Esto podría estar anticipando movimientos importantes en el segmento de bonos de largo plazo, y abrir oportunidades tácticas en este producto.

J.J Montoya

Resumen… Parece que terminar con esta “crisis” es sencillo… O lo parecía… Dejo esta cita de McEligott:

El problema principal para las acciones es que, aunque veamos rebotes fuertes y rápidos como ayer (por coberturas de cortos o movimientos técnicos sin fundamentos), la realidad de los aranceles ya está impactando y va para largo.

Ya no hay esperanzas de una “pausa amigable” en los aranceles, Y estos nuevos aranceles van a golpear el crecimiento económico de EE.UU. y del mundo en las próximas semanas y meses.

Renta Fija

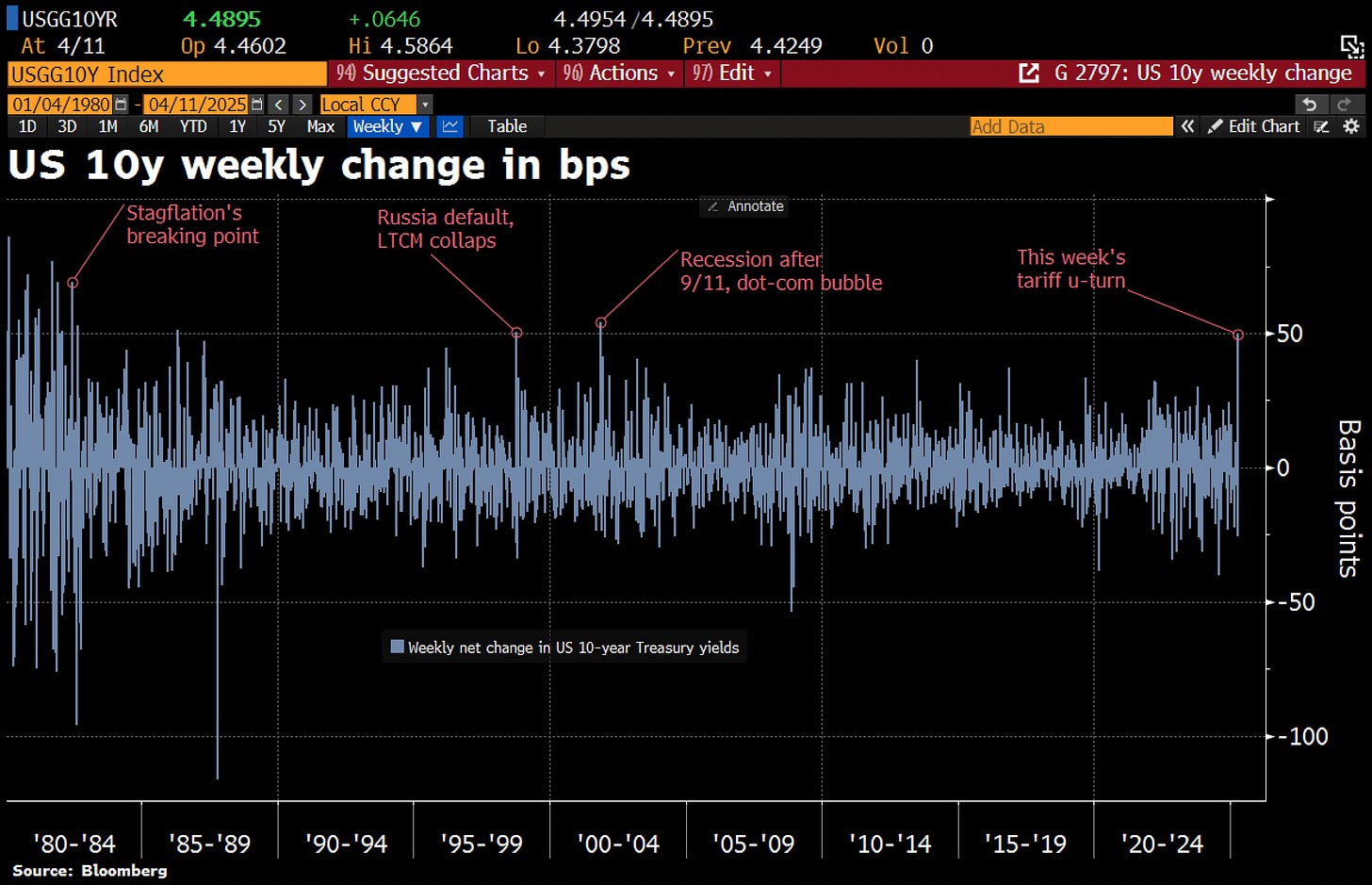

El rendimiento del Tesoro a 10 años ha subido 50 puntos básicos en los últimos cinco días… Se trata de su mayor aumento semanal desde 2001.

Los inversores acudieron en masa a los mercados de deuda europeos, la rentabilidad adicional (o “prima de riesgo”) que exigen los inversores por mantener bonos del Tesoro estadounidense frente a los bonos alemanes ha aumentado 50 puntos básicos esta semana.

Este es el mayor aumento desde al menos 1989.

¿Se está perdiendo la confianza en la deuda americana?

Esta semana se han juntado varias cosas: Los fondos apalancados están vendiendo por margin calls, y el planteamiento de un déficit comercial neutral desincentiva que los inversores extranjeros sigan comprando bonos.

No quiero extenderme más con ello:

Observemos la liquidez:

La liquidez neta de la Reserva Federal ha aumentado en torno a 500.000 millones de dólares desde febrero.

Aunque no está teniendo realmente un impacto positivo en los precios de los activos de riesgo, dado todo lo demás que está ocurriendo.

TomasOnMArkets

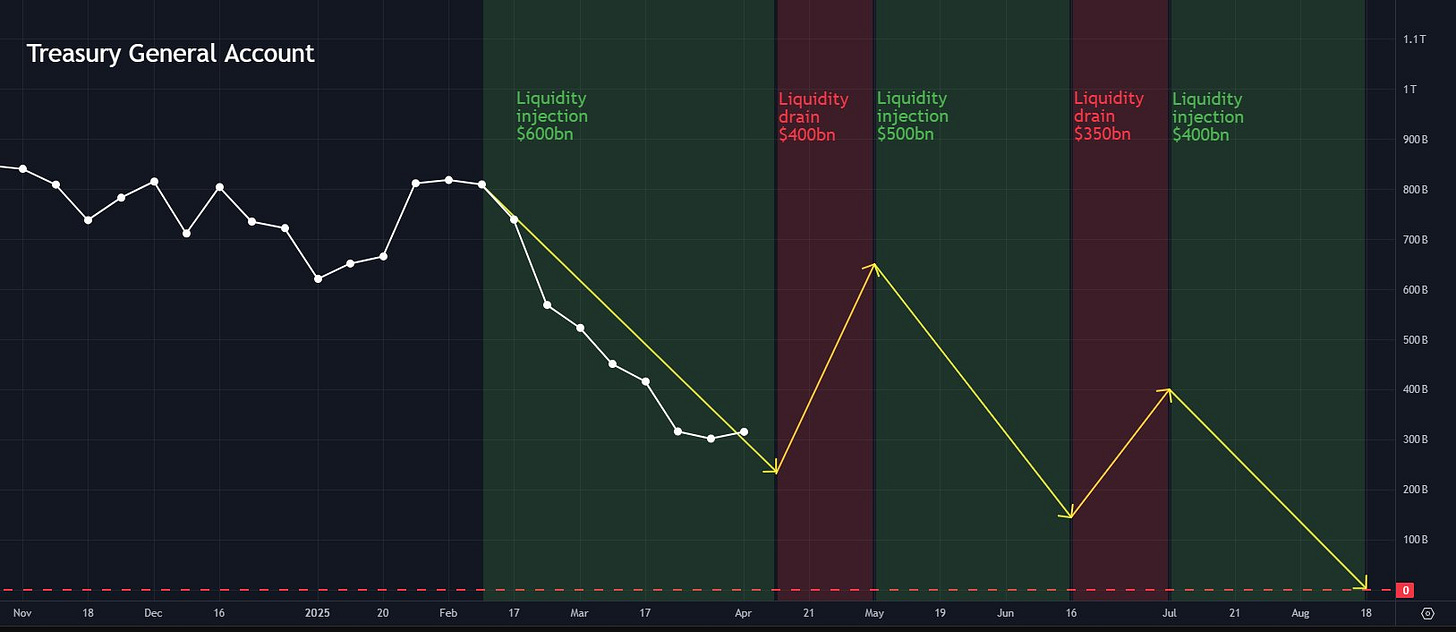

Continúa la reducción de la Cuenta General del Tesoro (TGA, por sus siglas en inglés).

El gobierno de EE. UU. está financiando su gasto a través de sus “ahorros”, ya que el techo de deuda se encuentra actualmente en vigor (no puede emitir deuda “adicional”).

Probablemente continuará siguiendo esa trayectoria general hasta que se alcance un nuevo acuerdo sobre el techo de deuda.

TomasOnMarkets

Desde la próxima semana hasta finales de abril, el saldo del TGA aumentará debido a una gran recaudación de impuestos (drenaje de liquidez).

Luego volverá a caer (inyección de liquidez) entrando en mayo (asumiendo que no se haya alcanzado un nuevo acuerdo sobre el techo de deuda).

Sigo considerando algún momento de agosto como la “fecha X” —el día en que el gobierno de EE. UU. se queda oficialmente sin dinero.

Será necesario concretar un nuevo acuerdo sobre el techo de deuda antes de ese momento.

¿Qué pasaría si interviene la Fed?

Si esto ocurre, que dada la situación de los bonos del Tesoro, no sería nada descabellado, podría tomar la forma de una nueva facilidad “temporal”, similar al Bank Term Funding Program que se implementó en marzo de 2023.

Es decir, una inyección de liquidez muy específica y dirigida, tal vez relacionada con los fondos de cobertura, en un intento de frenar cualquier desenlace del “basis trade”.

Divisas y materias primas

El dólar registró la peor caída de dos semanas del dólar estadounidense desde noviembre de 2022, cayendo a su nivel más bajo frente a sus pares fiduciarios desde octubre de 2024.

¿Quebrará el dólar?¿Es su final? Ni mucho menos, o al menos no en el corto plazo, pero si que representa la tensión e incertidumbre vivida estas últimas semanas.

El oro ha alcanzado un nuevo récord, con su mejor semana desde los confinamientos por la COVID (marzo de 2020).

China informó compras de 5 toneladas de oro en febrero (160.000 onzas según el Banco Popular de China).

En realidad, China compró 50 toneladas de oro en febrero (según Goldman Sachs).

Bitcoin también registró su mejor semana desde principios de enero y lo mantuvo durante el fin de semana, lo cual es una buena señal para la apertura de futuros:

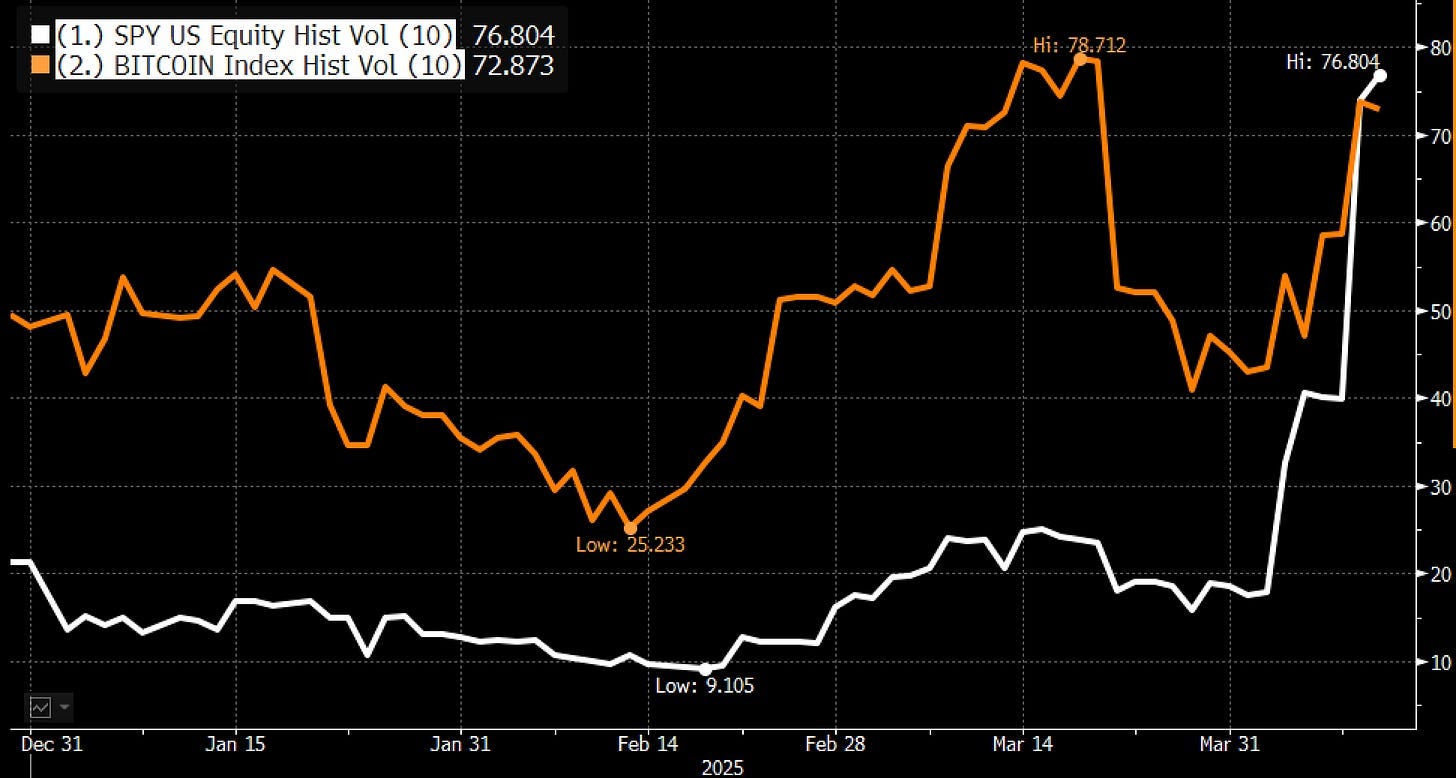

Lo de esta semana es tan sorprendente que la volatilidad del S&P500, medido por su desviación estandar a 10 sesiones… ¡Es ahora mayor que Bitcoin!

Los precios del petróleo se negocian cerca de los mínimos de cuatro años, pese a que el “pivot” de Trump hizo repuntar su precio:

«La guerra comercial provocará una desaceleración significativa en China» Por Morgan Stanley

Sin duda, fue la semana más estresante de mi carrera en servicios financieros. Si bien se suspendieron los aranceles recíprocos de EE. UU. con respecto a China, la incertidumbre sigue siendo alta. Para un macroeconomista, el problema es que la incertidumbre lastra la confianza corporativa, lo que puede causar una desaceleración significativa en la inversión de capital y el comercio. Para mí, la lección de la experiencia de 2018-19 con los aranceles es precisamente que la desaceleración de la inversión de capital y el comercio serán los principales lastres para el crecimiento, afectando a todas las economías.

Una reducción significativa de esa incertidumbre podría ser la única vía hacia unas perspectivas económicas más prometedoras. Una vía para lograrlo podría ser la firma de acuerdos que conduzcan a una reducción de aranceles, especialmente para China. Sin embargo, mi interpretación de la causa de los aranceles es que el gobierno estadounidense está decidido a eliminar el déficit comercial y a relocalizar la producción . Esta cuestión parece definir la oportunidad y el desafío para negociar acuerdos con éxito.

En Asia, el mayor obstáculo para llegar a un acuerdo probablemente sea China. Dados los acontecimientos de las últimas semanas y la reciente escalada mutua, no vemos una forma evidente de iniciar las negociaciones. Pero comenzar es solo el primer paso. Creemos que ambas partes querrán un acuerdo integral y, dada la multiplicidad de cuestiones involucradas, es probable que las conversaciones sean complejas y tarden en completarse.

En términos absolutos, la brecha comercial de Estados Unidos con China parece considerable, con 305.000 millones de dólares estadounidenses, pero representa tan solo el 1,6 % del PIB chino. Por lo tanto, desde esta perspectiva, cerrar la brecha parece claramente alcanzable. Sin embargo, persisten dudas sobre el comportamiento del gasto y el ahorro en Estados Unidos, y aumentar la producción en ese país claramente llevaría tiempo. Además de las cuestiones comerciales específicas, la competencia estratégica también es motivo de preocupación. Estados Unidos podría no estar dispuesto a vender equipos de alta tecnología y defensa a China, y China podría no querer depender de Estados Unidos como proveedor clave de alimentos y energía, prefiriendo diversificar sus fuentes. Como ya he dicho, las negociaciones serán complejas.

En Asia, excluyendo China, creemos que alcanzar un acuerdo será más fácil para economías como Japón, Corea e India . Probablemente ofrecerán una combinación de mayores compras de bienes a EE. UU. (por ejemplo, más GNL) y un mayor gasto en defensa; ambos factores reducirían los déficits comerciales bilaterales . Japón y Corea también probablemente aumentarán su inversión en EE. UU. para impulsar una mayor producción en el país. Por otro lado, creemos que a Vietnam le podría resultar más difícil llegar a un acuerdo, si el déficit comercial bilateral es el factor clave; Vietnam tiene un superávit comercial con EE. UU. del 27 % de su PIB.

También advertimos que la pausa podría expirar antes de que algunos gobiernos logren un acuerdo, ya que muchas economías están intentando conseguirlo . Una pregunta clave para nosotros al realizar pronósticos es si los aranceles se mantendrán en el 10%, disminuirán progresivamente al 0% tras la firma del acuerdo o bajarán directamente al 0% una vez finalizado.

A corto plazo, creemos que la actividad comercial entre EE. UU. y China se verá afectada. Los informes indican que las reservas de carga en la ruta China-EE. UU. han disminuido en dos tercios en los últimos siete días, y podrían producirse más interrupciones comerciales . Sin embargo, reiteramos firmemente que el mayor desafío radica en la incertidumbre que prevalecerá durante un tiempo, ya que las economías asiáticas (excluyendo a China) tardarán en cerrar acuerdos, y el plazo para China parece ser aún más largo.

Mientras persista la incertidumbre arancelaria, la confianza empresarial podría seguir decayendo, lo que implicaría una reducción significativa del gasto de capital , y el impulso de crecimiento de Asia se moderaría aún más . Es probable que la flexibilización de las políticas se acelere, pero no será suficiente para compensar el lastre del crecimiento en esa situación . Además, podrían persistir posibles efectos no lineales, por lo que consideramos que los riesgos para las perspectivas de crecimiento de Asia están sesgados a la baja.