Ha transcurrido una semana repleta de datos importantes, tanto macroeconómicos como microeconómicos, que ha dejado un tono muy variado en los mercados. Hay muchos problemas graves por los que preocuparse y, sin embargo, el mercado laboral y las empresas tecnológicas de gran capitalización han aguantado el tipo. El S&P se encuentra exactamente donde estaba hace 12 meses… y la opinión de Tony Pasquariello es la misma:

- El mercado seguirá lateral, predice que el S&P cotizará entre 3700 y 4300 de aquí a final de año.

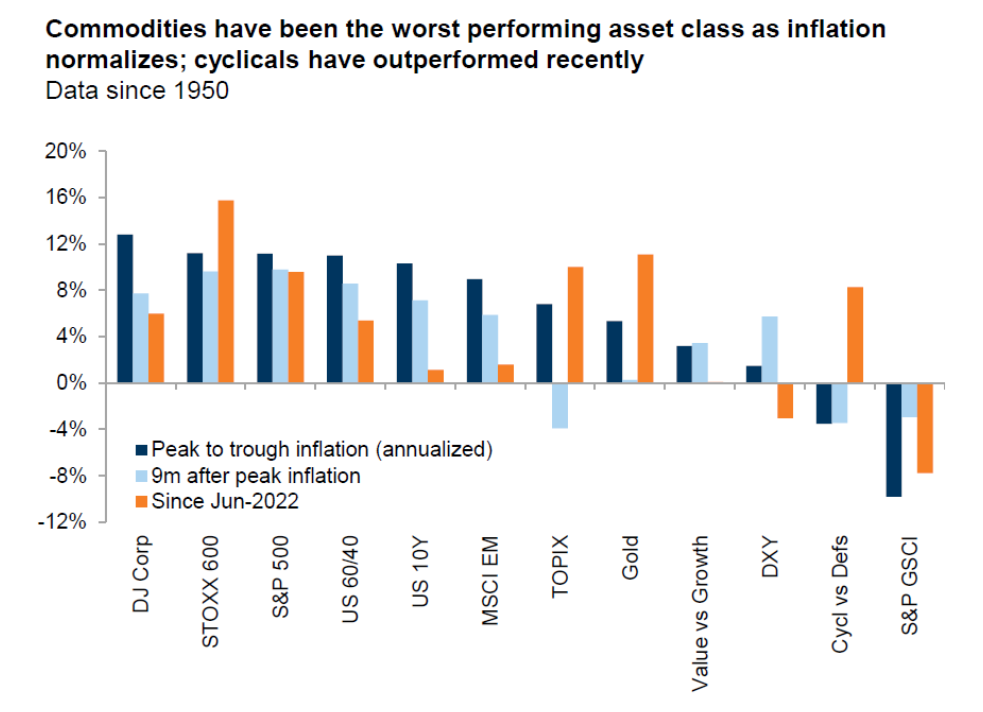

- El conjunto de riesgos impulsa al mercado a la baja con unos pocos sectores que destacan (tecnología y defensivos).

- Japón será el ganador… el oro tiene mucho a su favor… y los mercados monetarios están pagando una tasa de rentabilidad nominal muy decente.

Puntos importantes:

1. La Reserva Federal. A la reunión del miércoles se llegaba con una subida que estaba casi totalmente descontada y 67 puntos básicos de recortes implícitos hasta finales de año. La reunión trascurrió ninguna presunción de nuevas subidas (ni un guiño a una pausa en junio), pero había 75 puntos básicos de recortes implícitos hasta finales de año. En definitiva, fue un resultado muy intermedio (y una conferencia de prensa un tanto desigual) que mostró a un FOMC dividido. De cara al futuro, los retos de la inflación todavía superan los retos del sistema bancario regional, de tal manera que (salvo desastre) el umbral para la relajación es más alto de lo que el mercado cotiza actualmente.

2. Las buenas noticias. En contraste con la creciente preocupación por la recesión, la gran noticia de la semana fue el empleo (las nóminas se mantuvieron estables por decimotercer mes consecutivo y la tasa de desempleo bajó hasta el 3,39%). Las aperturas de puestos de trabajo y las tasas de abandono se están moderando, mientras que el desempleo no está aumentando. Además, el reciente periodo de ganancias confirma que el consumidor estadounidense sigue fuerte.

3. Las noticias menos buenas. Cuanto más se analiza el dato del 4,6% del PCE subyacente de la semana pasada, o la tendencia anualizada a tres meses del 4,75% de los ingresos medios por hora, más demuestra que la inflación subyacente es pegajosa, pero los mercados no parecen tener en cuenta. En este punto, hay que recordar que cuando la Reserva Federal se embarcó en su dura campaña de lucha contra la inflación, hace ahora 14 meses y 500 puntos básicos, el PCE subyacente era del 5,2%. Es decir, la Reserva Federal ha hecho mucho por frenar la inflación, y aún no ha vuelto a niveles normales.

4. El sistema bancario estadounidense. Sigue habiendo muchas preocupaciones sin resolver en torno a la banca regional y el amplio conjunto de problemas que puede persistir hasta que el mercado de bonos ofrezca una mejora. Los costes de financiación, los requisitos de capital y el tratamiento normativo se están endureciendo. Además, seguimos con las mismas preocupaciones a medio plazo en torno a la provisión de crédito y la salud de los bienes inmobiliarios comerciales (CRE).

5. Beneficios del primer trimestre. El 55% de las acciones del S&P batieron los resultados del primer trimestre del año, en comparación con la media a largo plazo del 46%. Y lo que es más importante, las grandes empresas, lograron un crecimiento del BPA mayor a lo esperado. El consenso esperaba una caída del 7% interanual en el crecimiento de los beneficios y la caída se ha quedado solo en el 3%. Además, los márgenes de beneficios del S&P también fueron mejores de lo esperado, y sorprendieron al alza en TODOS los sectores.

La recompra de Apple por valor de 90.000 millones de dólares supera la capitalización bursátil del 80% de las empresas del S&P. Aunque no hay intención de ir en contra de esta fortaleza fundamental, también hay que desconfiar del entusiasmo por perseguir las subidas tras las noticias.

6. Volatilidad. Aunque un VIX en 17 parece bajo dado la stiuación, basta con mirar la curva a plazo del VIX, hay mucha prima de riesgo en esa pendiente ascendente (por ejemplo, los futuros a vencimiento de enero cotizan por encima de 25).

7. En el caso concreto del petróleo, sin cambios estructurales en los problemas subyacentes de la oferta, ha costado encontrarle sentido a la actual venta masiva (tácticamente, la temporada de menor demanda del año no ayuda).

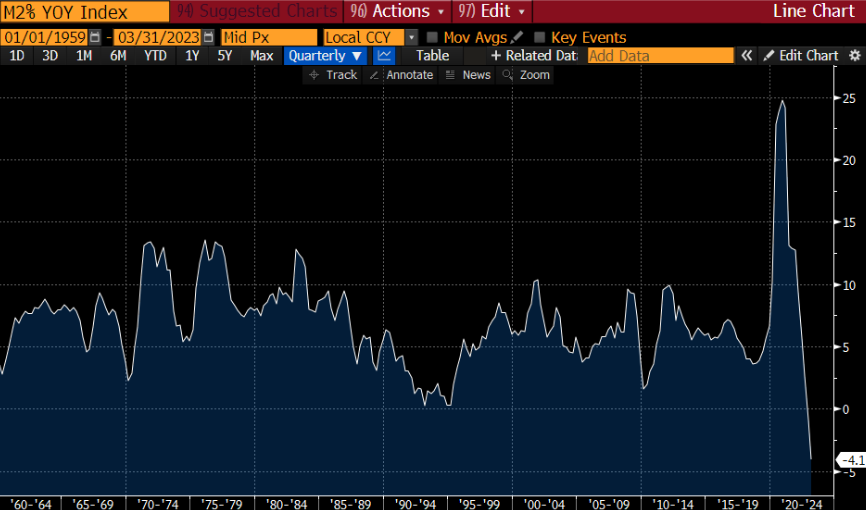

8. El crecimiento del M2 estadounidense es negativo por primera vez en… 90 años.

“El descenso es direcioonalmente coherente con otras medidas que muestran un fuerte endurecimiento de la política monetaria y fiscal, como el tipo de los fondos reales, QT, el FCI y el impulso fiscal. pero no creo que aporte mucha información adicional y no me preocupa especialmente por dos razones:

(1) los agregados monetarios no han sido muy útiles para predecir ni el crecimiento ni la inflación en las últimas décadas, razón por la cual los macroeconomistas los desecharon en los años ochenta y noventa; (2) el descenso de M2 en el último año sólo ha deshecho parte del aumento anterior, al igual que el descenso del ahorro reprimido sólo ha deshecho parte de la acumulación anterior (de hecho, dado que M2 consiste principalmente en depósitos de uno u otro tipo, estos descensos están estrechamente relacionados entre sí)” – Jan Hatzius

Por Diego Puertas

Fuente: Goldman Sachs