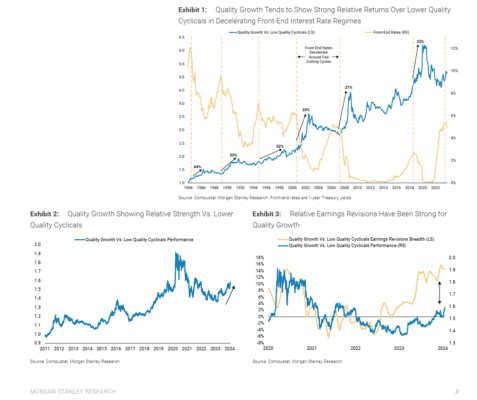

El crecimiento de calidad tiende a mostrar fuertes retornos relativos de dos dígitos sobre los cíclicos de menor calidad en regímenes de tasas de interés delanteras en desaceleración (Exhibición 1; construido utilizando factores ponderados igualmente), una dinámica que suele persistir durante más de un año. Con las tasas de interés delanteras alcanzando su punto máximo en octubre en anticipación al ciclo de recorte de la Fed, el rendimiento del par todavía está cerca del 20% por debajo de los máximos de 2020, y el crecimiento de calidad muestra una vez más fortaleza relativa en las últimas semanas, vemos el potencial para un rendimiento relativo de dos dígitos por delante. Además, las revisiones relativas de ganancias para el crecimiento de calidad han comenzado a subir, lo que apunta a una recuperación al alza en el rendimiento relativo (Exhibición 3). El informe de hoy incluye una pantalla calificada de crecimiento de calidad + MS OW para la selección de acciones.

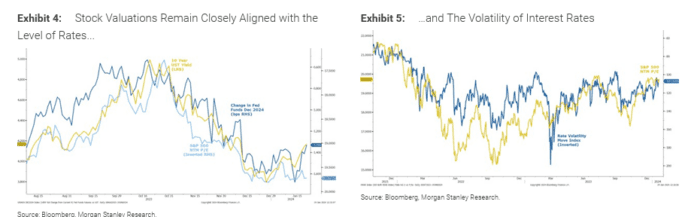

Durante las últimas semanas, hemos interactuado con muchos clientes de diversas disciplinas (Macroeconomía, Acciones, Renta Fija, Institucionales y Minoristas) acerca de nuestra perspectiva para el año 2024. De estas conversaciones, la principal conclusión es que no hay mucha convicción sobre cómo se desarrollará este año. Después de uno de los mayores rallies en la historia tanto en bonos como en acciones para terminar el año, existe la sensación de que los mercados pueden necesitar tomar un respiro antes de que surja el próximo tema. Desde nuestra perspectiva, no ha cambiado mucho fundamentalmente en los últimos 3 meses, excepto el precio de la mayoría de los activos. Como se discutió la semana pasada, casi todos los movimientos de precios en acciones en los últimos meses se pueden rastrear hasta el cambio en los rendimientos de los bonos (Exhibición 4). Creemos que los rendimientos de los bonos seguirán desempeñando un papel importante en los rendimientos de este año, junto con la volatilidad de las tasas de interés (Exhibición 5), que también ha sido más tranquila desde octubre.

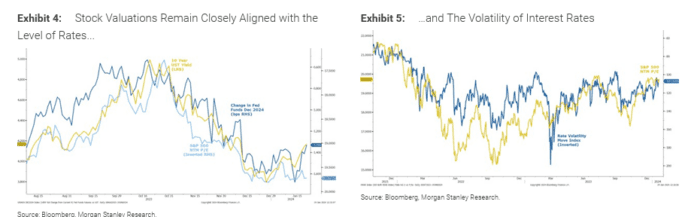

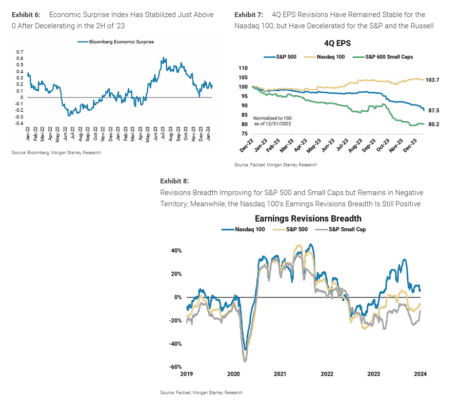

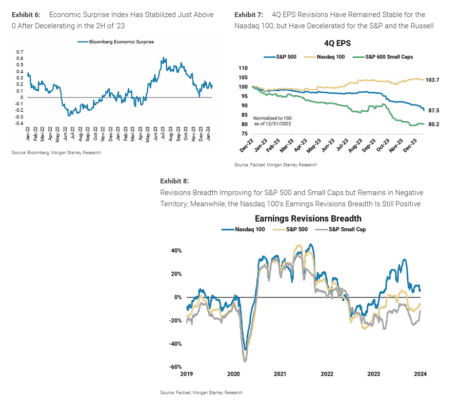

Sin embargo, la semana pasada, las tasas de interés subieron, pero también aumentaron los múltiplos P/E (relación precio-ganancias). ¿Es esta divergencia simplemente una reacción tardía por parte de las valoraciones o finalmente está cambiando algo con respecto al panorama de crecimiento? La volatilidad de los bonos se mantuvo contenida, lo que podría explicar por qué los P/E no siguieron la caída de los precios de los bonos del Tesoro de EE. UU. Basándonos en los datos económicos publicados en lo que va del año, parece que el panorama de crecimiento sigue siendo incierto. En resumen, seguimos viendo los datos como bastante mixtos, con sorpresas tanto al alza como a la baja. Como evidencia de esta afirmación, el índice de sorpresa económica ha estado en una tendencia bajista desde mediados del año pasado y ahora se ha estabilizado justo por encima de la línea cero (Exhibición 6). Mientras tanto, las estimaciones de ganancias del cuarto trimestre han seguido cayendo a un ritmo más rápido de lo habitual para el S&P (las ganancias del S&P en el cuarto trimestre han bajado aproximadamente un 10% desde el 1 de octubre) en la temporada de presentación de informes (Exhibición 7), mientras que las estimaciones de ganancias para el Nasdaq 100 han sido mucho más resistentes. La amplitud de las revisiones de ganancias es positiva para el Nasdaq, mientras que es negativa para el S&P y el Russell 2000. Dicho esto, los tres índices están viendo que la amplitud de las revisiones de ganancias se está uniendo alrededor de 0. En resumen, los datos están enviando mensajes mixtos sobre el crecimiento hasta ahora en el año.

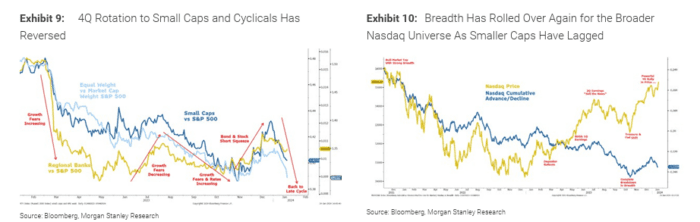

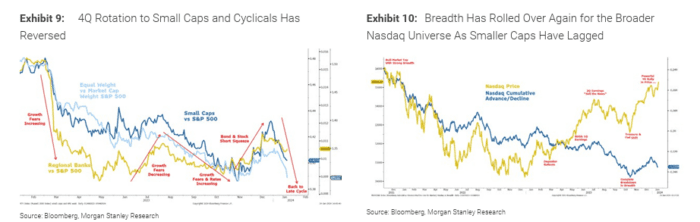

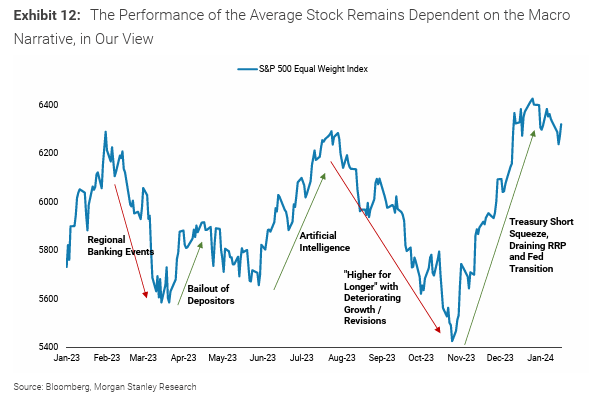

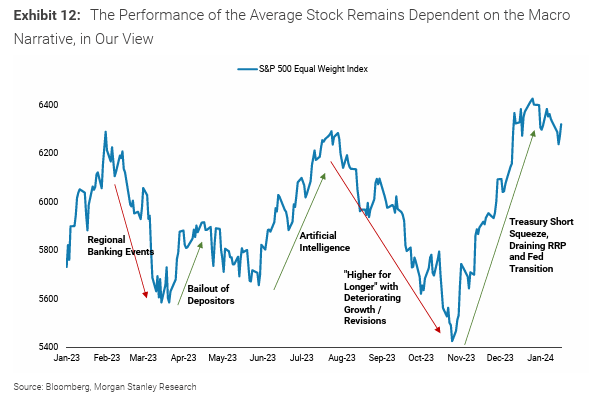

Las dinámicas internas dentro del mercado de acciones parecen reconocer el movimiento relativo en las estimaciones de ganancias del cuarto trimestre para diferentes grupos. Más específicamente, ha habido una desinversión significativa en las acciones cíclicas de menor calidad que se produjo al final del año. Además, el índice S&P 500 ponderado por igual ha renunciado a casi todo el rendimiento relativo que ganó en noviembre y diciembre. Lo mismo ocurre con las acciones de pequeña capitalización. En este contexto, el repunte en noviembre y diciembre en áreas de menor calidad del mercado, como las acciones de pequeña capitalización, puede verse en su mayoría como una liquidación de posiciones cortas y/o una persecución de rendimiento al final del año. Por lo tanto, los movimientos de rendimiento relativo de este año son una reversión a un entorno clásico de fin de ciclo, en el cual nos encontramos y que en muchos aspectos es sinónimo de un aterrizaje suave. Ahora se espera que la Fed recorte las tasas, lo que ha reducido los rendimientos de los bonos y aumentado las valoraciones de las acciones, lo que suele ser un fenómeno de fin de ciclo. Los fuertes rendimientos para el índice ponderado por capitalización de mercado del S&P a menudo tienden a producirse entre la última subida de tasas y el primer recorte (ahora). Este también suele ser un entorno en el cual las acciones de crecimiento de calidad tienden a superar y la dispersión es alta (como el año pasado cuando las múltiples se expandieron para el mercado en general, pero hubo una gran disparidad entre los que tuvieron un mejor rendimiento y los que tuvieron un peor rendimiento).

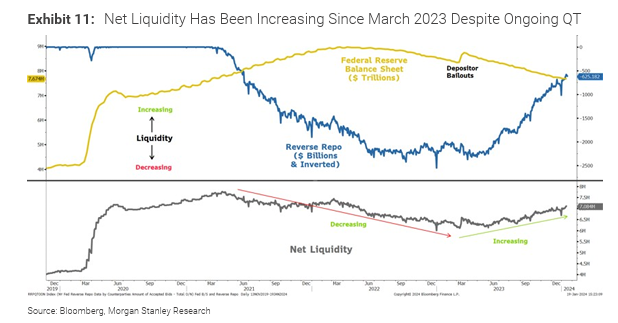

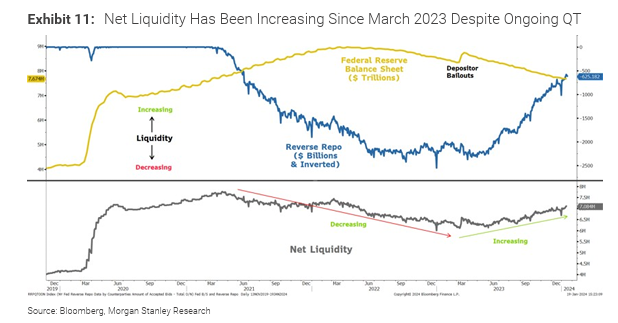

Como se mencionó, han surgido tanto datos positivos como negativos sobre la economía y las ganancias, lo que representa una continuación de las corrientes cruzadas que vimos en 2023. Mientras tanto, los precios de los activos son considerablemente más altos que hace 3 meses, principalmente gracias al cambio de la Fed de “tasas más altas por más tiempo” a “terminamos de subir tasas y es probable que comencemos a recortarlas en 2024”. Además del momento y el ritmo de los recortes de tasas de interés, los inversores también están empezando a considerar si y cuándo la Fed pondrá fin a su campaña de ajuste cuantitativo (QT). Desde que comenzó esta última ronda de QT, el balance de la Fed se ha reducido en casi $1.5 billones. Sin embargo, aún está $500 mil millones por encima de los niveles de junio de 2020, que siguieron al aumento de alrededor de $3 billones para contrarrestar el impacto de los cierres por COVID. Si el balance de la Fed ha vuelto a niveles deseables es discutible. No obstante, nuestros economistas y estrategas creen que la Fed comenzará a reducir gradualmente el QT a partir de este verano (ver Comienzo Anticipado, Reducción más Lenta). Más importante aún, creemos que las valoraciones de las acciones reflejan en gran medida este cambio y queda por verse si puede impulsar la trayectoria del crecimiento para sugerir que estamos en una etapa más intermedia, como en 1994.

Hace dos semanas, publicamos nuestro primer informe de 2024 en el que presentamos lo que creemos que son tres escenarios macro igualmente probables para el año, con implicaciones muy diferentes para los mercados de activos. El primer escenario es un aterrizaje suave con un crecimiento del PIB por debajo del potencial y una inflación en descenso. Según las previsiones económicas publicadas y nuestras conversaciones con los clientes, esta es LA opinión predominante, aunque muchos le asignarían una probabilidad más baja que el resultado típico de consenso. El segundo escenario también es un aterrizaje suave, pero con un crecimiento acelerado e inflación más persistente, y el tercero es un aterrizaje brusco. No hemos recibido muchas objeciones a nuestra sugerencia de estos tres escenarios con probabilidades iguales. Por lo tanto, muchos inversores no parecen tener una fuerte convicción sobre el próximo movimiento de los mercados de activos. Como nota adicional, esto no difiere mucho del panorama de fin de ciclo del año pasado, cuando los eventos macroeconómicos dictaron oscilaciones comerciables en los precios de las acciones, tanto al alza como a la baja. Esperamos más de lo mismo a principios de 2024, es decir, si bien la selección de acciones siempre es importante, el aspecto macro sigue siendo fundamental para determinar la dirección del precio promedio de las acciones y las valoraciones, como se muestra a continuación en la Exhibición 12.

En general, los datos nos indican que el crecimiento y la inflación están disminuyendo en dirección y que la Fed recortará las tasas este año como resultado, en línea con la opinión de nuestros economistas. En tales condiciones, el crecimiento de calidad supera a los cíclicos de menor calidad, especialmente una vez que el mercado comienza a reflejar los recortes de tasas de la Fed, como se ilustra en el movimiento de las tasas de interés delanteras que se muestra en la Exhibición 1 anterior. Si bien muchas áreas de menor calidad y sensibles a la economía del mercado superaron en los últimos dos meses de 2023, creemos que esto se debió principalmente a la cobertura de posiciones cortas y la búsqueda de rendimiento al final del año en lugar de un cambio más sostenible en el liderazgo basado en un reinicio completo en el ciclo. Hasta ahora en 2024, los rezagados de 2023 están volviendo a quedarse atrás y los ganadores están volviendo a ganar. Cuando hay dudas, suele ser conveniente apostar por el ganador de mayor probabilidad. En este caso, en nuestra opinión, es el crecimiento de calidad.