“En lo que piensas día y noche forma tu carácter y personalidad.” – Masami Saionji

El mercado de valores de EE. UU. estará cerrado mañana (aunque el mercado de renta fija estará abierto… parece ser la primera vez que sucede esto), seguido por el informe de empleo del viernes (NFP). Esto crea un escenario bastante incómodo. No hemos visto movimientos significativos de los operadores de acciones esta semana en previsión del informe de empleo. Los datos económicos de ayer fueron restrictivos (JOLTS e ISM) y los rendimientos del bono a 10 años, ahora en 4,7%, claramente están pesando sobre las acciones. El mercado actualmente solo está valorando 40 puntos básicos de recortes de tasas de la Fed este año.

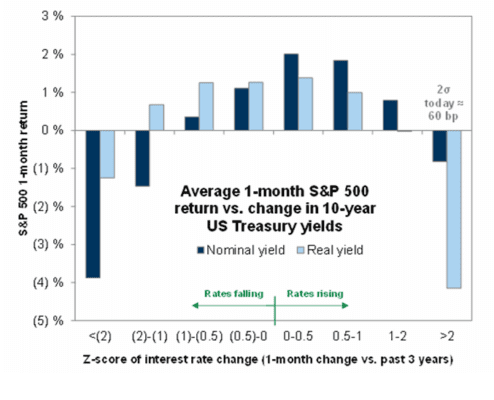

Según Ryan Hammond, de GIR, las acciones estadounidenses generalmente pueden digerir aumentos graduales en los rendimientos de los bonos. Sin embargo, cuando los rendimientos de los bonos suben bruscamente, por ejemplo, más de 2 desviaciones estándar en un mes, las acciones tienden a caer (2 desviaciones estándar hoy = 60 puntos básicos). Esto es especialmente cierto cuando el movimiento está liderado por rendimientos reales.

Además, las acciones estadounidenses suelen seguir subiendo si el mercado está valorando un crecimiento económico mejorado junto con rendimientos más altos de los bonos. Sin embargo, si otros factores, como una inflación alta o una política restrictiva de la Fed, impulsan al alza los rendimientos, las acciones suelen caer.

En el último mes, los rendimientos reales y nominales han subido bruscamente mientras la valoración del mercado sobre el crecimiento económico se ha mantenido aproximadamente plana (sectores cíclicos vs. defensivos). Cruzamos el umbral de 2 desviaciones estándar en un período de 5 y 10 días en diciembre y estamos básicamente en el umbral de 2 desviaciones estándar en un período de un mes.

El S&P 500 (SPX) está un 3% por debajo de su máximo histórico, pero (hasta ayer) ha sido respaldado por las tecnológicas de mega capitalización. El SPW está un 6% por debajo de su máximo histórico y el Russell 2000 (RUT) un 8% por debajo de su máximo histórico.

Específicamente para el informe del viernes, GIR espera un dato principal de +125k (frente a los +160k del consenso y los +227k del dato anterior), un crecimiento de los ingresos promedio por hora (AHE) de +0,3% MoM (en línea con el consenso de +0,3% y por debajo del +0,4% previo) y una tasa de desempleo de 4,3% (frente al consenso de 4,2% y el dato previo de 4,2%).

Creo que el rango ideal para las acciones está entre 100k y 125k. Si el dato es demasiado alto, las tasas subirán más (lo que el mercado claramente no quiere). Si es demasiado bajo, las preocupaciones pasarán rápidamente de las tasas al crecimiento.

El mercado de volatilidad está valorando un movimiento de 107 puntos básicos para el S&P hasta el cierre del viernes.

Reacción esperada del S&P ante el dato principal en un escenario aislado:

- >200k: El S&P cae al menos 100bps.

- 175k – 200k: El S&P cae entre 50 y 100bps.

- 150k – 175k: El S&P fluctúa en un rango de ±50bps.

- 125k – 150k: El S&P sube entre 0 y 50bps.

- 100k – 125k: El S&P sube entre 50 y 100bps.

- <100k: El S&P cae entre 0 y 50bps.

Perspectiva oficial de GIR: Estimamos que las nóminas no agrícolas aumentaron 125k en diciembre. Los indicadores de Big Data muestran un ritmo de creación de empleo más moderado de forma secuencial, y estimamos que una configuración desfavorable del calendario podría reducir el crecimiento del empleo en 50k.

En el lado positivo, asumimos contribuciones por encima de la tendencia (aunque moderadas) debido al reciente aumento en la inmigración y contrataciones rezagadas. Estimamos que la tasa de desempleo subió a 4,3% en base redondeada (un umbral bajo desde el 4,246% no redondeado), reflejando un repunte en la tasa de participación laboral y un crecimiento moderado del empleo en los hogares en un contexto de perspectivas laborales más desafiantes.

Dicho esto, las revisiones anuales de los factores estacionales para la encuesta de hogares se publicarán con este informe, y sospechamos que ejercerán una presión moderada a la baja sobre las lecturas de la tasa de desempleo del cuarto trimestre.

Estimamos que los ingresos promedio por hora aumentaron un 0,3% (mensual, ajustado estacionalmente), lo que mantendría la tasa interanual sin cambios en el 4,0%, reflejando efectos positivos modestos del calendario, pero con presiones salariales en declive.