LO ÚLTIMO DE PRIVO…

Volviendo a la renta variable, ahora estamos dolorosamente sobrevendidos en múltiples segmentos y en niveles donde, en los últimos 20-30 años, hemos visto oportunidades de reversión brusca. Los semiconductores, los bancos regionales, el NDX, el SPX y los valores de momentum están en un punto donde resulta difícil sentirse cómodo apostando por más caídas a corto plazo.

Veo el mercado como un proceso reflexivo. Hay dos ciclos importantes en juego:

- El primero es identificar el punto de dolor de la actual administración en su combinación de políticas (recortes de gasto + aranceles).

- El segundo parece estar impulsando una racionalización del capex en las grandes tecnológicas (hyperscalers).

Ninguno de estos factores ha producido aún el resultado que el mercado espera (“¿dónde está el put de Trump?”… “Yo no me apunté a una desintoxicación”).

A corto plazo, creo que tenemos todas las condiciones para un rally dentro del mercado bajista, pero nos falta un catalizador (podría ser el punto 2 mencionado antes… incluso un simple reconocimiento de la situación del mercado podría bastar). El suministro de riesgo en el corto plazo proviene de los CTA y los sistemas de control de volatilidad.

Factores clave que estoy observando hoy:

- La Cámara de Representantes de EE.UU. ha programado una votación para el martes sobre una legislación que evitaría el cierre parcial del gobierno.

- El expresidente Donald Trump se reunirá con altos ejecutivos empresariales el martes, mientras los líderes de la industria lidian con la incertidumbre sobre los aranceles generalizados y la caída del mercado impulsada por temores de recesión. La reunión con el Business Roundtable en Washington incluirá a directores ejecutivos de todo el país, incluidos los jefes de los grandes bancos de Wall Street, según fuentes cercanas.

- Datos macro y microeconómicos clave:

- Macro: JOLTS / NFIB

- Micro: VW / DAL / ORCL

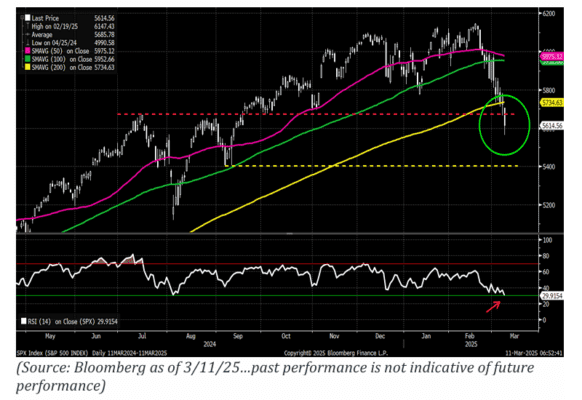

SPX – Análisis técnico

Mucha acción aquí:

- Rompió la media móvil de 200 días.

- Rompió el soporte de octubre (5675).

- Próximo soporte en ~5400…

- Pero ahora estamos en territorio de sobreventa (RSI 29.91).

GS – PREVISIÓN DEL IPC

GS – PREVISIÓN DEL IPC

Esperamos un aumento del 0,29% en el IPC subyacente de febrero (frente al +0,3% del consenso), lo que correspondería a una tasa interanual del 3,21% (vs. +3,2% del consenso).

Para el IPC general, proyectamos un aumento del 0,27% en febrero (frente al +0,3% del consenso), reflejando un incremento del 0,2% en los precios de los alimentos y del 0,2% en los precios de la energía.

Nuestra previsión es consistente con un aumento del 0,32% en los servicios subyacentes del IPC, excluyendo alquiler y alquiler equivalente de propietarios, y con un incremento del 0,25% en el PCE subyacente de febrero.

ENFOQUE EN FACTORES – ACTIVIDAD DE MERCADO

- Nuestro piso de negociación cerró en -267bps frente a una media de -11bps en los últimos 30 días.

- Los inversores a largo plazo (LOs) fueron vendedores netos por -$1.5B, con una mayor actividad en esta categoría, destacando recortes tácticos en tecnología y sector financiero.

- Los hedge funds (HFs) terminaron el día en equilibrio, con oferta en sectores de consumo discrecional y coberturas dispersas en productos macro.

- El pequeño rebote al cierre fue positivo, pero no creemos que hayamos salido del peligro todavía.

EVENTOS CLAVE DE HOY

- Trump se dirigirá a los principales CEO y ejecutivos de Wall Street este martes (BBG).

- “Trump Put”? – Los inversores pierden la esperanza de un ‘Trump put’ que respalde los mercados. Se cree que la tolerancia del expresidente a caídas bursátiles inducidas por aranceles es mayor de lo anticipado (FT).

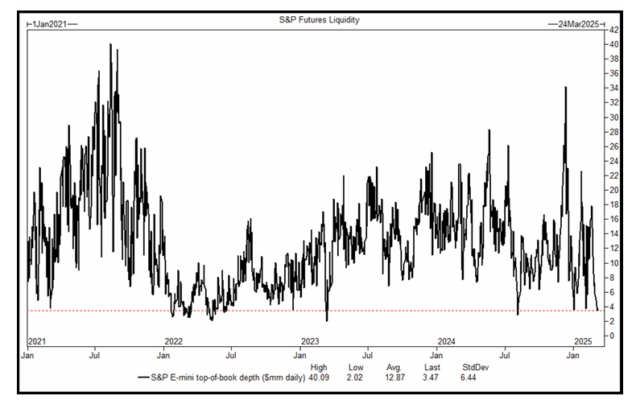

LIQUIDEZ EN EL LIBRO DE ÓRDENES

- La liquidez en el top del libro del S&P sigue siendo baja: cayó por debajo de $4M, comparado con un promedio de $13M desde 2021.

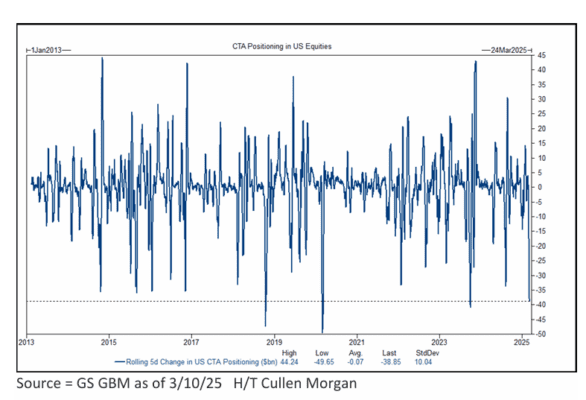

CTAs y Posicionamiento del Mercado

- La semana pasada, los CTAs vendieron -$39B en renta variable estadounidense.

- Solo ha habido 15 episodios de venta de magnitud similar o mayor en la base de datos, con la mayoría ocurriendo en 2018 y 2020 (exceptuando tres episodios en 2023).

- Actualmente, los CTAs tienen posiciones cortas por casi $10B en renta variable de EE.UU.

- A los niveles actuales del mercado, todavía hay -$17B en futuros del S&P 500 por vender en los próximos 5 días.

Concentración y Posicionamiento de Hedge Funds

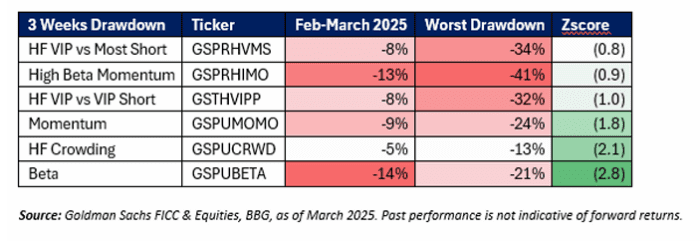

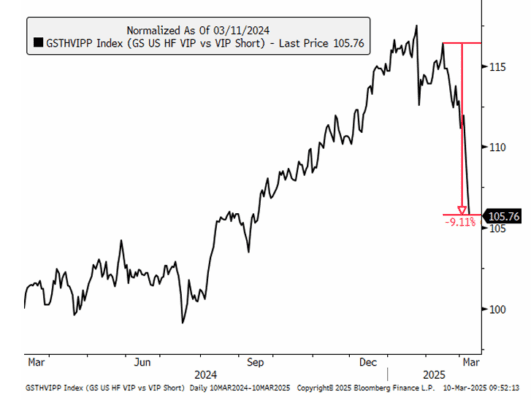

- Aunque la última semana ha sido dura, las caídas históricas pueden ser mucho más violentas.

- La apalancamiento bruto en los libros de prime brokerage está en máximos de 5 años, pero el apalancamiento neto ha caído debido a la acumulación de cortos.

- Los clientes aún no han vendido significativamente sus posiciones largas.

- Un indicador de más presión bajista sería una reducción agresiva de posiciones cortas, lo que podría provocar un short squeeze en las acciones más vendidas.

- Índices de concentración a vigilar esta semana:

- Momentum (GSP1MOMO)

- Crowding (GSPUCRWD)

- HF VIP vs. Most Short (GSPRHMVS)

- HF VIP vs. VIP Short (GSTHVIPP)

Futuros del NASDAQ (Cortesía de Rob Quinn)

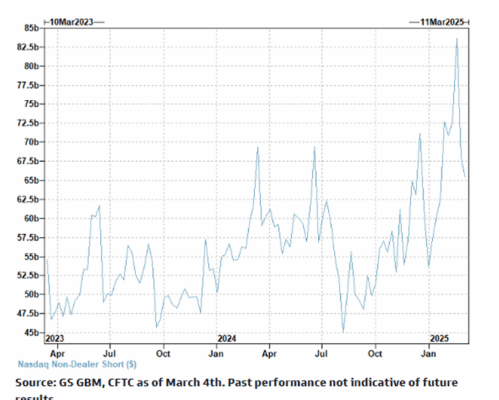

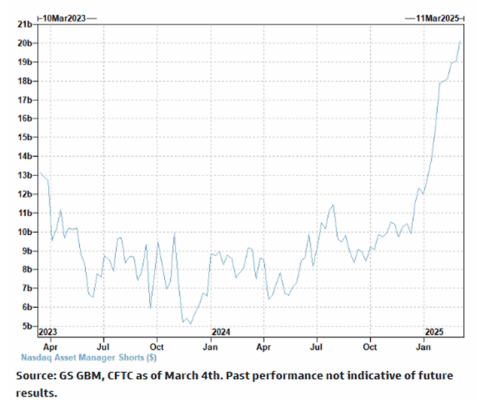

- Durante la turbulencia del mercado a finales de febrero y principios de marzo, los cortos en Nasdaq de agentes no creadores de mercado (Non-Dealer Shorts) en realidad disminuyeron.

- Sin embargo, se observaron grandes divergencias en las posiciones:

- Los Hedge Funds redujeron sus posiciones bajistas, pero…

- Los Asset Managers incrementaron sus cortos, alcanzando un máximo de varios años el 4 de marzo.

- Como resultado, el Nasdaq entró firmemente en territorio de corrección el 10 de marzo, lo que desató ventas apalancadas.

- La reinstalación de posiciones cortas y/o su ampliación a través de futuros parece haber sido el principal impulsor de la caída.

- Dado el alto nivel de posiciones cortas de los Asset Managers y los flujos del 10 de marzo, es probable que haya un respiro en el trading del 11 de marzo.

- El factor clave ahora es si la incertidumbre volverá a dominar cuando los CTAs reanuden sus ventas.

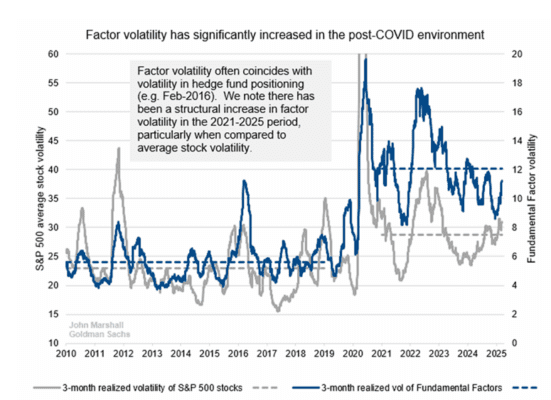

Mayor Volatilidad en Factores: Impacto en Hedge Funds y el Mercado

La volatilidad persistentemente elevada en los factores podría ser consecuencia del aumento en el trading de acciones individuales y opciones por parte de hedge funds e inversores minoristas.

A lo largo del tiempo, se ha observado que la volatilidad de los retornos de los hedge funds está correlacionada con la volatilidad de los factores fundamentales long-short, como Crecimiento, Valor y Rentabilidad.

- Cuando la volatilidad de los factores fundamentales es alta, los retornos diarios de los hedge funds son inusualmente volátiles en comparación con la volatilidad del mercado en general.

- Un ejemplo clave fue la reversión del mercado en febrero de 2016, cuando las acciones con alto apalancamiento rebotaron, provocando un cambio en las tendencias de los factores y un ajuste de riesgo (de-risking) entre los hedge funds.

En contraste con el período 2010-2018, la volatilidad de los factores ha aumentado de manera estructural en los últimos 4 años.

- De 2021 a 2025, la volatilidad de los factores ha sido más del doble de la observada entre 2010 y 2018.

- Mientras tanto, la volatilidad promedio de las acciones del S&P 500 solo ha subido un 25%.

Esto sugiere que los hedge funds long-short están operando en un entorno con mayor volatilidad en sus retornos.

- Factor volatility ≠ algo negativo para los hedge funds.

- Mayor volatilidad en los factores puede traducirse en más oportunidades de alfa, aunque también implica riesgos de desajuste en posiciones de alta convicción.

- La volatilidad de los factores en el último mes (aunque no se muestra en el gráfico) está ligeramente por encima de su promedio 2021-2025.

El régimen actual de volatilidad en factores sugiere que la dinámica del mercado ha cambiado estructuralmente. Para los hedge funds, esto significa un entorno con más oportunidades de trading, pero también con mayor riesgo de dislocaciones y ajustes forzados de posiciones.

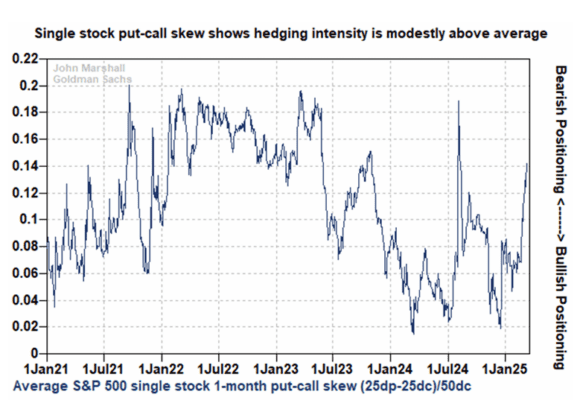

La intensidad de cobertura ha aumentado de manera constante, pero solo está ligeramente por encima de los niveles promedio de varios años.

Hemos recibido muchas consultas de inversores sobre la intensidad de la actividad de cobertura en el mercado.

El put-call skew es uno de los mejores indicadores en tiempo real, ya que refleja el precio de equilibrio entre la oferta y la demanda de asimetría al alza y a la baja.

Aún no ha alcanzado un nivel que consideremos como “bien cubierto”.

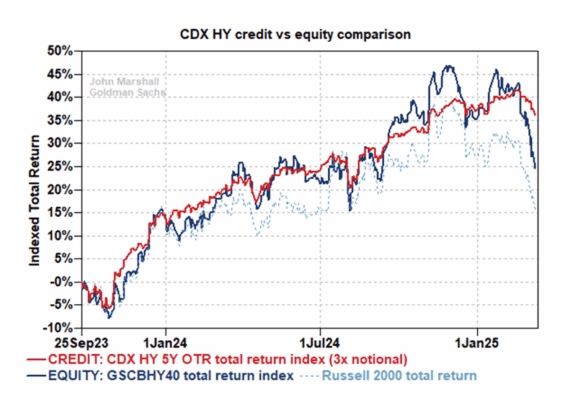

El crédito y la renta variable estuvieron débiles ayer, pero la brecha entre ambos persiste.

La renta variable ha tenido un rendimiento significativamente inferior al del crédito cuando se comparan constituyentes equivalentes en ambos mercados.

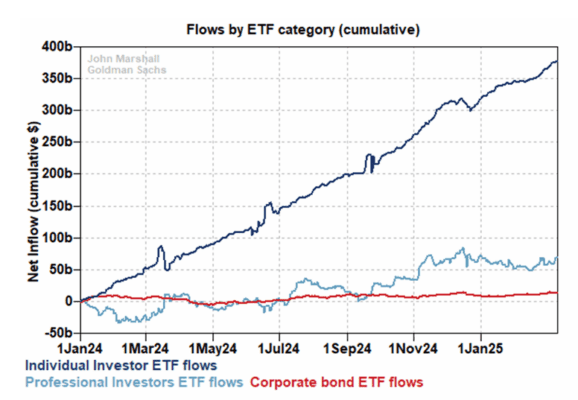

Los inversores minoristas continúan comprando ETFs de manera constante.

Creemos que los flujos hacia ETFs están más relacionados con la estabilidad laboral de los individuos que con una visión a futuro del mercado.

De hecho, esperamos que en este entorno haya ventas retrasadas.

Los spreads de financiación se mantuvieron estables ayer, lo que sugiere que no hubo un flujo de ventas desproporcionado en los mercados de futuros, swaps y opciones.

Seguimos preocupados por la caída en los spreads de financiación hacia fin de año, ya que creemos que refleja un cambio en los objetivos de asignación de activos entre los gestores, impulsado principalmente por expectativas sobre la política monetaria.

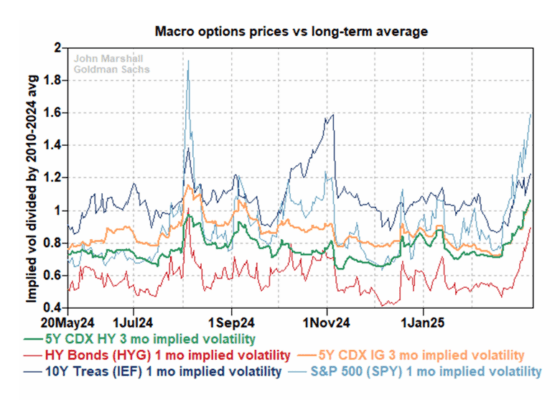

Los precios de las opciones sobre renta variable y crédito han sido los que más han subido, mientras que la volatilidad en tasas de interés sigue elevada.

Las opciones de crédito estaban muy por debajo de sus niveles promedio y han aumentado de forma desproporcionada.

Hacía años que los inversores no se preocupaban tanto por el riesgo de cola.