Hemos oído hablar de una “inestabilidad” (“wobble”), pero nosotros lo vemos más como un ajuste (“shuffle”).

Titulares desafiantes y desarrollos en el frente fundamental provocaron una breve ventana de rotación y reevaluación, pero los flujos se han mantenido constructivos para la renta variable estadounidense.

A continuación, desglosamos algunos de los factores que contribuyeron a la venta masiva de la semana pasada, pero destacamos su naturaleza efímera. Las empresas están en pleno modo de recompra de acciones, proporcionando una demanda diaria constante que podría respaldar un rally de final de año en las acciones.

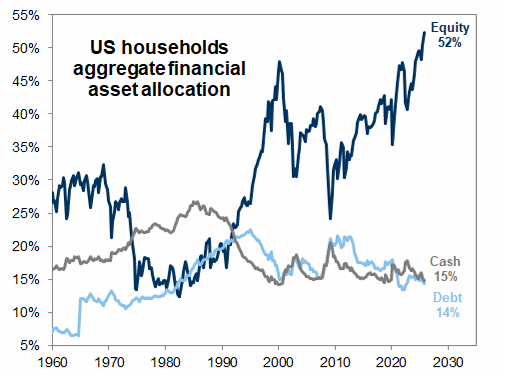

Una fuerte estacionalidad positiva y flujos de fondos favorables también están actuando en conjunto con una base minorista aparentemente insaciable, mientras que los inversores sistemáticos permanecen, por ahora, principalmente al margen.

Seguiremos de cerca los flujos y los indicadores técnicos hacia fin de año, pero hasta ahora la perspectiva para el mercado de acciones parece más clara. Nuestro análisis muestra que un inicio débil de noviembre, tras un inicio muy fuerte del año, es muy alcista hasta el 31 de diciembre.

En concreto, un rendimiento superior al 10 % hasta el 1 de noviembre, seguido de un inicio negativo en noviembre, ha producido históricamente un retorno medio del 2,82 % en el S&P 500 hasta el 31 de diciembre, con una mediana del 3,59 %.

La correlación entre el S&P y los rendimientos (SPX-Yields) está ahora en un mínimo de 15 meses debido a la oferta de los coberturistas de carteras, y apostar por un movimiento alcista simultáneo en ambos (“up-up”) parece atractivo, también desde el punto de vista técnico. Nos gusta esta estructura:

USD 19Dic25 .SPX>105 % y 10ySOFR>ATMF CMS+0.25 % @ 6 % (+10 Corr, 21 %/26 % EQ/IR indivs) (gracias a Angela Tang).

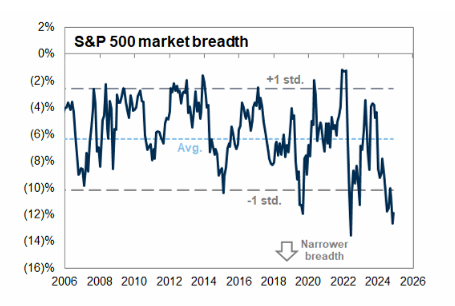

1. Amplitud (Breadth)

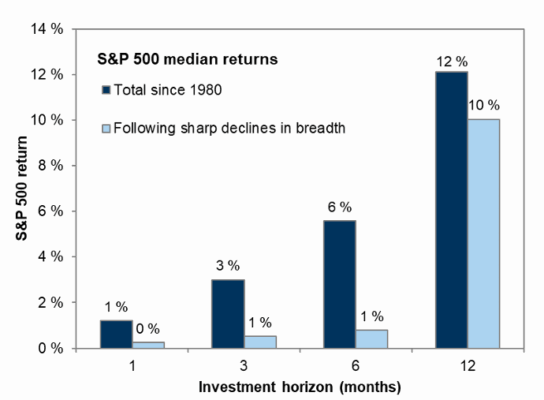

La amplitud del mercado del S&P, definida como el porcentaje de la distancia entre el máximo de 52 semanas del índice y la mediana de sus componentes, sigue siendo más de una desviación estándar más estrecha que el promedio de nuestro conjunto de datos de 20 años.

Aunque la estrechez de la amplitud del mercado se ha mencionado como motivo de preocupación, encontramos que, desde 1980, los rendimientos medianos del S&P 500 tras fuertes caídas en la amplitud son planos a 1 mes, pero suben +1 % a 3 meses y +10 % a 12 meses.

A día de hoy, la amplitud ha mejorado ligeramente y ha cambiado de forma gradual en ambas direcciones, lo que, en nuestra opinión, refuerza el argumento a favor de rotaciones estratégicas más que de una preocupación estructural del mercado.

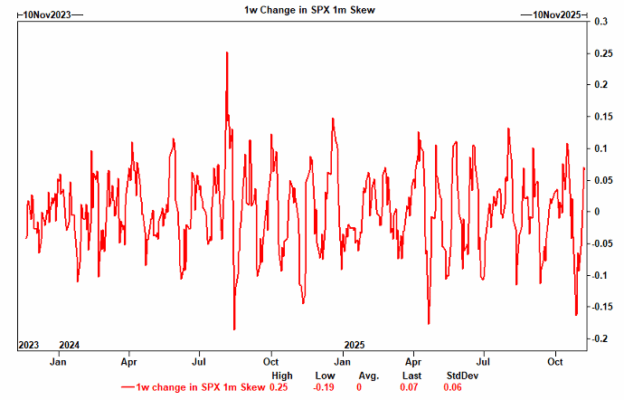

2. Sesgo (Skew)

La semana pasada trajo un respiro a la euforia liderada por las mega-cap tecnológicas, algo que se reflejó claramente en el notable aumento del volumen de puts frente a calls.

La búsqueda repentina de protección a la baja ha coincidido históricamente con correcciones en el S&P 500. Eso es exactamente cómo clasificaríamos la operativa de la semana pasada: un periodo para digerir la temporada de resultados (EPS) y evaluar los distintos segmentos del mercado, más que un desapalancamiento generalizado.

(GS PB: La semana pasada, el apalancamiento bruto total del libro aumentó +0,5 puntos hasta el 286,6 % —percentil 74 en un año—, mientras que el apalancamiento neto se mantuvo sin cambios en el 79,3 %, percentil 86 en un año).

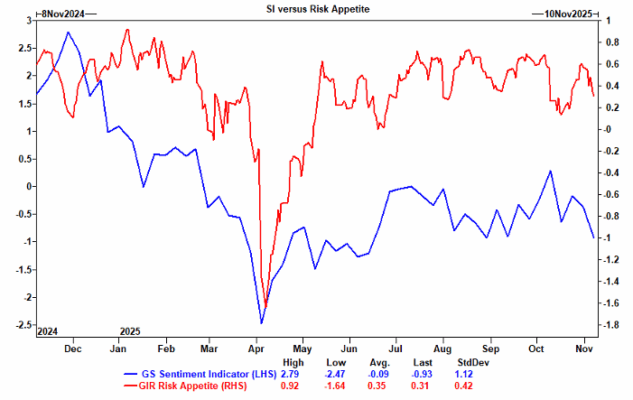

3. Apetito por el riesgo (Risk Appetite)

En esa línea, aunque el sentimiento se ha enfriado (nuestro último Indicador de Sentimiento retrocedió a -0,9), nuestro Indicador de Apetito por el Riesgo, que mide el nivel global de apetito y aversión al riesgo en función de diversas variables de mercado, se sitúa en su promedio de un año.

Esto revela que la venta de la semana pasada no se clasificó como una fuerte reducción del apetito por el riesgo, ni alcanzó niveles extremos que indiquen que los mercados hayan sobrepasado su corrección.

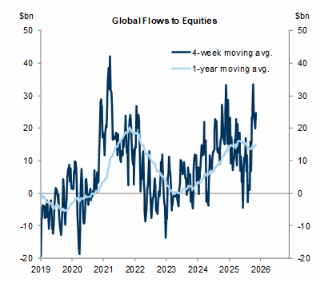

4. Flujos de fondos (Fund Flows)

Los flujos netos hacia los fondos de renta variable global fueron muy sólidos en la semana que terminó el 5 de noviembre (+29 mil millones de USD frente a +17 mil millones la semana anterior).

Las entradas más fuertes se concentraron en unas pocas áreas clave: fondos de índices globales, fondos de renta variable estadounidense y fondos de renta variable de China continental.

En el caso de los fondos de acciones estadounidenses, los flujos positivos provinieron íntegramente de la demanda doméstica.

A nivel sectorial, los fondos tecnológicos registraron entradas netas muy elevadas, mientras que los flujos fueron moderados en la mayoría de los demás sectores.

En resumen: comprando la caída del sector tecnológico – “Nada que ver aquí.”

5. Spreads de financiación (Funding Spreads)

El coste de financiación del S&P aumentó de 61,85 puntos básicos (pbs) el 2 de junio a 89,86 pbs, lo que supone un incremento del 45,29 %.

Este aumento pone de manifiesto el crecimiento sostenido del apalancamiento entre las bases de inversores en el mercado actual.

6. Los números (The Numbers)

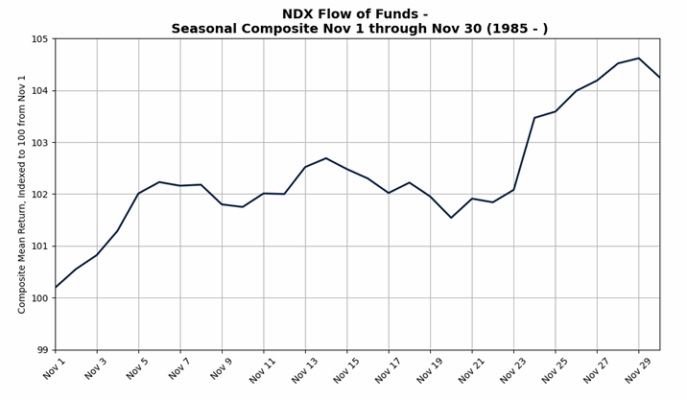

Sabemos que noviembre y diciembre son el mejor período estacional de dos meses del año, pero la semana pasada no lo pareció.

Así que juguemos a un juego llamado:

“¿Cuáles son los rendimientos de fin de año del índice cuando la primera semana de noviembre es negativa?”

S&P 500 (SPX): cuando la primera semana de noviembre es bajista…

-

Rentabilidad media hasta fin de año: +1,48 %

-

Rentabilidad mediana hasta fin de año: +1,61 %

Nasdaq 100 (NDX): cuando la primera semana de noviembre es bajista…

-

Rentabilidad media hasta fin de año: +1,24 %

-

Rentabilidad mediana hasta fin de año: +1,51 %

Ahora, un pequeño giro:

“¿Cuáles son los rendimientos de fin de año del índice cuando la primera semana de noviembre es bajista después de haber subido un 10 % hasta el 1 de noviembre?”

S&P 500 (SPX):

-

Rentabilidad media hasta fin de año: +2,82 %

-

Rentabilidad mediana hasta fin de año: +3,59 %

Nasdaq 100 (NDX):

-

Rentabilidad media hasta fin de año: +1,80 %

-

Rentabilidad mediana hasta fin de año: +1,84 %

La historia nos muestra que no es raro que la primera semana de noviembre sea negativa tras un periodo alcista previo.

Combinado con el hecho de que los flujos hacia la renta variable estadounidense siguen siendo positivos, esto refuerza nuestra convicción de que el “rally de Navidad” sigue en marcha este año.

7. Recompras (Buybacks)

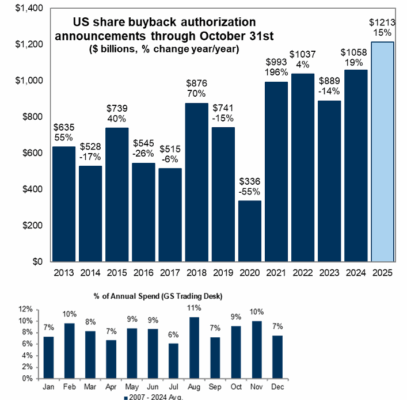

Actualmente estimamos que alrededor del 90 % de las empresas del S&P 500 se encuentran en ventana abierta de recompra.

Calculamos que la próxima ventana de blackout (periodo en que las compañías no pueden recomprar acciones) comenzará el 19 de diciembre.

En cuanto a autorizaciones, las autorizaciones acumuladas en 2025 ascienden a 1,249 billones de USD, lo que supone un aumento aproximado del 13 % respecto al mismo periodo de 2024.

Históricamente, noviembre es el segundo mes con mayor volumen de ejecución de recompras del año, representando alrededor del 10 % del gasto anual.

El equipo de ejecución corporativa de Goldman Sachs estima que en 2025 se ejecutarán recompras por valor de 1,06 billones de USD, lo que equivale a más de 6.000 millones de USD de demanda diaria promedio (vwap) durante cada día de negociación de noviembre.

9. Factores (Factors)

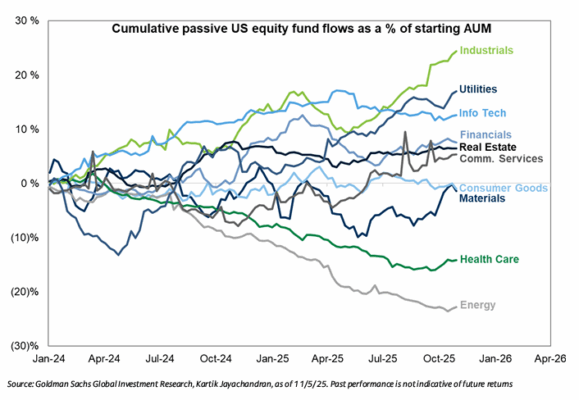

Aunque los flujos hacia la renta variable estadounidense han sido constantes, la clave está en lo que ocurre “bajo el capó”, es decir, en la selección de factores.

El equipo ha observado fuertes entradas en el factor Momentum tras el reciente “desapalancamiento del momo”; de hecho, su cartera HiLo Momentum Basket Pair (GSP1MOMO) ha subido casi un 20 % desde el 22 de julio.

Recientemente, también se ha detectado un mayor flujo hacia el factor Valor (Value). Creemos que aún queda recorrido en esta rotación y seguiremos de cerca los movimientos entre factores de aquí a fin de año.

10. CTAs (Commodity Trading Advisors / Inversores sistemáticos)

Los inversores sistemáticos volvieron a estar en el foco cuando el S&P rompió el umbral técnico de corto plazo en 6702 el viernes, aunque finalmente cerró por encima de ese nivel.

Esto contuvo las ventas activadas por los CTAs, que han sido una fuente moderada de oferta en la renta variable estadounidense, y por ahora se mantienen en esa posición neutral.

Esperamos que los inversores sistemáticos (CTAs y otros modelos cuantitativos) desempeñen un papel más relevante en el corto plazo, por lo que seguiremos de cerca los cambios bruscos en las estimaciones de flujos.

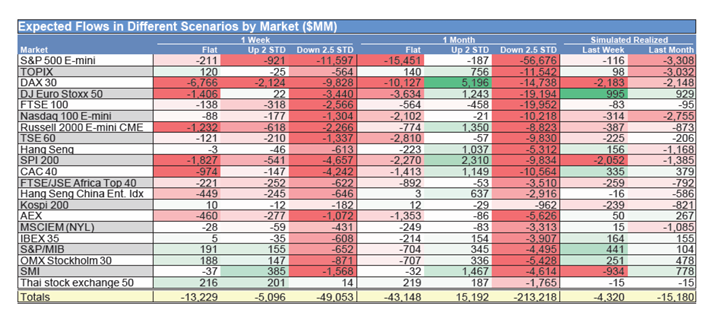

Proyecciones para la próxima semana:

-

Mercado plano: ventas por 13,23 mil millones USD (de los cuales 1,53 mil millones fuera de EE. UU.)

-

Mercado al alza: ventas por 5,1 mil millones USD (1,72 mil millones fuera de EE. UU.)

-

Mercado a la baja: ventas por 49,05 mil millones USD (15,17 mil millones fuera de EE. UU.)

Proyecciones para el próximo mes:

-

Mercado plano: ventas por 43,15 mil millones USD (18,33 mil millones fuera de EE. UU.)

-

Mercado al alza: compras por 15,19 mil millones USD (1,14 mil millones hacia EE. UU.)

-

Mercado a la baja: ventas por 213,22 mil millones USD (75,72 mil millones fuera de EE. UU.)

Niveles clave de pivote para el S&P 500 (SPX):

-

Corto plazo: 6.705

-

Medio plazo: 6.419

-

Largo plazo: 5.968