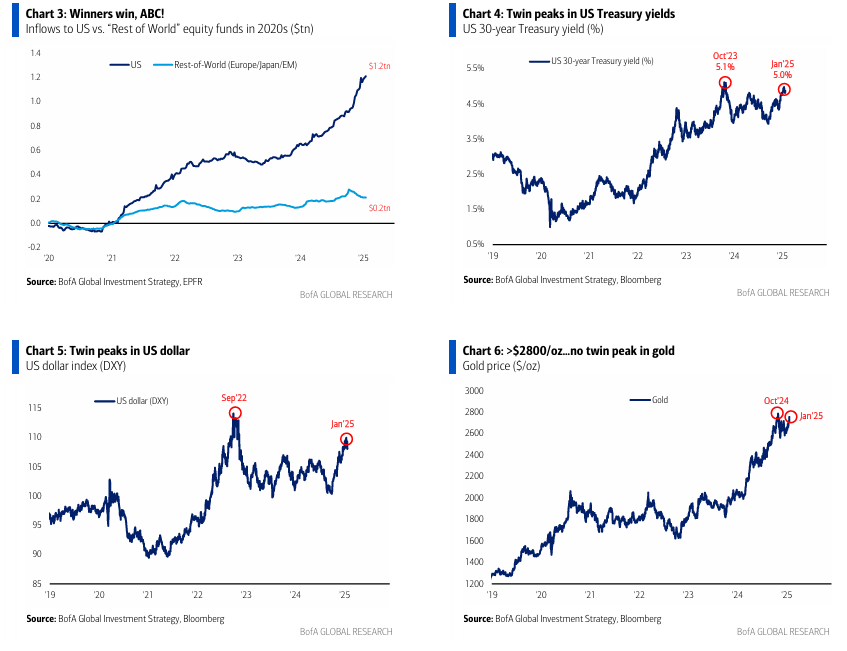

Historia de la Cinta: grandes temas de los últimos 5 años… “Cualquier cosa menos bonos” (ABB), “Cualquier cosa menos China” (ABC), “Cualquier cosa menos populismo” (ABP), Inteligencia Artificial (IA)… EE. UU. monopolizó el capital global… en lo que va de la década, 1,2 billones de dólares de entradas netas a acciones de EE. UU. frente a 0,2 billones al resto del mundo (Gráfico 3); según BofA, 10 grandes temas para los próximos 5 años… El Mundo en 2030 (ver nota).

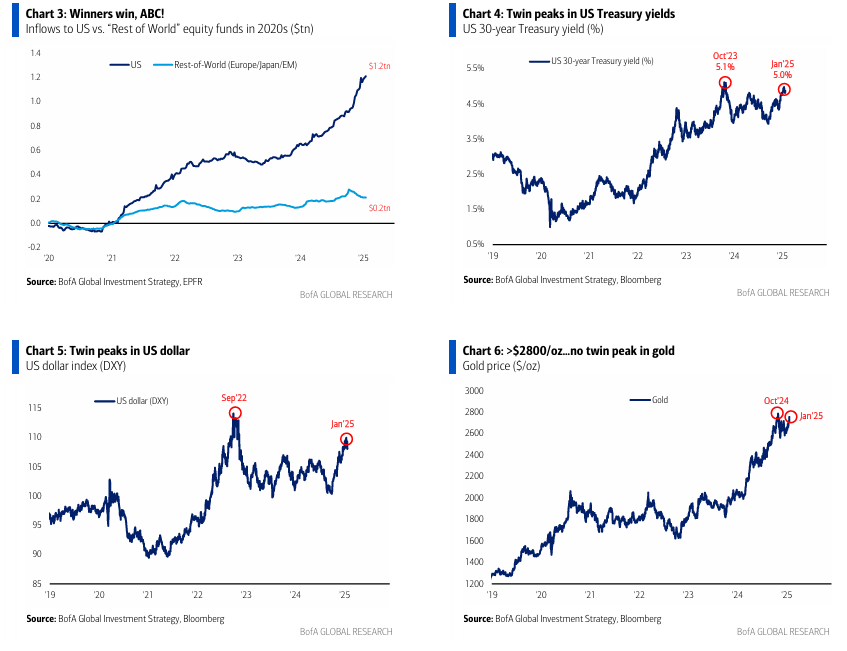

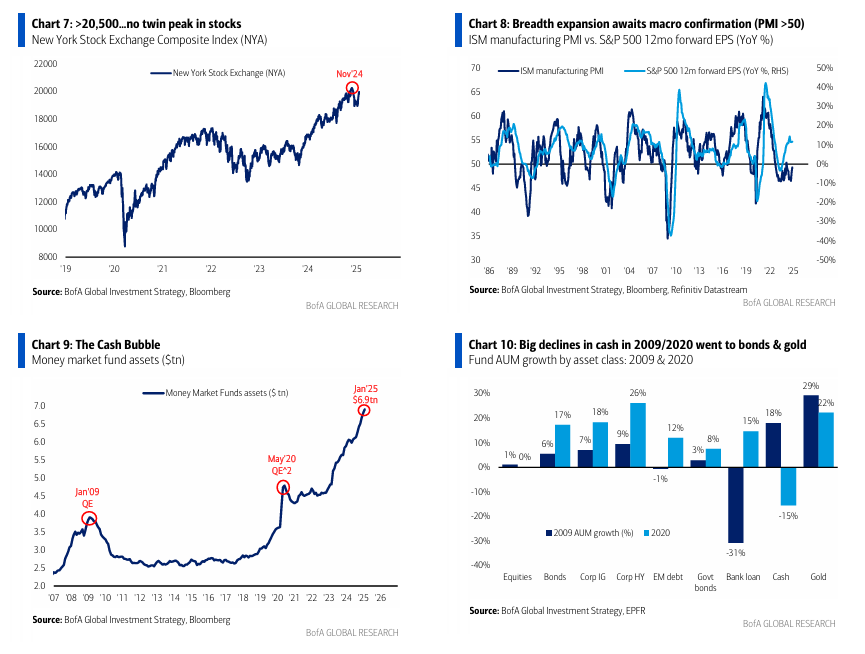

El Precio Correcto: posibles “picos gemelos” en los rendimientos de los bonos (5% en los bonos del Tesoro a 30 años – Gráfico 4) y el dólar estadounidense (Gráfico 5)… catalizadores de mayor apetito por el riesgo si el oro supera los 2800 $/oz (Gráfico 6) y el NYSE supera los 20.500 puntos (Gráfico 7); la amplitud del mercado de renta variable sigue siendo pobre (SPW/SPX y ACWX/SPX en mínimos), pero los PMI globales están subiendo >50 (Gráfico 8) + divergencia en política monetaria (la Fed subiendo tipos, el resto del mundo recortando) = mejor amplitud.

- Criptomonedas: segunda mayor entrada semanal registrada (4.100 millones de dólares).

- Bonos High Yield: mayor entrada en 9 semanas (900 millones de dólares).

- Préstamos Bancarios: entradas durante las últimas 16 semanas (2.000 millones de dólares la semana pasada).

- Materiales: tercera mayor entrada semanal de la historia (4.600 millones de dólares).

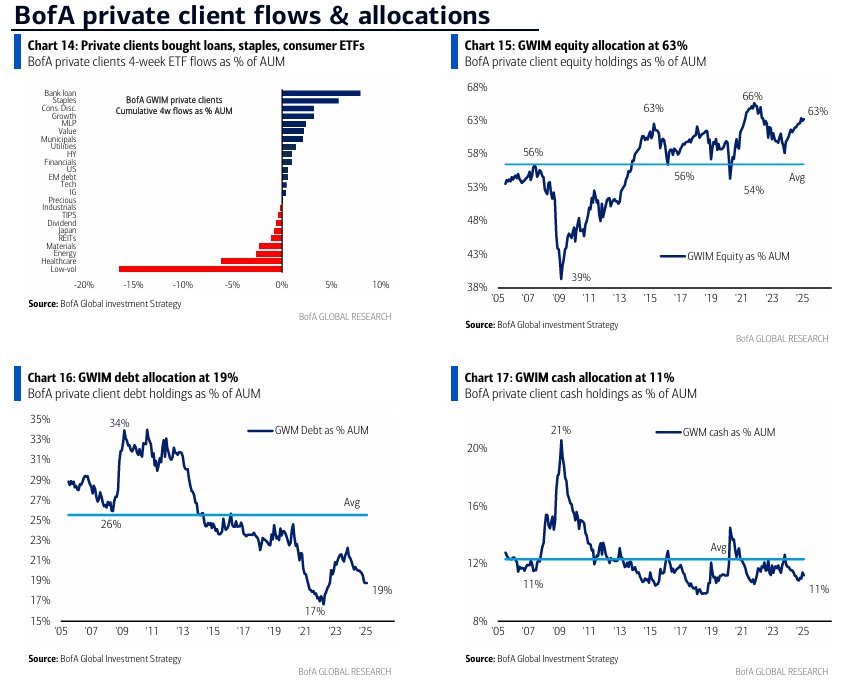

Clientes Privados de BofA: 3,9 billones de dólares en activos bajo gestión (AUM)… 63,2% en acciones, 18,8% en bonos, 11,2% en efectivo; destaca el contraste en posiciones en las acciones de las “Magnificent 7” (430.000 millones de dólares) frente al oro (9.000 millones de dólares). Los clientes de BofA GWIM han sido grandes compradores de bonos en las últimas dos semanas (la mayor compra desde julio de 2024) y continúan adquiriendo acciones (13.000 millones de dólares desde las elecciones, el mayor aumento en dos meses desde 2022). En ETFs, los clientes privados han comprado préstamos bancarios, consumo básico y discrecional, mientras venden ETFs de baja volatilidad, salud y recursos en las últimas cuatro semanas.

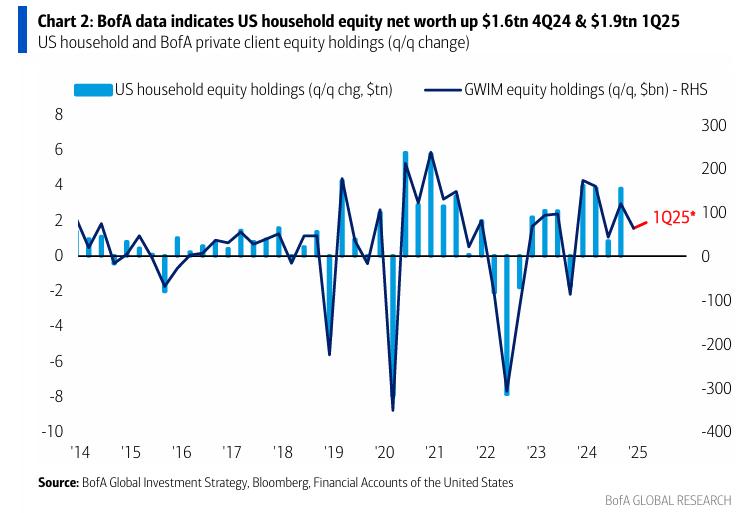

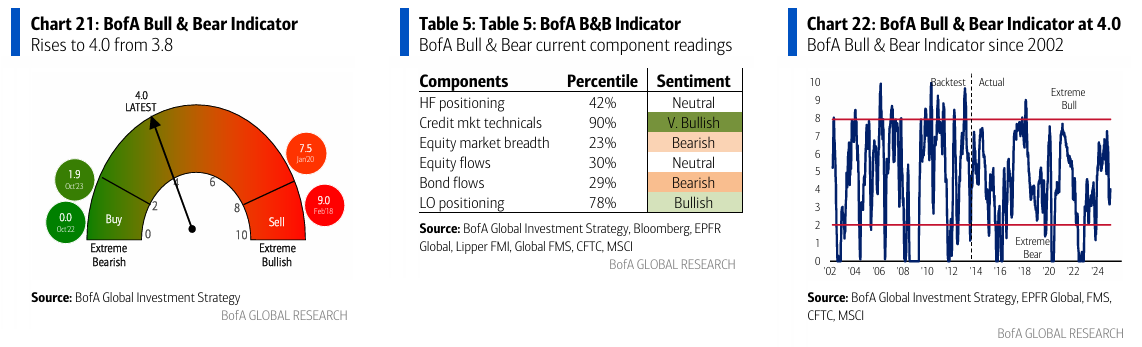

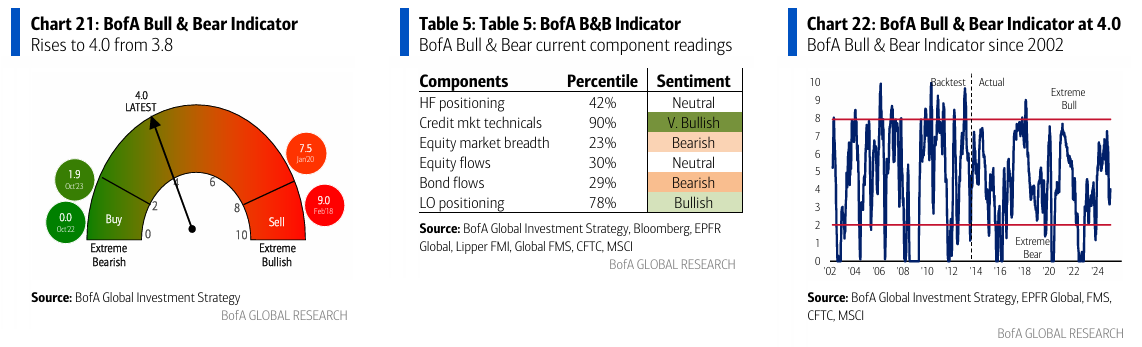

Indicador BofA Bull & Bear: sube a 4,0 desde 3,8 debido a las entradas en bonos High Yield, el aumento de la amplitud de los índices bursátiles globales, los niveles de efectivo muy bajos en el BofA FMS y señales técnicas alcistas en el mercado de crédito.

Encuesta Global de Gestores de Fondos de BofA:

La encuesta de enero reafirma la inclinación de la asignación global de activos hacia el “excepcionalismo estadounidense”. Los inversores están 1,2 desviaciones estándar sobreponderados en acciones estadounidenses en comparación con los últimos 25 años. Los dos trades más concurridos son: “long Magnificent 7” y “long dólar estadounidense”. Los mayores temores de los inversores en el FMS eran los aranceles y el desorden en los bonos; ambos se han calmado por ahora, manteniendo una postura de mayor apetito por el riesgo.

Investigación Temática de BofA: El Mundo en 2030:

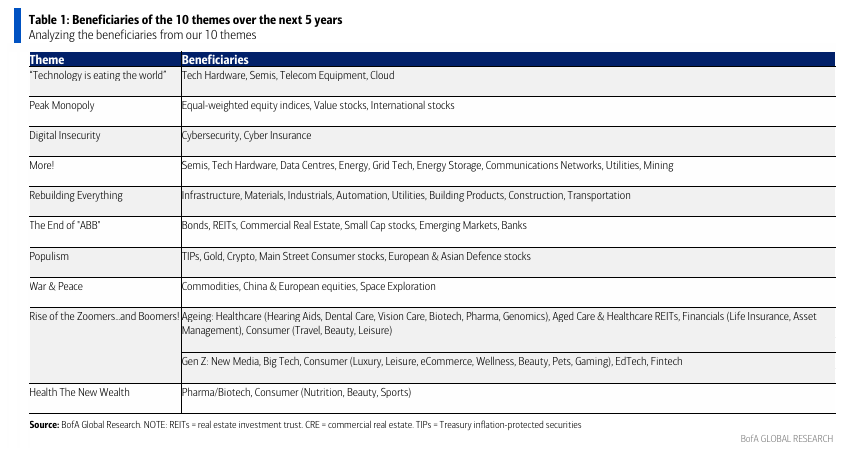

El análisis sobre Inversión Temática Global e Inversión Estratégica Global destaca los 10 mayores temas para los próximos 5 años (ver Tabla 1 para recomendaciones de inversión):

- “La tecnología se está comiendo el mundo”: La combinación de IA agente, razonamiento, simulaciones avanzadas y IA integrada marca la llegada de la Industria 6.0, minimizando la intervención humana.

- Pico de Monopolio: El dominio de las “Magnificent 7” alcanza su punto máximo mientras los beneficios de la IA se expanden y las políticas fiscales y regulatorias presionan a las megacorporaciones.

- Inseguridad Digital: Se prevé el fin de la privacidad, la disrupción en el mercado laboral, 10 deepfakes por cada persona en el planeta y el cibercrimen como el tercer PIB más grande del mundo.

- ¡Más!: El crecimiento exponencial de la tecnología requiere más infraestructura, capacidad de cómputo, ancho de banda, capital humano, energía, agua, habilidades y centros de datos.

- Reconstruir Todo: Se necesitarán 94 billones de dólares para 2040 para reconstruir activos envejecidos y expandir la infraestructura tecnológica.

- El Fin de “ABB”: La era del exceso fiscal gubernamental, impulsado o impuesto por el mercado, llega a su fin, revirtiendo el tema “Anything but Bonds” en los mercados de activos.

- Populismo: En 2024, 26 de 32 elecciones resultaron en el voto contra los incumbentes. El populismo significa menos globalización, inmigración e independencia de los bancos centrales.

- Guerra y Paz: Continuará el proteccionismo, pero las “guerras eternas” están destinadas a terminar, mientras las políticas de América Primero impulsan estímulos y reformas en Asia y Europa.

- El Auge de los Zoomers… y los Boomers: La riqueza neta de los boomers en EE. UU. equivale a aproximadamente el 80% del PIB mundial. En 2030, los mayores de 65 años y la Generación Z podrían gastar unos 28 billones de dólares combinados.

- La Salud es la Nueva Riqueza: Escasez global de 10 millones de trabajadores sanitarios para 2030. El envejecimiento de la población tensionará los recursos, requiriendo una infusión de tecnología en la biología.

Fuente de Fondos:

- Sabiduría Convencional:

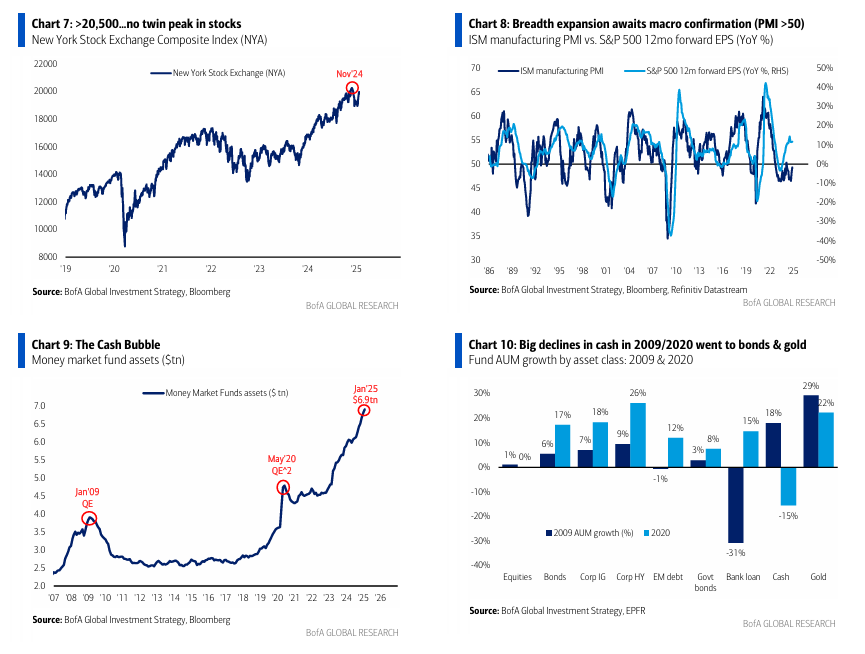

El consenso indica que los fondos monetarios (AUM: 6,9 billones de dólares – Gráfico 9) serán una gran fuente de fondos para activos de riesgo en 2025. Sin embargo, esta expectativa podría no cumplirse. La historia muestra que las entradas a fondos monetarios suelen continuar durante 9 meses después del primer recorte de la Fed (ver The Flow Show: 15 de diciembre de 2023), lo que sugiere que el AUM de estos fondos alcanzará su pico en junio de 2025. En los dos últimos ciclos de relajación monetaria de la Fed (2009 y 2020), se observó una fuerte caída en los fondos monetarios y el efectivo, mientras que los bonos y el oro fueron los principales beneficiarios, ya que los mercados bajistas y las recesiones tienden a reducir drásticamente las tasas de los activos en efectivo (Gráfico 10). - Sabiduría No Convencional:

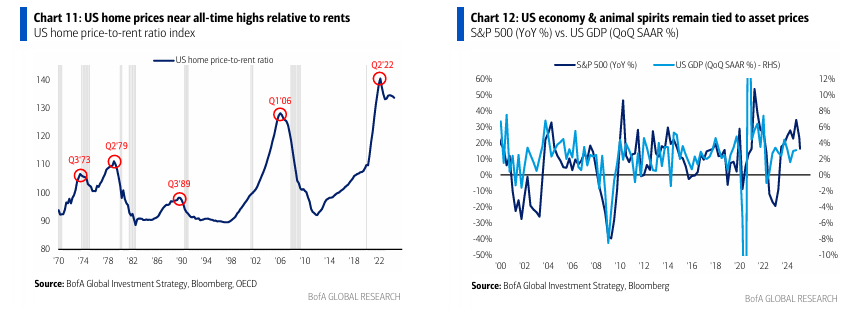

El sector inmobiliario podría ser una fuente de fondos tanto para acciones como para criptomonedas. El índice de asequibilidad de viviendas en EE. UU. está en mínimos de 40 años, la relación precio-alquiler de viviendas en EE. UU. está cerca de máximos históricos (Gráfico 11), y la edad media de los compradores de vivienda por primera vez ha alcanzado un récord de 38 años (frente a 29 años en 1985). La falta de asequibilidad en la vivienda está llevando a los millennials y a la Generación Z, que “no pueden comprar una casa”, a redirigir su liquidez hacia activos de riesgo. - Ciclo Virtuoso:

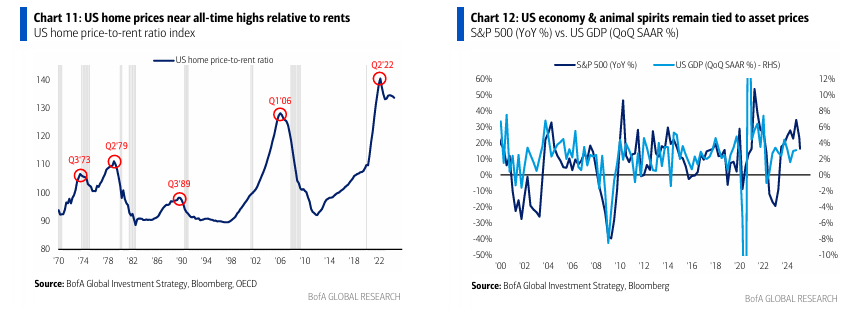

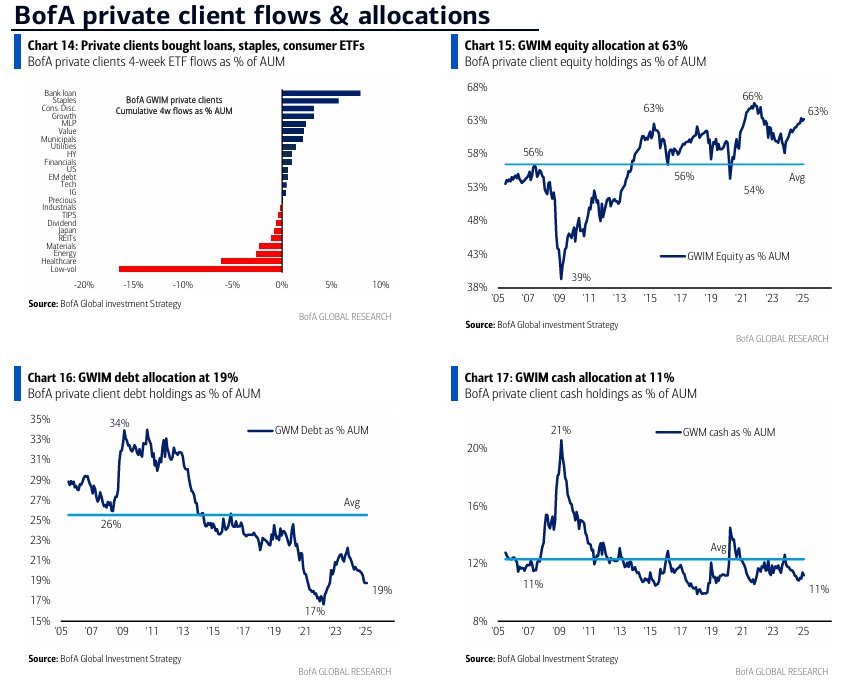

La economía de EE. UU. es especialmente sensible a los precios de los activos (Gráfico 12). Un mayor patrimonio neto en renta variable implica más riqueza que puede respaldar el consumo o ser reciclada en activos de riesgo. El patrimonio neto de los hogares en renta variable en EE. UU. alcanzó 55,7 billones de dólares en el 3T24. La Fed publicará los datos del 4T24 en marzo, pero los datos de clientes privados de BofA encajan perfectamente con las estimaciones de la Fed, mostrando que la riqueza en renta variable aumentó en 1,6 billones de dólares en el 4T24 y se espera que crezca en 1,9 billones de dólares en el 1T25 (Gráfico 2), funcionando como un catalizador autoalimentado para el “excepcionalismo estadounidense”.