Puntuaciones en el tablero: oro +10,8%, acciones +5,0%, materias primas +4,5%, bonos high yield +1,6%, bonos investment grade +1,1%, bonos gubernamentales +1,0%, efectivo +0,5%, petróleo -0,6%, dólar estadounidense -1,1%, criptomonedas -8,7% (YTD).

Zeitgeist: “En EE. UU. está toda la acción política, pero el movimiento de precios está fuera de EE. UU.”.

Zeitgeist: “Solo en Europa, el fin de una guerra podría causar un gran rally en las acciones de defensa”.

Resumen del mercado: Decimos que una inflación del 3% en EE. UU. en enero es una “bendición disfrazada” para bonos y acciones… el aumento de la inflación significa que Trump debe optar por políticas “pequeñas” y no “grandes” en aranceles e inmigración en los próximos meses para evitar provocar una segunda ola de inflación.

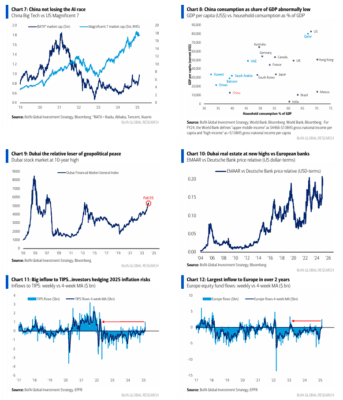

El precio manda: Desde el 20 de enero, las grandes tecnológicas chinas “BATX” (Baidu, Alibaba, Tencent, Xiaomi) han subido un 22% frente al 0% de las “Magnificent 7” de EE. UU. (Gráfico 7). DeepSeek: China no está perdiendo la carrera de IA y tiene un gran potencial de recuperación de mercado (capitalización de mercado de BATX = 1 billón $ frente a 17 billones $ de las Mag7).

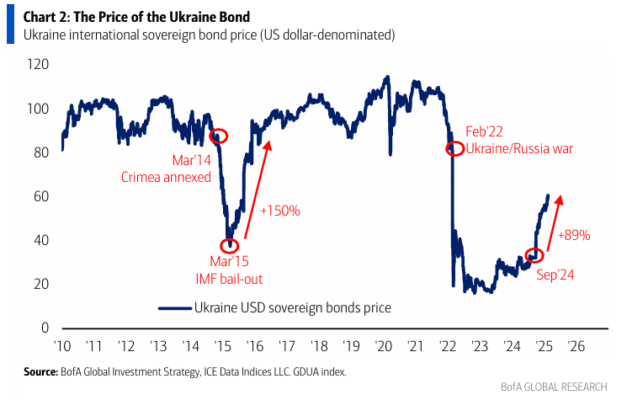

La gran perspectiva: Los bonos de Ucrania están subiendo (Gráfico 2), el rublo ruso +20% YTD, el DAX alemán es el mejor mercado YTD. El conflicto geopolítico es positivo para las acciones de EE. UU., pero la paz geopolítica es favorable para los mercados internacionales (especialmente importadores de petróleo como China y Europa). Estamos largos en mercados internacionales en 2025. Nadie está posicionado para el rendimiento superior de las acciones del resto del mundo (RoW), de lo contrario, los rendimientos de los bonos y el FX de China y la UE serían mucho más altos. A corto plazo, creemos en un rally “de paz” que será probado por las elecciones alemanas y finalizará una vez que el acuerdo de paz sea inminente.

Flujos a destacar:

- Oro: 6º mayor flujo de entrada de los últimos 4 años ($2.000M)… cobertura frente a la incertidumbre política.

- TIPS: Mayor flujo de entrada desde marzo de 2022 ($1.000M – Gráfico 11)… cobertura frente a la inflación.

- Renta variable: Primer flujo de salida consecutivo en 10 meses ($700M la semana pasada).

- Tecnología: 2º mayor flujo de salida registrado ($4.100M).

- Infraestructura: Mayor entrada desde junio de 2022 ($500M).

- Europa: Mayor entrada desde enero de 2023 ($1.600M – Gráfico 12)… “dividendo de la paz”.

- China: 3º mayor flujo de salida registrado ($4.700M).

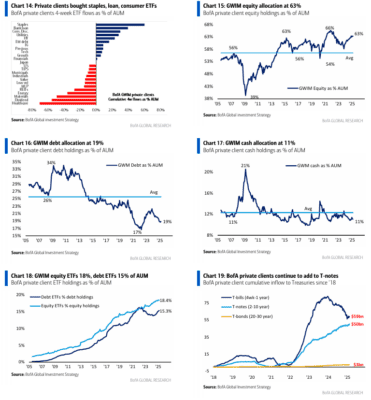

Clientes privados de BofA: $3,9 billones en activos bajo gestión (AUM)… 63,3% en acciones, 18,9% en bonos, 11,1% en efectivo.

- Mayor entrada en bonos desde octubre de 2024, impulsada por una semana récord de flujos hacia bonos del Tesoro a 2-10 años.

- En las últimas 4 semanas, los clientes privados compran ETFs de consumo básico, préstamos bancarios y consumo, mientras venden ETFs de salud, dividendos y recursos naturales.

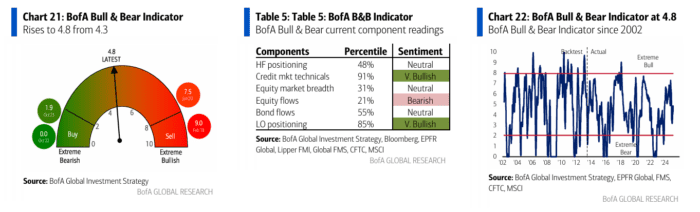

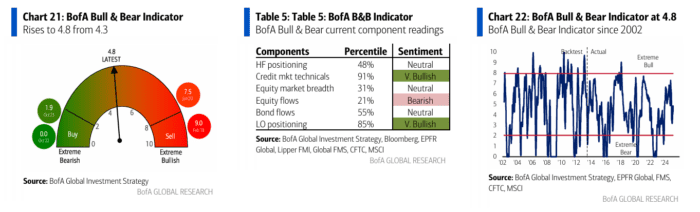

Indicador Bull & Bear de BofA: Sube a 4,8 desde 4,3, impulsado por una mejora en la amplitud de índices bursátiles globales, flujos hacia bonos high yield, bajo nivel de efectivo en el BofA Global FMS y un mercado de crédito muy alcista.

Encuesta Global de Gestores de Fondos de BofA: Durante los últimos 2 meses, el nivel de efectivo ha estado por debajo del 4%. Desde que se activó la “señal de venta” el 17 de diciembre:

- ACWI +2%, SPX +1%, HY +1%, NDX plano, Mag7 -4%.

- La señal de venta finalizaría si el FMS de febrero (18 de febrero) muestra un nivel de efectivo por encima del 4%.

Inflación y Bonos: Una inflación del 3% en enero en EE. UU. es una “bendición disfrazada” para bonos y acciones… la subida de la inflación obligará a Trump en los próximos meses a optar por políticas “pequeñas” y no “grandes” en aranceles e inmigración para evitar una segunda ola inflacionaria.

- Somos compradores de bonos. Creemos que el 5% es un máximo multianual para el rendimiento del Treasury a 30 años, aunque el impacto de la inflación, los aranceles y la inmigración será más negativo que positivo para el consumidor y el mercado laboral de EE. UU. en el primer semestre de 2025.

- Dicho esto, los catalizadores para una caída drástica de los rendimientos de los bonos por debajo del 4% a corto plazo son escasos debido a:

-

Reserva Federal:

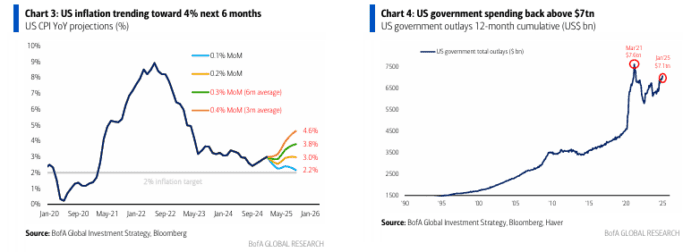

- El IPC de EE. UU. ha promediado subidas mensuales del 0,3%-0,4% en los últimos 3-6 meses… el IPC interanual de EE. UU. apunta al 4% en los próximos 6 meses (Gráfico 3).

- Wall Street sabe que la política monetaria de la Fed es asimétrica (recortan más rápido de lo que suben), y la Fed carece de credibilidad en inflación (desde que introdujo el objetivo de inflación flexible del 2% en agosto de 2020, el IPC de EE. UU. ha promediado un 4,3%).

-

Gobierno de EE. UU.:

- En los últimos 4 meses, el déficit presupuestario de EE. UU. ha aumentado un 25% interanual hasta un récord de $840.000M, mientras el gasto del gobierno subió un 15% interanual hasta $7,1 billones.

- Es casi seguro que el Congreso perseguirá dos proyectos de reconciliación en lugar de uno para aprobar el presupuesto, lo que reduce la probabilidad de grandes recortes en defensa (y potencialmente diluye las reducciones de impuestos).

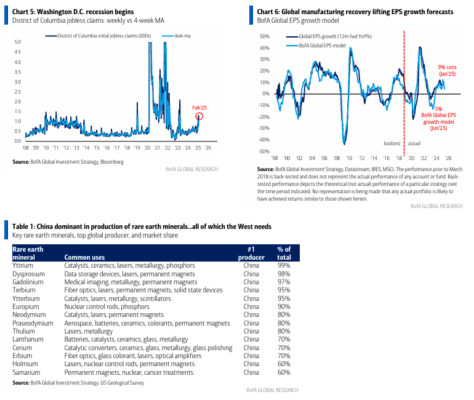

- La recesión en Washington D.C. está comenzando (ver el aumento en las solicitudes de subsidio por desempleo en D.C. – Gráfico 5), pero para que el rendimiento del Treasury caiga por debajo del 4% se necesitarían pruebas claras de un gobierno de EE. UU. más pequeño.

Sobre Internacional: Al igual que los bonos, las acciones internacionales han sido ignoradas por los asignadores de activos durante los 2020s (en los últimos 5 años, los flujos hacia renta variable en EE.UU. han sido de $1,3 billones frente a solo $0,2 billones hacia el resto del mundo). Estamos largos en internacional en 2025, y destacamos:

-

Invertir en acciones internacionales es esencialmente una apuesta por el ciclo global de manufactura.

- El indicador líder de órdenes vs inventarios sugiere que el PMI global y el ISM de EE.UU. pasarán del rango de 45-50 al rango 50-55 en el primer semestre de 2025. Esto implica un crecimiento del 5-10% del BPA según el modelo de crecimiento de BPA global de BofA (Gráfico 6).

- Una mayor aceleración en la segunda mitad de 2025 requerirá un crecimiento más rápido de las exportaciones asiáticas y una curva de rendimientos más pronunciada en EE.UU.

-

La sobreperformance de China puede continuar.

- El índice Hang Seng China Enterprises ha subido un 34% desde los mínimos de septiembre de 2024, y un 20% en términos de dólar estadounidense.

- Las políticas de China están flexibilizándose (fiscal, monetaria y regulatoria) para impulsar la demanda y aumentar la baja participación del consumo en el PIB chino (39% frente al promedio del 64% en México, Brasil e India – Gráfico 8).

- DeepSeek muestra que China no está perdiendo terreno en la carrera de IA y producirá IA barata para apoyar su economía interna, desafiando el consenso de “excepcionalismo estadounidense” que da por ganada la carrera de IA únicamente a los monopolios tecnológicos de EE.UU.

-

Los temores de una guerra comercial y tecnológica entre EE.UU. y China están exagerados.

- Ambos países tienen demasiado que perder con una escalada importante.

- Una “guerra tecnológica de destrucción mutua asegurada (MAD)” es poco probable, dado que EE.UU. y sus aliados controlan >90% de la fabricación global de semiconductores (que China necesita), mientras que China domina en la producción de vehículos eléctricos (80%), baterías (75%), energía limpia (80% solar, 60% eólica) y minerales raros (70% de la producción global, 85% del procesamiento global – Tabla 1), todos ellos esenciales para Occidente.

-

Catalizador para Europa: La próxima elección federal en Alemania el 23 de febrero.

- Prevemos estímulo fiscal bajo 2 de los 3 escenarios electorales más probables:

- Escenario más alcista: Coalición de dos partidos (CDU/SPD) ganando más del 50% del voto, lo que llevaría a una “bazuca fiscal” y un cambio constitucional del límite de deuda alemán (prohibición de déficit estructural).

- Escenario moderadamente alcista: Coalición de múltiples partidos (base de BofA), que resultaría en un estímulo fiscal puntual en 2025.

- Escenario bajista: Si los partidos de extrema derecha o izquierda (AfD/BSW) obtienen >33% del voto, lo que probablemente resultaría en estancamiento político sin estímulo, ya que los partidos principales no votarían por las demandas de inmigración de AfD/BSW a cambio de estímulo fiscal.

- Prevemos estímulo fiscal bajo 2 de los 3 escenarios electorales más probables:

-

Dubai, el perdedor relativo de la paz geopolítica.

- Dubai ha sido uno de los mayores beneficiarios del capital refugio que huyó de los conflictos en Rusia, Ucrania y Oriente Medio en los últimos años.

- El mercado bursátil de Dubai está en máximos de 10 años (Gráfico 9), y el mercado inmobiliario está en máximos históricos frente a los bancos europeos (Gráfico 10), algo que probablemente se revertirá.

- Sin embargo, las perspectivas económicas del Consejo de Cooperación del Golfo (GCC) siguen siendo positivas, ya que continúa la diversificación de ingresos del sector petrolero hacia el gasto del consumidor interno (al igual que China, el GCC tiene una participación anormalmente baja del consumo en el PIB – Gráfico 8).