Resultados hasta la fecha:

Oro +17,8%, bonos del gobierno +5,3%, bonos con grado de inversión +4,2%, bonos de alto rendimiento +1,9%, efectivo +1,1%, materias primas +0,4%, acciones -3,5%, dólar estadounidense -5,9%, petróleo -7,1%, criptomonedas -33,6% en lo que va de año.

La gran imagen:

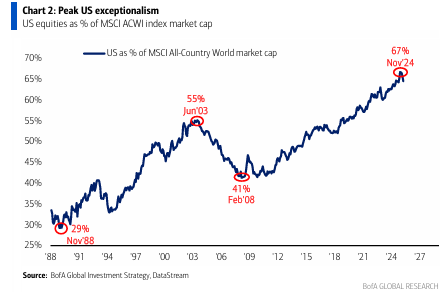

EE. UU. representa el 70% del mercado bursátil global, frente al 40% durante la crisis financiera global (ver gráfico 2). El 1 de enero todos estaban “all-in” con la excepcionalidad de EE. UU., pocos estaban posicionados para una recesión, mercado bajista o una guerra comercial total. Desde entonces: DeepSeek + DOGE + Día de la Liberación… nuevo mercado bajista secular en el dólar y fin del liderazgo de las acciones estadounidenses.

Resumen del mercado:

Acciones, dólar, petróleo y rendimientos de bonos a la baja = buenas noticias = condiciones financieras más laxas / estabilizadores automáticos reactivan el apetito por el riesgo.

Pero si las débiles cifras de empleo de marzo son las que provocaron la caída de acciones, dólar y petróleo, junto con una subida de los rendimientos del Tesoro (por miedo a la sostenibilidad de la deuda, credibilidad política o devaluación del dólar) = muy malas noticias para los activos de riesgo.

El precio justo:

Proyectamos el S&P 500 en 5400… vale la pena probar posiciones en activos beneficiados por un dólar débil (mercados emergentes) y sectores sensibles a los tipos de interés (REITs). Si el S&P baja a 5100-5200… es momento de comprar activos que se beneficien de un posible giro en la política económica (recorte de tipos en EE. UU., recortes fiscales, estímulos en Europa y Asia: p. ej. small caps, retail, constructoras en EE. UU., cíclicos en Europa, tecnología en Asia).

Si hay recesión, esperar a que el S&P baje a 4800-5000 para entrar fuerte en activos de riesgo, una vez que se active el “Trump put” por una aprobación presidencial baja (40-45%) y un aumento del desempleo (subsidios por desempleo en 300.000).

Flujos semanales:

22.500 millones de dólares hacia efectivo, 9.400 millones hacia bonos, 2.500 millones hacia oro, 2.100 millones hacia acciones, y salida de 200 millones desde criptomonedas.

Flujos a tener en cuenta:

-

Oro: entrada semanal de 2.500 millones… camino a un récord de 80.000 millones en entradas en 2025 (Gráfico 9).

-

Acciones estadounidenses: salida semanal de 4.700 millones… pero en ritmo anual para el segundo mayor flujo de entrada de la historia (485.000 millones – Gráfico 10).

-

Acciones estadounidenses de gran capitalización: salida semanal de 700 millones… pero en camino a un récord anual de entradas de 536.000 millones (Gráfico 11).

-

Acciones estadounidenses de pequeña capitalización: salida semanal de 2.700 millones… camino a un récord de 58.000 millones en reembolsos en 2025 (Gráfico 12).

-

Acciones europeas: entrada semanal de 1.300 millones… en camino al segundo mayor flujo anual de entrada (93.000 millones – Gráfico 13).

-

Acciones de mercados emergentes: entrada semanal de 2.700 millones… pero en camino al segundo mayor flujo anual de salida (60.000 millones – Gráfico 14).

-

Sector utilities (servicios públicos): quinta mayor entrada semanal de la historia (1.100 millones).

Clientes privados de BofA: con 3,7 billones de dólares en activos bajo gestión, tienen asignado 61,7% a acciones, 19,6% a bonos y 11,6% a efectivo.

En la última semana rotaron ligeramente de acciones a bonos.

En las últimas 4 semanas, los clientes de GWIM compraron ETFs de bonos HY, IG y acciones de crecimiento, y vendieron ETFs de bonos municipales, energía y salud.

Indicador Bull & Bear de BofA: baja a 4,9 desde 5,2 debido a salidas desde acciones estadounidenses y bonos HY, más efectivo en fondos FMS, y deterioro en la amplitud del mercado.

Los factores más rápidos para que el indicador caiga al nivel de “señal de compra” (2.0) serían:

a) un par de semanas con salidas de acciones superiores a 100.000 millones de dólares,

b) que se active la regla de amplitud global de BofA: más del 88% de los índices globales de renta variable cotizando por debajo de sus medias de 50 y 200 sesiones (actualmente solo el 29% está por encima). Esto requeriría que el Hang Seng de Hong Kong y el DAX alemán caigan a 20.000 puntos.

Comportamientos del precio que serían alcistas:

-

Aumento del ratio put-call a 1,30 (el mejor indicador clásico de “miedo máximo”), confirmando temor en Wall Street y oportunidades de trading.

-

El índice XBD (broker-dealers) mantiene su media de 200 sesiones en 262.

-

El índice SOX (semiconductores), referente del mercado alcista en EE. UU., se recupera por encima de los 4.000 puntos (máximo de 2022, que se perdió recientemente).

-

El índice XHB (constructoras en EE. UU.) rebota, mostrando que los sectores sensibles a los tipos responden a su bajada (actualmente descuenta un dato de empleo negativo).

-

El precio de la gasolina en EE. UU. (subió 6% en las últimas 2 semanas) cae por debajo de 3 dólares/galón debido a un aumento de producción por parte de la OPEP… el consumidor estadounidense necesita menor inflación y tipos más bajos para respirar (“Make America Cheap Again”).

Posicionamiento táctico: Cortos hasta el “Día de la Liberación” que lleve al “Día de la Reconciliación”

-

Corto en activos de riesgo hasta que se produzca un giro claro en la política de EE. UU.: menos aranceles, más recortes fiscales, mayor oferta energética, desregulación y un aumento agresivo del techo de deuda vía una ley de reconciliación presupuestaria en el segundo trimestre.

-

Los indicadores adelantados de beneficios (ver ISM – Gráfico 7) apuntan claramente a menores BPA globales, y la exposición en bancos globales puede seguir reduciéndose hasta que Japón y Europa demuestren que pueden lidiar con un yen y un euro fuertes (China es el “refugio”).

-

Se necesita un mal dato de empleo y/o un giro de política clara para reactivar el apetito por el riesgo en sectores cíclicos.

Posicionamiento táctico: Largo en oro hasta que haya giro de política

-

Aunque el oro está sobrecomprado, sigue siendo el mayor beneficiado de las políticas proteccionistas.

-

El anuncio de aranceles de Trump eleva el tipo arancelario efectivo de EE. UU. al ~20% desde el 2,3% en 2024, el nivel más alto desde 1911, equivalente al de la Ley Smoot-Hawley en los años 30 (Gráfico 3).

-

La combinación de Smoot-Hawley (1930), ruptura del patrón oro por Reino Unido (septiembre 1931) y errores de la Fed (subida de tipos en octubre de 1931 ante crisis global de oro/divisas – Gráfico 5) desencadenó un gran mercado bajista (Gráfico 4), que solo terminó con el New Deal (1933) y la Ley de Acuerdos Comerciales Recíprocos (1934).

-

“Los mercados dejan de entrar en pánico cuando los políticos empiezan a hacerlo”.

Posicionamiento táctico: Largo en bonos del Tesoro

-

2025 no es 1931, ni se le parece, y la historia reciente de EE. UU. es de gran estímulo monetario y fiscal para evitar mercados bajistas o recesiones.

-

Pero los años 30 recuerdan que cualquier cosa que impida a la Fed bajar tipos agresivamente en una crisis (como una caída del dólar en 2025) empeora la situación para las acciones, y los bonos serían la mejor cobertura.

-

Además, los aranceles son deflacionarios, no inflacionarios, lo que también favorece a los bonos.