Puntuaciones en el marcador: oro 52,3%, acciones 20,5%, bitcoin 10,4%, bonos grado de inversión 9,1%, bonos high yield 8,9%, materias primas 6,4%, bonos gubernamentales 6,1%, efectivo 3,6%, USD -8,0%, petróleo -16,3% en lo que va de año (YTD).

Zeitgeist (el espíritu del momento):

-

“Está clarísimo que, por ahora, el mercado no puede soportar rendimientos más altos ni un dólar estadounidense más fuerte.”

-

“Sabes que la Fed acabará comprando bonos de los gigantes de la IA la próxima vez que lance un QE.”

-

“Las elecciones tienen consecuencias, así que quizá la frustración por la falta de asequibilidad en la calle principal (Main St) le esté diciendo a Wall St que no puede mantener el ritmo; que unas bolsas más altas pueden significar menos votos.”

La visión más amplia:

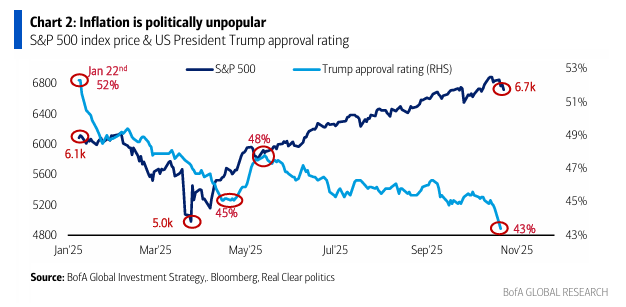

La aprobación de Trump se sitúa en el 43% (Gráfico 2 – 41% en economía, 36% en inflación); políticamente es imperativo que en 2026 la inflación y los déficits presupuestarios estén bajo control… de ahí que el rally contracorriente en bonos cupón cero probablemente continúe.

Y los riesgos políticos en EE. UU. implican un dólar débil = posición larga en China y mercados emergentes.

El precio correcto:

Mientras los diferenciales de crédito, los bancos y los brókeres no se deterioren (es decir, IG CDX > 75 pb, BKX < 140, XBD < 950), los asignadores de activos probablemente ignoren las recientes señales de “condiciones financieras excesivamente favorables” que vienen del cripto, el oro o la tecnología de segunda línea.

Aun así, las firmas de capital privado y los BDC (Business Development Companies) no logran librarse del miedo al “crédito crujiente”, y los alcistas nunca quieren ver las OPVs bajo el agua (es decir, IPO < $44).

Lectura del mercado (“Tale of the Tape”):

Los diferenciales más amplios en los bonos de los gigantes de la IA están llamando la atención, pero el comportamiento en bolsa de sectores como vivienda, retail, packaging, REITs y small caps roza niveles recesivos.

Si la Fed recorta tipos en medio de una re-aceleración, estos cíclicos ligados a la economía real serían una ganga; pero si no logran repuntar, es señal de que la Fed va por detrás de la curva, que el empleo pesa más que los tipos y que los recortes fiscales en EE. UU. probablemente se ahorren en lugar de gastarse.

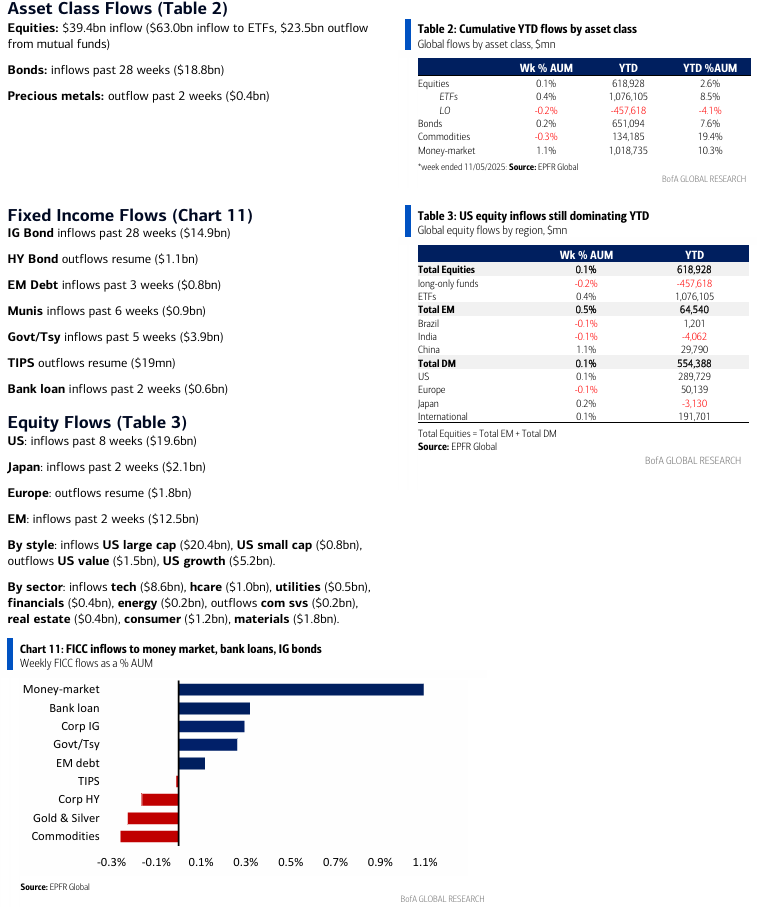

Flujos semanales:

$117,3 mil millones hacia efectivo (2º mayor ingreso del año), $39,4 mil millones hacia acciones, $18,8 mil millones hacia bonos, $0,4 mil millones salieron del oro y $1,9 mil millones salieron de cripto.

Flujos destacados:

-

Bonos grado de inversión (IG): 28.ª semana consecutiva de entradas ($14,9 mil millones).

-

Acciones de EE. UU.: 8.ª semana consecutiva de entradas, la racha más larga desde diciembre de 2024 ($19,6 mil millones esta semana).

-

Acciones de Japón: mayor entrada en dos semanas desde mayo de 2024 ($7,5 mil millones).

-

Acciones de China: 3.ª mayor entrada de 2025 ($9,1 mil millones).

-

Acciones de Corea: 2.ª mayor entrada de 2025 ($1,1 mil millones).

-

Acciones de Europa: mayor salida desde agosto de 2025 ($1,7 mil millones).

-

Sector tecnológico: mayor entrada en dos meses de la historia ($36,5 mil millones).

-

Sector de materiales: mayor salida en dos semanas de la historia ($11,3 mil millones).

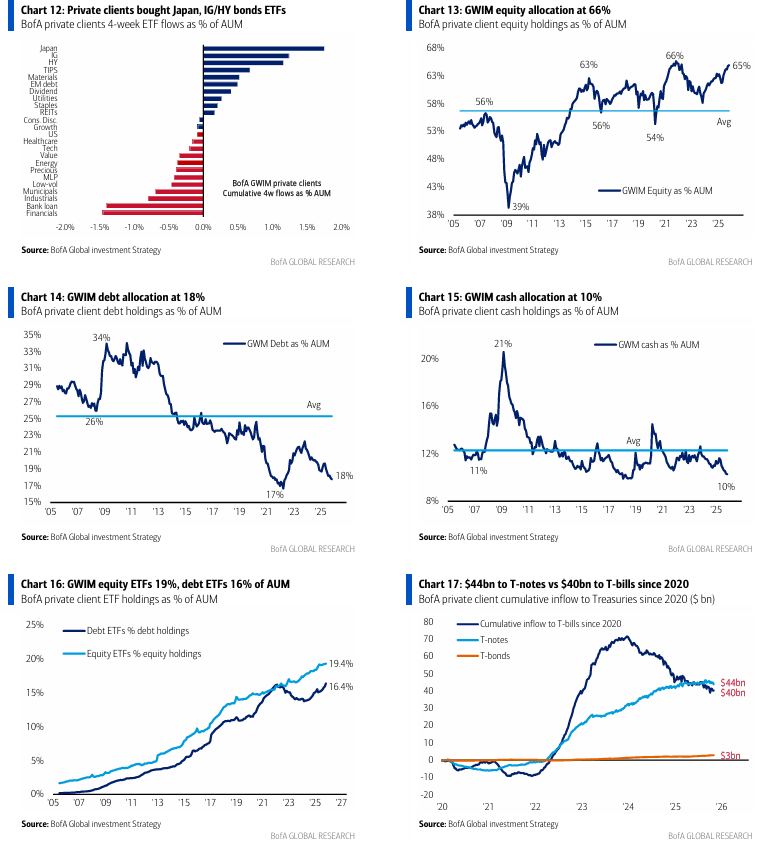

Clientes privados de Bank of America:

Gestionan $4,3 billones en activos (AUM).

-

64,9% en acciones (máximo desde marzo de 2022).

-

17,8% en bonos (mínimo desde abril de 2022).

-

10,1% en efectivo (mínimo desde septiembre de 2018).

Los clientes privados llevan 8 semanas vendiendo acciones al ritmo más rápido en un año (salida de $12 mil millones), mientras las compras de bonos se están anualizando a un flujo de entrada de $30 mil millones.

En ETFs, durante las últimas 4 semanas:

-

Compran Japón, bonos grado de inversión y high yield.

-

Venden financieros, préstamos bancarios e industriales.

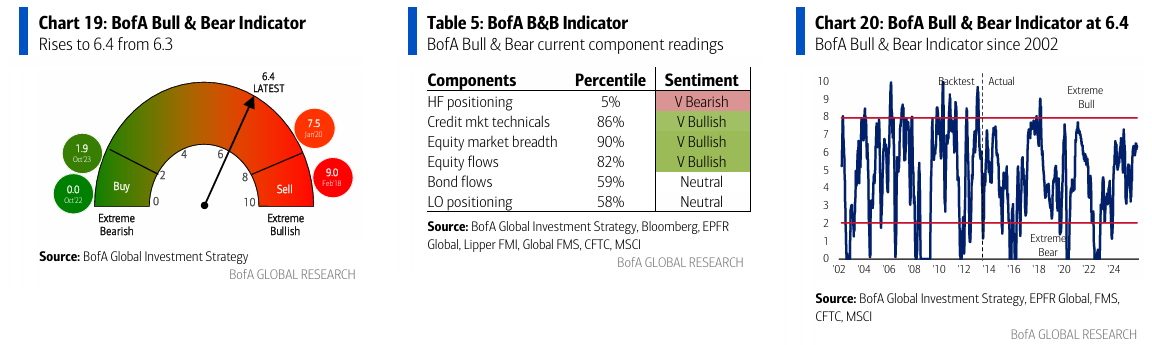

Indicador Bull & Bear de BofA:

Sube a 6,4 desde 6,3 gracias a fuertes entradas en acciones de mercados emergentes, mejores condiciones técnicas en crédito y bajos niveles de efectivo según la encuesta FMS (3,8%), compensando las salidas de bonos high yield y el posicionamiento bajista de los hedge funds (récord de posiciones largas en bonos del Tesoro a 10 años vía futuros).

Sobre los precios:

“Los techos son un proceso, los suelos un instante.”

Los tipos caen, los beneficios por acción (EPS) suben, la IA sigue en ebullición y el mercado espera un “put” de Trump, de la Fed y de la Generación Z… ¿qué no hay para amar?

Aun así, la segunda derivada del frenesí global de recortes de tipos empieza a girar (se prevén 80 recortes el próximo año frente a más de 150 en 2025) y, con elecciones, empleo y bonos ligados a IA, los alcistas se vuelven menos visibles y más prudentes.

Sobre las elecciones:

Estados azules, pero las elecciones de noviembre dieron grandes victorias demócratas: California (64%-36%), Virginia (57%-42%), Nueva Jersey (56%-43%) y Nueva York (50%-42%), con la “asequibilidad” como el problema número uno para los votantes en todas partes.

Es fácil sobreinterpretar, pero los auges y burbujas rara vez son la forma óptima de reducir inflación e inequidad —y el mercado lleva meses anticipando justamente eso: un auge y una burbuja.

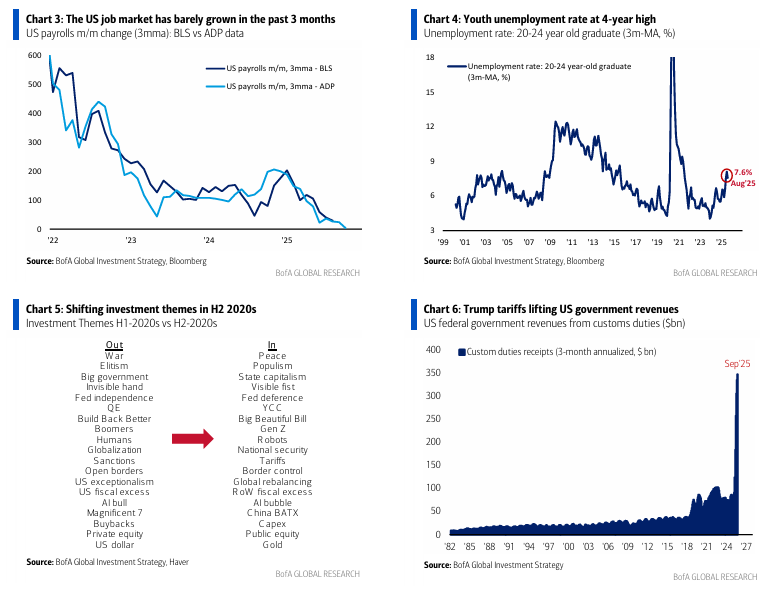

Esperamos una mayor intervención directa del gobierno estadounidense (“de la mano invisible al puño visible”, Gráfico 5) para controlar precios y aumentar la oferta en energía, sanidad, vivienda y pronto también en utilities (ante el aumento explosivo del precio de la electricidad por la IA)… algo negativo para los márgenes empresariales.

Sobre política económica:

La preferencia de los inversores por acciones y sectores de “seguridad nacional” —aquellos que dan a EE. UU. ventaja frente a China (Big Tech / “Magnificent 7”, semiconductores, aeroespacial y defensa)— está más amenazada por los tipos de interés que por la política.

Pero si el Tribunal Supremo anula los aranceles (Gráfico 8):

a) la Administración tendría menos capacidad de usar la tecnología como palanca geopolítica,

b) caerían los ingresos fiscales por aranceles (Gráfico 6), pero también las promesas globales de IED hacia EE. UU. a cambio de menores aranceles,

c) y, más positivamente, bajarían las expectativas de inflación (las de 1 año subieron de 2,6% a 3,4% desde la elección de Trump, mientras que los precios pagados del ISM de servicios en EE. UU. acaban de alcanzar un máximo de 3 años – Gráfico 7).

Nuestra tesis: posición larga en mercados emergentes es la mejor forma de operar el pico de aranceles.

Sobre el empleo:

El mercado laboral estadounidense se desacelera:

-

Más de 1 millón de despidos en lo que va de año, el mayor dato desde 2020 (según Challenger).

-

Ganancias de empleo ADP en los últimos 3 meses: apenas 3.000.

-

Desempleo entre recién graduados sube al 8% desde el 4% en 2023 (Gráficos 3 y 4).

Nada recesivo aún, pero una economía en “K” bajo presión: las pérdidas estructurales de empleo por la IA pesan, aunque no se puede “automatizar” una vivienda, y la debilidad en la construcción de casas sugiere que la clase media de esa “K” se siente más pobre que rica.

Nuestra apuesta: bonos cupón cero largos = mejor cobertura ante recesión.

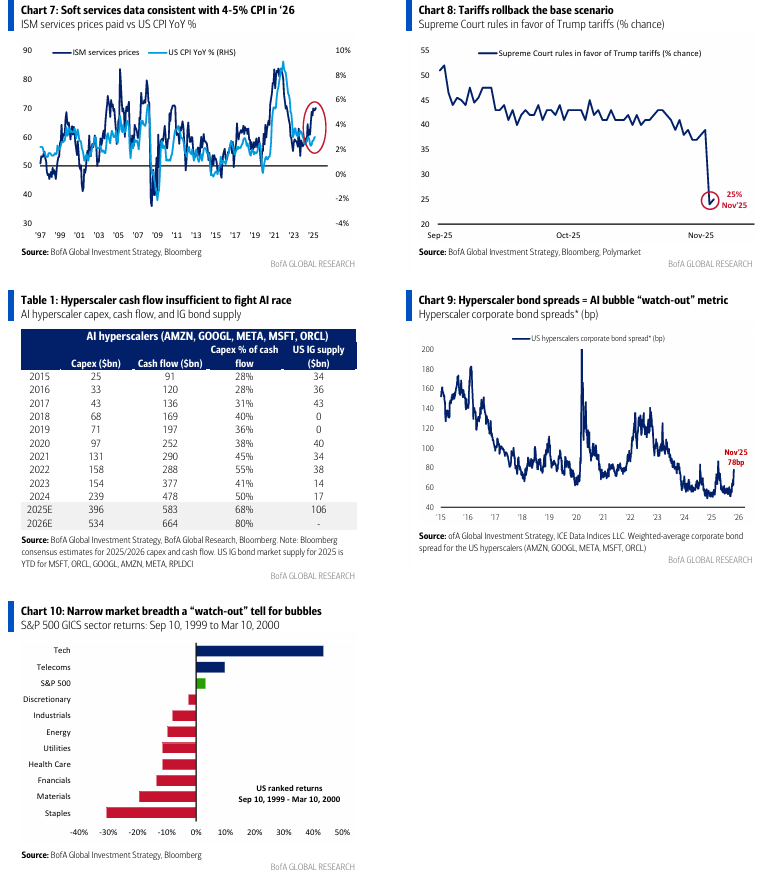

Sobre los hyperscalers (grandes operadores de IA):

Los auges y burbujas siempre acaban con señales de “ten cuidado” y “sal de ahí”.

Ya hay muchas señales de “ten cuidado”:

-

Concentración de capitalización (Magnificent 7 / IA > 40% del total de mercado).

-

Amplitud del mercado reduciéndose (similar a los 6 meses previos a la burbuja del 99, Gráfico 10).

-

Valoraciones: las megacaps de IA cotizan a un PER de 45x.

-

Apuesta global: Advantest (Japón) y SK Hynix (Corea) se han duplicado en 8 semanas.

-

Apuesta minorista: flujos récord hacia tecnología en los últimos 2 meses.

Pero las señales de “sal de ahí” siempre vienen por los tipos de interés, y la Fed no está subiendo, los rendimientos no están repuntando… los grandes cortos deben esperar.

Mientras tanto, mantenemos posiciones cortas en bonos de hyperscalers: su flujo de caja es insuficiente para sostener la carrera de gasto en IA (Tabla 1).

Han emitido $120 mil millones en bonos en las últimas 7 semanas, y hasta los “reyes de la IA” insinúan que necesitarán respaldo gubernamental para abaratar su coste de capital.

Los spreads de sus bonos han subido de 50 pb en septiembre a unos 80 pb (Gráfico 9) —los mínimos ya pasaron.

Cabe recordar que los bonos tecnológicos estadounidenses cayeron un 8% en los 12 meses previos al pico de la burbuja de marzo de 2000.