Scores on the Doors: oro +54,2%; acciones internacionales +24,6%; acciones de EE. UU. +11,2%; bonos IG (grado de inversión) +9,3%; bonos HY (alto rendimiento) +9,0%; materias primas +6,0%; bonos gubernamentales +5,7%; liquidez +3,8%; bitcoin -7,1%; dólar estadounidense -7,7%; petróleo -18,3% en lo que va de año.

Zeitgeist: “Las nóminas fueron negativas en junio y agosto, así que la guerra comercial fue deflacionaria, y por eso la nueva política comercial de EE. UU. implicará menores aranceles.”

Zeitgeist: “Las mid caps estadounidenses cotizan a 15x, las rentabilidades han caído, la guerra comercial ha terminado, hay reshoring… y aun así caen en el año. La Fed está muy por detrás de la curva, pero cuando se vea obligada a recortar fuerte, habrá muchísimo que comprar.”

Tale of the Tape: El BoJ necesita subir tipos… los rendimientos de los JGB están rompiendo al alza (Gráfico 5: los JGB de largo plazo van camino de su peor pérdida anual, un -12%, desde los años 70); el yen rompiendo a la baja (al borde de mínimos de 40 años… JPY 160); “devaluación” en Japón mientras el nuevo primer ministro busca un gran estímulo fiscal (3% del PIB) y el tipo real del BoJ sigue en negativo (-2%); por eso se está deshaciendo el carry trade en Japón.

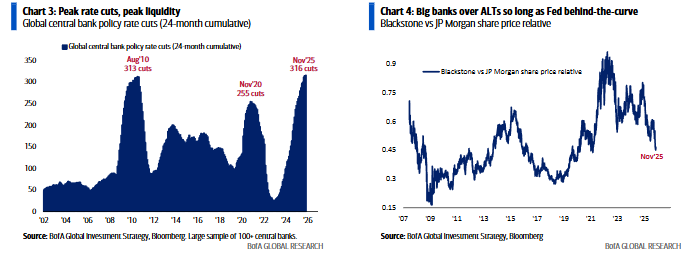

The Price is Right: La Fed necesita recortar… lo dicen las criptos, el crédito, el dólar, el capital privado (véase BX vs JPM – Gráfico 4), todos cotizando como si hubiese “liquidez máxima”; euforia especulativa impulsada por los recortes masivos de tipos de los últimos dos años (gráfico) y la creencia de que habrá más en 2026. Igual que en diciembre de 2018, el camino más rápido hacia la capitulación de la Fed es que los bancos (BKX < 140) y los brókeres (XBD < 950) empiecen a cotizar un evento de iliquidez. Estamos largos en zero-coupon bonds para adelantarnos a la capitulación de la Fed.

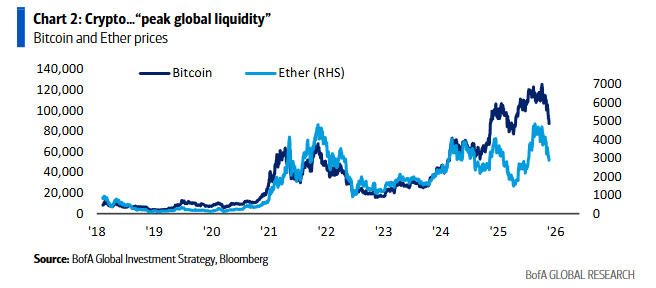

The Biggest Picture: de máximo a mínimo, bitcoin -30%, ether -41% (Gráfico 2); las criptos representan solo el 0,4% de la asignación de activos institucional (según la encuesta FMS de BofA de noviembre), pero en 2025 los flujos minoristas hacia cripto son récord (46.000 M$); los derivados ya son el 74% del volumen de trading en cripto… la frontera de liquidez y especulación, serán los primeros en anticipar que la Fed viene al rescate.

Flujos semanales: +26.200 M$ hacia acciones, +18.100 M$ hacia bonos, +1.900 M$ hacia oro, -2.200 M$ desde cripto (2.º mayor flujo de salida de la historia – Gráfico 8), -14.000 M$ desde liquidez (primer flujo de salida en 5 semanas).

Flujos a destacar:

-

Treasuries: entrada de +8.800 M$, la mayor desde abril de 2025.

-

TIPS: salida de -600 M$, la mayor desde abril de 2025 (Gráfico 9).

-

MBS: salida de -1.800 M$, la mayor desde octubre de 2022 (Gráfico 10).

-

Acciones value de EE. UU.: entrada de +3.600 M$, mayor en 9 semanas.

-

Tecnología: entrada de +4.400 M$, en camino de un récord de 75.000 M$ en 2025.

-

Consumo: salida de -1.500 M$, récord de salida en 4 semanas (-4.700 M$).

-

Salud: entrada de +2.400 M$, la mayor desde enero de 2021.

Clientes privados de BofA: 4,2 billones de dólares bajo gestión… 64,6% en acciones, 18,1% en bonos, 10,3% en liquidez. Mayor entrada semanal en renta variable desde marzo de 2025.

En las últimas 4 semanas, los clientes privados han comprado growth, ETFs de bonos municipales y ETFs de Japón, y han vendido préstamos bancarios, financieras y ETFs de metales preciosos.

Indicador Bull & Bear de BofA: cae a 6,2 desde 6,3 por el ensanchamiento de los spreads de crédito, menor amplitud del índice global de acciones (solo el 27% de los índices cotiza por encima de la media de 50/200 días) y salidas de HY; parcialmente compensado por niveles bajos de liquidez (3,7% del AUM según la FMS).

Encuesta Global FMS de BofA sobre el próximo año:

Posicionamiento institucional y expectativas para 2026 según la encuesta global FMS de BofA de noviembre de 2025…

• Sobre macro y mercados:

Los inversores esperan un soft landing (53% frente al 37% que prevé no landing y solo un 6% un hard landing), tipos más bajos y mayores beneficios empresariales (el nivel más optimista desde diciembre de 2024). Los inversores están largos en acciones y materias primas (el mayor sobrepeso desde septiembre de 2022) y están cortos en liquidez (un muy bajo 3,7% del AUM) y bonos.

• Sobre activos:

Los inversores creen que los activos con mejor comportamiento en 2026 serán las acciones internacionales (42%) y las acciones de EE. UU. (22% – Gráfico 6).

Los índices bursátiles que mejor lo harán serán MSCI Mercados Emergentes (37%) y Nasdaq (13%).

Las mejores divisas serán el yen japonés (30%) y el oro (26%).

Nota: hace un año, los activos ganadores previstos eran acciones de EE. UU., el Russell 2000 y el dólar.

• Sobre operaciones contrarias:

Basado en las posiciones de la encuesta FMS de nov. 2025, los pain trades de entrada en 2026 son:

-

largos de liquidez / cortos de acciones,

-

largos de bonos,

-

largos de libra esterlina,

-

largos de FTSE / cortos de emergentes,

-

largos de consumo discrecional / cortos de bancos,

-

largos de energía / cortos de salud.

El año que termina…

Rentabilidades en 2025:

-

Oro +54,2%

-

Acciones internacionales +24,6%

-

Acciones EE. UU. +11,2%

-

Bonos IG +9,3%

-

Bonos HY +9,0%

-

Materias primas +6,0%

-

Bonos gubernamentales +5,7%

-

Liquidez +3,8%

-

Bitcoin -7,1%

-

Dólar estadounidense -7,7%

-

Petróleo -18,3% YTD

Flujos en 2025:

Año récord de entradas en:

-

ETFs de renta variable (1,3 billones de $ anualizados a 19 nov),

-

Bonos IG (434.000 M$),

-

Oro (96.000 M$),

-

Cripto (52.000 M$).

Segundo mayor año de la historia en entradas hacia:

-

Fondos monetarios (1,2 billones de $),

-

Fondos de large caps de EE. UU. (431.000 M$).

En contraste, 2025 registró salidas desde:

-

Small caps (-65.000 M$, récord),

-

Fondos inmobiliarios (-15.000 M$).

Eventos de 2025:

Bonos:

Los rendimientos de los bonos estadounidenses sorprendieron a la baja: el Treasury a 10 años está hoy más cerca del 4% que del 6% que temían los bond vigilantes a comienzos de 2025.

Los rendimientos cayeron porque:

a) la inflación no aumentó pese a la guerra comercial y la subida de los aranceles de EE. UU. al 15%,

b) el gasto público en EE. UU. se desaceleró de forma drástica, reduciendo el déficit,

c) hubo 139 recortes de tipos por parte de bancos centrales globales.

La volatilidad de la deuda pública también sorprendió a la baja.

Los recortes de tipos y los beneficios empresariales sólidos mantuvieron los spreads de crédito corporativo ajustados.

Acciones:

Las subidas de la bolsa estadounidense estuvieron lideradas por tecnología y el boom de la IA, ya que:

a) un menor coste de capital incentivó 400.000 M$ de capex en la “carrera armamentística” de los hyperscalers de IA y mejoró los retornos del sector tecnológico no rentable,

b) el mercado asumió un respaldo implícito del gobierno de EE. UU. para empresas “de seguridad nacional” en tecnología, chips y defensa,

c) la expansión de la IA impulsó la demanda de energía e infraestructuras.

Los retornos bursátiles en EE. UU. siguieron muy concentrados: solo el 37% (183 valores del S&P 500) superó al índice (Gráfico 7).

Más sorprendentemente, el tema de “re-equilibrio global” superó al de la “excepcionalidad estadounidense”, ya que las políticas comerciales, industriales y geopolíticas de EE. UU. presionaron los precios del petróleo (-18,3%) y estimularon nuevos paquetes fiscales en China (para impulsar consumo), Europa (para defensa) y Japón (para salir de la deflación).

El resultado:

-

Acciones internacionales: +24,6% (en USD)

-

Acciones de EE. UU.: +11,2%

Y el liderazgo vino de bancos internacionales.

Divisas:

El dólar cayó un 7,7%, en contra de lo esperado.

Los inversores se mostraron reacios a seguir aumentando sus posiciones —ya estructuralmente grandes— en activos estadounidenses.

El populismo político, la desconfianza institucional, la preocupación por la deuda de EE. UU. y el riesgo de devaluación del dólar, junto con el fuerte ciclo de relajación monetaria, llevaron a los inversores a buscar coberturas contra inflación.

El resultado fue:

-

Oro: +54,2%

-

Crypto: no actuó como cobertura — cayó un -18,6%.