Observaciones durante los primeros 1,5 meses de 2025

Fue un comienzo desafiante para el año:

a. El aumento inesperado en los rendimientos del Tesoro superó las expectativas de los inversores, rompiendo la sabiduría convencional sobre el ciclo habitual de recortes y ejerciendo presión sobre los múltiplos, además de avivar las preocupaciones sobre el endeudamiento del consumidor.

b. El mercado de valores, demasiado concentrado en pocas acciones líderes, se volvió excesivamente dependiente de los flujos estacionales. La típica secuencia coordinada de flujos y movimientos de precios de principios de enero no tuvo el impacto habitual.

c. Cambio en la narrativa. Un dato de empleo no agrícola que superó las previsiones en 3,5 desviaciones estándar, combinado con una comunidad inversora constantemente alerta ante titulares sobre aranceles y tuits, mantuvo vivo el recuerdo de la reunión de la FOMC de diciembre, lo que dejó a muchos inversores sin convicción clara.

d. Para cerrar el mes, la repentina aparición de un competidor formidable en el sector de la inteligencia artificial reveló pequeñas fisuras en la narrativa del excepcionalismo estadounidense.

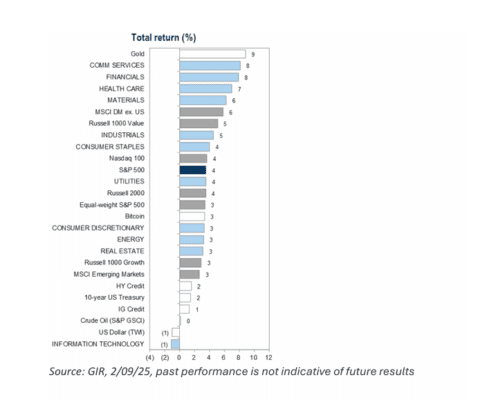

Tras un comienzo complicado, nuestra cesta de IA (GSTMTAIP) logró registrar una ganancia del 5% en enero, a pesar de haber sufrido su peor jornada desde el inicio del Covid. Los índices más amplios también lograron rendimientos por encima del promedio. Aquí un resumen rápido del mark-to-market:

A pesar de los resultados sólidos, este mercado parece temer una corrida hacia los 6300-6500.

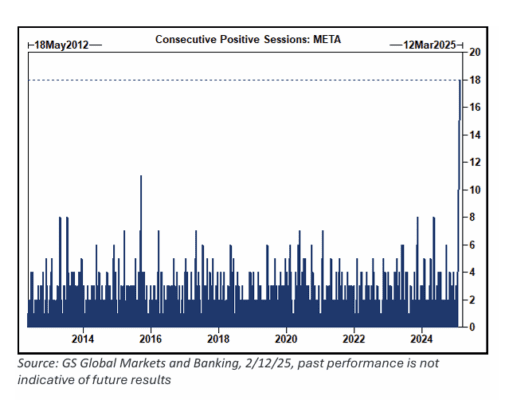

a. GOOGL, AMZN, AAPL, MSFT, TSLA y AMD retrocedieron después de sus reportes de resultados. En promedio, los movimientos post-earnings para las acciones de nuestra cesta GSTMTMEG fueron de -3%, en comparación con un promedio de +4.5% para las acciones de nuestra cesta de Software de IA (GSTMTAIS). Esto no parece ser un cambio de liderazgo (META lleva 18 días al alza), sino quizás un traspaso del testigo al próximo ciclo de la Fase de IA. (META rompecabezas adjunto más abajo…)

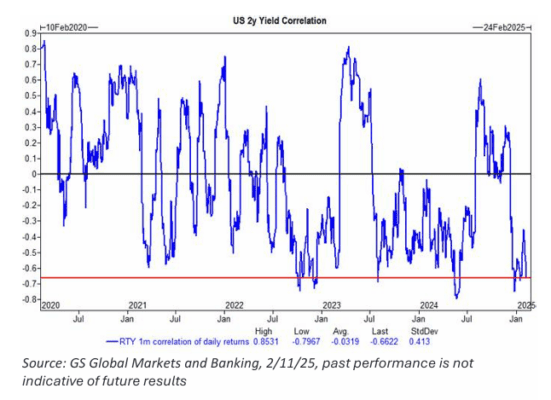

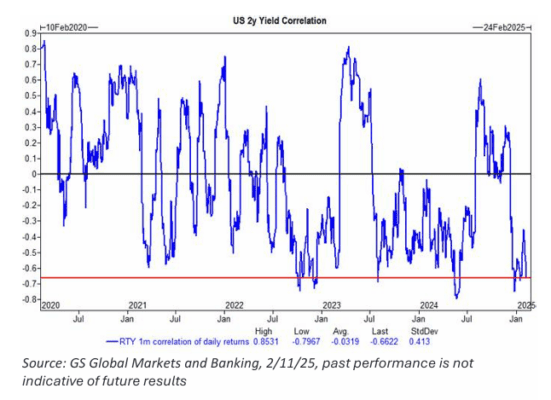

b. La volatilidad de las tasas de interés (según el índice MOVE) está en mínimos de un año, pero el rendimiento del bono a 10 años sigue ~100bps por encima de los niveles del FOMC de septiembre y cerca de los máximos de un año. Se ha hablado mucho sobre la velocidad de los movimientos de las tasas más que sobre el nivel absoluto, pero para que la expansión de múltiplos continúe y el entusiasmo por las small caps resurja, los rendimientos deben disminuir significativamente. En resumen, será difícil para el mercado realizar una corrida extendida si:

- Nuestras principales acciones (“generales”) actúan como si estuvieran con una mano atada a la espalda.

- Las tasas altas funcionan como un ancla para las small caps.

Inflación: tenemos un ‘problema persistente’, no un ‘problema de inflación’

a. Por los números…

i. Core MoM: 0.446%

ii. Tasa anualizada a 3 meses: sube de 3.1% a 3.8%

iii. Tasa anualizada a 6 meses: sube de 3.2% a 3.7%

b. La reacción del mercado al CPI refleja una actitud de “un dato no marca una tendencia”, pero Mike Cahill (jefe de investigación de FX) sugiere adoptar un enfoque menos confiado…

i. Aunque la sorpresa fue estrecha, con solo unas pocas categorías contribuyendo a la mayor parte de la diferencia, es algo tranquilizador que la cifra general no refleje una re-aceleración generalizada. Aun así, este dato debe tomarse en serio por tres razones:

ii. El tamaño de la sorpresa supera las reservas sobre las categorías involucradas. De cualquier forma que lo analices, el nivel sigue siendo incómodamente alto, y la mejor oportunidad para efectos base favorables ha desaparecido.

iii. La inflación de enero sigue siendo ‘real’. Si quieres descartar los ajustes anuales, entonces deberías también ajustar los meses posteriores del año que se calculan de manera implícita y suelen ser demasiado bajos.

iv. Sorpresas estrechas, como el aumento en seguros de coche y nuevas tarifas, también son ‘reales’ y muestran que todavía queda un eco prolongado y cierto margen de poder de precios.

China

a. Un amplio grupo de ADRs ha superado al S&P 500 por un 14% en lo que va del año. Esta es la segunda mayor diferencia de rendimiento entre ambos en la historia. Este movimiento ha sido impulsado por el enfoque de “amigo antes que enemigo” de Donald Trump, la repentina aparición de DeepSeek y el reciente dato de inflación que mostró una ligera mejora en el consumo de la región (aunque con un listón muy bajo).

b. Este movimiento al alza también se refleja en los flujos. Hasta la fecha, KWEB ha registrado $101 millones en entradas, y se encamina a su mejor mes de flujos desde octubre (~$570 millones). Además, la semana pasada, los hedge funds compraron acciones chinas netas al ritmo más rápido en más de 4 meses, impulsado casi por completo por compras largas (gracias al equipo de Prime Brokerage por los datos).

c. La idea de una recuperación rápida en forma de V para la economía china sigue siendo secundaria, pero el reciente aumento de titulares relacionados con la IA en China muestra claramente que quieren que el mundo conozca su capacidad en IA (nota: la reciente colaboración con Apple es un ejemplo clave).

Con esto en mente, es predecible que los equipos de dirección no se contengan en las próximas llamadas de resultados cuando discutan sus ambiciones, capacidades e inversiones en IA.

Algunos podrían argumentar que el movimiento en los ADRs es excesivo, pero BABA aún mantiene el equivalente a aproximadamente 40% de su valor de mercado en efectivo y equivalentes.

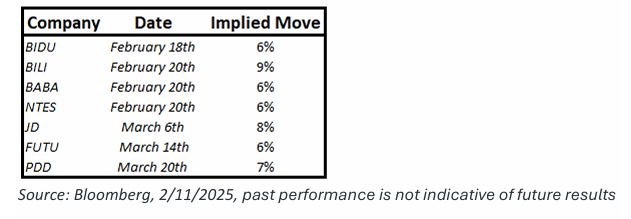

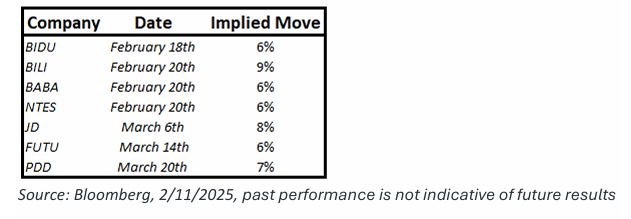

A continuación, el calendario de resultados para los ADRs. No olvidéis la reunión de las Dos Sesiones en la primera semana de marzo.

Cobre: Ciclidad secular

a. Es lógico hablar de cobre después de China, ya que la región es el mayor consumidor mundial del metal (~50%).

b. El cobre está teniendo su segundo mejor comienzo de año desde 2008 (+17%). Por otro lado, nuestra cesta de cobre (GSXGCOPP) solo ha subido un +5% YTD. Me gusta esta cesta como una vía indirecta para apostar tanto por la recuperación de China como por la inversión en centros de datos. Para ponerlo en perspectiva, los centros de datos se proyecta que utilicen 1.000 teravatios-hora anuales para 2026, lo que equivale aproximadamente al consumo eléctrico de Japón.

c. Esta es, de lejos, mi temática secular favorita.

Conclusión

a. El dato de CPI de hoy pareció un momento “permitidme reintroducirme” para el campo de los que defienden “tasas altas por más tiempo”. Dicho esto, mi estrategia sigue siendo vender repuntes y comprar caídas en temáticas seculares como cobre (GSXGCOPP), nuclear (GSXURANI) y robótica (GSXUROBO) hasta que tengamos más claridad sobre la dirección de las tasas de interés.

b. No permitas que el excepcionalismo estadounidense se convierta en narcisismo estadounidense. Todavía es pronto, pero el resto del mundo ha comenzado bien este año. Según nuestro equipo de Prime Brokerage, la exposición a acciones chinas sigue en mínimos de 5 años.

Una para el camino… mastica, no brindes.

a. El mundo ha hablado: desde enero de 2023, nuestra cesta de alcohol (GSXGBOOZ) ha caído un -26%, mientras que nuestra cesta de tabaco (GSSITOBA) ha subido un +53%.

En 2023, los volúmenes de alcohol globales cayeron un 0,20%, marcando solo la tercera caída en 15 años. Por otro lado, el segmento oral de Philip Morris creció un 28% en el trimestre más reciente.

Diría “pon eso en tu pipa y fúmatelo”, pero ya ni siquiera es eso lo que hace la gente estos días.