Resumen del Mercado:

- S&P 500: -65 puntos básicos (bps), cerrando en 5,572, con un MOC (Market on Close) de 1.000 millones de dólares en órdenes de venta.

- Nasdaq 100 (NDX): -28 bps, cerrando en 19,376.

- Russell 2000 (R2K): +28 bps, cerrando en 2,029.

- Dow Jones: -114 bps, cerrando en 41,433.

- Volumen de operaciones: 19.000 millones de acciones negociadas en todas las bolsas de EE.UU. frente a un promedio diario del año de 15.3 mil millones de acciones.

- VIX: -3.4%, cerrando en 26.9.

- Petróleo Crudo: +79 bps, cerrando en 66.55 dólares.

- Bono del Tesoro a 10 años: +7 bps, cerrando en 4.28%.

- Oro: +84 bps, cerrando en 2,923 dólares.

- Índice Dólar (DXY): -48 bps, cerrando en 103.40.

- Bitcoin: +4%, cerrando en 82,670 dólares.

Análisis del Mercado:

- Sesión volátil, con debilidad en sectores de consumo tras una guía más débil de Delta Air Lines (DAL) y perspectivas más suaves de Kohl’s (KSS) y Dick’s Sporting Goods (DKS).

- Se reconoce la desaceleración económica, pero el debate ahora es si será temporal (según comentarios de DAL) y qué tanto ya está descontado en los precios del mercado.

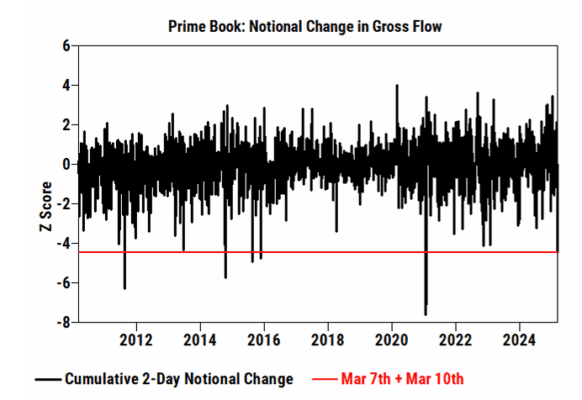

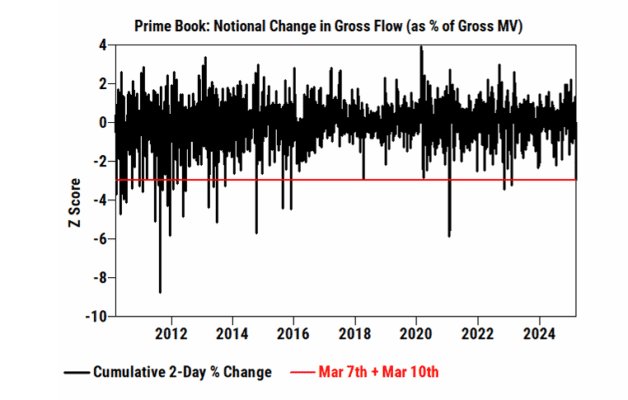

- El proceso de reducción de exposición (“de-grossing”) de los últimos dos días ha sido el mayor en cuatro años.

- Hedge funds (HF) han mostrado cierta estabilización en su actividad de trading tras perder -190 bps ayer, con los fondos Long/Short (L/S) recuperando 42 bps hoy.

Factores Claves para un Rebote:

- El mercado necesita certeza de que no estamos en un cambio de régimen que se aleje de la visión pro-crecimiento y pro-manufactura de la administración Trump.

- La reunión de CEOs esta noche podría ser clave para enviar este mensaje, ya que será transmitida por medios nacionales.

- El dato del IPC de mañana debe evitar una lectura excesivamente alta para calmar la incertidumbre.

- Si estas dos condiciones se cumplen y la estabilidad de los HF se mantiene, es probable que las ventas de los asset managers vistas en los últimos dos días se reduzcan.

- Desde un punto de vista técnico, los niveles están sobrevendidos tras la ruptura de la media móvil de 200 días, lo que podría generar un rebote técnico fuerte pero temporal.

Expectativas sobre la Inflación:

- Proyección de IPC subyacente: 29 bps mensual, lo que implicaría un PCE esperado de 25 bps, en línea con el consenso.

- Riesgos asimétricos: Un dato de inflación más alto de lo esperado, sumado a la presión de los aranceles, podría aumentar la preocupación del mercado sobre las limitaciones de la Fed y su capacidad para sostener una política monetaria flexible.

Flujos del Mercado:

- Actividad de los fondos Long-Only (LOs): -1.700 millones de dólares en ventas netas, con oferta concentrada en financieras y tecnología.

- Actividad de Hedge Funds (HF): -900 millones de dólares en ventas netas, con ventas amplias en todos los sectores excepto productos macro.

Derivados:

- Antes del dato del IPC, la volatilidad implícita en los mercados refleja el estrés con los volúmenes a corto plazo por encima del percentil 90 en una perspectiva de 10 años.

- El movimiento esperado en el S&P 500 para mañana supera el 1.5%, el mayor movimiento implícito para un dato de IPC desde marzo de 2023.

- Hoy, la actividad en derivados ha sido moderada:

- Temprano en el día se vio monetización de posiciones alcistas en el VIX.

- Más tarde, los clientes demandaron opciones put en el VIX y spreads de put con vencimiento en abril.

- Con la volatilidad elevada, se ven oportunidades en opciones call a corto plazo y spreads de call para jugar un posible alivio post-IPC.

Informe de Goldman Sachs Prime Brokerage:

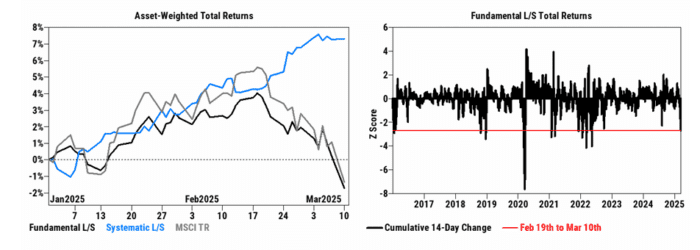

Pregunta 1: ¿Cuán severa ha sido la reciente caída en el desempeño de los fondos L/S?

- Con la caída del mercado, los fondos L/S fundamentales han perdido ~360 bps en los últimos tres días de trading (jueves-lunes) y ahora acumulan un -1.7% YTD (al 10 de marzo).

- En contraste, los fondos L/S sistemáticos han resistido mejor, ganando +10 bps en el mismo periodo y acumulando +7.3% YTD.

- Desde el pico de rentabilidad del 18 de febrero, los fondos L/S han perdido ~576 bps.

- La caída reciente es la más grande desde mayo de 2022, afectando principalmente a gestores en Tecnología, Medios y Telecomunicaciones (TMT) y Salud.

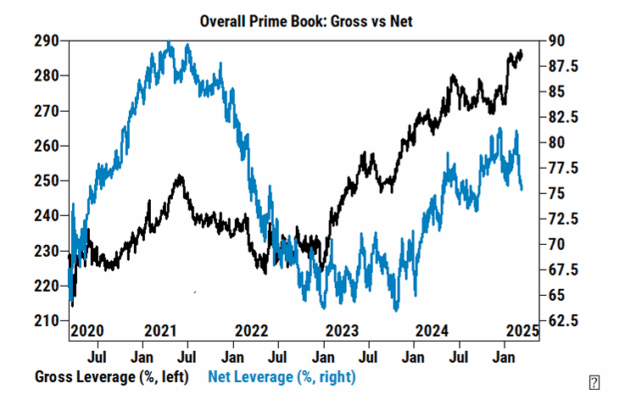

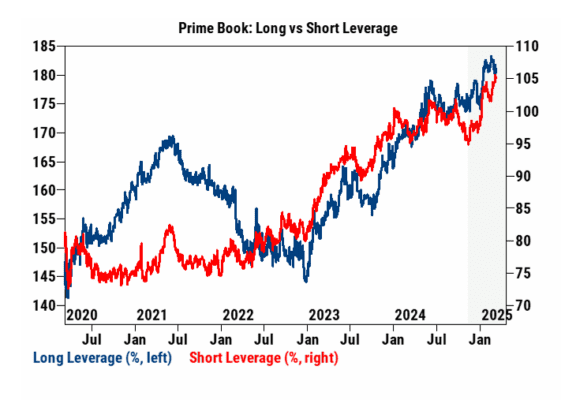

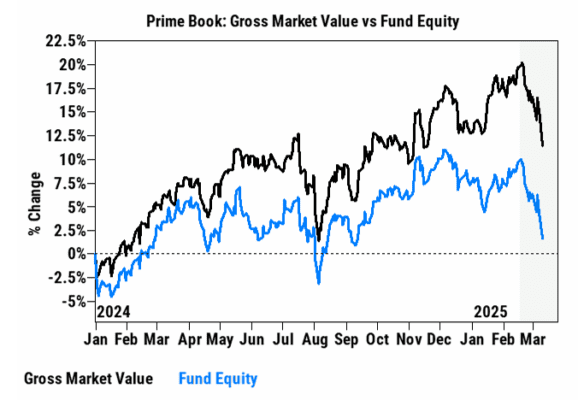

Pregunta 2: ¿Por qué sigue siendo alta la apalancamiento bruto (“Gross Leverage”)?

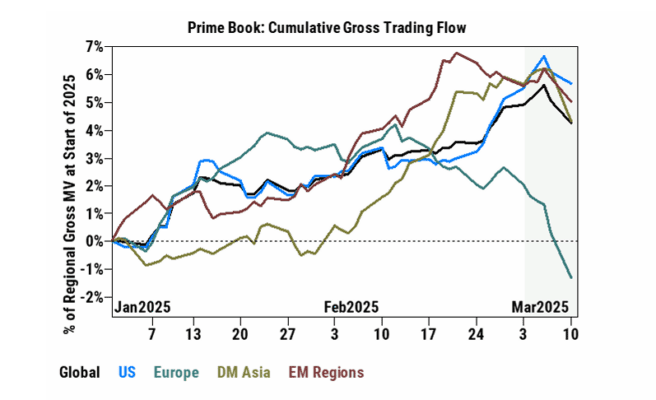

- Flujo de capital: Aunque los HFs comenzaron a reducir riesgo el viernes y lunes, la mayor parte de las regiones y sectores (excepto TMT en EE.UU. y Europa) no experimentaron un ajuste significativo hasta las últimas dos sesiones.

- Cálculo del apalancamiento bruto: La relación Valor de Mercado Bruto / Capital del Fondo se ha mantenido alta porque, aunque el Valor de Mercado Bruto ha caído, el Capital del Fondo ha caído aún más rápido debido a pérdidas en P&L.

- Aumento en el apalancamiento neto: Se ha visto un incremento en posiciones cortas en productos macro, lo que contribuye al apalancamiento bruto.

Pregunta 3: ¿En qué fase estamos de este episodio de reducción de exposición (“de-grossing”)?

- Aún en mitad del proceso: Cada evento es único, pero con base en datos históricos, parece que estamos en la fase intermedia del ajuste de posiciones.

- La actividad de reducción de riesgo del viernes y lunes fue la mayor en 4 años, y una de las más grandes en 15 años.

- En términos de porcentaje del Valor de Mercado Bruto, esta reducción ha sido la mayor en 2 años.

- Apalancamiento bruto sigue alto:

- Percentil 94 en el último año.

- Percentil 98 en los últimos 3 años.

- Percentil 99 en los últimos 5 años.

- Apalancamiento neto ha bajado:

- Percentil 35 en el último año.

- Percentil 76 en los últimos 3 años.

- Percentil 51 en los últimos 5 años.

El mercado ha vivido una venta masiva con el mayor ajuste de posiciones en años. La clave para frenar esta caída radica en:

- Claridad política sobre el futuro económico pro-crecimiento en EE.UU. (Reunión de CEOs esta noche).

- Un dato de inflación que no sea alarmante.

- Una estabilización del desempeño de los Hedge Funds.

Si estos factores se alinean, podríamos ver un rebote técnico fuerte, aunque probablemente temporal.