Los futuros volvieron a quedarse sin cambios (rendimiento de los bonos del Tesoro a 10 años un poco más bajo, en un 4.04%) en un comienzo de la mañana muy tranquilo después de la venta de la semana pasada (atribuida a la reubicación de posiciones al inicio del año, rendimientos más altos, preocupaciones geopolíticas y obstáculos para el sector tecnológico). No hubo noticias ni titulares importantes durante el fin de semana (excepto por Boeing). El petróleo crudo ha bajado un 2.5% después de que Arabia Saudita redujera sus precios oficiales de venta de petróleo. En Estados Unidos, no hay datos importantes hoy, aunque el presidente de la Fed, Bostic, hablará a las 12:30 pm (los eventos principales de la semana serán el IPC el jueves y el IPP el viernes).

En Europa, los mercados están mixtos, con el sector de productos básicos y cuidados de la salud funcionando mejor y el sector energético rezagado, sin noticias destacadas en toda la región. En cuanto a los datos, los pedidos de fábrica de noviembre en Alemania fueron peores de lo esperado, mientras que la confianza económica de diciembre en la UE y las ventas minoristas de noviembre en la UE superaron las expectativas. Asia cerró a la baja, con una vez más presión sobre China, especialmente en el sector de la propiedad y tecnológico. China anunció nuevas sanciones contra 5 empresas de defensa de Estados Unidos, mientras que el Wall Street Journal informó que los legisladores estadounidenses están instando a la Casa Blanca a tomar medidas para contrarrestar la creciente presencia de China en la fabricación de semiconductores de generación anterior. Las elecciones en Taiwán durante el próximo fin de semana serán un tema de atención.

Cinco cambios en calificaciones de GIR en el sector financiero/seguros: MET y BRO fueron actualizadas, mientras que MMC, VOYA y CB fueron degradadas.

ICR… Hoy es el día 1 de la Conferencia de ICR. Podemos esperar más anuncios previos al cierre del mercado y durante el resto del día.

Enfoque de esta semana: el jueves se publicará el IPC, el viernes comienzan los informes de ganancias con el sector financiero, junto con una serie de discursos de la Fed durante toda la semana.

Eventos destacados de la semana:

-Lunes: Inflación a 1 año de la Fed de Nueva York, discurso del presidente de la Fed Bostic, subasta de bonos a 13 y 17 semanas, Conferencia de ICR y Conferencia de Salud de JPM (enfocada en VRTX y APLS), informe de ganancias de JEF.

-Martes: Optimismo de Pequeñas Empresas, Balanza Comercial, discurso del presidente de la Fed Barr, IPC de Tokio, subasta de bonos a 3 años, comienza la Conferencia CES (con un enfoque en AMD, INTC, QCOM, SNAP, NVDA) y subastas de bonos a 10 años y 17 semanas.

-Miércoles: Solicitudes de hipotecas, Inventarios Mayoristas, discurso del presidente de la Fed Williams, IPC de Australia.

-Jueves: IPC (GS +0.27%, consenso +0.3%, anterior +0.3%), solicitudes de desempleo.

-Viernes: IPP (GS +0.1%, consenso +0.1%, anterior plano), discurso del presidente de la Fed Kashkari, inflación y datos comerciales de China, comienzo de la temporada de informes de ganancias con UNH, DAL, BLK, BK, BAC, WFC, JPM y C.

FACTORES DESTACADOS:

-

- Desde el escritorio: El tema principal en enero hasta ahora ha sido la reversión a la media de la acción de diciembre, y la actividad de inversión a largo plazo volvió a modo de venta para comenzar el año 2024. Los sectores de Tecnología de la Información, Consumo Discrecional y Finanzas fueron los más vendidos en general esta semana, mientras que Energía apareció como el sector más comprado.

- PETRÓLEO CRUDO: Comenzó débil, Arabia Saudita redujo los precios oficiales de venta para todas las regiones debido a la debilidad persistente en el mercado.

- ORIENTE MEDIO: El Secretario de Estado de Estados Unidos, Blinken, afirmó que el conflicto entre Israel y Hamas podría “fácilmente metastatizarse”, lo que representa un momento de tensión profunda en la región.

- EE. UU./CHINA: China sancionó a cinco fabricantes de armas estadounidenses por las ventas de armas de Estados Unidos a Taiwán.

- BITCOIN: Los solicitantes de ETF de Bitcoin superaron un obstáculo clave en su camino hacia la aprobación de la SEC, y se espera que los aspirantes a ETF de Bitcoin estén atentos a esta semana en busca de la esquiva aprobación de la SEC.

- FEDERAL RESERVE (FED): El cambio de rumbo de la Fed dominará el año de recortes de tasas en el ciclo económico global. El panorama trimestral sobre qué esperar de la política monetaria. Este giro se produce después de la política de endurecimiento más agresiva en una década.

COMENTARIO DEL DESK DE GS TMT (Callahan): “En resumen, la Tecnología aún parece estar ‘en horario’ para mí, con una perspectiva para la Tecnología desde la perspectiva del escritorio siendo más un perfil de retorno ‘normal’ para el NDX este año (por ejemplo, se traduce en un año de rendimiento ‘adolescente’, en línea con la mediana de 20 años). En este punto, sigo pensando que el mercado sobrevalorará y subestimará los 2 temas dominantes de 2024: recortes de tasas y la inteligencia artificial generacional, creando oportunidades comerciables en ambas direcciones (… y sí, con el beneficio de la retrospectiva, estábamos sobrevalorando ambos a fin de año). Finalmente, en este punto de lo ‘normal’, algo que me llama la atención este año es que es DIFÍCIL encontrar nombres en los que los inversores se sientan convencidos al máximo y/o nombres que los inversores amen en este momento.”

VISTA PREVIA DE GANANCIAS (Kostin)... “Los pronósticos de consenso indican que las ganancias del S&P 500 en el cuarto trimestre aumentarán un 3% interanual, impulsadas por un crecimiento de ventas del 3% y una contracción de margen de 14 puntos básicos, llevándolo al 10.7%. El listón antes de los resultados del cuarto trimestre es más alto que en trimestres recientes, pero esperamos que las empresas del S&P 500 superen las previsiones de los analistas. El consenso espera una contracción secuencial de margen de 90 puntos básicos, que parece demasiado pesimista. Nuestro pronóstico base para 2024 es que el EPS del S&P 500 aumente un 5% interanual a $237. Ya estamos por encima de la estimación mediana de los estrategas ($231). Sin embargo, a pesar de los precios más bajos del petróleo, vemos un potencial al alza en nuestra estimación de EPS debido a un crecimiento económico más sólido en Estados Unidos, tasas de interés más bajas y un dólar estadounidense más débil”.

- Actualización de GS PB (Prime Brokerage): La estimación de rendimiento de GS Equity Fundamental L/S cayó un -1.07% entre el 29 de diciembre y el 4 de enero (en comparación con el MSCI World TR, que cayó un -2.00%). Esta caída fue impulsada por un beta del 1.00% (debido a la exposición al mercado y la sensibilidad al mercado combinadas) y un alfa del 0.07%, principalmente debido a pérdidas en el lado largo. Por otro lado, la estimación de rendimiento de GS Equity Systematic L/S aumentó un +4.72% durante el mismo período, impulsada por un alfa del +3.19%, debido a ganancias en el lado corto, y un beta del +1.53% (debido a la exposición al mercado y la sensibilidad al mercado combinadas).

- Apalancamiento del Libro: El apalancamiento bruto del libro en general aumentó en +2.9 puntos porcentuales al 266.3% (percentil 100 en 1 año), mientras que el apalancamiento neto disminuyó en -4.5 puntos porcentuales al 66.2% (percentil 26 en 1 año). La relación L/S del libro en general disminuyó en -4.2% a 1.662 (mínimo de 5 años). El apalancamiento bruto del libro Fundamental L/S disminuyó en -1.9 puntos porcentuales al 189.6% (percentil 85 en 1 año), y el apalancamiento neto disminuyó en -2.4 puntos porcentuales al 51.0% (percentil 22 en 1 año).

- Actividad de Negociación: El libro Prime vio una venta neta elevada a medida que la actividad de negociación bruta disminuyó durante la semana, impulsada por ventas largas y, en menor medida, ventas cortas. Los productos macro y las acciones individuales fueron vendidos netamente en un 81% y un 19% respectivamente. Todas las regiones experimentaron ventas netas, lideradas por América del Norte y Asia Emergente (EM Asia). Las acciones chinas fueron vendidas netamente por primera vez en tres semanas.

- Sectores Globales: De los 11 sectores globales, 9 experimentaron ventas netas, liderados por Tecnología de la Información, Consumo Discrecional, Finanzas y Servicios Públicos. Solo Salud e Industriales fueron sectores comprados netamente.

- Consumo Discrecional: Este sector experimentó las mayores ventas netas desde septiembre.

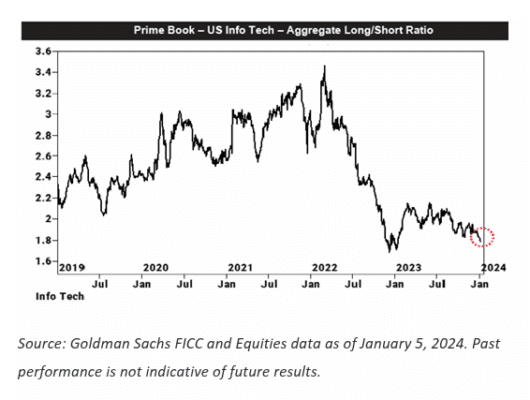

- Inversionistas de Fondos de Cobertura (HFs): Los fondos de cobertura vendieron acciones de Tecnología de la Información de EE. UU. por tercera semana consecutiva (7 de las últimas 8 semanas), ya que los gestores redujeron su exposición a las tecnológicas de gran capitalización. La relación larga/corta del sector está cerca de mínimos de 5 años en el percentil 2.

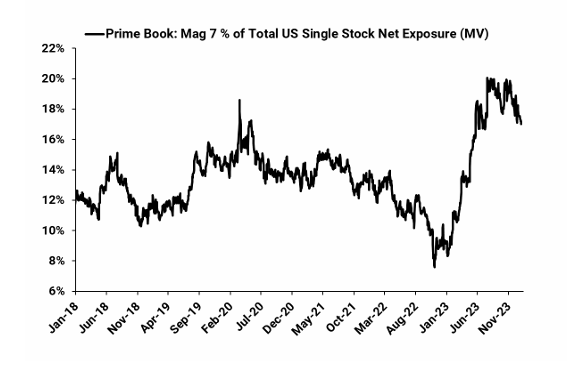

Sin embargo, la exposición a las siete principales posiciones (“Mag 7”) todavía se encuentra en niveles muy elevados.

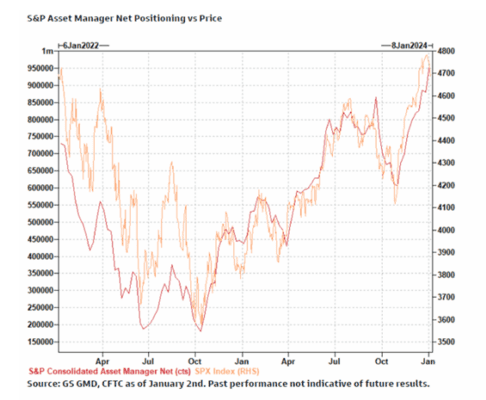

En un período que abarca desde el cierre de 2023 hasta el inicio de 2024, los gestores de activos registraron una cantidad récord de iniciaciones largas en futuros del S&P 500. Sin embargo, las compras de no comerciantes fueron más pequeñas debido a compensaciones en los grupos restantes. Es importante destacar que estas corrientes de fondos ocurrieron en un entorno de precios decepcionantes y financiamiento volátil. Las sesiones posteriores incluyeron publicaciones macroeconómicas mixtas, cambios en las expectativas de la Reserva Federal y, en última instancia, más presión sobre las acciones. Aún está en debate si finalmente se desmoronó la posición apalancada en el S&P. Desde una perspectiva más amplia, la mayoría de las posturas alcistas sin lugar a dudas se mantuvieron intactas. El listón está alto para la próxima inflación.

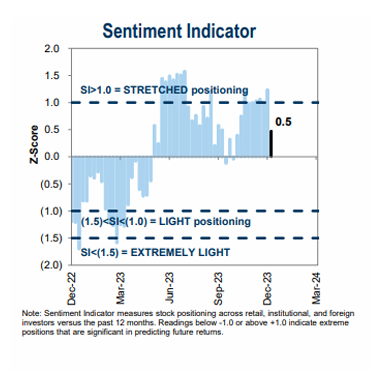

El sentimiento ha retrocedido después de una primera semana de operaciones poco entusiasta. Este indicador estaba en 1.2 (extendido) al comienzo de la semana pasada. Aún se encuentra en territorio positivo.