En el siguiente artículo vamos a ver unos aspectos básicos para poder operar en mercados bajistas vía las opciones financieras. En concreto veremos algún tema de psicología y emociones, estrategias en general, cómo detectar oportunidades para poder aprovechar y mejores prácticas.

Este año 2022 ha sido un año muy malo para los mercados financieros en general. El mes de enero empezó el año de la peor forma y así sucesivamente donde ahora, a finales de diciembre tenemos el índice del Nasdaq prácticamente en mínimos del año y perdiendo más del 32% en los últimos 12 meses. Abajo vemos el gráfico diario del NDX para los últimos 15 meses.

Gráfico Diario del NDX

El SP500 tiene unas caídas para el año entorno al 20% y el Russell bajadas de aprox un 22%.

En general, la política de la Reserva Federal en EE. UU ha sido muy dura durante todo el año con el fin de controlar la inflación y ahora las grandes economías mundiales afrontan futuras recesiones de mayor o menor medida. Es posible que continuemos con los mercados en modo bajista.

Aspectos Generales de un Mercado Bajista

Una de las principales formas de determinar un mercado ‘bajista’ es si lleva caídas por encima del 20% desde máximos. Y lo que siempre acompaña un mercado bajista es mayor volatilidad, más movimiento de precio en general. Los índices y promedios de la volatilidad han estado en niveles muy altos durante todo el año, muy por encima de valores de otros ejercicios.

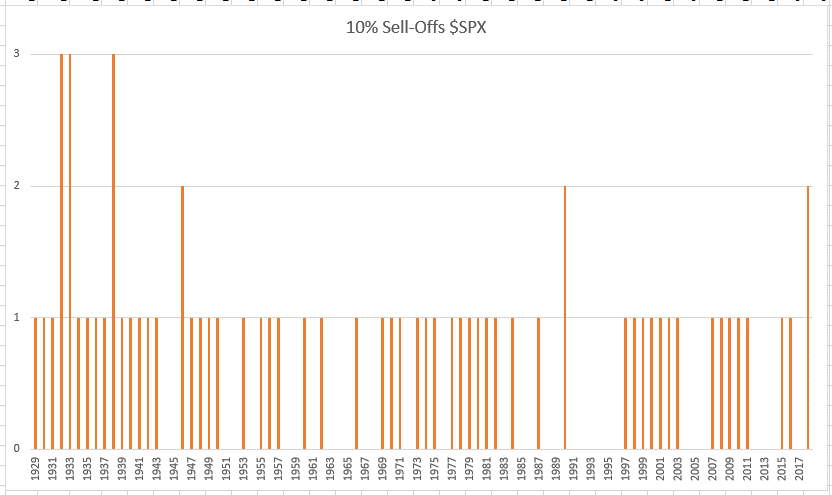

En principio es más difícil acertar en mercados bajistas estadística pura. A grosso modo, los mercados suben en un 60% de las ocasiones y sólo bajan un 40% de las veces. Lo que pasa es que, si somos capaces de detectar el momento de las bajadas, podemos generar beneficios en mucho menos tiempo (que en mercados alcistas) ya que las caídas suelen suceder de forma mucho más rápida y violenta que las subidas.

En mercados bajistas, inversores/traders suelen empezar a comprar puts tarde. Una put es la opción a venta. (A continuación, vemos una información básica de las opciones).

Funcionamiento Básico de las Opciones

El problema de comprar puts después del inicio de un mercado bajista es que ya suelen ser muy caras. Lo que determina si una opción es cara o barata es el componente que corresponde a la volatilidad implícita. El miedo. Si hay miedo encarecen, si no hay miedo se abaratan. Cuando cae el mercado sube el miedo. Y al comprar las puts más caras es muy difícil rentabilizarlas.

Lo mejor es comprar las puts antes del inicio de un mercado bajista, cuando están baratas todavía. Y en la mayoría de las ocasiones es erróneo comprarlas cuando ya estamos inmersos en un mercado bajista.

Timing

El timing es todo en el trading y las inversiones. Como dice el refrán, ‘no me digas qué comprar sino cuándo’, es totalmente verdadero. Obviamente es importante invertir en productos de calidad, pero es mucho más importante saber cuándo comprar y cuándo vender.

Luego, por lo que hemos comentado arriba sobre el hecho de que los mercados sólo bajan en un 40% de las veces, los timings de nuestras entradas bajistas son todavía más importantes.

El ratio riesgo/beneficio de cada posición incrementa a favor nuestro si somos pacientes y elegimos mejor nuestros puntos de entrada. Por lo general, esto se trata de esperar a que ocurra un rally en el mercado para poder vender más arriba.

Para poder detectar mejor el momento de vender en un movimiento alcista podemos utilizar indicadores (de momento y otros) para determinar mercados sobrecomprados.

Y otra forma de buscar entradas bajistas es de utilizar antiguos soportes que luego se convierten en resistencias. Este fenómeno funciona bien porque si existe un soporte es porque muchos inversores compraron en este punto. Si se inicia un mercado bajista, todos estos inversores comprados pierden dinero y psicológicamente es bien sabido que después de un tiempo perdiendo en una inversión cada vez crecen los deseos de salir de la inversión en el primer momento de break-even, o sea en el mismo punto de entrada. Abajo vemos un gráfico diario de Microsoft donde vemos que esto ocurre 4 ocasiones.

Gráfico Diario de Microsoft donde Antiguos Soportes se Convierten en Nuevas Resistencias

Al trabajar con soportes y resistencias tenemos que tomar en cuenta que no son puntas de extrema precisión, son algo ‘flexibles’ y siempre debemos contar con cierto margen de error.

Y en general, nuestra exposición al mercado (duración del trade) puede ser de mucho menos tiempo que cuando compramos ya que, como hemos comentado antes, las bajadas suelen ocurrir de una forma mucho más rápida y conseguimos el objetivo de beneficios en un tiempo mucho más reducido.

Cuestiones Fundamentales para Tomar en Cuenta a la Hora de Elegir los Valores

Existen varios aspectos fundamentales que podríamos tomar en cuenta a la hora de elegir valores para vender. Pero de todos ellos existen 3 muy importantes.

- Dentro de los sectores que peor lo están haciendo, elegir valores con una valuación más alta que el promedio de su sector, más alta que el resto de sus competidores o más alta que sus valores históricos

- Beneficios ligados de forma importante a futuros años

- Niveles de deuda altos y a la vez un ‘cash-flow’ (flujo de efectivo) bajo o negativo

Estrategias de Opciones para Mercados Volátiles

Como hemos dicho antes, en mercados bajistas, volátiles las opciones encarecen mucho. Es más difícil rentabilizar nuestra inversión cuando pagamos tanto por estos derivados. Por lo cual, en este tipo en torno, salen más rentables las estrategias de venta de opciones que las de compra.

Y como en principio no buscamos estar tanto tiempo en el mercado con cada posición, la operativa con opciones de menos tiempo a vencimiento suelen ser una mejor alternativa que opciones con más tiempo a vencimiento.

Dentro de las estrategias que tenemos a nuestro alcance, el trading de spreads es lo más recomendable. Si compramos opciones, podemos rebajar mucho el coste de la posición convirtiendo el trade en un spread. Y si vendemos opciones, reducimos muchísimo el riesgo también con spreads (vía la protección).

Y, por último, como casi nunca vamos a poder precisar con el mejor momento para poder entrar en una posición, la mejor forma de iniciar cada trade es escalonando la entrada. Realizamos varios trades en distintos precios para sacar un promedio de entrada. Así rebajamos mucho el riesgo de un mal inicio.

Otros Consejos para Acertar con Estrategias de Opciones en Mercados Bajistas

Siempre deberíamos elegir valores con mucha liquidez y con horquillas de compra y venta estrechas para pagar el menos slippage (coste por operar) posible.

Hemos hablado de la importancia de los niveles de la volatilidad implícita (VI) y cómo este factor influye mucho en el precio de las opciones. Siempre conviene mirar el valor de la VI para ‘tomar nota’ de la cara o barata que son las opciones que estamos negociando.

Comentamos que las mejores estrategias para implementar en este tipo de mercado son spreads. Y dentro de los spreads lo más recomendable para el entorno del que estamos tratando son los verticales de crédito. Venta de spreads y no compra. La ventaja de la venta de spreads verticales es que nos dan algún margen de error. Podemos equivocarnos, hasta cierto punto, con el timing o hasta con la dirección prevista del mercado, y seguir ganando.

Ricardo Sáenz de Heredia