Optionelements.es disecciona la estrategia de Collar de JPMorgan dando muchos detalles interesantes.

Antes de iniciar el artículo vamos a ver un breve resumen de las opciones calls y put, qué son y qué buscamos vía su compra y venta.

Información Básica de Opciones

Un ‘collar’ (también llamado ‘risk-reversal’ o ‘hedge wrapper’) es una estrategia de opciones que se utiliza en la mayoría de los casos como una cobertura para carteras frente a potenciales caídas del mercado. Funciona muy bien para cubrir pérdidas en una cartera o en un solo valor, pero también frena potenciales ganancias si el mercado o el valor suben.

Grosso modo, un inversor comprado del subyacente (valor, índice, etf, etc) puede montar un collar comprando una put fuera del dinero (un strike por debajo de donde se encuentra el precio actual) y de forma simultánea vender una call también fuera del dinero (en este caso en un strike por encima del precio actual). La compra de la put protege al inversor frente a caídas en el mercado y la venta de la call financia en parte, o por completo, la compra de la put. Si es así, la cobertura no le cuesta dinero al inversor, siempre y cuando el subyacente no sube por encima del precio de strike de la call vendida. Si esto ocurre, la cobertura sí empieza a ser un gasto para el inversor, pero a la vez su cartera o compra del valor estaría compensando el gasto al generar beneficios.

En muchas ocasiones lo que se hace también es comprar una put todavía más fuera del dinero (unos strikes por debajo de la put comprada) y esa pata de la operativa se convierte en la compra de un put spread. Así, se consigue todavía mayor financiación para la operativa. Cuesta menos.

El ejemplo más conocido de esta estrategia es el del banco de inversión JP Morgan. El banco monta la misma estrategia a finales de cada trimestre como cobertura de una cesta de acciones del mismo banco. El tamaño de la posición es enorme, y a la hora de renovar/rolear la posición (cada 3 meses) en muchas ocasiones puede causar movimientos bruscos en el mercado en general.

A continuación, vamos a ver el ejemplo del collar que ha montado JPM para el primer trimestre del año 2023.

El Collar de JP Morgan para el primer trimestre del año 2023

JP Morgan acaba de iniciar un nuevo collar de protección para este primer trimestre del 2023. Se realiza el último día de trading del trimestre anterior, que en este caso ha sido el día 30/12/2022. El vencimiento (fecha de caducidad de las opciones) siempre es el de las opciones trimestrales (‘quarterlys’), en este caso el 31/3/2023.

En el momento de iniciar la nueva posición, el SPX cotiza en torno a 3810. Vamos a ver la construcción de la estrategia/cobertura pata por pata, primero la venta de la call (strike 4030) y luego la compra del put spread (3600/3040). Y después veremos el global de la posición.

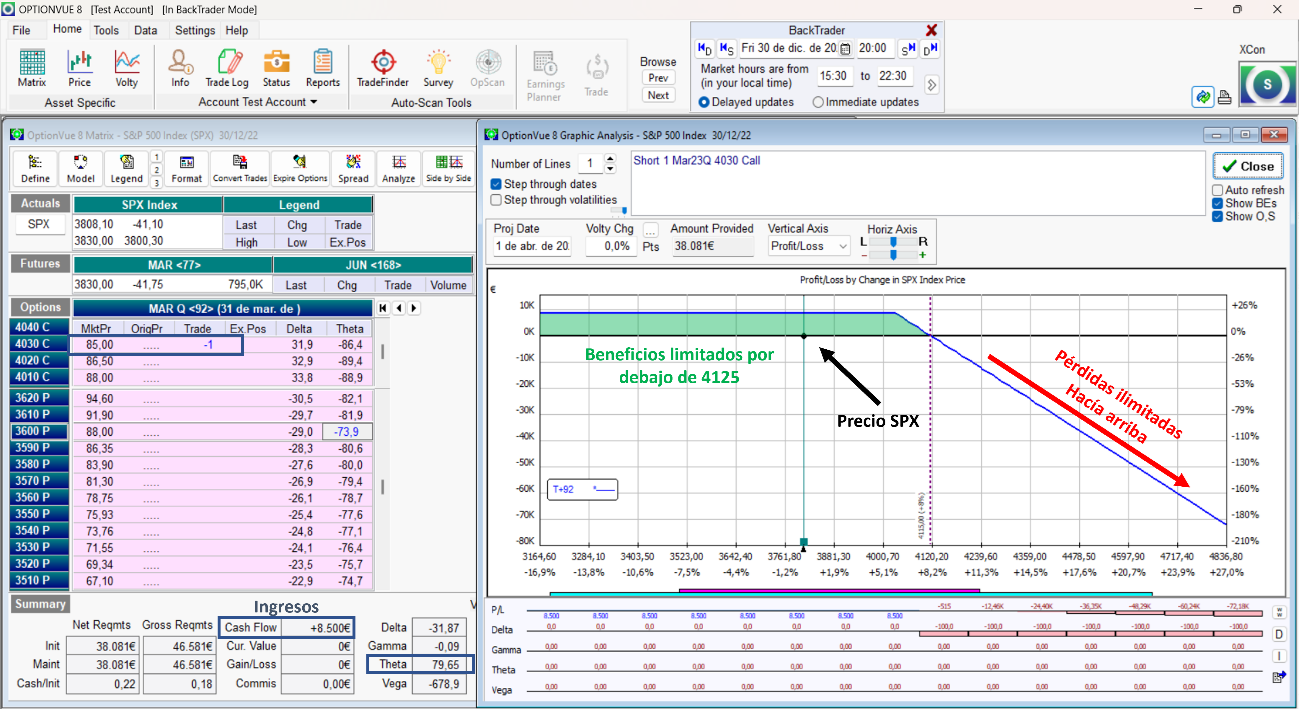

La call 4030 (31/3/23) se vende en $85,00. Abajo vemos cómo queda simplemente esta pata de la estrategia. (Tanto los gráficos como los niveles que vayamos comentando a partir de ahora se refieren al día de vencimiento de la posición, las opciones, el 31/3/2023).

Call 4030 SPX Vendida

Ingresamos $8.500 por la venta de la call y nos quedamos con beneficios limitados siempre y cuando el SPX está por debajo del punto de break-even 4115. Por encima de este punto, cuanto más sube el SPX más pérdidas tenemos. Theta es de 79,65 y quiere decir que con el paso de cada día ganamos $79.

Los potenciales beneficios de esta pata financian por completo la compra de la put spread. Ahora vamos a ver la compra de la put spread.

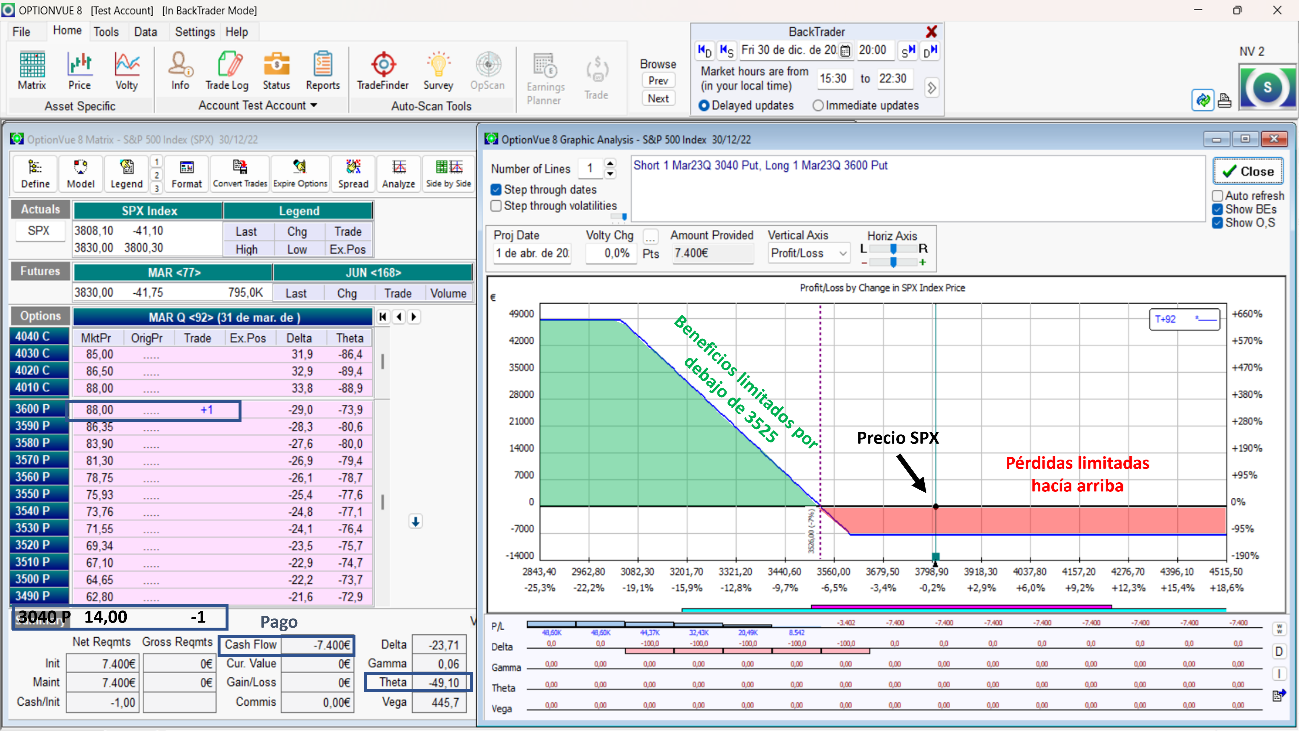

La put 3600 (31/3/23) se compra por $88,00 y se vende la put 3040 (31/3/23) por $14,00. Por lo cual desembolsamos $88 en la compra e ingresamos $14,00 en la venta. Un desembolso neto de $74,00. Abajo lo vemos.

Put Spread 3600/3040 Comprada

El punto de breakeven de esta parte de la estrategia está en 3526. Por debajo de este punto los beneficios van aumentando conforme el SPX vaya bajando hasta el strike de la put vendida en 3040 (un nivel muy alejado del precio de inicio del mercado). En este nivel las pérdidas de la put vendida suprimen los beneficios de la put comprada.

En este caso theta es negativa, la posición nos cuesta $49 al día.

Por encima del nivel 3526 tenemos pérdidas limitadas al coste de desembolso por la compra esta pata.

Al desembolsar $74 por la compra de la put spread y vender la call en $85, nos quedamos con un ingreso global de $14 para montar e iniciar la posición.

Ahora vamos a combinar ambas patas para ver cómo queda la estrategia (collar) en su conjunto.

Collar de JPM Vencimiento 31/3/2023

Aquí tenemos la estrategia (cobertura) en su conjunto. El SPX puede subir hasta un 6% y la estrategia da beneficios. Esto sería el mejor escenario ya que la cartera que estaría cubriendo hubiera subido en valor y encima da beneficios la propia cobertura.

Por encima de un 6% arriba (nivel 4041) la cobertura empieza a costarnos dinero, pero la cartera estaría dando mayores beneficios.

Y hacía abajo la cobertura empieza a tener su efecto real a partir del nivel 3600 hacía abajo que es cuando la put spread empieza generar valor.

El collar es una especie de cobertura muy utilizado en general entre las manos fuertes. La idea es buena ya que por lo general se financia a sí mismo y protege muy bien la cartera/fondo frente a caídas fuertes del mercado.

¿Por qué el Rolling del Collar de JPM mueve tanto Mercado?

Como ya hemos dicho, el tamaño del collar de JPM es enorme. Y cada 3 meses tienen que rolear/renovarlo (liquidar el antiguo y montar el nuevo).

Sin entrar en demasiados tecnicismos, vemos qué sucede para realizar la operativa y cómo afecta al mercado.

Los creadores de mercado son los que principalmente compran y venden cada opción a JPM. Y cada vez que lo hagan se cubren ellos mismos con futuros (así no se exponen a los movimientos del mercado). Abajo vemos un breve resumen de los futuros que compran/venden los creadores al dar la contrapartida a JPM. (Aplicaría tanto para liquidar el antiguo collar como para montar el nuevo).

JPM Contrapartida Creador Mercado Cobertura Creador Mercado

Vende call Compra call Vende futuros

Compra put Vende put Vende futuros

Vende put Compra put Compra futuros

Compra call Vende call Compra futuros

Como vemos arriba en la tabla, montar cada pata de la estrategia implica la compra y venta de un tamaño enorme de futuros que los creadores de mercado utilizan para cubrirse. Y es un tamaño suficiente para influir en los movimientos del mercado cada vez que se realiza la operación. En realidad, el mecanismo para realizar el rolling es algo más complejo, pero a grosso modo es así como afecta al mercado y los strikes de las diferentes opciones utilizadas en la estrategia al final actúan como imanes, soportes y resistencias.

Más Detalles sobre el Collar de JPM

El fondo de cobertura que realiza toda la operación es JHEQX de JPMorgan.

En principio se trata de una cobertura sobre una cesta de acciones del SP500 en torno a $18.800 millones.

La cobertura está hecha para cubrir bajadas fuertes del SP500 de entre un -5% y -20%. Y como hemos visto antes, permite subidas del mercado hasta aprox un 6%. De nuevo, este punto es el mejor escenario para la operativa ya que la cobertura sigue produciendo beneficios mientras la cesta de acciones sube aprox un 6%.

Antes de iniciar el artículo vamos a ver un breve resumen de las opciones calls y put, qué son y qué buscamos vía su compra y venta.

Información Básica de Opciones

Un ‘collar’ (también llamado ‘risk-reversal’ o ‘hedge wrapper’) es una estrategia de opciones que se utiliza en la mayoría de los casos como una cobertura para carteras frente a potenciales caídas del mercado. Funciona muy bien para cubrir pérdidas en una cartera o en un solo valor, pero también frena potenciales ganancias si el mercado o el valor suben.

Grosso modo, un inversor comprado del subyacente (valor, índice, etf, etc) puede montar un collar comprando una put fuera del dinero (un strike por debajo de donde se encuentra el precio actual) y de forma simultánea vender una call también fuera del dinero (en este caso en un strike por encima del precio actual). La compra de la put protege al inversor frente a caídas en el mercado y la venta de la call financia en parte, o por completo, la compra de la put. Si es así, la cobertura no le cuesta dinero al inversor, siempre y cuando el subyacente no sube por encima del precio de strike de la call vendida. Si esto ocurre, la cobertura sí empieza a ser un gasto para el inversor, pero a la vez su cartera o compra del valor estaría compensando el gasto al generar beneficios.

En muchas ocasiones lo que se hace también es comprar una put todavía más fuera del dinero (unos strikes por debajo de la put comprada) y esa pata de la operativa se convierte en la compra de un put spread. Así, se consigue todavía mayor financiación para la operativa. Cuesta menos.

El ejemplo más conocido de esta estrategia es el del banco de inversión JP Morgan. El banco monta la misma estrategia a finales de cada trimestre como cobertura de una cesta de acciones del mismo banco. El tamaño de la posición es enorme, y a la hora de renovar/rolear la posición (cada 3 meses) en muchas ocasiones puede causar movimientos bruscos en el mercado en general.

A continuación, vamos a ver el ejemplo del collar que ha montado JPM para el primer trimestre del año 2023.

El Collar de JP Morgan para el primer trimestre del año 2023

JP Morgan acaba de iniciar un nuevo collar de protección para este primer trimestre del 2023. Se realiza el último día de trading del trimestre anterior, que en este caso ha sido el día 30/12/2022. El vencimiento (fecha de caducidad de las opciones) siempre es el de las opciones trimestrales (‘quarterlys’), en este caso el 31/3/2023.

En el momento de iniciar la nueva posición, el SPX cotiza en torno a 3810. Vamos a ver la construcción de la estrategia/cobertura pata por pata, primero la venta de la call (strike 4030) y luego la compra del put spread (3600/3040). Y después veremos el global de la posición.

La call 4030 (31/3/23) se vende en $85,00. Abajo vemos cómo queda simplemente esta pata de la estrategia. (Tanto los gráficos como los niveles que vayamos comentando a partir de ahora se refieren al día de vencimiento de la posición, las opciones, el 31/3/2023).

Call 4030 SPX Vendida

Ingresamos $8.500 por la venta de la call y nos quedamos con beneficios limitados siempre y cuando el SPX está por debajo del punto de break-even 4115. Por encima de este punto, cuanto más sube el SPX más pérdidas tenemos. Theta es de 79,65 y quiere decir que con el paso de cada día ganamos $79.

Los potenciales beneficios de esta pata financian por completo la compra de la put spread. Ahora vamos a ver la compra de la put spread.

La put 3600 (31/3/23) se compra por $88,00 y se vende la put 3040 (31/3/23) por $14,00. Por lo cual desembolsamos $88 en la compra e ingresamos $14,00 en la venta. Un desembolso neto de $74,00. Abajo lo vemos.

Put Spread 3600/3040 Comprada

El punto de breakeven de esta parte de la estrategia está en 3526. Por debajo de este punto los beneficios van aumentando conforme el SPX vaya bajando hasta el strike de la put vendida en 3040 (un nivel muy alejado del precio de inicio del mercado). En este nivel las pérdidas de la put vendida suprimen los beneficios de la put comprada.

En este caso theta es negativa, la posición nos cuesta $49 al día.

Por encima del nivel 3526 tenemos pérdidas limitadas al coste de desembolso por la compra esta pata.

Al desembolsar $74 por la compra de la put spread y vender la call en $85, nos quedamos con un ingreso global de $14 para montar e iniciar la posición.

Ahora vamos a combinar ambas patas para ver cómo queda la estrategia (collar) en su conjunto.

Collar de JPM Vencimiento 31/3/2023

Aquí tenemos la estrategia (cobertura) en su conjunto. El SPX puede subir hasta un 6% y la estrategia da beneficios. Esto sería el mejor escenario ya que la cartera que estaría cubriendo hubiera subido en valor y encima da beneficios la propia cobertura.

Por encima de un 6% arriba (nivel 4041) la cobertura empieza a costarnos dinero, pero la cartera estaría dando mayores beneficios.

Y hacía abajo la cobertura empieza a tener su efecto real a partir del nivel 3600 hacía abajo que es cuando la put spread empieza generar valor.

El collar es una especie de cobertura muy utilizado en general entre las manos fuertes. La idea es buena ya que por lo general se financia a sí mismo y protege muy bien la cartera/fondo frente a caídas fuertes del mercado.

¿Por qué el Rolling del Collar de JPM mueve tanto Mercado?

Como ya hemos dicho, el tamaño del collar de JPM es enorme. Y cada 3 meses tienen que rolear/renovarlo (liquidar el antiguo y montar el nuevo).

Sin entrar en demasiados tecnicismos, vemos qué sucede para realizar la operativa y cómo afecta al mercado.

Los creadores de mercado son los que principalmente compran y venden cada opción a JPM. Y cada vez que lo hagan se cubren ellos mismos con futuros (así no se exponen a los movimientos del mercado). Abajo vemos un breve resumen de los futuros que compran/venden los creadores al dar la contrapartida a JPM. (Aplicaría tanto para liquidar el antiguo collar como para montar el nuevo).

JPM Contrapartida Creador Mercado Cobertura Creador Mercado

Vende call Compra call Vende futuros

Compra put Vende put Vende futuros

Vende put Compra put Compra futuros

Compra call Vende call Compra futuros

Como vemos arriba en la tabla, montar cada pata de la estrategia implica la compra y venta de un tamaño enorme de futuros que los creadores de mercado utilizan para cubrirse. Y es un tamaño suficiente para influir en los movimientos del mercado cada vez que se realiza la operación. En realidad, el mecanismo para realizar el rolling es algo más complejo, pero a grosso modo es así como afecta al mercado y los strikes de las diferentes opciones utilizadas en la estrategia al final actúan como imanes, soportes y resistencias.

Más Detalles sobre el Collar de JPM

El fondo de cobertura que realiza toda la operación es JHEQX de JPMorgan.

En principio se trata de una cobertura sobre una cesta de acciones del SP500 en torno a $18.800 millones.

La cobertura está hecha para cubrir bajadas fuertes del SP500 de entre un -5% y -20%. Y como hemos visto antes, permite subidas del mercado hasta aprox un 6%. De nuevo, este punto es el mejor escenario para la operativa ya que la cobertura sigue produciendo beneficios mientras la cesta de acciones sube aprox un 6%.

www.optionelements.es