La sesión de hoy da comienzo al nuevo año 2025 en los mercados, Estados Unidos viene recuperando terreno tras varias sesiones consecutivas de caídas, junto con los precios de los metales preciosos, del crudo West Texas y también aunque desafortunadamente con subidas de la rentabilidad de la deuda del mercado secundario americano.

Los mercados europeos cotizan mixtos sin grandes movimientos, Ibex-35 o Cac-40 a la baja y Dax-40 al alza.

Interesante la apertura del año en China que ha inaugurado 2025 con caídas severas, el índice Hang Seng ha caído un -2.3%. China confía todo a las políticas de estímulo fiscal y monetario para reactivar la economía, cuestión que considero insuficiente porque es absolutamente necesario aplicar reformas estructurales.

La economía china está excesivamente centralizada y sin libertad plena de las empresas (y particulares) en la toma decisiones comerciales o en la fijación de precios, también presenta dificultades para reenfocar la economía hacia el consumo privado.

Además, en pocos días se conocerá el detalle de las medidas proteccionistas de Trump, la tasa arancelaria que impondrá a los productos importados desde China, y sus efectos no serán buenos para las empresas y economía chinas. Las restricciones comerciales que anuncie Trump el próximo 20 de enero debilitarán la industria y el sector exportador chino.

El comportamiento de la deuda americana es un barómetro de la estabilidad del conjunto de mercados, un testigo del futuro de la economía y reflejo de la confianza de los expertos entre los más expertos, los Bond Vigilantes, sobre el futuro de la inflación y el PIB.

Cuando los Vigilantes venden, particularmente después de bajadas de tipos de la FED (ha rebajado 100 puntos básicos en 3 meses), algo no funciona y conviene prestar especial atención.

Los Vigilantes finalizaron 2024 vendiendo y hoy comienzan 2025 en la misma postura. La rentabilidad del Bono a 10 años hoy cotiza en el 4.58% y la de más largo plazo (T Bond o deuda a 30 años) está en el 4.79%.

Desde los mínimos de las bolsas en octubre de 2022, cuando la rentabilidad del Bono a 10 años supera el 4.5% emite señales de alerta y genera incertidumbre, subir por encima del 4.75% ha motivado correcciones en las bolsas pero si rebasa el umbral del 5% entones advierte peligro serio.

El año 2024 fue de conquista de record sucesivos en los mercados, el SP500 consiguió registrar 57 veces máximos históricos pero también bajo este parámetro la historia recomienda prudencia. La evidencia empírica indica que cuando el SP500 registra más de 50 máximos históricos el año siguiente suele ser complicado y especialmente durante el segundo trimestre.

Los inversores han disfrutado de cerca de 26 meses de comportamiento estelar de las bolsas (el SP500 ha ganado en ese periodo cerca de un 54%) y consecuentemente han aumentando su participación comprando de activos de riesgo de manera cada vez más intensa.

En 2024 los inversores registraron nuevo record de compra de ETFs sobre índices americanos, superando el máximo anterior del año 2021 con cerca de $1 billón de dinero nuevo. El volumen total del agregado de ETFS USA ha aumentando un 30% en 2024 hasta alcanzar los $10.6 billones.

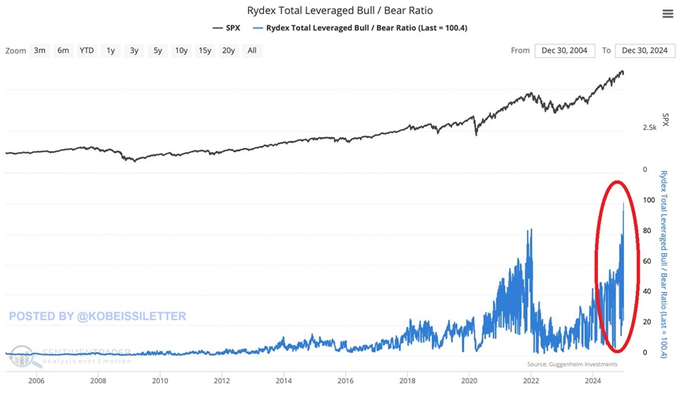

Los ETFs apalancados también han recibido grandes sumas de dinero de los inversores (alrededor de $120.000 millones) principalmente en los que replican el comportamiento alcista de los índices y cada vez menos interés en los bajistas.

La proporción de activos en ETFs apalancados al alza y a la baja se ha disparado hasta las 100 veces, nivel record y superior al alcanzado en diciembre de 2021, coincidiendo con el momento en que los índices encontraron techo y se giraron a la baja para caer durante 9 meses.

Los inversores más especulativos que invierten a través de productos derivados, futuros y opciones, comienzan el nuevo año 2025 con gran optimismo y un posicionamiento decididamente alcista en favor de continuidad del rally de las bolsas.

Medido a través del volumen de opciones contratadas sobre el SP500, el sentimiento es casi tan alcista como el alcanzado en 2021, meses después se produjo el techo y giro bajista de los índices que envió las cotizaciones a la baja un ~20% en cerca de 9 meses.

La historia reciente del mercado ha sido tan excelente, dos años consecutivos de subidas del SP500 superiores al 20%, como inusual. También excepcional el comportamiento del conjunto del mercado frente al de los sectores y valores estrella que han sido responsables de las alzas y motivado el gran diferencial entre el SP500 y el SP500 de igual ponderación.

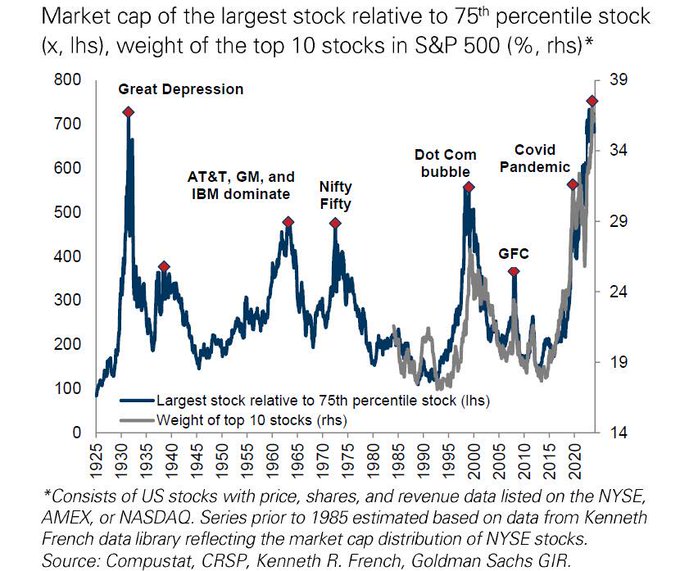

Un grupo seleccionado de acciones, los 7 Magníficos y alguna más, han subido mucho y protagonizado las subidas de los índices y han arrastrado al alza al conjunto del mercado como pocas veces en la historia. Así, la concentración del mercado actual está en niveles record, sólo 10 valores suman el 38% de la capitalización total del SP500.

La historia apenas cuenta con episodios de diferenciales tan altos, el último de 2 años consecutivos con diferencial tan marcado entre el índice SP500 y el SP500 Equal Weighted o de igual ponderación fue en 1998-1999. En 2000 las bolsas registraron techo y comenzaron una corrección que evaporó más del 50% de la capitalización.

Además, observando también el comportamiento histórico de los mercados alcistas, los dos primeros años son los más fuertes pero el tercero puede resultar frustrante.

Por cierto, la última vez que la capitalización del mercado estaba tan concentrada en unos pocos valores fue en 1929, justo antes de la gran depresión, según Goldman Sachs.

El comportamiento de distintos activos como el Dólar, el Doctor Cobre, Petróleo, los Bonos (soberanos y corporativos) o el sector semiconductores, todos correlacionados con la economía y mercados es de gran ayuda para analizar el contexto actual, posibilidades y proyección de escenarios de mayor probabilidad a futuro.

El post de mañana incluirá análisis y perspectivas de cada uno de ellos, junto con estrategias orientadas a situar el posicionamiento en sintonía con la dirección de las bolsas.

El martes, última jornada del 2024, comenzó con ligeras subidas en las bolsas pero se truncaron transcurrida la primera hora de negociación y a partir de entonces las ventas hicieron acto de presencia y se mantuvieron hasta el cierre.

Los índices cerraron a la baja, liderados por el sector tecnológico con el Nasdaq cayendo un -0.90%, el SP500 un -0.43% y el Dow Jones -0.07%.

Las pautas técnicas de corto plazo han quedado en situación comprometida y de riesgo, aunque con indicadores y osciladores manifestando interesantes divergencias alcistas que deberían promover algún tipo de rebote de las cotizaciones.

El Nasdaq ha vuelto a perder su referencia técnica de más corto plazo por segunda vez en dos semanas y como en la primera sin acelerar las ventas ni las caídas como habría sido de esperar, ¿trampa bajista?

NASDAQ-100, 60 minutos.

S&P500, 60 minutos.

Las pautas técnicas de medio plazo, sin embargo, continúan vigentes a pesar de las caídas de las últimas sesiones. En tanto que las de corto plazo no continúen su deterioro y, más bien, actúen las divergencias alcistas dibujadas los peligros estarán controlados pero si, por el contrario, se intensifican las ventas den el corto, se quebrarán pautas de mayor importancia para la salud general de las bolsas.

Por el momento los inversores están respondiendo a las caídas atendiendo al tradicional «buy the dip» y si continúan en esa postura los índices deberían estabilizarse pronto e intentar dirigirse de vuelta al alza hacia máximos.

NASDAQ-100, semana.

S&P500, semana.

DOW JONES, semana.

RUSSELL-2000, semana.

NYSE, semana.

EUROSTOXX-50, semana.

IBEX-35, semana.

2025 será el año de la Inteligencia Artificial y del Quantum Computing, según los expertos, pero seguro que un año de incertidumbre, volatilidad y bandazos de los mercados, realmente interesante para los inversores selectivos y de gestión activa.

Un entorno especialmente favorable para nuestro sistema de búsqueda de oportunidades que compartimos con nuestros suscriptores y nos permite abrir estrategias al alza y a la baja simultáneamente (a través de estrategias de contado, sin utilizar activos complejos y de muy sencilla aplicación), basado en la identificación y seguimiento de posiciones bajo el binomio Rentabilidad-Riesgo.

En principio, el año podría comenzar bien en los mercados, con intento e incluso conquista de nuevos niveles máximos por algún índice (previsiblemente el SP500 pero no así el Dow o el NYSE) para a continuación (fechas comentadas en este post Wall Street pronostica un 2025 positivo para el SP500 y cierre en 6.670 puntos. ¿Comprar?) proceder a decepcionar la complacencia extrema los inversores.

Stay Tunned.

Deseamos un Feliz y muy Próspero 2025 a todos.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com. Twitter: @airuzubieta. www.antonioiruzubieta.com