El entorno geopolítico se convulsiona, las tensiones crecen en Rusia y en Oriente Próximo trasladando incertidumbre a los mercados de energía y a su vez a la estabilidad de precios.

Situación que afianza las perspectivas «higher for longer» de los tipos de interés y sin que aún se haya producido represalia alguna desde Irán ni afectado a la oferta de crudo, el crudo West Texas ha subido hasta casi alcanzar los $90 por barril. Las expectativas de inflación han empeorado y presionado al alza los tipos de interés de largo plazo.

La rentabilidad del Bono a 10 años ha escalado terreno, ayer se situó en el 4.45% el nivel más elevado desde el pasado mes de noviembre.

RENTABILIDAD BONO 10 AÑOS, EEUU.

Las múltiples declaraciones formuladas por distintos miembros de la FED la semana pasada resultaron en general más duras «hawkish» de lo esperado y alguna (Sr Kashkari) llegó incluso a sugerir que podría ser conveniente no subir los tipos en todo 2024. ¿Manejan en la FED datos de evolución de precios que el mercado aún desconoce?.

Recordemos que las bolsas han experimentado un potente rally, octubre-abril, descontando fuertes bajadas de tipos de interés que comenzarían a materializarse en la reunión del FOMC de enero.

Pues bien, ahora los mercados de futuros monetarios están retrasando la fecha de la primera bajada de tipos, tal como venimos anticipando desde hace semanas, y también recortando el número de recortes previstos para este año desde los 7 con que comenzó el año hasta 3 (con un 33% de probabilidad asignada) o incluso a sólo 2 recortes de tipos (con el 30%).

Sin embargo, las bolsas apenas han descontado el reajuste de expectativas «higher for longer» y aunque han zozobrado un poco en las últimas sesiones, continúan en zona de máximos y apuntalados.

La volatilidad ha sido reprimida al máximo durante meses, tanto que desde hace 13 meses (desde el 21 de febrero de 2023), el SP500 no ha experimentado una corrección del 2% en una sesión registrando la secuencia más larga desde 1928.

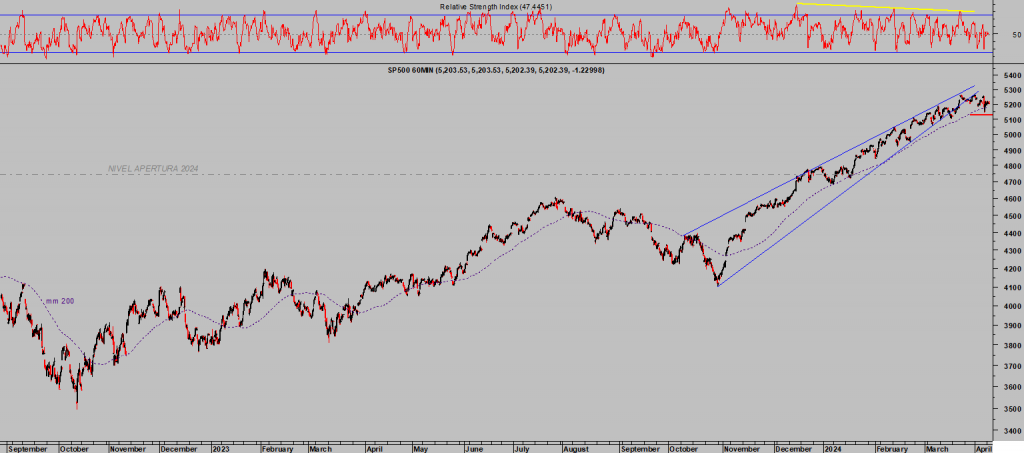

S&P500, diario.

Esta semana se presentan los datos de inflación EEUU de marzo (IPC, PPI y precios a la importación/exportación) y también el Tesoro tiene una agenda de emisiones bien cargada, vean detalles en post de ayer.

Es muy importante para el Tesoro que la inflación sea contenida, de forma que permita a la Reserva Federal comenzar cuanto antes con la rebaja de tipos y consecuente reducción de la factura de intereses de la deuda.

El Tesoro afronta unas emisiones muy voluminosas en un entorno de caída de la liquidez en manos de particulares (pago de impuestos) y, en su defecto, será interesante observar la aceptación/demanda de papel por parte de los inversores internacionales y el tipo de interés eventualmente fijado.

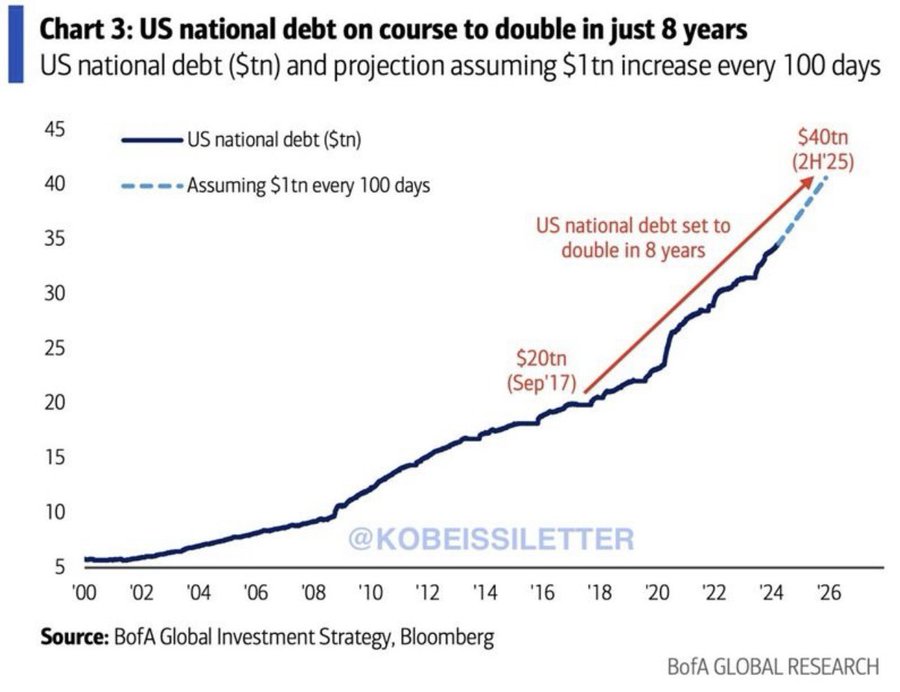

La falta de disciplina fiscal y desmadre presupuestario crónico de las autoridades fiscales americanas han generado una dinámica de creación de deuda imposible de mantener en el tiempo. Los inversores son conscientes y cada vez menos ávidos de comprar deuda americana, son gradualmente más exigentes.

La deuda crece un billón de dólares cada 100 días y a este ritmo se alcanzará la barrera de los $40 billones en el segundo semestre del año próximo.

DEUDA TESORO AMERICANO Y PREVISIONES.

Aplazar la fecha y reducir la cuantía de bajadas de tipos o «higher for longer» además de perjudicar enormemente los intereses del Tesoro, también es un castigo para los deudores privados.

El tipo de interés está subiendo, el aplicado a las tarjetas de crédito se ha disparado de nuevo y se sitúa en el usurero nivel del 21.59%, máximos. Consecuentemente, la morosidad e impagos están creciendo.

TIPO DE INTERÉS TARJETAS DE CRÉDITO. EEUU.

Los datos de inflación son cada vez más importantes para los mercados y en todo caso la inflación previsiblemente no descenderá al menos hasta agosto, por motivos que venimos argumentando en estas líneas desde meses atrás.

Cuando el mercado de acciones asuma que la inflación no se dirigirá hacia el umbral del 2% por un largo tiempo, o incluso que antes de caer subirá, y acepte la realidad de la data dependencia e incorpore el efecto del «higher for longer«, entonces aumentará mucho el riesgo para las cotizaciones y también decaerá el relato «no o soft landing».

De momento todo lo contrario, los inversores están entusiasmados con el mercado y a pesar de que los índices llevan semanas estancados en zona de máximos, el posicionamiento y el sentimiento continúan fuertes.

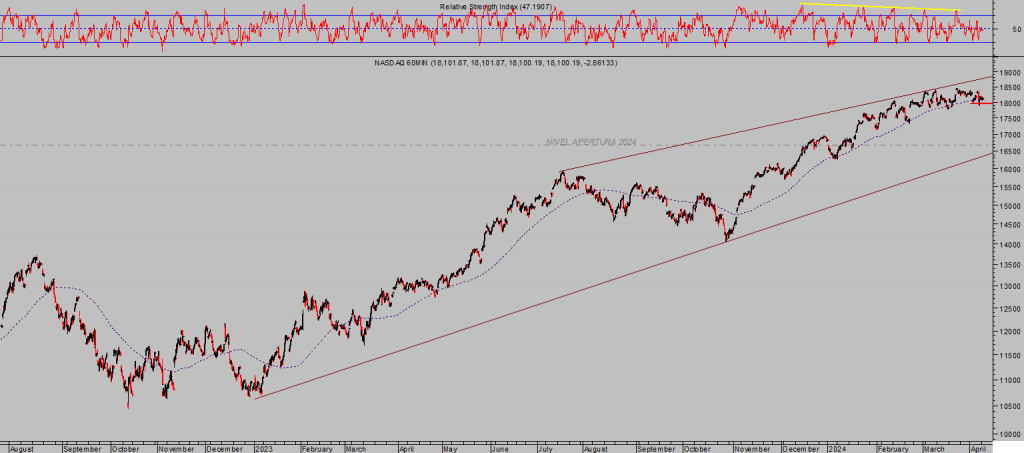

El Nasdaq cotiza hoy prácticamente en los mismos niveles que el pasado día 12 de febrero, 8 semanas de movimiento sin tendencia, un desplazamiento lateral pesado comprimiendo la acción del precio.

NASDAQ-100, 60 minutos.

S&P500, 60 minutos

La exposición de los inversores particulares al mercado de acciones es la más elevada desde hace justo dos años, abril de 2022, mientras que la asignación de fondos a renta fija y a efectivo se encuentran en mínimos desde noviembre y enero de 2022 respectivamente,

ASIGNACIÓN ACTIVOS PEQUEÑOS INVERSORES.

Así, las expectativas de los particulares continúan elevadas, confiados en que las bolsas continuarán subiendo. Según datos del Conference Board, el 49.3% de los consumidores proyecta subida de las cotizaciones en próximos meses, porcentaje que sólo ha sido superado una vez, en enero de 2018 (con el 51%).

Cuando la confianza es tan elevada el mercado suele decepcionar a la mayoría.

Después de esa lectura del 51% alcistas de 2018, el SP registró rendimientos negativos a un mes, a 3, a 6, a 9 y a12 meses.

CONFIANZA DEL CONSUMIDOR vs S&P500.

La sensación y exposición optimista actuales de los inversores choca frontalmente con la estacionalidad de los mercados que guiados por flujos de demanda comienzan la temporada de vacas flacas y se aproxima el denominado «sell in may and go away«.

Vean el comportamiento de flujos de demanda de activos de renta variable EEUU:

FLUJOS DE FONDOS RENTA VARIABLE.

Ayer los mercados se comportaron anodinamente, sin apenas volatilidad ni cambios en las cotizaciones, el Nasdaq cerró prácticamente plano en positivo +0.03%, mientras que el Dow y S&P500 también casi planos pero en leve negativo -0.04% y -0.03% respectivamente.,

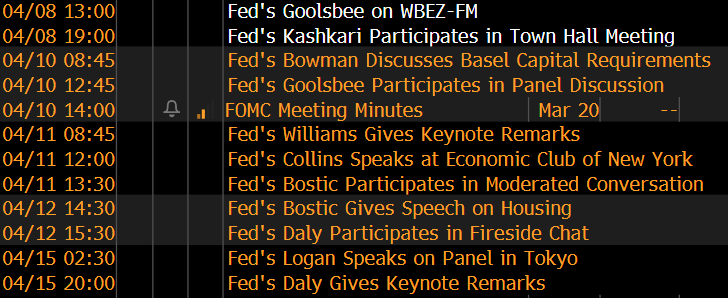

Mañana miércoles probablemente comenzará la acción de esta semana, con la publicación de la inflación americana -IPC- y de las actas de la última reunión del FOMC. La actividad continuará el jueves con PPI americano y el BCE y después el viernes con los precios a la importación y exportación además de los resultados de los primeros bancos americanos en publicar cifras del primer trimestre del año.

Además, la Reserva Federal continúa con su frenética actividad comunicativa y después de las declaraciones de 7 miembros la semana pasada, esta semana también viene cargada de citas.

Los metales preciosos continúan acaparando el interés de los inversores y subiendo con fuerza, el Oro está en subida libre después de haber rebasado máximos históricos previos a principios del pasqdo mes de marzo…

ORO, semana

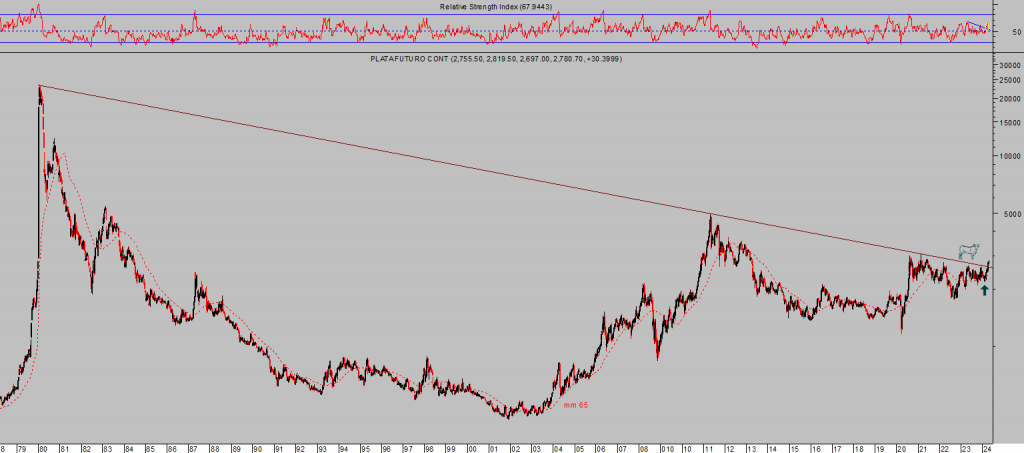

… y el precio de la Plata, por fin, ha conseguido romper al alza la directriz de tendencia bajista con origen en el año 1980 y después de meses de congestión masiva de precios parece haber dejado atrás la rampa de despegue.

PLATA, semana

Además de los metales, el conjunto del se está comportando muy positivamente y nuestros lectores están aprovechando las subidas con interesantes rentabilidades acumuladas a través de las estrategias (de riesgo bajo y controlado) sugeridas en estas líneas, vean ejemplo:

ETF PLATA, semana

Stay Tunned!.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com. Twitter: @airuzubieta. www.antonioiruzubieta.com