La inflación, unida a la política monetaria y represión financiera derivada de sus acciones durante más de una década, están causando estragos y engullendo el ahorro, cuya tasa ha caído en los últimos 12 meses precipitadamente registrando niveles inferiores a los previos a la pandemia, se encuentra en el 3.5%.

TASA DE AHORO, EEUU.

A

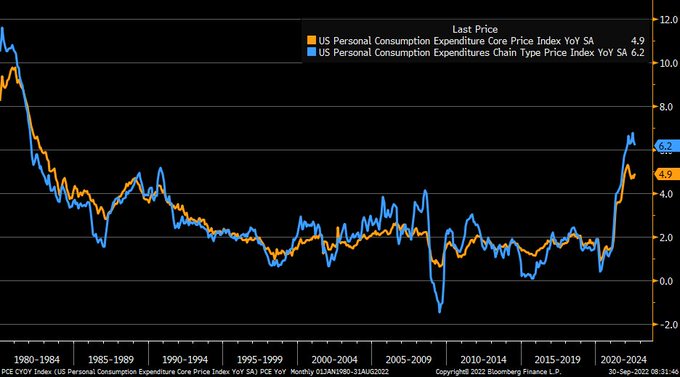

El PCE de agosto es el testigo de inflación preferido por la FED, Personal Consumption Expenditures, fue publicado el viernes y al contrario de lo esperado por el consenso no ayudó a mejorar expectativas, después de una ligera mejora en julio en agosto volvió a subir.

Aumentó en el mes un +0.3%, aupando la tasa interanual al +6.2% y dos décimas por encima de las previsiones del consenso, niveles máximos desde 1.979. La tasa subyacente también creció dos décimas por encima de lo esperado hasta el 4.9% interanual.

PERSONAL CONSUMPTION EXPENDITURES, EEUU.

A pesar de la resistencia a caer que aún muestra el Personal Consumption Expenditures, la debilidad del consumo así como otra serie de factores relevantes, continúan anticipando techo en las presiones de precios y caída de la inflación en fechas muy próximas.

El precio de los vehículos usados, que subió un +45% el año pasado ya está perdiendo cerca del 15% desde que comenzó este 2022, el de los inmuebles ha caído cerca del 7% desde junio y los alquileres también están comenzando a ajustarse, vean titular ayer en CNBC: “Home prices cooled in July at the fastest rate in the history of the S&P Case-Shiller Index”.

Las materias primas se han precipitado a la baja con fuerza en los últimos meses, vean evolución del índice de materias primas de Bloomberg:…

BLOOMBERG COMMODITIES INDEX, diario

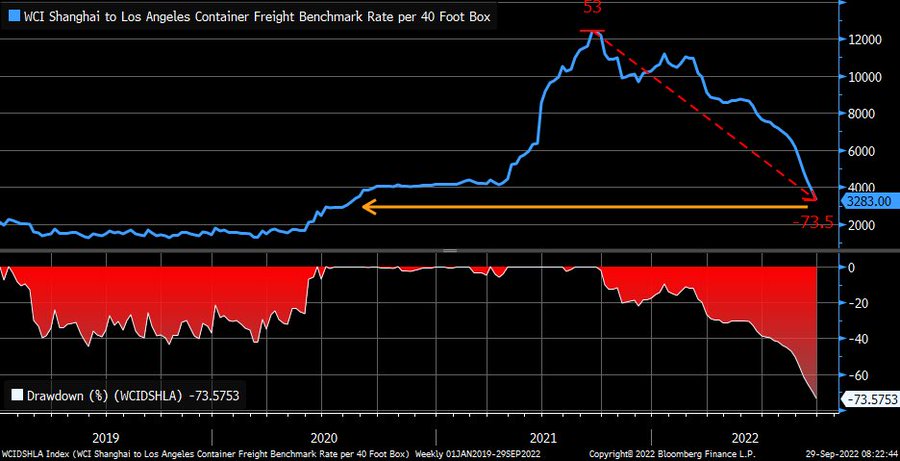

… el coste de los fletes marítimos de mercancías se ha desplomado más de un 70% desde máximos…

PRECIO FLETES MARÍTIMOS RUTA SHANGAI-LOS ANGELES.

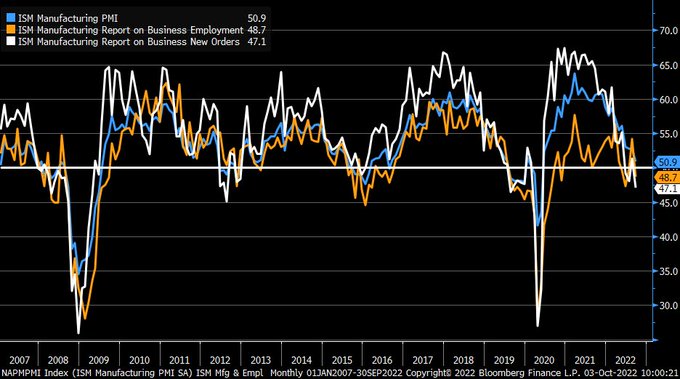

… el índice de actividad manufacturera de Estados Unidos ayer publicado cayó hasta 50.2, justo sobre la barrera expansión/contracción económica pero el subíndice de nuevos pedidos ha caído por debajo de esa barrera, igual que el de empleo…

ISM MANUFACTURERO, EEUU.

… el precio del crudo ha caído de $130 a cerca de $80 y del gas natural desde la zona de $10 hasta los $6.5 actuales.

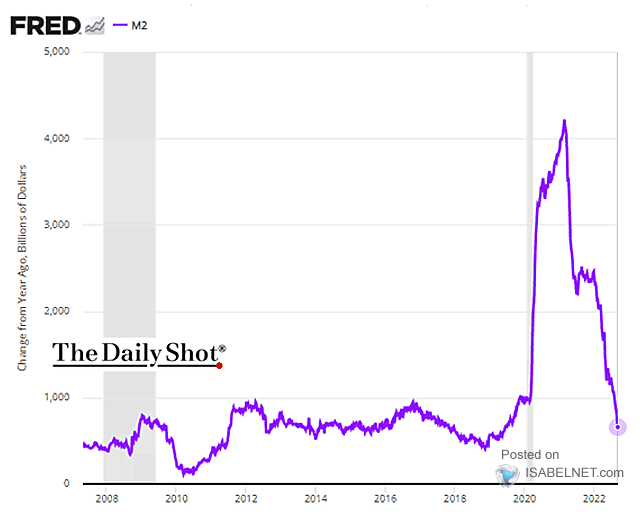

Y además de todo lo anterior, la masa monetaria M2 está cayendo de manera espectacular, vean imagen:

MASA MONETARIA -M2-, EEUU.

El comportamiento de la masa monetaria se refleja en la economía y macro magnitudes con cierto retraso y, en este sentido, conviene esperar próximas semanas menos liquidez, menor actividad económica y menores presiones de precios.

Aunque presiones surgirán por otros lares, como de hecho ya se están manifestando. La morosidad está abocada a crecer, las empresas zombi a sufrir y el sector bancario y financiero afrontan un periodo delicado.

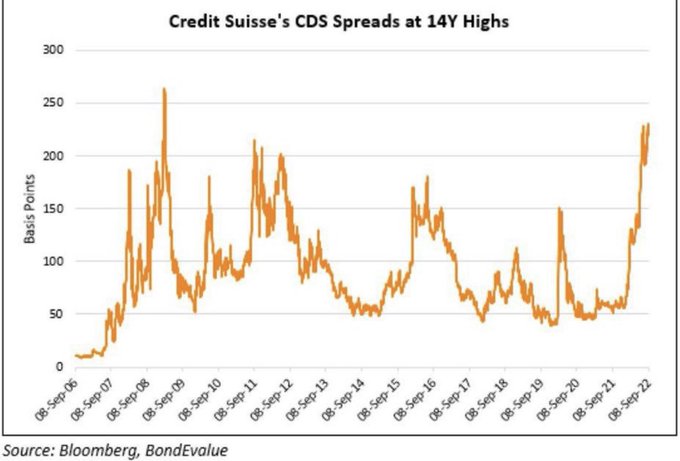

Los Credit Deault Swap -CDS- o seguros de cobertura ante posibles descalabros de las empresas cotizadas del sector financiero están subiendo mucho en Europa. El caso concreto de Credit Suisse es muy destacable y anticipa la posibilidad de asistir a un nuevo momento Minsky, (a l estilo Lehman Brothers), se han disparado al alza de manera vertical y levantado toda suspicacia respecto de su solvencia y capacidad para afrontar la tormenta.

El riesgo está subiendo por días, la desconfianza y el precio de los CDS también, cuando además, su balance está acechado por las rápidas alzas de tipos y consecuente aumento de la morosidad que se espera.

CDS CREDIT SUISSE.

La cotización ha perdido más del 60% desde que comenzó el año y existe una elevada probabilidad de que la entidad tenga que proceder a algún tipo de operación forzada (fusión, adquisición a derribo, rescate…) en próximas semanas.

La situación de Credit Suisse no es un evento sorpresa, recordemos la advertencia del European Systemic Risk Board, la pasada semana…

- «the likelihood of tail risk scenarios materialising has significantly increased since the start of 2022… The ESRB warning calls for heightened awareness of the risks to financial stability«.

… después de que la Sra. Lagarde anticipase a los 30 países que regula y supervisa que se preparen para una potencial crisis y aumenten los colchones de capital y provisiones para, en su caso, tener capacidad para absorber pérdidas.

El mercado está nervioso, las caídas desde el 15 de agosto se han sucedido con cada vez mayor intensidad y las pérdidas acumuladas en el año rondan el 30% en los índices, muchas empresas han perdido un 80% y más… y, sin embargo, la Sra Janet Yellen tuvo la ocurrencia aquí comentada la semana pasada, de decir: «I think the markets are functioning well«.

La Sra. Janet Yellen, Secretaria del Tesoro USA y ex presidente de la FED, la misma que observando unas presiones de precios de libro y con la FED inyectando al sistema $120.000 millones cada mes, el pasado otoño en reunión con miembros del G-7 conminó a los asistentes a pisar aún más el acelerador fiscal, mediante la ya la famosa frase «go big on stimulus».

La tranquilidad de estar gobernados por trabajadores de la función pública de mas alto nivel expertos, sabios, honestos…, es apabullante por su ausencia.

El pesimismo inversor abunda, las caídas de las últimas jornadas se han producido en vertical, los datos macro y micro son en general decepcionantes, la guerra en Rusia avanza a peor y ha surgido el temor a un conflicto nuclear, etc… un entorno perfecto para rebotar y aniquilar a las posiciones bajistas (Short squezze!).

El mercado está rebotando al alza, tal como anticipaba el post de ayer, con energía típica de las sorpresas a los cortos.

La Teoría de Opinión Contraria es una herramienta poderosa.

Entre otras, una sencilla estrategia, de riesgo limitado y bajo, ayer compartida con suscriptores, comenzó a avanzar y la fortaleza que presentan los futuros americanos en globex sugiere que la jornada de hoy también será positiva.

PHILLIPS 66, semana.

El Nasdaq subió ayer un +2.27% y el SP50o un +2.57%, el DAX ha avanzado en pocas horas cerca de 800 puntos (referencia de los futuros con vencimiento en diciembre) y muchos especuladores de corto plazo se han visto obligados a cerrar a la fuerza, bien vía «margin call» o bien por la acción del precio.

¿Ha finalizado la fase bajista de los mercados?. El post de mañana, como el de ayer, abundará en mayor detalle sobre los escenarios y posibilidades del mercado, niveles a vigilar o proyecciones para navegar este convulso mes de octubre.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

www.antonioiruzubieta.com

Información en cefauno@gmail.com.

Twitter: @airuzubieta