Zeitgeist: “La gente subestima cuánto más deben bajar las tasas para estimular una economía débil que ya no está impulsada por el gasto gubernamental.”

The Price is Right: El gasto del gobierno de EE. UU. ha caído un 6% (promedio móvil de 12 meses – Gráfico 3), el rendimiento de los bonos del Tesoro a 5 años ha disminuido 90 puntos básicos en los últimos 3 meses, y las acciones de servicios públicos defensivos han alcanzado un máximo de 14 meses en comparación con las acciones de transporte cíclico. Un entorno macroeconómico más débil significa que la reversión de la estrategia ABB (cualquier cosa menos bonos) se está profundizando. Esto se refleja en el rendimiento relativo positivo de los activos de “apalancamiento” en dificultades (bonos del Tesoro de EE. UU., servicios públicos, pequeñas empresas, REITs, yen japonés) y activos de “duración” en dificultades (biotecnología).

Tale of the Tape: Los bancos centrales están recortando tasas al ritmo más rápido desde agosto de 2020 (Gráfico 4), y BofA señala 56 recortes globales en la segunda mitad de 2024. Los bonos corporativos de EE. UU. son el mejor indicador de si estos recortes conducen a un “aterrizaje suave” o “duro”. Creemos que es probable un aterrizaje “más duro”, por lo tanto, recomendamos “vender con el primer recorte”. Los diferenciales de crédito clave que indicarían un aterrizaje más duro incluyen CDX IG (grado de inversión) por encima de 60 puntos básicos (actualmente 55 pb) y CDX HY (alto rendimiento) por encima de 375 puntos básicos (actualmente 348 pb).

The Biggest Picture: El índice ISM (Instituto de Gestión de Suministros) de EE. UU. para julio es débil, con 46.8. El único otro período en el que el ISM estuvo por debajo de 50 durante mucho tiempo sin nóminas negativas fue de septiembre de 1984 a abril de 1986 (durante un período de dólar estadounidense sobrevaluado – Gráfico 2). Las nóminas de julio son superiores a 200k. El consenso sigue siendo un “aterrizaje suave”, pero si las nóminas caen por debajo de 125k, el rendimiento a 10 años podría dirigirse hacia el 3.5%.

Flujos a Conocer:

- Bonos del Tesoro: 13.ª semana de entradas ($2.9 mil millones).

- Bonos de grado de inversión: 40.ª semana de entradas ($10.8 mil millones).

- Bonos de alto rendimiento: 5.ª semana de entradas ($1.5 mil millones).

- China: 9.ª semana de entradas ($4.8 mil millones).

- Tecnología: mayor entrada en 6 semanas ($3.6 mil millones).

- Servicios públicos: mayor entrada en 8 semanas ($0.6 mil millones).

Clientes Privados de BofA: $3.6 billones en activos bajo gestión…62.0% en acciones, 20.1% en bonos, 11.1% en efectivo; BofA GWIM está vendiendo acciones (la mayor salida en 12 semanas desde diciembre de 2023) y comprando bonos del Tesoro de EE. UU. (la mayor entrada en 8 semanas en bonos del Tesoro de EE. UU. a 2-10 años desde marzo de 2023); en ETFs, los clientes privados están comprando Japón, servicios públicos, municipales, y vendiendo TIPS, materiales, metales preciosos en las últimas 4 semanas.

Indicador BofA Bull & Bear: baja a 6.6 desde 6.9 debido al aumento de efectivo en el FMS, condiciones técnicas de crédito más débiles, y un deterioro en la amplitud del índice de acciones, compensando el posicionamiento alcista de los fondos de cobertura.

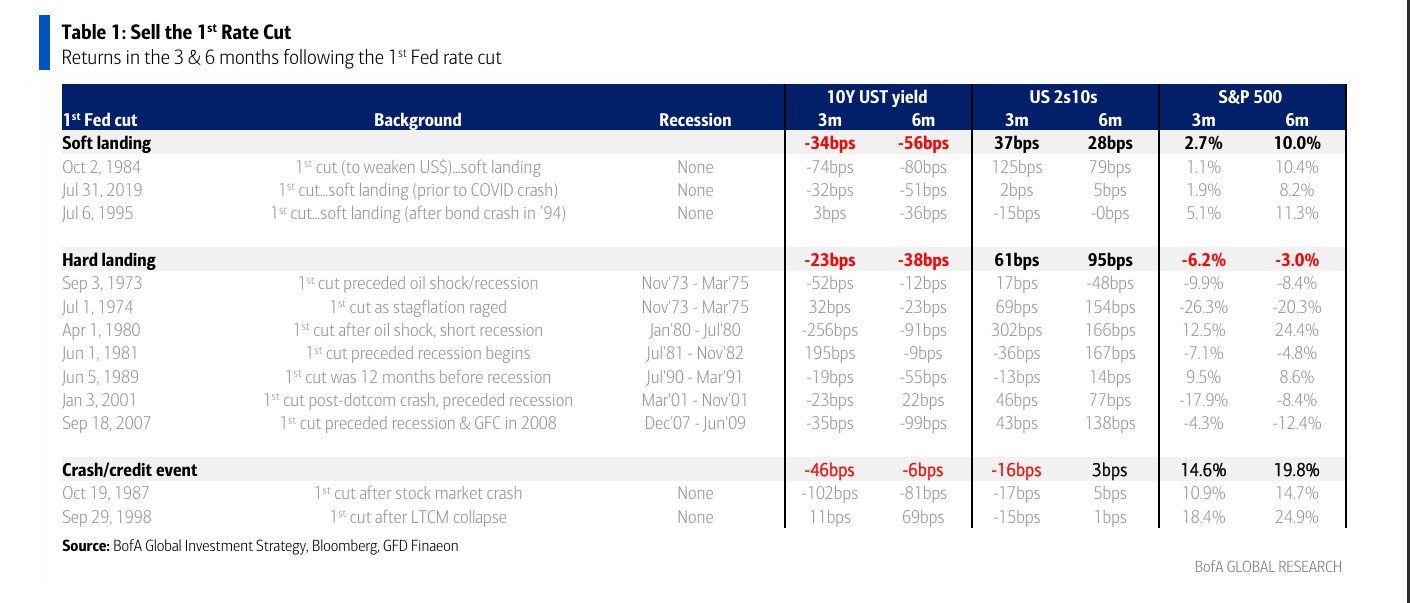

Sobre “Vender en el Primer Recorte de Tasas”:

- En 12 ocasiones desde 1970, la Fed ha recortado tasas por “primera vez”. La Tabla 1 ilustra 3 tipos de recortes de la Fed:

- “Recortes de pánico”… La Fed recorta en respuesta a un colapso de Wall Street/evento de crédito, por ejemplo, en 1987 y 1998. Los recortes de pánico = riesgo positivo (el S&P 500 sube un 20% en promedio 6 meses después del primer recorte), siempre que el “evento” de Wall Street no se sienta en Main Street (por ejemplo, LTCM en el ’98 no se sintió, mientras que Lehman en el ’08 sí).

- “Recortes suaves”… La Fed recorta en un “aterrizaje suave”, por ejemplo, en 1984, 1995, 2019; positivo para acciones (el S&P 500 sube un 10%) y bonos (el rendimiento del bono del Tesoro a 10 años baja 56 puntos básicos en 6 meses después del primer recorte).

- “Recortes duros”… La Fed recorta en un “aterrizaje duro”, por ejemplo, en 1973, 1974, 1980, 1981, 1989, 2001 y 2007; negativo para acciones (el S&P 500 cae un 6% en 3 meses) y positivo para bonos (el rendimiento del bono del Tesoro a 10 años baja 38 puntos básicos en 6 meses), además de un gran empinamiento de la curva de rendimiento (95 puntos básicos para la curva de rendimiento 2s10s en 6 meses después).

- Decimos “vender en el primer recorte” ya que los riesgos de “aterrizaje duro” (11% según el último BofA Global FMS) están claramente aumentando en un momento de fuerte consenso de “aterrizaje suave” (o “sin aterrizaje”) (86% según FMS).

- Y una diferencia muy importante en 2024 es el grado extremo al cual los activos de riesgo han anticipado los recortes de la Fed… las acciones han subido un 32% en los últimos 9 meses frente a la media.

Sobre Crédito y Pequeñas Empresas:

- El mercado de bonos de alto rendimiento de EE. UU. es el mejor mercado de renta fija en lo que va del año (con un rendimiento anualizado del 7.4%), y las empresas apalancadas están refinanciando a un menor costo de deuda (por ejemplo, $2 mil millones de deuda de Royal Caribbean refinanciados al 6% desde el 8%). El espíritu animal en el crédito se demuestra con un gran aumento en la emisión de bonos de alto rendimiento de EE. UU. en 2024, que subió de $176 mil millones en 2023 y $102 mil millones en 2022 – Gráfico 5). El mes pasado no hubo nuevos incumplimientos en el mercado de bonos de alto rendimiento y préstamos de EE. UU., por primera vez en 2 años; los bonos de alto rendimiento son el rey del “aterrizaje suave” y la resiliencia continua del crédito sigue siendo la razón principal por la cual el “aterrizaje suave” es la sabiduría convencional.

- En contraste, las pequeñas empresas han sido el rey del “aterrizaje duro”; históricamente, cuando los bonos de alto rendimiento superan a los bonos de grado de inversión, las pequeñas empresas superan a las grandes empresas en gran medida (Gráfico 6)… lo opuesto en los últimos 2 años; la reversión de la estrategia ABB en la segunda mitad del año, es decir, menores rendimientos de los bonos del gobierno en los próximos trimestres, indica que las pequeñas empresas superan a las grandes y 2024 es el punto de entrada en esta estrategia; el punto de entrada perfecto claramente se retrasa si los diferenciales de bonos de alto rendimiento se amplían, lo que indica un aterrizaje más difícil.

Sobre Ganancias:

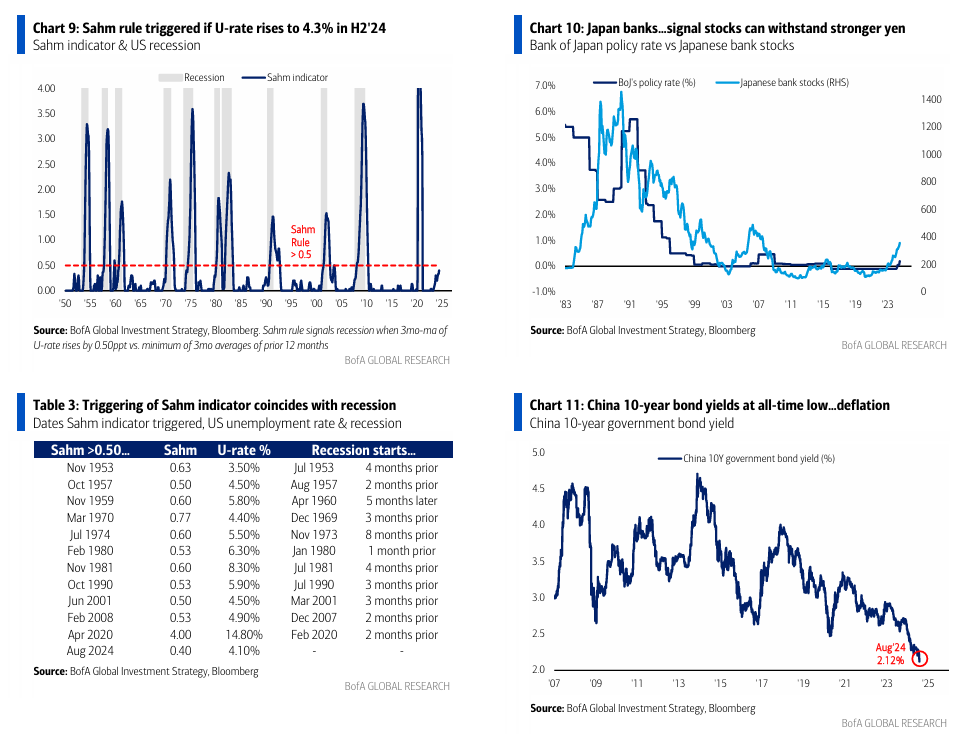

El crecimiento de las exportaciones asiáticas se desacelerará del 10% a menos del 4% para finales de año (Gráfico 7), con índices PMI de manufactura global más débiles (ver ISM), condiciones financieras estables en China, y el impacto rezagado de la inversión de la curva de rendimiento de EE. UU. El modelo de crecimiento de ganancias por acción (EPS) global de BofA predice que las expectativas de ganancias globales (es decir, EPS a 12 meses) se desacelerarán del +11% interanual en julio de 2024 al 5% en diciembre de 2024 (Gráfico 8). La famosa regla de Sahm se activaría si la tasa de desempleo sube al 4.3% en la segunda mitad de 2024, lo que ha precedido o coincidido con cada recesión en EE. UU. desde 1950 (Tabla 3 y Gráfico 9). Sin embargo, lo clave para los inversores es observar el mercado de la vivienda, ya que es el más sensible a las tasas. A pesar de la caída en los rendimientos, la actividad de refinanciamiento hipotecario está cerca de mínimos de 23 años.

Sobre Japón, China y el Petróleo:

El Banco de Japón (BoJ) aumentó las tasas en 15 puntos básicos hasta el 0.25% y anunció el endurecimiento cuantitativo (QT). En 2024, el BoJ ha aumentado las tasas dos veces, finalizado el control de la curva de rendimiento (YCC) y comenzado el QT, grandes movimientos para Japón, lo que indica el fin de 40 años de deflación. Cabe destacar que el BoJ elevó las tasas y redujo su objetivo de crecimiento del PIB de Japón (para el año fiscal 2024, recortado de 0.8% a 0.6%), lo que indica una política que busca fortalecer el yen japonés. Si el Nikkei (que ha sido impulsado en gran medida por un yen más débil en el último año o dos) puede resistir un yen más fuerte, sería una verdadera señal de un mercado alcista (observar bancos japoneses con un +42% en lo que va del año – Gráfico 10). También sería una señal de que la operación de dolor del “yen japonés fuerte” puede continuar. En lo que va del año, los rendimientos de los bonos a 10 años han aumentado 45 puntos básicos en Japón, 14 puntos básicos en EE. UU., y han caído 45 puntos básicos en China; el relevo de la deflación ha pasado de Japón a China, ya que el rendimiento de los bonos chinos a 10 años está en un mínimo histórico del 2.12% (Gráfico 11, llevando el diferencial entre los rendimientos de China y Japón al nivel más bajo en 20 años). China representa una economía/comercio global débil, lo cual explica por qué los precios del petróleo están bajos a pesar de los riesgos geopolíticos en curso (el riesgo número 1 en el último BofA Global FMS – Gráfico 12).